Statistika II: příprava na multikontrakty

Dnešní článek pro vás připravili pravidelní přispěvovatelé komunitního portálu www.financnik.cz – uživatelé s nickem Sebik a PetrM. Pokud se také vy chcete podělit se svými zkušenostmi, zašlete návrh svého článku či recenze na info@financnik.cz

Než člověk začne přidávat další kontrakty, většinou uběhne dost času. Je třeba navýšit účet na potřebnou částku, psychicky se připravit na větší risk (úměrný počtu kontraktů). Někdo přirovnává přidání dalšího kontraktu k tomu, jako by každý další kontrakt byl stejnou zátěží pro psychiku obchodníka jako přechod z papertradingu na live trading. Jak jste si jistě ale všimli, v životě platí, že štěstí přeje připraveným a v tradingu to platí dvojnásob. Pokud obchodujete jeden kontrakt, dalším logickým krokem je přidání dalšího kontraktu. Na to musíme být připraveni (nehledě na to, že vás určitě bude motivovat do další práce, když uvidíte na vlastní oči alespoň na papíře, co dokáže Possition sizing udělat s průměrným ziskem). Tady se opět dostáváme k oblíbenému tématu statistiky. Pokud ji vedeme dobře, není pro nás problém klidně si udělat přehled, jak bychom dopadli s multikontrakty zpětně, a to buď ručně nebo pomocí nějakého programu (např. MSA). Přidávání a ubírání kontraktů není náhodné a slouží k tomu různé metody (Kellyho formule, Fixed Fractional), které jsou ovšem nad rámec tohoto článku a Tomáš je popisuje v článku věnovanému possition sizingu. My si ukážeme jak používat naše statistiky k tomu abychom si udělali představu o tom co můžeme čekat od obchodování s větším počtem kontraktů a ukázali si jaké jsou možné kombinace výstupů vhodné pro náš systém. Takto se můžeme připravovat dopředu na základě dat získaných třeba z papertradingu nebo již obchodování s jedním kontraktem na živo. Pokud jsme už u papertradingu byli zodpovědní a věříme našim statistikám (což bychom měli pokud to s tradingem myslíme vážně), nic nám nebrání tyto statistiky dát dohromady. Příklad který uvedeme je jen jednou z mnoha možností jak postupovat a je to postup, který používáme my dva. Je pro 3 kontrakty a to z toho důvodu že nám dovolí ukázat si více kombinací.

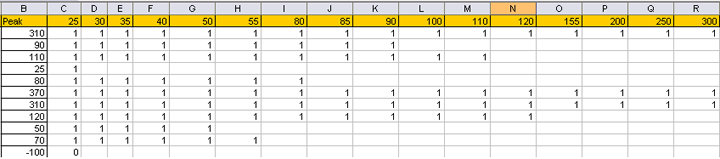

Minule jsme si ukazovali tabulku která vám mohla pomoci při určování profit targetu. Z té budeme částečně vycházet i dnes. Všechny možné kombinace různých výstupů nám opět umožňuje perfektně vedená statistika, ve které najdeme různé způsoby výstupů a ty můžeme kombinovat pro různý počet kontraktů.

Je jasné, že nejlepší způsob (sami si to můžete opět prověřit na svých datech) je výstup se všemi kontrakty najednou (all in all out). Tohle je pro nás ale až další krok, na který se chystáme, jakmile budeme přidávat další kontrakt, je pro nás ze začátku daleko jednodušší vystupovat postupně adekvátně tomu co nám hlava dovolí. Je jen na nás co jsme schopni unést. Nám například vychází u Woodiho systému zcela jasně jako nejlepší způsob výstupu protnutí CZI na hodnotě +100 nebo -100. Znamená to však, že někdy vystoupíme jen s B/E, i když trh předtím udělal pěkný pohyb naším směrem a vyvstává otázka, zda toto uneseme. Nebo se rozhodneme pro to co je pro nás snesitelnější a s částí kontraktů vystoupíme na stanovených PT a jen jeden necháme běžet s trhem až do protnutí CZI na hodnotě +/-100 (runner).

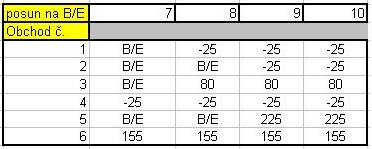

V našem případě (pro lepší názornost budeme brát v potaz obchodování se třemi kontrakty) budeme vystupovat na dva různé profit targety a jeden kontrakt necháme v trhu až do protnutí 100 čáry.

V závislosti na trhu který obchodujeme (použijeme příklad na trhu e-mini YM) si z tabulky 1. vyhledáme nejčastěji dosažený rozsah, který daný trh udělá. To je samozřejmě závislé na zvolené strategii, protože každá strategie nám dá jinou možnost vstupu do trhu, některá dříve, jiná později a na tom je závislé jak velký běžný pohyb po našem vstupu udělá. V případě patternu ZLR, dle Woodieho systému, je na tomto trhu nejčastější pohyb, dle našich dosavadních statistik, 6-12 bodů. Tedy první profit target stanovíme v rozmezí 10-12 bodů (50-60$)což je velikost našeho stop lossu (SL) pro tento trh. Pokud trh na tento PT dosáhne, vystupujeme s jedním kontraktem a v trhu necháváme další dva, které v tuto dobu musí být již posunuty bezpodmínečně na B/E+1! (dle naší strategie pro tento trh jsme na B/E už při dosažení profitu 7bodů (35$), ale někdo může posunovat později a je nutné si ostatní kontrakty pojistit.

PT2 se již snažíme nastavit na nějaký pěkný zisk, který má již dostatečné RRR (1:25-1:3)v našem případě je to našich oblíbených (samozřejmě ze statistik :) 31 bodů (155$). Poslední kontrakt necháváme běžet s trhem až do protnutí 100 čáry na CZI a necháváme se "překvapit", co nám nadělí. Dle našich statistik po dosažení PT2 už následuje opravdu pěkný pohyb a třetí kontrakt bývá výživný, ale jak to v tradingu chodí, nic není stoprocentní. Může tedy dojít například k těmto situacím:

PT1 = 11 bodů; PT2 = B/E, Runner = B/E

PT1,2,runner = B/E

PT1,2,runner = -50 (nebo -25)

PT1 = 11; PT2 = 31 bodů, Runner = 53 bodů

Kombinací budete dostávat spoustu. Dle našich statistik si můžeme určit další možné výstupy pro jednotlivé kontrakty (fantazii se meze nekladou a různých kombinací je nespočet stejně jako výstupů) .

Na chvilku se zastavme u kouzelného slova B/E - brak even. To je vlastně naše pojistka, že v daném obchodu už nic neriskujeme. B/E je vlastně posun SL na vstupní hodnotu našeho obchodu. Ted se dostáváme k jednomu z největších "problémů" v tradingu. Kdy posunout na B/E? Na tohle prakticky nenajdete univerzální odpověď, vše je naprosto individuální (ostatně jako všechno v tradingu), každý musí nalézt opět co vyhovuje jemu, zda mu vyhovuje nechat trh více dýchat (riskovat tím vyražení na SL) a posunovat později, nebo posunovat brzy (mít brzy zajištěná záda), ale zase riskovat to, že nás trh předčasně vyhodí a rozjede se naším směrem. Nám osobně vyhovuje ze začátku mnohem rychlejší posun na B/E, a proto máme spoustu takových výstupů. Vše závisí nejen na individualitě každého tradera, ale také na systému který obchoduje. Stejně jak se liší systém od systému práce se SL, tak se liší posun na B/E.

Spousta začátečníků (mezi které se samozřejmě počítáme taky), bývá flustrovaná z toho, že přiliš brzy/pozdě posunují na B/E, bývají vyhozeni z trhu a následně se trh rozjede v předpokládaném směru a zrovna udělá velký pohyb, který by znamenal super zisk. Také z toho občas ještě býváme rozhození (což je naprosto normální), ale počet těchto nepříjemných duševních stavů klesá lineárně s tím, jak se rozrůstají naše statisitky, kde jasně vidíme co je pro nás výhodnější. Člověk si přirozeně pamatuje vždy věci, které ho ovlivní nejvíce a pochopitelně ty, které se stanou jako poslední (zvlášť pokud je to negativní zážitek z toho, že nám trh "utekl") máme hned pocit, že je něco špatně a je třeba to změnit. Pokud nás to takhle ovlivňuje a trpíme při každém dalším obchodu, kdy nás trh předčasně vyhodí, není nic jednoduššího než začít sledovat a zapisovat možné způsoby posunů na B/E a zjistit, co je tedy pro nás a náš systém nejvýhodnější.

Náš způsob je jednoduchý, posun na B/E provádíme při dosažení 7 bodů (platí pro trh YM). Ale mimo tento posun si do zvláštní tabulky ke každému obchodu píšeme, co se stane, pokud posuneme o 8, 9, 10 bodů. Někdy nás při brzkém posunu trh vyhodí předčasně, někdy nás ale ochrání před ztrátou, protože v době kdy se trh otočí a my bychom třeba při posunu o 8 bodů byly ještě na SL už jsme při brzkém posunu na B/E. Pokud tedy nastane případ, že máme pochybnosti jestli toto děláme dobře, stačí opět nahlédnout do statistik a hned si můžeme spočítat co je lepší.

Malé upozornění, o kterém jsme si přečetli v článku jednoho zkušeného tradera z woodieho okruhu a se kterým se plně ztotožňujeme. Pokud použijete způsob postupných výstupů (ať už používáte dva, nebo tři kontrakty), vždy se ujistěte, že při prvním výstupu (ne-li dříve), už máte všechny ostatní kontrakty na B/E! A dále pak, že při multikontraktech se vaše ztráty (které zaručeně přijdou) budou násobit adekvátně počtu kontraktů.

Na závěr se pojďme ještě zaměřit na přidávání kontraktů z hlediska psychologie. Při multikontraktech se nám přirozeně zvětšuje DD. A to přímo úměrně přidáváním kontraktů. Ze začátku tak můžeme volit systém, který není nejvýživnější, ale který jsme schopni psychicky snést. Ten můžeme provozovat třeba měsíc či dva a po zvládnutí jednoduššího systému si tak dovolit systém výživnější, ale s vyšším DD.

Oba jsme fandové bodybuildingu a sportu vůbec, ale protože každý z nás se v tomto směru vydal jinou cestou (jako si v tradingu každý vybírá tu svou), rádi bychom vám jako ukázku dali příklad z Šebikova života a poskytli tak ukázku toho, jak je trading provázaný s jinými oblastmi našeho života, zejména se sportem.

Když jsem začal chodit do posilovny, měl jsem cíl být silný a přibrat na váze. V začátcích jsem nezdvihal velké váhy protože jsem si to nemohl dovolit vzhledem ke svým fyzickým proporcím. Je to stejné jako byste chtěli obchodovat více kontraktů s malým účtem, dříve nebo později přijde zranění (v případě obchodování krach účtu). Samozřejmě když jsem kolem sebe viděl pokročilé kulturisty nebo kluky kteří aktivně cvičili rok dva a bylo to na nich znát chtěl jsem být jako oni, a to co možná nejdřív. Jenže jak v kulturistice tak v tradingu tohle nejde. Začal jsem se tedy učit o správné výživě, tréninkových metodách (čtení literatury, backtesting, papertrading) a převzal "svůj" první tréninkový plán (stejně jako v tradingu nejprve převezmete něčí plán a teprve časem si ho začínáte upravovat podle sebe; přizpůsobovat své vlastní individualitě). Výsledky nepřicházely hned, ale po malých krocích. Pomalu jsem si začal přidávat zátěž (kontrakty) a s tím šla i moje tělesná váha nahoru (stav účtu). Výsledky byly dostatečně viditelné po roce cvičení. Když bych něco uspěchal, přidával si rychleji větší váhu, mohl bych se zranit (zrušení účtu) nebo by byla zlomena moje psychika tím, že to nejde tak rychle a dobře jak jsem čekal (psychologie obchodování). Došlo by to tak daleko že bych cvičení ukončil s tím, že nefunguje (žádný systém přece nemůže fungovat, když nefunguje ani nám).

Jakmile jsem byl nemocný, váhy šly díky oslabení organismu dolů, ale nenechal jsem se tím zviklat a šel jsem pořád za svým cílem. Jako v tradingu, můžete "onemocnět" a "zakopnout", ale musíte se naučit vstát a pokračovat znovu za svým cílem. Tak jako když onemocníte a zeslábnete, musíte přijímat i ztráty. Je to životní kolotoč. A na něm se právě udrží ti, co si to uvědomí. Tak jako při cvičení, jdu si i v tradingu za svým cílem a podřizuji tomu svůj život. Co to je odpírat si věci rok či dva proti tomu, žít finančně nezávisle? Samozřejmě to můžete trvat i déle, ale taky jsem nebyl silný hned při prvním nástupu v posilovně.

Multikontrakty jsou tedy dalším krokem v dlouhé cestě za naším cílem stát se full time tradery. A jako každá část tradingu si zaslouží pečlivou přípravu a testy. Naše statistiky nám dávají skvělou možnost připravit se předem.

Sebik a PetrM

Finančník.cz