Nejlepší způsob dosažení vyšší stability: diversifikace (1/2)

Prakticky každý obchodník má stejný cíl: nejenom dosáhnout stavu, kdy bude jeho obchodování profitabilní, ale také stavu, kdy bude jako obchodník maximálně stabilní. To znamená co nejvíce vyhlazená equity křivka, s minimem drawdownů (poklesů). Docílit takovéhoto cíle není snadné, nejjednodušším způsobem je začít od kvalitní diversifikace.

Pojem „diversifikace“ je velmi široký a často špatně chápaný. To, že například nakoupíme do jednoho „koše“ více různých akciových titulů za účelem dlouhodobějšího držení se nedá v dnešních globálních trzích nazvat diversifikací – jedná se spíše o zdánlivou iluzi diversifikace. Chceme-li se celkově diversifikovat za účelem dosažení vyšší stability příjmů z tradingu, musíme začít uvažovat trochu jinak. V prvé řadě potřebujeme škálu několika konkrétních obchodních systémů, u kterých vyhledáváme co nejnižší vzájemné korelace.

Vysvětlení korelace

Korelace je matematický výpočet, který nám ukazuje, jak moc jsou řady čísel navzájem „podobné“. Jednoduchým laickým pohledem si můžeme představit korelaci například takto: pokud vidím někoho velmi podobně vypadajícího a oblečeného jako já, pak mohu říci, že jeho vzhled velmi vysoce koreluje s mým. Pokud vidím někoho, kdo vypadá naprosto opačně, než já, pak mohu říci, že jeho vzhled s tím mým koreluje na velmi nízké, nebo negativní úrovni.

Při používání korelace pak pracujeme s rozpětím od -1 do +1, přičemž hodnota +1 znamená absolutní korelaci (takže pokud bych se podíval na sebe do zrcadla, mohu říci, že v podstatě obraz v zrcadle koreluje s mou podobou na úrovni +1), hodnota -1 pak znamená negativní korelaci, při které můžeme hovořit prakticky o absolutním opaku – tedy absolutní nepodobnosti, resp. zcela opačné podobnosti. Toto vysvětlení je samozřejmě laické, pro snadnější porozumění základního konceptu korelace – nehodlám se zde pouštět do odbornosti této tématiky, tu přenechám akademikům (já jsem čistý „praktik“). Namísto rozmezí -1 do +1 můžeme také používat rozmezí od -100% (které reprezentuje číslo -1) do +100% (které reprezentuje číslo +1). Osobně preferuji procenta.

Výpočet vzájemných korelací je velmi jednoduchý, v programu Excel se dělá s pomocí funkce =correl(řada1, řada2). Řekněme například, že chceme zjistit korelaci mezi výškou kluků a dívek v určité skupině. Tu reprezentují 4 kluci o výšce 180, 170, 184 a 190 cm a 4 dívky o výšce 160, 168, 171 a 167. Kluci tedy tvoří ve vzorci correl datovou řadu 1, dívky datovou řadu 2. Excel už nám sám ukáže, jaká je vzájemná korelace mezi výškou kluků a dívek:

Jak vidíte, jedná se o hodnotu 6.81%, což je velmi blízko „nulové“ korelaci. Tím tedy můžeme říci, že výška chlapců je téměř nezávislá na výšce dívek, nebo-li že výška chlapců a výška dívek jsou dva rozdílné, „nezávislé“ světy. (Opět upozorňuji, že využívám laická přiměření, pro akademická názvosloví a vysvětlení můžete použít jiné stránky).

Korelace a obchodní systémy

Podobným způsobem můžeme nahlížet na „podobnost“ obchodních výsledků různých obchodních systémů. Ti inteligentnější z vás již určitě tuší, že ideální stav je tvořit portfolio ze systémů, které mají co nejvyšší „nezávislost“ jeden na druhém, nebo-li neutrální, či zápornou korelaci.

Pojďme si tento koncept opět porovnat trochu podrobněji.

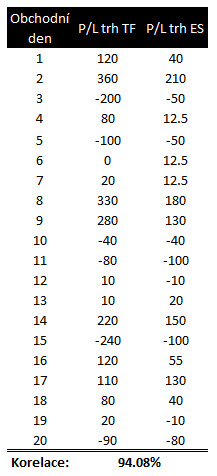

Řekněme, že obchodujete obchodní systém FinWin, konkrétně pattern 0/v do směru trendu. Obchodujete na dvou různých trzích – emini Russell 2000 (TF) a emini S&P (ES). Můžeme tedy říci, že obchodujeme svým způsobem dvě různé mutace systému, jednu mutaci představuje ta na trhu TF, druhou na trhu ES. Můžeme však již hovořit o diversifikaci? To nám prozradí pohled na korelaci.

Začít můžeme například tak, že si vezmeme denní zisky z trhu TF a denní zisky z ES za nějaké (ideálně co nejdelší) časové období a necháme si vypočítat vzájemnou korelaci. Zde jsem připravil hypotetický příklad se vzorkem 20 obchodů – nejedná se o reálné obchody, ale i přesto by vzájemná distribuce zisků a ztrát v obou případech mohla klidně takto nějak podobně vypadat:

Jak vidíte, korelace mezi patternem FinWin 0/v na trhu TF a ES je v tomto hypotetickém příkladu 94.08%. Toto je velmi vysoká korelace, která nám říká, že obchodovat jak na trhu TF, tak na trhu ES, je prakticky naprosto totéž a tudíž se nejedná o žádnou diversifikaci! Je tedy naprosto nesmyslné jít obchodovat tímto způsobem, neboť nedosáhneme pro sebe žádné výhody, ani stabilnějších výsledků.

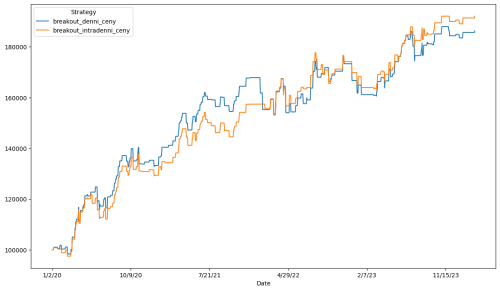

Abychom dosáhli stabilnějších výsledků, pak bychom potřebovali takové dva systémy, které by nám dávaly výsledky s neutrální, nebo negativní korelací: to znamená takové systémy, které by byly na sobě co nejvíce nezávislé, ideálně pak, aby jeden dokázal o to více vydělávat, když má druhý zrovna špatné obdobím.

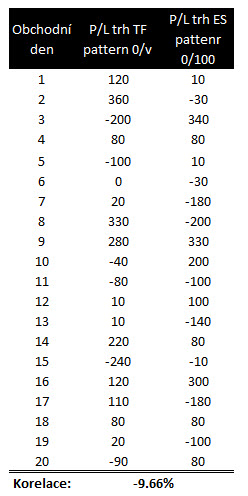

Můžeme se tedy například rozhodnout zkusit jít na to trochu jinak: na trhu TF zůstaneme u patternu FinWin 0/v, v trhu ES však tento trendový pattern vyměníme za nějaký protitrendový – například FinWin 0/100. Zkusíme opět vzájemnou korelaci – opět přináším modelový příklad, jak například by taková čísla mohla vypadat:

Nyní je vzájemná korelace -9.66% , takže konečně můžeme začít hovořit o nějaké diversifikaci! V tento okamžik jsou skutečně oba „systémy“ na sobě daleko více nezávislé a takovéto obchodování začíná dávat smysl.

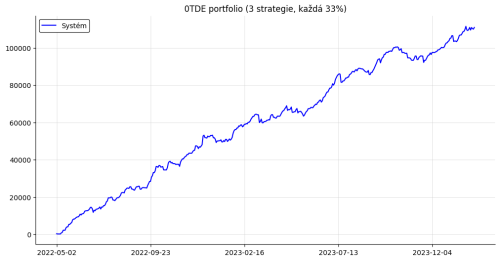

Podobným způsobem samozřejmě musíme uvažovat i při pozičním obchodování. Jedno typické investiční klišé například hovoří o tom, abychom rozdělili kapitál mezi více akcií. Toto je v dnešní době holý nesmysl, neboť trhy jsou již natolik globálně propojené, že čisté držení košíku akcií stejně přinese mezi výsledky velmi vysoký stupeň korelace – nejedná se tedy o žádnou diversifikaci, pouze určitou „pseudo-diversifikaci“. Pokud bychom se chtěli skutečně diversifikovat, pak bychom museli jít trochu dále a hlouběji – například vytvořit několik investičních stylů a systémů, s různými pravidly vstupů a výstupů. Některé jako trend-following, některé jako „vsázka“ na vyčerpání a otočení trhů, některé třeba i jako nesměrové opční strategie. I investiční styl obchodování musí být v dnešní době sofistikovanější než jen „nakup a drž“ – je třeba vytvořit komplexnější systém pravidel vstupů, výstupů a managování obchodu za účelem řízení rizika, pokud chceme uspět.

Potřebujeme tedy větší škálu investičních stylů (nebo, chcete-li, obchodních systémů postavených k dlouhodobému držení) a takové pak mezi sebou kombinovat tak, abyste vždy jednotlivé části kapitálu umístili mezi investiční styly / systémy s co nejnižší vzájemnou korelací – pouze a jenom tak můžete začít hovořit o diversifikaci.

Shrnutí

Pokud tedy chcete začít uvažovat o tom, jak dosáhnout vyšší stability v distribuci zisků z obchodování nebo investování a tím pádem i nižší volatility a nižších propadů equity, musíte začít přemýšlet o diversifikaci. Je však třeba jednat moderním a rozumným stylem a zapomenout na různá již dávno neplatná investiční klišé. Je třeba se začít přizpůsobovat globálním trhům a pustit se tak do úkolu diversifikace skrze rozdělení kapitálů mezi nekorelující obchodní přístupy. Proto musí být nízká korelace obchodních systémů / stylů / nebo jen různých time-frame a patternů vašim prvním úkolem při cestě za vyšší stabilitou distribuce zisků.

Dnes jsme tedy vysvětlili pojem korelace a nutnost kombinovat vzájemně nekorelující přístupy, příště si konkrétně ukážeme, jak pak podobné kombinace zvyšují stabilitu příjmu z obchodování.

Tomáš Nesnídal