Jak získat kapitál pro obchodování?

Trading je o práci s kapitálem. Čím je ho více, tím snazší a výdělečnější business trading je. Jak jej ale získat, pokud je vlastních prostředků málo?

Obsah:

Alokace kapitálu u specializovaných „prop firem“

Živý pokus získání alokace s pomocí breakout strategie

Anonymní pronájem obchodních signálů

Striker

Collective2

Darwin

Přímá správa externího kapitálu

Jak konkrétně získat externí kapitál?

Je možné, že právě vás původně zlákaly reklamy forexových brokerů, že s tradingem je možné začít třeba se 100 dolary a krok za krokem se jen z takové částky vypracovat ve fulltime obchodníka. Postupně jste ale jistě zjistili, že takto svět tradingu nefunguje a že je třeba na to jít jinak.

Peníze se v tradingu generují především z „otáčení“ dalších peněz. Znalosti pomáhají k tomu, abychom dokázali kapitál pomalu rozšiřovat. Bohužel ale není reálné dlouhodobě vydělávat stovky procent ročně, což je přesně to, co je potřeba, aby bylo možné z výsledků obchodování malého kapitálu pohodlně žít.

Cesta je jediná – pracovat s větším kapitálem.

Naštěstí toto není vůbec neprůstřelná cesta. Je to ale do určité míry běh na delší trať, při kterém je potřeba na cíli průběžně pracovat. Protože externí kapitál nepřijde sám o sobě.

Jak externí kapitál získat? Cest je několik. Základem je samozřejmě vůbec schopnost v trzích systematicky profitovat. Ale stačí vydělávat např. 15-25 % ročně při podobném maximálním drawdownu. Tedy pohybovat se někde v oblasti sharpe ratio 1. Pokud toto konzistentně dokážete, je otázka získávání externího kapitálu jen otázkou času.

Zde jsou tipy na ty nejsnazší cesty:

Alokace kapitálu u specializovaných „prop firem“

Na trhu dnes existuje celá řada firem, u kterých můžete chvíli obchodovat, projít nastavenými pravidly a získat kapitál. Některé firmy si za testování nechávají platit, jiné nikoliv.

Do první skupiny patří například český FTMO.

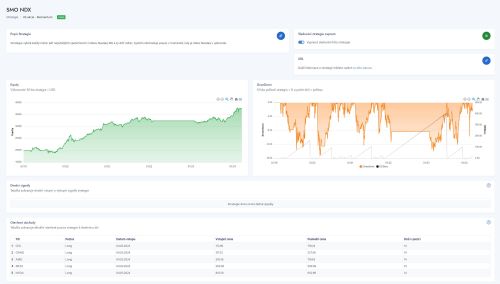

Do druhé například britský Darwinex. O tom jsme zatím na Finančníkovi nepsali, tak si ho stručně představíme. U společnosti si můžete založit zdarma účet a začít obchodovat. Darwinex má propracovaný rating výsledků obchodování a podle výkonnosti přiřazuje obchodníkům s dobrými výsledky další kapitál. Na této stránce naleznete kalkulačku, kam můžete vložit své výsledky a podívat se, jaký kapitál byste získali. Například pokud jste aktuální měsíc v zisku +2 %, za posledních 5 měsíců jste vydělali dalších 7 % při drawdownu -10 %, pak získáte alokaci 30 000 euro. Při minimálním obchodním účtu 1 000 euro (neplatí se žádné „soutěžné“, opravdu stačí jen obchodovat malý účet):

Pokud budete obchodovat lépe než ostatní obchodníci, bude vám Darwinex zvyšovat alokaci až na 375 000 euro. Zde je mimochodem zajímavé, že v platformě Darwinexu jsou vidět žebříčky ostatních obchodníků, a je tak možné studovat, s jakou výkonností obchodují obchodníci s vyšší alokací a přizpůsobovat tomu risk management a strategie:

Živý pokus získání alokace s pomocí breakout strategie

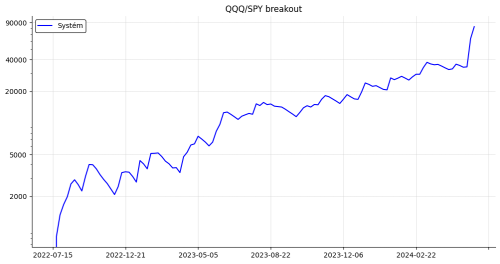

Darwinex je jinak dost typický forexový broker a trhy se zde obchodují pomocí CFD kontraktů. Jelikož mi ale popsaný model přijde pro začínající obchodníky poměrně zajímavý, sám jsem si u Darwinexu založil účet s 1 000 eury a začal na něm obchodovat intradenní portfolio breakout strategií na akciové indexy. Systém vychází z edge diskutovaného v Trading Room (kódy hlavní obchodované myšlenky naleznete v uzavřené diskuzi zde).

CFD je dražší na obchodování a nemám s ním dosud žádné zkušenosti, tak uvidíme, jestli budou intradenní strategie dostatečně vydělávat i tímto způsobem. Výsledky stavu účtu reportované přímo Darwinexem můžete vidět na tomto odkazu: Příklad živého obchodování akciových indexů s CFD, kde dále vysvětluji, jak je možné použít obchodování CFD pro americké indexy.

Určitě by bylo zajímavé, pokud by účet prošel požadovanými parametry, postupně získal alokace a já mohl o celém procesu podrobně na Finančníkovi reportovat. Osobně se ale trochu obávám, že pro CFD bude výhodnější obchodovat spíše skrz swingové obchodování, které má vyšší průměrné obchody a lépe obstojí poplatkové struktuře CFD. Ale uvidíme.

Anonymní pronájem obchodních signálů

S alespoň minimální historii obchodování (stačí měsíce) je reálné získávat peníze tím, že budete své signály poskytovat za úhradu ostatním. Existují služby, které se postarají o propagaci vašich vlastních signálů a vydělávat tak lze i bez toho, aniž by vás kdokoliv znal a měl ve vaše obchodování důvěru.

Obchodníci na Finančníkovi nejvíce pronajímají své strategie přes striker.com, případně collective2.com. Služby se liší v různých ohledech.

Striker

Například u Strikeru lze pronajímat jen strategie obchodující futures. Strikeru neplatí poskytovatel žádné poplatky. Coby poskytovatelé si určíte cenu za měsíční předplatné za jeden obchodovaný kontrakt – například 50 USD. Pokud předplatitel obchoduje více kontraktů, získáváte od něj více peněz. Cena za předplatné jde poskytovali signálů.

Collective2

U Collective2 lze obchodovat i akcie. Ovšem coby poskytovatel musíte nejprve collective2 platit předplatné (viz ceník). Následně si Collective2 strhává 50 % z ceny, kterou za vaši strategii budou předplatitelé platit. Předplatitel platí za strategii navíc stejně bez ohledu na objem kontraktů s jakými obchoduje. Z pohledu výdělků tak Collective2 za Striker tedy spíše ztrácí. Výhodou této služby nicméně je, že zde lze nabízet strategie obchodující akcie a opce.

Darwin

Pokud vaše strategie zvládnou pokrýt nákladovou strukturu CFD kontraktů, je možné využít celé škály dalších služeb, přes které je strategie možné pronajímat. Osobně se mi v tomto hledu líbí znovu Darwinex. U něj je možné do strategií získávat investorské alokace skrz tzv. Darwiny. Darwinex přitom jen slepě nezprostředkovává poskytování signálů, ale obchodní signály používá jako základ, na který aplikuje svůj vlastní risk management. Tím risk profil všech strategií normalizuje na srovnatelnou úroveň (podle informací na webu Darwinexu je risk normalizován na úroveň risku S&P 500). Investoři pak do Darwinů investují a poskytovatelé signálů získávají 15 % z výkonnosti.

Alokované částky přitom vůbec nejsou malé:

Nejvyšší investorská alokace je na úrovni přes 30 milionů dolarů, řada Darwinů má přes milion dolarů.

Zde jen drobná odbočka: pokud budete mít strategii s výnosem 15 % ročně a alokaci milion dolarů, pak roční výnos z 15% výkonnostního poplatku bude zisk 22 500 dolarů. A to už nejsou zanedbatelné peníze. Zejména, pokud je váš vlastní kapitál (a tudíž kompletní risk) na úrovni tisíc euro.

Přímá správa externího kapitálu

Pokud máte kolem sebe investory, kteří ve vaše obchodování mají důvěru, lze poměrně snadno rozšiřovat kapitál také přímo správou externího kapitálu.

Správu externího kapitálu je pochopitelně potřeba dělat v souladu se zákony. Nelze jen vzít cizí peníze a ty na vlastním účtu obchodovat.

V České republice jdou obchodníci nejčastěji cestou „mini fondu“ podle §15 ZISIF (zákon č. 240/2013 Sb., o investičních společnostech a investičních fondech). Prakticky jde o běžné společnosti (většinou s ručením omezeným) zaregistrované u ČNB. Výhodou této cesty je, že je to velmi „low cost“ řešení, nevýhodou je, že tyto subjekty nepodléhají dohledu ČNB a anonymní „patnáctky“ nemají v ČR nejlepší reputaci. Ovšem pokud pracujete s investory, kteří vás dobře znají, tak to může být dobrá cesta (sám tímto způsobem s penězi rodiny a přátel pracuji. Viz Jak konkrétně jsem zakládal fond).

Výhodou přímé správy externího kapitálu je to, že si můžeme zcela volně nastavit poplatkovou strukturu. Kromě výkonnostního poplatku se většinou účtují i manažerské poplatky – fixní procento ze spravované částky. Manažerské poplatky pak dokáží pokrýt náklady i v době, kdy se strategiím nemusí dařit a tímto způsobem lze tak reálně provozovat trading na fulltime.

Jak konkrétně získat externím kapitál?

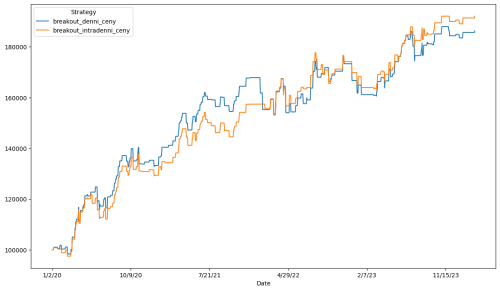

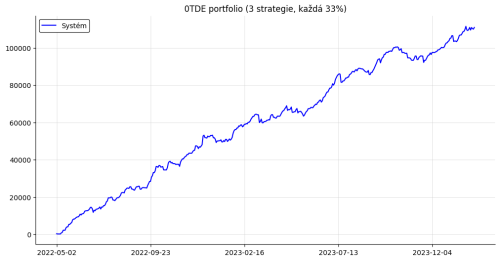

Základem je samozřejmě funkční obchodní plán, který bude generovat profity. Podporu v tomto směru můžete na Finančníkovi získat v Trading Room, kde ve vlákně hledání edge stavíme například v tuto chvíli intradenní breakout (který jsem sám nasadil živě – na velkém účtu u Interactive Brokers a CFD účtu u Darwinexu – viz výše)

Maximálně doporučuji obchodovat skrz jednoduché systematické strategie. Vždy je snazší najít investory pro vysvětlitelné strategie založené na logických principech než pro přeoptimalizované strategie, které vypadly z nějakého optimalizačního softwaru. Výhodou systematických strategií je navíc možnost automatizace, kterou je vhodné využít. Viz příklad zmíněné breakout strategie, kterou jsem nasadil u Darwinexu. Kvůli malému účtu bych této službě určitě pozornost nevěnoval, ale přenést automat z Interactive Brokers na CFD u Darwinexu byla otázka několika hodin a pak již vše běží samo jako tzv. AOS.

Začít můžete s malým účtem, třeba zmíněných 1000 euro, jako jsem to udělal ve výše popsaném pokusu sám. Risk je minimální, možný zisk maximální. Pokud se strategie rozjede, můžete postupně získat alokaci od prop firmy, pak převést signály do Darwinu, začít je třeba poskytovat u Strikeru a získávat anonymní investory. A pokud se bude dařit, tak si se stejnou strategií založit třeba vlastní společnost pro správu kapitálu. To je poměrně jednoznačný plán nevyžadující přitom žádné vysoké počáteční finanční investice.

Trading – co to je, jak začít a uspět

Jak uspět v tradingu v 10 bodech:

Příležitost, nebo past? Cesta k pochopení tradingu

Co je trading?

Rozklíčování základů

Rozdíl mezi tradingem a Investováním

Základy tradingu

Trhy pro trading

Trading – jak začít a uspět

Trading – kolik lze vydělat?

Rizika a výzvy tradingu

Shrnutí základů tradingu

Příležitost, nebo past? Cesta k pochopení tradingu

Máte někdy pocit, že obchodování na finančních trzích je jen pro vyvolené? Nebo jste se již setkali s příběhy o obrovských ziscích i ztrátách a ptali se, jak je to vlastně možné? Trading, často chápaný jako "hraní na burze", je fascinujícím, ale zároveň náročným světem, ve kterém se každodenně pohybují miliardy dolarů.

Trading není jen o rychlém zbohatnutí, jak si někteří mohou myslet. Je to metoda, jak aktivně pracovat s finančními nástroji - jako jsou akcie, komodity nebo měny - za účelem dosažení zisku, a to často v krátkých časových horizontech. Na rozdíl od tradičního investování, které se zaměřuje na dlouhodobý růst hodnoty, trading vyžaduje aktivnější rozhodování a často i rychlé reakce na tržní výkyvy.

V následujících kapitolách se podrobněji podíváme na to, co trading přesně znamená, proč je pro nás atraktivní a jaké základní principy stojí za úspěšným obchodováním.

Co je trading? Rozklíčování základů

Trading, ve své podstatě, je aktivní formou investování, kde obchodníci nakupují a prodávají různé finanční nástroje, jako jsou akcie, měny nebo komodity, často v krátkodobém časovém horizontu. Na rozdíl od klasického investování, které má za cíl dlouhodobý růst hodnoty aktiv, trading se zaměřuje na využití krátkodobých tržních pohybů pro dosažení zisku.

Rozdíl mezi tradingem a investováním

Jedním z nejvýraznějších rozdílů mezi tradingem a tradičním investováním je časový horizont. Investoři často drží svá aktiva dlouhodobě, někdy i desítky let. Tento přístup má své výhody, jako je možnost těžit z dlouhodobého růstu trhů, ale zároveň s sebou nese vysoké riziko. Akcie a jiná aktiva mohou zažívat výrazné propady, známé jako "drawdowny". Historie ukazuje, že mnohé trhy a akcie procházely obdobími značných ztrát, což může dlouhodobě drženou investici ohrozit. Úspěch v investování tak do značné míry závisí jednak na hodně dlouhém časovém horizontu a také na tom, v jakém období investor s investováním začal.

Na druhou stranu, trading nabízí větší flexibilitu a možnost rychle reagovat na tržní změny. Tradeři nejsou omezeni na dlouhodobé držení aktiv a mohou využívat různé obchodní strategie v závislosti na aktuálních tržních podmínkách. To zahrnuje možnost "shortování", kdy obchodníci vydělávají na poklesech cen, a využívání volatility pro identifikaci obchodních příležitostí. V tradingu se také lépe řídí riziko: tradeři mohou nastavit stop-loss příkazy, které automatizovaně uzavřou pozice při dosažení určité ztrátové hranice, čímž omezují potenciální ztráty.

Dalším důležitým aspektem je diverzifikace. Zatímco investoři se mohou specializovat na konkrétní sektory nebo typy aktiv, tradeři mají možnost dynamicky měnit své portfolio, kombinovat různé obchodní přístupy, pracovat s různě rychlými obchody a přizpůsobovat trading aktuálním tržním trendům. Tato flexibilita a schopnost rychlé adaptace dělá z tradingu atraktivní volbu pro ty, kteří hledají aktivnější přístup k finančním trhům.

Na přiloženém obrázku vidíme graf, který porovnává výkonnost aktivního tradingu pomocí tzv. trend following strategie (podrobná pravidla jsou popsána v článku Jak na Trend Following) na akciích Russell 3000 s benchmarkem (samotným indexem Russell 3000) v průběhu více než dvou desetiletí. Graf ukazuje, jak trading strategie dosáhla výrazně vyššího zhodnocení než pasivní držení indexu. Vyššího zhodnocení dosáhla při výrazně menších propadech. Tato demonstrace nabízí výmluvný důkaz pro argumentaci, proč trading vnímáme jako výhodnější před strategií buy and hold. V kontextu backtestu, který je prezentován na grafu, je důležité zdůraznit, že minulá výkonnost není zárukou budoucích výsledků. Nicméně, data jasně ukazují, že v době volatilních a nejistých trhů může aktivní obchodování poskytnout robustnější řešení pro řízení a růst kapitálu.

Základy tradingu

Nejprve je důležité pochopit, že samotný trading není technicky složitý. Zadávat obchodní příkazy a naučit se číst grafy může zabrat jen chvilku. Avšak trefit správný moment pro nákup nebo prodej a dlouhodobě profitovat, je mnohem těžší. Zejména proto, že začínající obchodník přichází do tradingu s tím, že se lze naučit trhy podrobně číst a předvídat. To lze ale dělat jen do určité míry pravděpodobnosti. Trhy jsou vysoce konkurenční globální prostředí. Nikdo neví, kam se trhy vydají za hodinu či příští měsíc.

Všechny prováděné obchody v rámci tradingu tak budeme dělat nikoliv s jistotou zisku, ale s určitou pravděpodobností. Můžeme obchodovat například s pravděpodobností 40 %. Tedy šest z deseti obchodů skončí ztrátou, a přesto můžeme dlouhodobě vydělávat. Je to proto, že nejzásadnější složkou tradingu nejsou predikce, ale money management. Trader se musí naučit riskovat v každém jednom obchodu „tak akorát“ a současně mít jasnou představu o tom, kolik na daném obchodu může průměrně vydělat. Pokud bude obchodovat s pravděpodobností 40 %, pak musí obchody řídit takovým způsobem, aby průměrně v obchodu vydělal více než ztratí.

Mezi základní pilíře tradignu tak patří money management (určující kolik riskujeme), psychologie obchodování (zaručující, že dokážeme dlouhodobě pracovat s nastaveným riskem) a pak samotná analýza trhů skrz kterou skládáme dohromady plány, kdy do obchodů vstupovat a pozice ukončovat.

Nástrojů pro analýzu trhů existuje mnoho. Dvěma základními způsoby analýzy jsou fundamentální analýza, která se zaměřuje na ekonomické ukazatele, zprávy a další vnější a vnitřní faktory ovlivňující trh, a technická analýza, která se soustředí na analýzu cenových grafů a historických dat. Technická analýza se opírá o přesvědčení, že historické cenové trendy a vzorce se mohou opakovat, a traderům tak mohou poskytnout nápovědu o budoucích pohybech cen. Na Finančníkovi vyděláváme hlavně s pomocí technické analýzy. Hlavně proto, že historická cenová data se snáze analyzují. A jak už bylo řečeno - analýzu není radno přeceňovat. Všechny nástroje vedou jen k pravděpodobnostem a trader by si tak měl hlavně z počátku kariéry zvolit ty analytické nástroje, které jsou nejlevnější a nejdostupnější.

Pro úspěšný trading je klíčové skombinovat všechny pilíře úspěšného obchodování do obchodního plánu. Ten definuje, kdy a za jakých podmínek vstoupit do obchodu, kdy obchod uzavřít a jak řídit riziko. Na Finančníkovi pracujeme především s mechanickými strategiemi. To jsou takové, kde je obchodní plán definován bez sebemenší subjektivity. Takové strategie lze mechanicky testovat na ohromném množství historických dat a získat tak realistickou představu, jestli má strategie šanci fungovat v budoucnu, kolik přibližně může vydělávat a s jakým riskem.

Obchodní strategie mohou být různé. Kromě nástrojů používaných pro analýzu trhů se liší především rychlostí obchodování. Zatímco skalping se zaměřuje na krátkodobé zisky z malých cenových pohybů, intradenní obchodování zahrnuje otevírání a uzavírání pozic během jednoho dne. Swingové obchodování na druhé straně využívá k dosažení zisků delší časový rámec, obvykle několik dní až týdnů.

Trhy pro trading

Trading lze aplikovat na široké spektrum trhů. Každý nabízí jedinečné možnosti a výzvy.

Akcie jsou klasickým nástrojem poskytujícím investorům vlastnický podíl v podnicích. Akciové trhy jsou obzvláště atraktivní pro dlouhodobě orientované investory, lze je ovšem používat i pro aktivní trading. Zejména akcie na amerických burzách jsou vysoce likvidní a obchodovatelné s nízkými poplatky.

Kryptoměny, jako relativně nový investiční nástroj, přitahují mnoho pozornosti kvůli své vysoké volatilitě a potenciálu rychlého zisku. Jejich decentralizovaná povaha a technologický základ nabízejí inovativní přístupy k vlastnictví a převodu bohatství.

Forex, neboli devizový trh, je největší a nejlikvidnější trh na světě. Obchoduje se zde s měnami, což přináší unikátní možnosti využít změn v ekonomických podmínkách a měnových politikách různých zemí. Je to trh, který je otevřený 24 hodin denně během pracovních dnů, což nabízí obrovskou flexibilitu pro obchodování.

Komodity jako zlato, ropa nebo zemědělské produkty jsou tradičními nástroji pro diverzifikaci portfolia a jsou často používány jako ochrana proti inflaci a finančním krizím. Každá komodita má své specifické faktory, které ovlivňují její cenu, jako je politika, sezónní trendy a globální ekonomické události.

Výběr vhodného trhu pro obchodování závisí na individuální strategii, znalostech trhu a toleranci k riziku obchodníka. Velkým rozdílem je například to, jak jsou trhy regulovány z pohledu vlád. Na Finančníkovi se zaměřujeme hlavně na regulované trhy (akcie, komodity), na kterých hrozí poměrně nízké riziko, že trader přijde o kapitál z důvodu nějakého rozsáhlého podvodu. Právě z důvodu chybějící regulace se zatím ve větší míře vyhýbáme kryptoměnám, kde se už několikrát v posledních letech stalo, že zkrachovaly celé burzy a tradeři, kteří zde měli svůj kapitál, o něj přišli.

Trading – jak začít a uspět

Trading pro začínající tradery představuje výzvu, zejména kvůli potřebě pochopit jeho základní podstatu, která není založena na nalezení nebo koupi dokonalého obchodního systému. Mnoho začátečníků se může domnívat, že existuje zázračný systém pro snadné vydělávání peněz, ale realita je jiná. Pokud by takový systém existoval, byl by široce používán, což by eliminovalo jeho efektivitu.

Klíčem k úspěchu v tradingu je využívání drobných a detailně otestovaných výhod, známých jako 'edge', a efektivního řízení rizika. Obchodní výhody mohou pramenit z obecně funkčních principů (např. následování trendu), z vlastních vysledovaných nuancí a také ze způsobu, jak obchodník pracuje. Například obchodování s malými objemy kontraktů v méně likvidních trzích může představovat výhodu, protože tyto trhy nejsou primárním cílem velkých firem z Wall Street, které disponují obrovskými rozpočty a rozsáhlými zdroji informací.

Malí tradeři by si měli být vědomi, že soupeření s velkými finančními institucemi přímo je nepraktické a často ztrátové. Místo toho by se měli zaměřit na nalezení a využívání unikátních příležitostí a tržních nik, které velké firmy přehlížejí, protože pro jejich velký kapitál nejsou dostatečně zajímavé. Efektivní trading tak zahrnuje nejen pochopení trhů a využívání technických a fundamentálních analýz, ale také rozvoj taktik, které umožňují dosahovat zisků bez přímé konkurence s finančními giganty. Na Finančníkovi využíváme pro úspěch v tradingu následující principy:

Obchodní plány stavíme z jednoduchých nadčasových myšlenek, abychom zabránili přeoptimalizaci.

Plány podrobně backtestujeme na všech možných historických datech – velmi často získáváme vzorek tisíců obchodů.

Obchodní plány obchodujeme mechanicky, nejčastěji s využitím automatizovaných řešení tak, aby byl trading časově nenáročný a současně jsme byli schopni zajistit 100% systematičnost v dodržování zadávání obchodů.

Obchodní plány obchodujeme v portfoliích. „Skupinách“ několika systémů, které výrazně zvyšují šanci na úspěch a snižují risk (podstatu vysvětluje článek Máte-li první strategie, zaměřte se na portfolio).

Pokud s tradingem začínáte, jde pochopitelně o mnoho informací, které je třeba skloubit dohromady, aby trading jako celek začal fungovat.

Prvním krokem k úspěšnému tradingu tak může být přihlášení k bezplatnému newsletteru Lekce z živých trhů, ve kterém každý týden komentujeme vybrané situace z našeho vlastního obchodování včetně náhledu do obchodní platformy. Tyto informace nejsou k dispozici jinde na Finančníkovi a představují dobrý zdroj inspirace, jak a kam se posouvat dále.

Trading – kolik lze vydělat?

Zisky v tradingu jsou neomezené. Nelze ale očekávat, že jde o snadný a rychlý způsob vydělávání peněz. Trading je podobný jako jakýkoliv jiný business nebo podnikání. Ty vesměs nabízejí určité realistické možnosti výdělku dosažitelné všem, kteří postupují systematicky, rozumně a s přiměřeným očekáváním. A pak jsou zde ti nejlepší, kteří dokázali díky kombinaci štěstí a schopností něco, co se většině nepodaří. V tradingu je určitě rozumné začít s přiměřenými cíli. Ty nejsnadněji zjistíte tak, že budete zkoumat ověřené výsledky jiných obchodníků, kteří se tradingu věnují již delší dobu. Pozor na marketingové proklamace prodejců, kteří slíbí cokoliv, ale sami neobchodují.

Podrobněji se tématu věnujeme v tomto videu:

Rizika a výzvy tradingu

Pokud začínající obchodník uvažuje o tradingu, je to většinou proto, že slyšel historicky o tom, že jde o způsob rychlého zbohatnutí. Obchodníci jsou pak automaticky přitahovány k těm nejagresivnějším a obchodním stylům jako je day trading nebo scalping. Nejlépe ve vysoce volatilních trzích a s vysokou finanční pákou. Drtivá většina začátečníků však právě v této oblasti pohoří. Důvodů je celá řada – ať jde o podcenění risku, znalostí nebo vlastní psychiky.

Pro začátečníky je proto často lepší začít s pomalejšími strategiemi, jako je swingové obchodování. Swingové obchodování umožňuje obchodníkům využít dlouhodobějších trendů na trzích a snižuje potřebu neustálého sledování trhu. Tento přístup je méně stresující a umožňuje lépe pochopit tržní dynamiku a rozvíjet solidní obchodní strategie.

Patrně nejsnazší způsob tradingu je tzv. trend following – následování trendů. Tato obchodní strategie je založena na principu, že trhy mají tendenci pohybovat se v trendech a že tyto trendy lze identifikovat a obchodovat. Tento přístup snižuje riziko, protože obchodníci mohou nastavit jasné vstupní a výstupní body a použít efektivní řízení rizik.

Shrnutí základů tradingu

Ve světě tradingu je důležité pochopit a akceptovat základní principy, jako jsou řízení rizik, psychologie obchodování a význam analýzy trhů. Začínající obchodníci by měli přistupovat k tradingu s otevřenou myslí, ochotou učit se a přizpůsobovat se dynamickému prostředí finančních trhů. Důležité je si uvědomit, že úspěch v tradingu nezávisí na nalezení dokonalého systému, ale na efektivním využívání dostupných informací, trpělivosti a disciplíně.

Pro ty, kteří se chtějí do světa tradingu ponořit hlouběji, nabízí Finančník bezplatný úvodní kurz, který může poskytnout cenné poznatky a náhled do tohoto fascinujícího odvětví. Je to skvělý způsob, jak získat pevné základy, než se pustíte do složitějších aspektů tradingu.

Vstup do tradingu může být výzvou, ale také příležitostí pro růst a vzdělávání. Se správným přístupem, vhodnými nástroji a dostatečnými znalostmi lze dosáhnout úspěchu a finanční nezávislosti.

Na čem stojí profitabilní trading? Disciplína, plán a systematičnost.

Hodně začínajících obchodníků tápe, jak se dostat k rozumným ročním zhodnocením. Přitom i zde na Finančníkovi existuje řada konkrétních osvědčených plánů, které vás k podobným cílům dovedou. Podstatné je ale vydržet skládat dohromady poměrně nepodstatné dílčí zisky a ztráty do zajímavěji vypadajících celků. Dnes si to ukážeme na několika příkladech – mj. i z live tradingu intradenního obchodování stylem, o kterém jsem už tolikrát slyšel „že dnes již nefunguje“.

Dnešní článek je zaměřen hodně na intradenní obchodování. To je pro mnoho obchodníků zajímavé tím, že je sice časově náročnější, ale na druhou stranu s ním lze vytvářet vyšší zhodnocení s použitím nižšího kapitálu.

Není tajemstvím, že mnoho obchodníků v intradenním obchodování neuspěje. Proč? Například proto, že:

a) Nejsou dostatečně trpěliví. Neakceptují, že na dobré obchody je třeba si počkat. Že je výrazně efektivnější obchodovat méně pro více.

b) Obchodují hodně pro ego. Bojí se, že jim daný obchod uteče, přestože mají „pravdu“ s otočením trhu. A vrhají se tak emotivně do situací bez ohledu na řízení risku (SL za nějakou bariéru atd.).

c) Nedokáží kontrolovat risk s ohledem na dlouhodobé očekávání. Tedy například skončit po definované ztrátě daný den atd.

d) Jsou „chamtiví“ – nechtějí se spokojit s přiměřeným ziskem (adekvátním danému timeframe a používanému účtu), ale z každého obchodu chtějí homerun.

e) Neakceptují, že intradenní obchodování je nuda.

Ano, intradenní obchodování je nuda, která se skládá z nekonečného exekvování vstupů a výstupů dle plánu. Někdy na vstupy čekáme hodiny (a nedočkáme se), občas se musíme nakonec spokojit se ztrátou. Jindy nás trh odmění ziskem.

Přitom to často „nejde dělat výrazně lépe“. Protože kdyby „to šlo“, tak by to dělal doslova každý. Nicméně ono i při té nudě je to pořád slušně placená práce, kterou lze dělat velmi flexibilně a svobodně. A navíc s možností neomezeného růstu (jak v rámci postupného zlepšování se, tak především expanzí do dalších obchodních stylů využitelných s vyšším kapitálem atd.).

Na dnešní článek mě přivedl intradenní obchodník Martin, se kterým jsem nedávno diskutoval po e-mailu jeho obchodování.

Jsem rád, že mi Martin dovolil pro ilustraci publikovat jeho výsledky intradenního obchodování trhu NQ. Ten obchoduje poté, co přijde domu z práce a zasedne ještě k počítači. Martin loni na svém živém účtu dosáhl krásného zhodnocení 65 % velmi stabilní cestou. Což je bezesporu něco, čeho by dosáhla ráda většina zatím neziskových obchodníků.

Ovšem podrobnější pohled na Martinovy výsledky ukazuje, jak systematicky musí postupovat:

Za rok 2016 exekvoval 325 vstupů (ve dvou kontraktech) s úspěšnosti 49,85 %. Výsledné zhodnocení se doslova dolar za dolarem skládá z množství malých ztrát a zisků. Taková je prostě realita.

Jde to dělat lépe? Patrně trochu ano. Ale všichni někde začínáme a někam se posouváme. Ostatně i Martin si už letos mohl dovolit obchodovat se třemi kontrakty, tak jak jeho účet roste. Tedy musí postupovat stále stejně systematicky a trpělivě, ale jak se mu zvětšuje účet, tak už začínají být při stejném procentuálním zhodnocení zajímavější absolutní profity:

Dá se z toho vyžít? Zatím ne, ostatně proto podobnou činnost dělá Martin po práci. Je toto cesta, jak se postupně dostat k fulltime tradingu? Jednoznačně, a hrozně Martinovi držím palce, ať mu disciplína vydrží.

Mimochodem obchodní přístup, kterým jsou dosahovány výše uvedené výsledky, je definován pomocí trendových patternů FinWinu, které Martin obchoduje s vlastními nuancemi. Ech, kolikrát jen já slyšel, že s podobnými přístupy nelze už v trzích vydělávat… A ano, musím se přiznat, že stabilita výsledků i mě pozitivně překvapila a znovu utvrdila v tom, že trading je zejména o hlavě a systematickém dodržování plánu, který má v sobě rozumně definovaný risk management.

Co si z výše uvedeného vzít pro vlastní trading? Mimo jiné to, jak důležité je odpoutat se od výsledků jednotlivých obchodních dnů. Nesnažit se hodnotit jednotlivé obchody, ale chápat, že celý obraz profitabilního obchodování vynikne až po větším počtu dobře exekvovaných vstupů a výstupů.

Lekce z mentoringu

Dnešní téma dobře doplňuje ukázka z prvních výstupů mého bezplatného orderflow mentoringu.

Do toho se z principu zapojují obchodníci, kteří zatím nejsou ziskoví. Většina jich obchoduje na simu a v zásadě se vůbec sžívají s obchodním plánem. Hledají nuance, kterém ji dobře sednou pro živé obchodování. V případě mentorované skupiny představuje základ obchodní přístup FIMS obchodování orderflow. To je přístup, ve kterém vnímám v dnešních intradenních trzích patrně největší edge. Ten by tak měl fungovat nejen mně, ale i ostatním.

Pro mnoho obchodníků jde o koncepčně nový přístup. Po nastudování obchodního plánu v kurzu uskuteční pár obchodů a zcela jistě nezbohatnou. Současně mohou někteří mít pocit, že opět nemají ten „svatý grál“. Těžko se mi argumentuje, že pro rozumné hodnocení čehokoliv je třeba obchodovat jen nejsilnější situace, naučit hlavu bez emocí exekvovat signály jeden za druhým a hodnotit výsledky v rozumném časovém horizontu (tedy tak, jak to dělá výše uvedený Martin). Ostatně právě proto vznikla služba bezplatného mentoringu, kde mám možnost rychleji získat potřebný větší vzorek obchodů díky množství zapojených traderů. Rychleji ukázat, že edge je funkční a obchodník se musí zaměřit právě na svoji hlavu a správné vnímání obchodů v celkovém kontextu. A na tom následně s obchodníky pracovat.

A podívejte. Takto vypadá equity křivka po prvním týdnu zapojení obchodníků. Traderů, kteří zatím vesměs nejsou výděleční:

Ano, equity křivka těch obchodů, které sami publikujete do uzavřené diskuze a které často samostatně nevypadají „nic moc“. Tato equity křivka jen dává šanci vyniknout edge, se kterým pracujeme. Který se dostavuje v momentě většího množství obchodů exekvovaných systematicky (stejně jako na výše uvedené ukázce FinWinu).

Je na equity křivce z mentoringu prostor ke zlepšování? Jednoznačně, a nemalý. A je to logické – vždyť v tuto chvíli začínáme a je třeba začít pracovat na větší trpělivosti s čekáním na silnější obchodní situace (což výrazně zlepší zatím slabý zisk na obchod). Navíc jde o equity křivku všech obchodníků ve skupině mentoringu, ve které vždy budou silnější a slabší obchodníci.

Závěr

V intradenním obchodování je extrémně důležité pracovat na odbourání emocí spojených s jednotlivými exekucemi. Trh naděluje zisky i ztráty, to je prostě fakt.

Edge systému nepoznáte po jednom nebo dvou obchodech. Projeví se až dlouhodoběji. Nicméně jen v případě, že budou obchody skutečně exekvovány systematicky, s rozumným risk managementem a bez ega.

Kniha, jak již název napovídá, se zaměřuje na trend following. Tradiční poziční obchodní přístup „následování trendu“, který v době moderního tradingu patrně nejvíce proslavil Richard Dennis se svým legendárním „želvím experimentem“. Podrobněji viz například tato perfektní kniha Way of the Turtle: The Secret Methods that Turned Ordinary People into Legendary Traders, kterou jsem na Finančníkovi recenzoval v roce 2007.

Kniha, jak již název napovídá, se zaměřuje na trend following. Tradiční poziční obchodní přístup „následování trendu“, který v době moderního tradingu patrně nejvíce proslavil Richard Dennis se svým legendárním „želvím experimentem“. Podrobněji viz například tato perfektní kniha Way of the Turtle: The Secret Methods that Turned Ordinary People into Legendary Traders, kterou jsem na Finančníkovi recenzoval v roce 2007.