Má smysl intradenně obchodovat v nízké volatilitě?

Tato otázka mě nedávno zaujala v našem diskuzním fóru a myslím, že odpověď opět poskytuje dobrá vodítka pro profitabilitu v burzovním obchodování.

Předně je třeba upozornit, že pod pojmem „nízká volatilita“ si může každý představit něco jiného.

Patrně nejběžněji se pod tímto pojmem rozumí aktuální charakter trhu. Nízká volatilita pak především znamená menší denní obchodní rozpětí, jinak řečeno – trhy jsou „líné“. Ano, aktuálně je například v akciových indexech poměrně nízká volatilita, daná tím, že se trhy pomalu sunou vzhůru, ale to by rozhodně nemělo bránit ve vytváření profitů. Jde o charakter trhu, se kterým lze pracovat. Samozřejmě, že bychom měli k trhům přistupovat jinak než v období s vysokou volatilitou.

Důležité je rozumět tomu, že volatilita v trzích přichází ruku v ruce s důležitými ekonomickými cykly a je tak zcela ve hvězdách, kdy se volatilita v trzích změní – může to být brzy, ale může to být také třeba za několik let. V intradenním obchodování nedává z mého pohledu smysl čekat na období s lepší volatilitou – je třeba pracovat s tím, co je. Vyšší volatilita bývá pro intradenní obchodování jednodušší, ale i ve stávající volatilitě jsou profity k dispozici. Opravdu je však třeba přizpůsobovat strategie tomu, čím trhy procházejí. Nemá smysl snažit se mechanicky obchodovat strategie s parametry z let, kdy se trhy hodně hýbaly. Porovnejte si minimálně výšky základních rotací trhu a přizpůsobte změně svůj trade management.

Druhý pohled na volatilitu může být přes chování trhů v průběhu seance.

Pro vydělávání peněz v intradenních trzích potřebujeme pohyb. Ten vzniká v trzích v okamžicích, kdy to v nich žije – kdy můžeme sledovat větší zapojení obchodníků, vytvářející v trzích tlaky v nabídce a poptávce, ze kterých vznikají obchodovatelné pohyby. Volume (objemy obchodů) jsou palivem pro pohyb trhů.

Pokud v trhu nejsou objemy, začne se obchodovat do strany (chopovat). Což většinou odrazuje další obchodníky a vznikají pásma, která jsou velmi nebezpečná. Těmto pásmům je jednoznačně dobré se vyhnout i v případě, že můžeme dostat nějaký „technický signál“ typu intermarket divergence ve FIMS. Jistě, trhy se z chopu nakonec rozjedou, ale směr udávají budoucí obchodníci, kteří se do obchodování zapojí. A jestli to budou spíše agresivní nakupující, nebo agresivní prodávající je ve hvězdách. Vstupy v oblasti chopu a nízké intradenní volatility mají proto výrazně menší pravděpodobnost úspěchu.

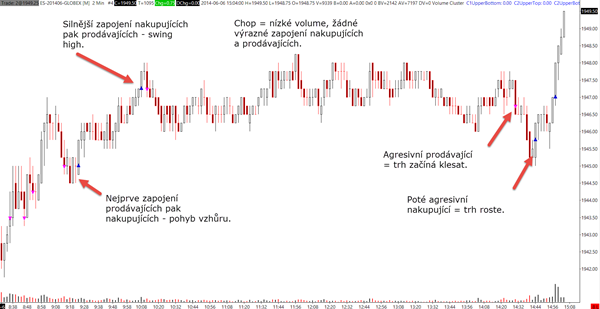

Podívejme se na konkrétní ukázku z trhů, konkrétně použiji trh ES, který má tendenci chopovat více než jiné trhy. Do grafu je vložena vizualizace orderflow vycházející z FIMS analýzy numbers barů. Ta automaticky zobrazuje místa, kde byly do trhu solidně zapojeni nakupující (modrá šipka) nebo prodávající. Sami se můžete přesvědčit, že se trh ES (graf z 6. 6. 2014) hýbal právě v oblastech většího zapojení prodávajících nebo nakupujících:

Podívejme se na graf ES z pondělí tohoto týdne – tedy 9. 6. 2014:

V oblasti A můžeme dostávat různé technické signály, ale trh zde chopuje, protože v něm nejsou dostatečně zapojeni nakupující ani prodávající – trh se pohybuje při nízké volatilitě do strany. Toto je velmi nebezpečné prostředí.

Následně se ke kormidlu dostávající nakupující a trh se dává do pohybu (logicky roste). Jakmile se do akce zapojí prodávající, trh začne klesat. Pohybuje se, protože jsou ve hře obchodníci, kteří trh rozpohybují. V podobném prostředí můžeme generovat profity. V rámci FIMS pak máme nejraději situace, kdy dojde ke změně nabídky/poptávky – například jako v oblasti 1 a 2. Střetnou se dvě síly, kdy výsledkem je s vysokou pravděpodobností nějaký pohyb. Pokud jsme coby obchodníci váhaví a o vstupu uvažujeme až v oblasti „B“, je opět příliš pozdě – obchodníci nejsou v nižší volatilitě v trhu přítomní a trh se obchoduje do strany – do doby, než se do něj zapojí výraznější tradeři (zde agresivní nakupující).

Závěr?

Zejména při celkově nižší volatilitě je z mého pohledu nutné výraznou pozornost věnovat objemům obchodů, které za úsečkami stojí. Bez této informace se v intradenních trzích můžeme ocitnout v pozici, kdy jdou trhy několik hodin do strany v menším kanálu, ze kterého mohou vyrazit libovolným směrem (a nebo jej nemusí v rámci dané seance opustit vůbec).

Tradiční technická analýza může nabízet solidní nástroje, stejně tak, jako nám mohou poskytovat vodítka například cenové formace. Nicméně vždy záleží na tom, při jakých objemech se daná informace formuje. Pozor by si na to měli dát zejména obchodníci pracující s matematickými indikátory. Ty poskytuji vizuálně snadno interpretovatelné vstupy nezohledňující však objemy, které stojí za vytvářenou price action. A jak jsem se snažil připomenout v tomto článku – jsou to právě objemy nakupujících a prodávajících, které vytvářejí pohyby.

Odpovím-li na otázku z nadpisu dnešního článku, pak v nízké volatilitě má určitě smysl obchodovat, ale je potřeba vstupovat jen v období, kdy jsou do akce zapojeni v dostatečném množství také jiní obchodníci.

Petr Podhajský

Fulltime obchodník věnující se tradingu více než 20 let. Specializace na systematické strategie obchodované na futures a akciích. Oblíbený styl obchodování: stavba automatizovaných portfolio systémů, které využívá i v alternativním fondu, který spravuje.