Jste dostatečně připraveni obchodovat živě s potřebnou sebedůvěrou?

Možná to většina z vás zná. Připravíte si obchodní plán, který se právě chystáte začít obchodovat. Hned, jak se přiblíží první obchod, však začnete pociťovat nepříjemné svírání v žaludku a strach po celém těle. Samozřejmě, strach z riskování je přirozený. Občas však může být i určitým signálem k tomu, že jsme ve své přípravě zanedbali nebo podcenili něco opravdu podstatného.

|

Foto (c)iStockphoto.com/Yuri_Arcurs

|

V následujících řádcích se tedy pokusím shrnout několik důležitých bodů, u kterých často dochází k zanedbání nebo podcenění u řady začínajících obchodníků. Veškeré tyto body již předpokládají, že máte za sebou dostatečné množství backtestů, máte jasno v tom, co a jak budete dělat a proč zrovna takto - a máte za sebou již i pár papírových obchodů. Pokud se vás cokoliv doposud zmíněného zatím netýká, tzn. doposud jste nutnou práci potřebnou k úspěšnému tradingu neudělali, bude zatím lepší na živé obchodování úplně zapomenout.

Nedostatečná objektivita, absence obecné studie toho, že skutečně pracujete s edge

Jedním z důvodů, proč si zatím stále dostatečně nevěříte, může být nedostatečně objektivní pohled na váš obchodní systém, nebo také absence něčeho, co by vám dalo nějaký obecný "důkaz", že skutečně pracujete s edge (výhodou).

Začněme objektivitou. Všimnul jsem si již dříve, že nováčci většinou oplývají přebytkem optimismu a nadšení. Nic proti tomu, až na to, že podobný stav mysli postrádá nezaujatý pohled na věc a práci na tradingu podvědomě zkresluje k lepšímu. Důsledkem pak může být například to, že v backtestu nechtěně vypouštíme jinak ztrátové obchody, a nebo naopak bereme i obchody, které bychom normálně nebrali - jelikož by takové byly ziskové, vytváříme si důvody, proč bychom ve skutečnosti obchod vzali. Tato snaha vidět věci lépe, než jsou, je v tradingu velmi nebezpečná - pokud nejsme při testování a posuzování systému dostatečně objektivní a nejsme si toho plně vědomi, pak věřte, že naše podvědomí si tohoto faktu vědomo je. Proto následně produkuje mnoho dalších pocitů nejistoty a nedostatku sebedůvěry.

Ochrana může existovat různá: samozřejmě nejlepší je provádět backtesty tak, abychom neviděli na pravou stranu grafu - tj. jak obchod dopadl. To přidá backtestu značný prvek podstatné objektivity. Ještě lepší je backtestovat formou zrychleného playbacku. Dále není špatné sepsat co nejdetailněji naše vstupní a výstupní pravidla a požádat někoho z okolí, aby vám na základě těchto pravidel našel v grafu 10 obchodů. Po té, co budete moci porovnat, jaké obchody by viděl někdo z vašich známých a jaké byste viděli vy, máte skvělé měřítko toho, kde by se mohla ztrácet určitá objektivita. Dá vám to i lepší přehled o tom, v jakých bodech jste vy sami více subjektivní a případně i kde je váš obchodní plán zatím nedostatečně specifikovaný.

Druhou věcí je, že ne každý je hned od začátku přesvědčený, že pracuje v trhu se skutečným edge (výhodou). Samozřejmě, v rámci intradenního diskréčního obchodování platí, že velkou část edge tvoří i samotný obchodník - jeho vlastní zkušenost a cit pro trhy. Přesto není od věci pracovat s určitými obecnými studiemi. Nedávno jsem například zveřejnil v článku ukázkovou studii důležitosti RRR. Tato obecná studie mně již sama o sobě dává funkční koncepční základ a díky podobným studiím tedy vím, že pracuji alespoň s nějakou formou edge. Jiná forma edge může být grafické zobrazení obvyklých nebo průměrných hodnot MFE daných signálů - podobná studie nám také ukáže, zda naše signály disponují potenciálem, či nikoliv. Existuje celá řada způsobů, jak vytvářet podobné obecné studie - rozhodně není od věci s takovými občas pracovat.

Přeoptimalizace

Největší absence objektivity nastává v momentě, kdy se snažíme optimalizovat náš obchodní systém. Je velmi jednoduché "manipulovat" různé parametry systému tak, abychom dostali co nejhladší equity křivku, například nerealistickým posouváním stop-lossu (o tomto fenoménu jsem se zmínil nedávno zde), apod. Podobná manipulace s čísly (často také nazývaná overfiting) vám možná dodá značnou dávku entusiasmu, takový je však velmi krátkodobý. V momentě, kdy se vrhnete do živého obchodování, podvědomí si je opět vědomo, že někde bylo něco "švindlováno" a začne tedy vytvářet stavy značných pochybností a nesebedůvěry.

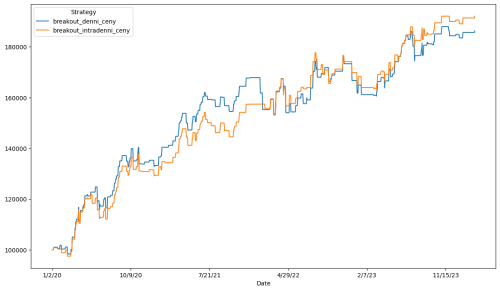

Nejjednodušší způsob, jak se trochu bránit přeoptimalizaci, je testování in-sample + out of sample. Je to jednoduché: backtest provedete na 70% všech dat, které máte pro testování k dispozici. Vyberete vhodné parametry systému (SL, PT, a další) a pak tyto parametry otestujete na zbylých 30% dat. Výsledky by měly přinést podobné parametry IS i OOS - tj. parametry jako je WIN%, RRR, atd a také "adekvátní" zisk (proporčně adekvání in-sample vzorku). Především však stabilní equity křivku.

Toto je jeden z nejjednodušších způsobů, jak se alespoň trochu chránit proti přeoptimalizaci.

Pokud jste zkušenější, můžete pracovat i s různými pokročilými formami Walk-Forward Analýzy a Stress-testů.

Drawdown za hranicí snesitelnosti

Podrobné backtesty ve spojení s Monte-carlo analýzou nám dají lepší představu o tom, jaký drawdown můžeme v budoucnu očekávat. Drawdown je psychicky velmi nepříjemná věc a pokud obchodujeme systém s možností drawdownu za hranicí naší snesitelnosti, zcela jistě přestaneme mít v náš obchodní systém po takovém drawdownu sebedůvěru, a tudíž přestaneme systém obchodovat.

Už samotný fakt, že se pouštíme do systému s možností nežádoucího drawdownu, může způsobit výrazný pokles sebedůvěry v momentě, kdy začínáme systém obchodovat naživo. Většina začátečníků tento problém díky nezkušenosti značně podceňuje a otázku možného drawdownu řeší stylem "to nějak zvládnu", nebo "to budu řešit, až to nastane". V takových momentech už však často bývá pozdě.

Je tedy důležité začít obchodovat buďto takový systém/trh/timeframe, který má předpoklad snesitelného drawdownu, nebo navýšit kapitál tak, aby předpokládaný drawdown prezentoval co nejmenší procento našeho obchodního účtu.

Absence stanovení hranic "něco je špatně"

Abychom mohli jít obchodovat systém s dodatečnou sebedůvěrou, potřebujeme mít také přehled o tom, kdy případně přestat systém obchodovat, protože by teoreticky mohlo být něco špatně. Jak se říká, sebedůvěra znamená, že víme co dělat, když věci začnou být jinak, než předpokládáme.

Zkušenost velké řady obchodníků prokázala, že by měla být provedena nová validace systému v momentě, kdy systém nadělí 1,5 - 2x větší drawdown, než prokázaly backtesty. Po takovém drawdownu by měl být systém přestán obchodovat a případně modifikován do jiné podoby, která by lépe seděla aktuální volatilitě a struktuře trhů.

Je již na vás, jako hranici "něco je špatně" si stanovíte. Je to však důležitý krok k tomu, abyste měli větší sebedůvěru správně reagovat v momentě, kdy věci začnou být jinak, než předpokládáme.

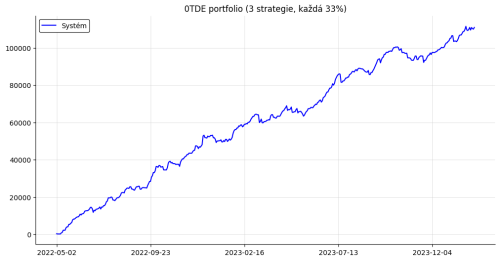

Absence alespoň částečné diversifikace

Poslední způsob, jak si zvětšit sebedůvěru v obchodování, může být práce s diversifikací. Pokud pracujeme s přístupy, které jsou značně rozdílné (mají nízkou korelaci), můžeme nejenom celkově vyhladit naší equity křivku, ale také si nadělit větší sebedůvěru v obchodování. Pokud jedna věc zrovna nepůjde dle předpokladů, stále je ještě šance, že jiná půjde. Začít můžete jednoduchou diversifikací více patternů, skončit můžete diversifikací několika různých přístupů.

Tomáš Nesnídal