Prohledat Finančník.cz

Zobrazeny výsledky pro štítek 'bollinger bands'.

Nalezeno výsledků: 6

-

Bollinger Bands nebo česky Bollingerova pásma jsou jedním z nejpopulárnějších technických indikátorů, které se používají k měření volatility a trendů v trzích. Počítají se pomocí průměrné ceny, standardní odchylky a délky období. Indikátor vizualizuje vztah mezi průměrnou cenou a volatilitou trhu. Co jsou Bollingerova pásma? Bollingerova pásma vymyslel John Bollinger, americký obchodník s cennými papíry a investiční stratég. Skládají se ze tří čar: Střední linie představuje průměrnou cenu za určité časové období. Horní pásmo je vzdálenost dvou standardních odchylek od střední linie. Spodní pásmo je vzdálenost dvou standardních odchylek pod střední linií. Indikátor Bollinger Bands aplikovaný na graf akcií Apple. Oranžová šipka ukazuje na střední linii indikátoru, která představuje průměrnou cenu za určité časové období. Modré šipky označují horní a spodní pásmo indikátoru. Jak Bollingerova pásma interpretovat? Pokud se ceny pohybují blízko horního pásma, trh je považován za překoupený. To může znamenat, že jsou ceny nadhodnocené a je pravděpodobné, že dojde k poklesu. Pokud se ceny pohybují blízko spodního pásma, trh je považován za přeprodaný. To může znamenat, že jsou ceny podhodnocené a je pravděpodobné, že dojde k růstu. Pokud se ceny pohybují mezi horním a spodním pásmem, trh je považován za stabilní. Bollingerova pásma lze použít na různých časových rámcích, od minut až po týdny. Použití různých časových rámců může obchodníkům pomoci identifikovat různé příležitosti k obchodování. Jak Bollingerova pásma používat k obchodování? Bollingerova pásma lze použít k obchodování různými způsoby: Trendové obchodování Bollingerova pásma lze použít k identifikaci trendů. Pokud se ceny pohybují směrem k hornímu pásmu, ale zatím jej nedosáhly, může to znamenat, že trend pokračuje vzhůru. Pokud se ceny pohybují směrem k spodnímu pásmu, ale zatím jej nedosáhly, může to znamenat, že trend pokračuje dolů. Mean reversion obchodování Bollingerova pásma je možné použít také k identifikaci příležitostí k nákupu a prodeji na základě obratů trhu. Pokud jde trh do strany a cena se pohybuje nad horním pásmem, může to být příležitost k prodeji, protože ceny jsou považovány za překoupené. Pokud se ceny pohybují blízko spodního pásma, může to být příležitost k nákupu, protože ceny jsou považovány za přeprodané. Kombinace s jinými indikátory Přidání klouzavého průměru. Pokud se ceny pohybují nad klouzavým průměrem a zároveň se pohybují nad horním pásmem Bollingerových pásem, může to být signál, že trend pokračuje vzhůru. Použití Bollingerova pásma společně s indikátorem Stochastic. Pokud se hodnoty Stochastic Oscillatoru pohybují nad 80 % a zároveň se ceny pohybují nad horním pásmem Bollingerových pásem, může to být signál, že je trh překoupený a je pravděpodobné, že dojde k poklesu. Závěr Bollingerova pásma jsou technickým indikátorem, který lze v trzích použít k měření volatility, identifikaci trendů, předpovědi obratů a řízení rizika. Bollingerova pásma obchodníci používají v kombinaci s jinými indikátory a analýzou, aby získali komplexní pohled na trh.

-

Vytváříme obchodní systém – konkrétní vstupy

článek: publikoval/-a petr v rubrice Jak na obchodní plán

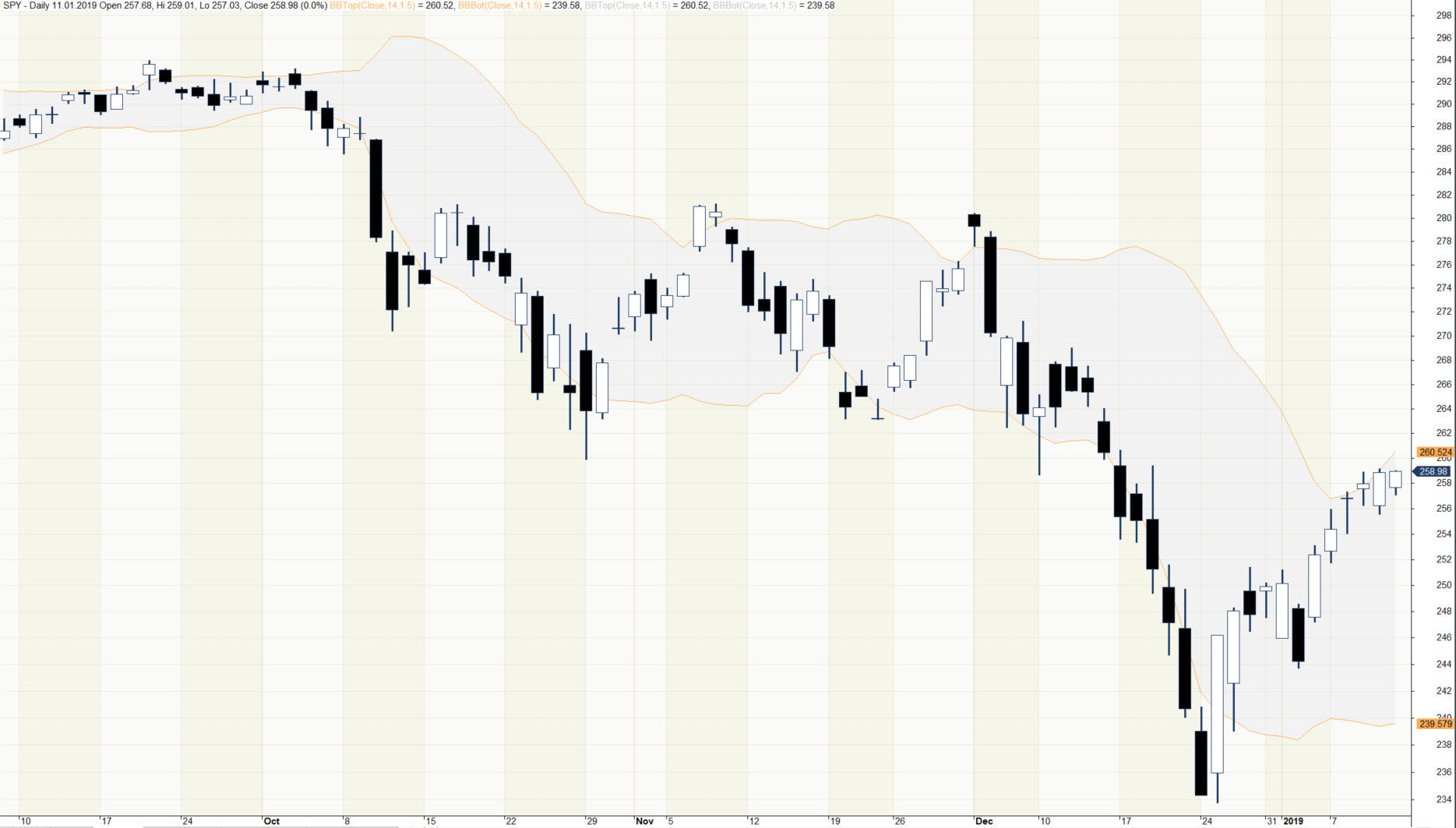

Pojďme se v našem seriálu posunout k praxi. Pro většinu obchodníků to představuje první testování určitého konkrétního plánu. Tedy minimálně zahrnující jasné vstupy a výstupy. My si později ukážeme, že se v našem přístupu nebudeme fixovat na jedinou vstupní situaci. Už jen proto, abychom měli systém více všestranný a obchodující s vyšší frekvencí. Ukážeme si také, že naše vstupy můžeme vytvářet na základě různých logik, a ty následně kombinovat dohromady – což opět povede k vyšší robustnosti. Mj. budeme postupně pracovat s cenovými patterny, indikátory, volatilitou, intermarket analýzou, sezónností a market internals. Ale pojďme postupně. Dnes se bez většího vysvětlování zaměříme na využití indikátoru Bollinger Bands. Jednoduše proto, abychom získali konkrétní příklad, se kterým můžeme začít pracovat. Bollinger bands statisticky definuje pásma, ve kterých cena osciluje okolo průměrné ceny. Dá se předpokládat, že na hranách těchto pásem mohou obchodníci přehnaně reagovat – například prodávat, pokud cena příliš poklesne nebo agresivně nakupovat, pokud cena roste až k hornímu pásmu bollinger bands. Takové chování by pak mohlo být kompenzováno v noční seanci. Ukázka aplikovaného indikátoru Bollinger bands na trh SPY v programu Amibroker. Konkrétní vstupní situace může vypadat takto: LONG: Trh uzavře pod včerejším denním Low a současně pod spodní linkou indikátoru BB s parametry 14 a 1,5. Současně je trh nad svým dlouhodobým klouzavým průměrem s periodou 200. V případě programu Amibroker, který sám nejvíce pro podobné testy používám, můžeme danou situaci popsat následovně: C<Ref(L,-1) AND C<BBandBot( C, 14, 1.5) AND C>MA(C,200); SHORT: Trh uzavře nad včerejším denním High a současně nad horní linkou indikátoru BB s parametry 14 a 1,5. Současně je trh pod svým dlouhodobým klouzavým průměrem s periodou 200. V případě programu Amibroker můžeme danou situaci popsat následovně: C>Ref(H,-1) AND C>BBandTop( C, 14, 1.5) AND C<MA(C,200); Long obchod znamená, že na close denní úsečky trh nakupujeme a pozici držíme do otevření trhu následující den. Short obchod znamená, že na close denní úsečky trh prodáváme (shortujeme) a pozici držíme do otevření trhu následující den. Systém už v této fázi obchoduje na dlouhou i krátkou stranu, což je přístup, který u takto krátkodobých systémů doporučuji. Minimálně je to cesta k vyšší robustnosti. Co se týče uvedených kódů popisujících vstupní situace, jde o skriptovací jazyk programu Amibroker. S jeho pomocí lze jednoznačně popsat obchodované situace, které se občas zdlouhavě popisují běžnými větami. Programování v Amibrokeru není při vytváření systému vůbec potřeba. Můžete použít jiný program nebo třeba testovat situace ručně. Aby byl ale výklad co nejjednoznačnější, tak jsem jej doplnil právě i hotovými podmínkami skriptovacího jazyka. Sami nakonec vidíte, že definování příslušných situací není vlastně vůbec složité. Ohromnou výhodou definování systému skripty je možnost myšlenku otestovat na velkém množství dat během pár vteřin. Takto vypadá náš backtest aplikovaný na trh SPY v období 1.1.1994 – 1.1.2019: Systém obchoduje na long i short stranu. Celkem bylo provedeno 335 obchodů s úspěšností 65,67 %. K dispozici máme i podrobné statistiky: Určitě se vám nyní honí hlavou – jak dobré jsou dané výsledky? Kolik jsem mohl vydělat na svém konkrétním účtu? Ale brzděte prosím tyto myšlenky. Jsme opravdu zatím na úplném začátku! Předně – v tuto chvíli testujeme zatím jedinou vstupní situaci, přes kterou jsme vstoupili do 335 pozic v průběhu 24 let. Tedy obchodovali jsme průměrnou frekvencí jen lehce přes obchod za měsíc. A v tu dobu náš kapitál pracoval vždy jen přes noc… Přesto systém vytvořil skoro poloviční zhodnocení, jako kdybychom drželi celou dobu nakoupený samotný index, ale při podstatně nižším risku. Rozhodně je to velmi povzbudivý start, který nám ukazuje další směr – je potřeba zejména zapracovat na zvýšení frekvence obchodování. -

Dnes budeme pokračovat v obchodování s použitím indikátoru Bollinger Bands. Už jsme si ukázali techniky, jak zvýšit úspěšnost signálů BB – s použitím bullish/bearish úsečky a doplňujícího indikátoru. Dnes si ukážeme další tipy. Nejedná se o žádná tajemství. Vše, co si nyní ukážeme, dokáže vypozorovat s trochou píle každý, kdo věnuje indikátoru Bollinger Bands trochu času a pozornosti; toto by ostatně mělo platit pro každý nástroj. Než začnete obchodovat jakýkoliv indikátor, nejprve jej pořádně a dlouho pozorujte, všímejte si drobností a maličkostí. Jedině tak se naučíte daný nástroj ovládnout dokonale. 1. pozor na signály, které mají úsečku v blízkosti meanu Jedno z potenciálních nebezpečí v případě indikátoru BB nastává v momentě, kdy nám vstupní signál utvoří takovou úsečku, která je velmi blízko meanu, nebo dokonce mean protíná/dotýká se ho. Takovéto situace razantně snižují pravděpodobnost úspěšnosti daného signálu. Zrovna tak platí, že v momentě, kdy vstoupíme na základě indikátoru BB do pozice a již zakrátko (po několika málo dnech) se trh dostane do blízkosti meanu bychom měli okamžitě posouvat náš stop-loss na vstup. Důkazem toho, že trh v blízkosti meanu může být „nebezpečný“ a znamenat případné zpomalení nebo dokonce chvilkové otočení trhu, může být hned následující obrázek: Obrázek 1 – ceny blízko meanu mohou znamenat potenciální nebezpečí, a proto se vyplatí v momentě, kdy je cena blízko meanu (červená čára) posunout stop-loss co nejdříve na úroveň vstupu Na obrázku vidíme graf Kanadského dolaru ve fázi, která může být pro nezkušeného a neznalého obchodníka velmi nebezpečná – a sice ve fázi, kdy trh netvoří žádný souvislý trend, ale spíše jde v nepříliš úhledných pohybech do strany. V této situaci nám navíc dávají Bollinger Bands celou škálu potenciálních signálů (pro zjednodušení momentálně nepoužívám jako filtr doplňkový indikátor). Co je však ale ještě podstatnější – všimněte si, že v momentě, kdy se trh po vstupu do pozice dostal do blízkosti meanu, došlo zanedlouho k otočení, nebo výraznější korekci (viz šipky v grafu). Pokud bychom v tento moment neposunuli stop-loss na vstup, v řadě případů bychom inkasovali zbytečnou ztrátu. A naopak – pokud v blízkosti ceny trhu k meanu (mean = červená čára) inkasuje obchodník profit, velmi často tak učiní v „pravý okamžik“ (takový přístup by volila převážně řada swingových obchodníků). Mean je rozhodně důležitý bod předmětu dalšího zkoumání a pokud v momentě, kdy je trh v blízkosti meanu posouváte stop-loss na vstup, rozhodně nic nezkazíte. Ba naopak. 2. Bollinger Bands jako „společník“ double top/bottom Tu a tam se vám stane, že dojde k proražení spodní nebo horní čáry indikátoru BB v momentě, kdy se zároveň vytvoří formace double top/bottom. Takovýto případ pak dává skutečně silný signál a je poměrně jedno, která z „hran“ formace double top/bottom dosahuje protnutí kanálu Bollinger Bands. V takovýchto situacích dokonce můžeme „přihmouřit oči“ i v případě, kdy je vstupní úsečka velmi blízko meanu. I když double top/bottom ve spojitosti s Bollinger Bands nenalezneme příliš často, jedná se o signál, který bychom si neměli nechat ujít. Zde je několik případů, kdy došlo ke kombinaci double top/bottom spolu s protnutím BB křivky na některé z „hran“ formace: Obrázek 2: skutečně silný signál indikátoru Bollinger Bands můžete dostat v momentě, kdy se zároveň vytvoří formace double top/bottom 3. Bollinger Bands jako částečný pomocník pro identifikaci „špatných trhů“ Posledním z dnešních tipů, které vám chci ukázat v kombinaci s indikátorem BB je i možné varování, kdy neobchodovat. Jedná se o moment, kdy se trh pohybuje v oblasti meanu a opakovaně jej s vysokou frekvencí protíná nahoru, dolu, zpět nahoru, zpět dolu atd. Jedná se o období, kdy trh nemá žádný jasnější trend a kdy se trh nachází ve fázi takzvaného „chopu“. Takovéto období je nesmírně nebezpečné pro obchodování – velmi často bude znamenat odevzdávání dříve nakumulovaných profitů. V době, kdy trh opakovaně protíná mean mají zároveň obě čáry BB (horní i spodní) tendenci zúžovat se, což je signál snižující se volatility a tudíž i další důvod držet se stranou v příliš „mrtvém“ trhu nemáme co pohledávat. Jak tedy může vypadat „nebezpečná“ fáze konkrétně? Zde je několik ukázek: Obrázek 3: nebezpečné období nastává v momentě, kdy trh příliš často protíná mean a nebo kdy s příliš vysokou frekvencí „pendluje“ mezi horní a dolní křivkou BB v rámci pouze několika málo úseček Zde je již třeba opět určité zkušenosti. Bollinger Bands je třeba dlouhodobě pozorovat a učit se pro něj získávat cit – jenom tak budeme moci využít plný potenciál indikátoru (to samozřejmě platí pro všechny indikátory). Závěrem Ve 3 dílech seriálu věnovaném indikátoru Bollinger Bands jsme si tedy ukázali několik cest, konceptů a možností jak rozvíjet obchodování s tímto skvělým nástrojem. Samozřejmě i zde platí, že základem je potřeba kvalitního money-managementu, což je předmětem dalšího zkoumání (a kladení si otázek typu: jak nejideálněji umisťovat SL? Jak nejideálněji vystupovat?). Samostatnou kapitolou používání indikátoru BB je pak používání v případě opčního obchodování. Indikátor je totiž možné používat i k měření volatility a získat tak dobrý nástroj pro opční obchodování, který pak lze využívat rovnou celou řadou způsobů. K tomu ale zase až někdy v budoucnu.

-

Po zhruba měsíci se dnes vrátíme k indikátoru Bollinger Bands. Jedná se o zajímavý indikátor, jehož praktická aplikace skrývá sice nejedno úskalí, ale se správným použitím a citem pro indikátor můžeme docílit zajímavých výsledků. Ještě než přejdu k několika praktickým tipům, rád bych zpětně zareagoval na reakce, které přišly na první díl. Reakce pocházely od matematicky fundovanějších než já a obsahovaly přesnější a fundovanější výklad o funkci standardních odchylek a podobných statistických principů – za což jsem rád, protože podobné fundované doplnění nejsem schopen sám poskytnout. V tomto bodě bych tedy rád ještě jednou důrazně upozornil, že já nejsem matematik a ani neoplývám přílišnou matematickou zdatností. Tudíž i hlubší pohled do teorie jakýchkoliv indikátorů a matematická přesnost nebo nepřesnost každého indikátoru mně příliš nezajímá, jediné co mně zajímá je praktická použitelnost. Nebudu se tedy již více a dále pouštět do teoretické části – matematicky zdatní toužící po hlubších informacích na teoretické bázi nebo sofistikovanější diskusi o matematické přesnosti/nepřesnosti určitě uvítají i další diskuse možné k nalezení na google. My ostatní se pojďme podívat na to, zda-li lze s indikátorem Bollinger Bands vydělávat nějaké peníze. Pokud si někteří z vás po prvním díle již indikátor prakticky zkoušeli (a já doufám, že to mnozí udělali) určitě již za krátko přišli na to, že praktická aplikace není tak snadná, jak se může na první pohled zdát. Pokud bychom obchodovali s pravidlem nástupu do příslušné pozice při proražení horní nebo spodní části indikátoru, tu a tam bychom určitě nějaký zajímavý profit inkasovali, ale v řadě případů bychom nastoupili do zcela špatné pozice. Jinými slovy, indikátoru BB někdy trvá i celou řadu pokusů, než ke skutečnému otočení trhu dojde! (Samozřejmě, s adekvátním MM by se i v takovém případě dal postavit profitabilní obchodní systém, zřejmě by to ale nebylo to „ideální“). Pro ty, kteří se ještě s indikátorem neseznámili blíže, zde je praktická ukázka toho, co mám na mysli: Na obrázku 1 vidíme situaci, kdy se trh Britské Libry (BPU6) nacházel v býčím up-trendu. Během své cesty vzhůru trh několikrát prorazil horní kanál BB a tím nám dal signál k možnému otočení trendu. Jak ale vidíte, trvalo velmi dlouho, než skutečně k otočení došlo. Pokud bychom tedy spekulovali principem, kdy po každém proražení horní čáry, nebo alespoň jejím doteku umístíme vstupní SELL příkaz pod danou, nebo následující úsečku, dostali bychom minimálně 4 prodejní signály, z čehož by 3 vedly do ztráty. Obrázek 1: indikátor BB může dát řadu „falešných“ signálů, než dojde ke skutečnému otočení trendu. Z tohoto tedy vyplývá, že obchodovat BB pouze a jen zadáním příslušného příkazu při proražení některé z linek Bollinger Bands idnikátoru není úplně to pravé ořechové a je třeba dalších indikátorů k určitému „potvrzení“ a přesnějšímu načasování. První z jednoduchých kroků, který můžeme použít, je přidání podmínky, že příslušný příkaz zadáme pouze a jen v případě, kdy i úsečka, která se dotkla nebo prorazila, je již takzvaně „bullish“ nebo „bearish“ a potvrzuje náš domnělý směr. Konkrétně to tedy znamená, že pokud dojde k proražení horní čáry BB, musí se zároveň utvořit úsečka, jejíž close je níže než open. Nemusí často přitom mít takovouto podobu přímo úsečka, u které došlo k proražení – tzv. bullish nebo bearish úsečka může být až některá ze 2-4 následujících (zde každý obchodník uplatňuje jiný styl obchodování). A samozřejmě pokud dojde k proražení spodní čáry BB, čekáme na úsečku, která bude mít close výše než open. Nad takovou úsečku (nad její high) pak zadáváme nákupní příkaz. Pojďme se tedy podívat, zda-li konkrétně v případě ukázky na BPU6 by nám toto jednoduché pravidlo pomohlo: Obrázek 2: přidání podmínky bearish/bullish úsečky Vidíte, že tato jednoduchá podmínka nám hned ubrala 2 zbytečně ztrátové obchody. Na druhou stranu ani zde není načasování otočení trhu ještě úplně ideální, neboť v případě druhého obchodu na obrázku 2 trh před svým rozjezdem dolů udělal pull-back, který by řadu obchodníků „vyhodil“ na základním SL. Pojďme se tedy podívat, zda-li by k ideálnímu načasování nepomohl některý z indikátorů. Konkrétně nyní do grafu přidáme Slow Stochastics. Teď však ale velký pozor! Kdyby stačilo indikátor zkombinovat s nějakým oscilátorem typu Slow Stochastics s použitím jemnějšího vstupu v rámci klasického překřížení překoupené/přeprodané oblasti, byl by trading příliš jednoduchý. V tradingu není nic dokonalé, a tak není možné spoléhat se na nějaké konstantní hodnoty relativních překoupených/přeprodaných oblastí, ale je třeba indikátor použít trochu „chytřeji“. V tomto případě si tedy jako další podmínku k bearish/bullish úsečce přidáme, že chceme zároveň vidět, aby alespoň jedna z čar Slow Stochastics byla nad linkou 80 a zároveň aby obě linky Stochastics vykazovaly pokles (přičemž již není důležité, zda-li se jedná o oblast nad linkou 80 nebo zda-li již k překřížení linky 80 došlo). Konkrétně tedy vidíme vše na obrázku 3: Obrázek 3: konečně „perfektní načasování“ Vidíme, že případ, kdy se trh dotknul nebo protnul horní čáru BB a zároveň utvořil bearish úsečku a zároveň Stochastics vykazovaly pokles s tím, že alespoň jedna z čar byla krátce před poklesem nad hranicí 80, je v grafu jeden jediný – a to je přesně ten „náš“ vítězný obchod. Podobná situace se později opakovala ještě 2x, přičemž ani jednou by se nejednalo o ztrátový obchod. Zejména obchod 3 je opět ukázkou „ideálního“ splnění všech podmínek: Obrázek 4: několik dalších obchodů Co ale jiné trhy? Koukněme se na další dva oblíbené – cukr a kukuřici: Obrázek 5 a 6: použití BB a Slow Stochastics v cukru (SB) a kukuřici (C) Vidíte tedy, že kdo je trpělivý a umí si počkat na ty správné příležitosti, bývá velmi často patřičně odměněn. Samozřejmě opět platí - vše vyžaduje trochu cviku a především pak citu pro oba zmíněné indikátory. Příště o BB zase něco více.

-

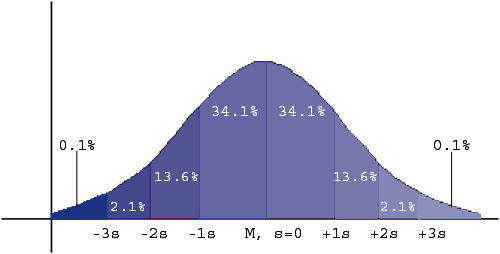

Bollinger Bands, nebo-li tak zvané Bollingerovy čáry, jsou velmi pozoruhodný indikátor, který rozhodně stojí za bližší prozkoumání. Jeho využití může být pestré a velmi prospěšné, pokud obchodník chápe základní podstatu a dokáže indikátor správně používat. Indikátor Bollinger Bands (dále jen BB) byl vynalezený obchodníkem Johnem Bollingerem v roce 1980. Vzniku indikátoru předcházela hluboká znalost statistických principů a teorií, na jejichž základě indikátor BB stojí. Základní myšlenkou je teorie tak zvané statistické distribuce dat, která říká, že 95% všech dat v daném časovém intervalu se nachází v rozpětí tak zvaných dvou standardních odchylek. Co si za tím představit? Teorie standardní distribuce dat a standardních odchylek Před mnoha lety bylo jistým vědcem dokázáno, že pokud máme náhodně generovaná data, pak všechna tato data bude možné poskládat do grafické podoby tak zvané „bell curve“, nebo-li křivky v podobě zvonu. Jinými slovy, pokud bychom všechna data interpretovali v grafické podobě a například nanášeli na k tomu uzpůsobený kostičkovaný papír, distribuce všech těchto dat by se pak dala jednou zvýrazněnou čárou popsat jako podoba "zvonu" - viz níže. Tuto křivku (bell curve) pak můžeme následně rozdělit na několik částí: střed, nebo-li mean, který reprezentuje průměr ze všech dat v dané časové periodě a dále na dalších několik částí, kterým se říká standardní odchylky od průměru, neboli standard deviation from mean. Přičemž dále platí, že 68% všech dat v daném časovém úseku se bude nacházet v rozmezí -1s až +1s (viz obrázek) - tomuto rozmezí se říká 1 standardní odchylka, 95% všech dat ve stejném časovém úseku v rozmezí -2s až +2s - tomuto se říká 2 standardní odchylky a 99,7% všech dat ve stejném časovém úseku v rozmezí -3s až +3s, neboli v rozmezí 3 standardních odchylek. Ukázka statistické distribuce náhodně generovaných dat do podoby "bell-curve". Prostředek (špička) zobrazuje průměr všech dat (mean), jednotlivé úseky pak standardní odchylky od průměru. V tuto chvíli stále ještě rozhodně nic, z čeho by většina z nás byla schopna vydedukovat jak takovéhoto fenoménu využít pro trading - ale nebojte, hned se k tomu dostaneme. Tak tedy, pokud známe určitou charakteristiku distribuce náhodně generovaných dat, a grafy trhů nejsou nic více a nic méně než náhodně generovaná data (nedělejte si iluzi o tom, že grafy jsou racionálním zobrazením aktuální poptávky a nabídky dané komodity - grafy jsou ve skutečnosti emocionálním zobrazením chování tržního davu a takové se dá defacto nazvat jako náhodně generovaná data), pak víme-li, že 95% všech dat v časovém okamžiku bude vždy náležet mezi 2 standardní odchylky, co se asi stane, jestliže graf určitého trhu vygeneruje hodnotu mimo tyto 2 standardní odchylky? Dříve či později nastane s relativně vysokou pravdepodobností něco, čemu se říká návrat k průměru (revert to mean), což je další statistický fenomén. Jinými slovy víme, že dříve či později zaručeně dojde k otočení trhu, aby se trh mohl vrátit zpět k průměrné ceně. Pojďme si vše zkusit demonstrovat přímo na grafu. BollingerBands a návrat ceny k průměru Řekněme například, že chceme pozorovat z pohledu statistického fenoménu standardních odchylek a návratu k průměru časový okamžik za 20 posledních úseček. V tom případě bychom tedy potřebovali zkonstruovat v první řadě průměrnou cenu za těchto 20 úseček (mean) a následně rozmezí 2 standardních odchylek od tohoto průměru. Jak něčeho takového docílíme? Buďto si zobrazíme jednoduchý klouzavý průměr s periodou 20, čímž si zobrazíme mean a následně klouzavé průměry, k jejichž výpočtu použijeme dvě standardní odchylky, nebo zkrátka a dobře zapneme v našem software (např. Gecko Track´n´Trade) indikátor BollingerBands, který přesně toto za nás udělá - nakreslí nám v daném intervalu (20) mean a dvě standardní odchylky od něj. Takový indikátor pak bude mít v grafu následující podobu: Ukázka grafu s indikátorem BollingerBands a popisem jednotlivých částí a funkcí indikátoru. Nyní tedy máme graf s indikátorem BB a můžeme si demonstrovat již zmíněný fenomém zvaný návrat k průměru, nebo-li revert to mean. Jeho význam je naprosto jednochý: kdykoliv se cena trhu dostane nad nebo pod křivku BB, dříve či později se cena zase vrátí k meanu! Bollingerovy čáry nám tedy mohou dát skvělý signál k přicházejícímu otočení trhu a navíc můžeme zrhuba předpokládat, kam minimálně trh půjde! Kdykoliv dojde k proražení Bollingerovy čáry, pak se trh dříve či později otočí a vrátí zpět k průměrné ceně, nebo-li meanu. Na obrázku jsem z důvodů snazší orientace načrtnul pouze proražení horní Bollingerovy čáry a následný návrat ceny k meanu. Pokud si však zkusíte prohlédnout spodní Bollingerovu čáru, uvidíte stejný fenomén - cena se po proražení spodní Bollingerovy čáry následně vždy vrací dříve či později ke svému průměru (meanu)! Toto je tedy základní princip Bollingerových čar. Pan Bollinger v podstatě vzal prokázaný statistický fenomén a rozhodnul se pro jeho aplikaci v trzích. Vytvořil indikátor, který interpretuje statistická fakta náhodně generovaných dat a nyní je na nás, abychom tato statistická fakta dokázali proměnit ve výhodu a tu začít konzistentně obchodovat v náš prospěch. Samozřejmě však není nic zaručené, a to platí i o Bollingerových čarách. Nejedná se o žádný svatý grál, jehož signály předznamenávající pravděpdobné přicházející otočení trhu by byly vždy stoprocentní a který by se dal obchodovat beze ztrát. I u indikátoru BB platí, že se jedná pouze a jen o koncept, který je třeba dále rozvíjet a vypilovat do podoby funkčního obchodního systému. Příště si tedy o indikátoru BollingerBands řekneme zase trochu více a snad někteří z vás po úplném představení tohoto nástroje již najdou cesty, jak indikátor úspěšně obchodovat.

-

Obchodujeme FOREX (XIII): Technická analýza (5)

článek: publikoval/-a Sid v rubrice Obchodujeme FOREX

V dnešním díle seriálu si řekneme něco o pokročilém obchodním nástroji technické analýzy pod názvem Standard Deviation – Volatility (Volatilita standardní odchylky). Standard Deviation (SD) je původně statistický termín, který poskytuje dobrou identifikaci volatility trhu. Změří, jak jsou široce hodnoty (například závěrečné kurzy na burze nebo ceny na FX trhu) rozptýlené z průměru. Rozptyl je rozdíl mezi aktuální hodnotou (cenou) a průměrnou hodnotou. Větší rozdíl mezi závěrečnými kurzy (close), signalizuje vyšší odchylku a tedy i vyšší volatilitu (těkavost), nižší odchylka pak volatilitu nízkou. Nejčastěji se používá jednoduchý průměr (Simple MA) v periodě 20 (tj. jednoduchý aritmetický průměr – součet posledních 20 „close“ ceny dělíme číslem 20). Pak se odečte průměrná závěrečná cena z aktuální závěrečné ceny. Hodnota (+/−) nám pak udává odchylku od průměrné ceny. Nejvíce využívaným indikátorem v prostředí burzovních a FX trhů je pro SD Bollinger Bands (BB). Modifikací BB je pak dokonalejší Keltner Bands (KB), který nepracuje jen s průměrem uzavírací ceny, ale s průměrem závěrečných, nejvyšších a nejnižších cen na bázi indikátoru ATR (Average True Range). Ale existuje i další speciální indikátor pro volatilitu odchylky přímo pod názvem Standard Deviation, který si přiblížíme v závěru. Bollinger Bands Standardní poučka o BB zní – signál k nákupu/prodeji vznikne při crossu aktuální ceny a horní nebo dolní linie anebo pokud se cena přiblíží k dolní hranici BB, (ale neklesne pod ní) můžeme uvažovat o nákupu, v případě opačném – přiblíží-li se k horní hranici, o prodeji. V případě, že cena klesne pod spodní hranici pásma a následně se opět vrátí do pásma, je to signál pro nákup – stoupne-li nad horní hranici, máme signál k prodeji. Tolik teorie k BB. Nejčastěji se používá BB nastavení v periodě 20, close cena, Simple MA a ohraničení pásma hodnotou dvě (2). Pro FX trh se ale osvědčila i kratší perioda SMA 10 (především pro intradenní obchody) a snížení ohraničení pásma na hodnotu jedna (1). Obrovskou výhodou BB je fakt, že můžeme BB použít jako základní indikátor, který doplníme jiným indikátorem, pracujícím přímo v prostředí cenového grafu BB. Nejčastěji se používají různé typy a modifikace MA a hodnotí se vzájemné polohy MA a horních a dolních pásem BB. Nebo se využívají i crossy (překřížení) těchto křivek. Dalšími indikátory dobře „spolupracujícími“ s BB jsou trendové indikátory PSAR, Gann Hilo, DMI a Swing. Princip je vždy stejný – odchylka vloženého indikátoru od střední ceny nebo sledování úrovně horní a dolní linie pásma. Osvědčila se i kombinace BB s Aroon, Volume, Momentum a Stochastic. Níže uvedený graf obsahuje indikátor BB ve spojení s Hull Moving Average (HMA – jedna z variant MA). Oba indikátory jsou nastaveny na hodnotu periody 20 – Simple MA. Kombinace BB s HMA využívá při stejné periodě (20) a typu (SMA) vzájemných crossů mezi střední hodnotou BB a HMA, kdy je zároveň sledován vývoj uvnitř BB. Trochu jinak reaguje spojení výše zmíněného Keltner Bands (KB) ve spojení se stejným indikátorem HMA a stejnými hodnotami. Na příkladu v grafu – v KB je ATR nastaven na standardní hodnotu 14, multiple ATR (odpovídající hodnotám ohraničení pásma v BB) rovněž na stejnou hodnotu 2. Jak již bylo řečeno, výhodou indikátoru BB je jeho adaptabilita v prostředí jiných indikátorů. Velmi zajímavým (a hlavně hodně úspěšným) je spojení nebo spíše kumulace BB s Commodity Channel Index (CCI). Protože BB pracuje obvykle v cenovém grafu a CCI v samostatném okně, musel se nejprve BB transformovat do prostředí CCI. CCI obsahuje na příkladu jak standardní nastavení (perioda 14), tak i nastavení „Turbo“ s periodou 6. Tento kumulativní indikátor pod názvem BB CCI S obsahuje navíc ještě tzv. SQUEEZE (SQ) – volně přeloženo stisk, stlačení, namáčknutí, lisování (ve slovníku jsem ale objevil i pojmenování squeeze jako symbol pro nepříjemnou finanční situaci, pro milence a pro ekonomický nátlak – velmi příhodné označení). SQ nám umožní sledovat přiblížení horní a dolní linie BB, a protože je zde CCI vlastně součástí BB, umožní nám SQ sledovat nejen toto přiblížení, ale i vzájemné reakce mezi CCI a BB. Nakonec je SQ i dobrým signálem pro vstup/výstup na pozice nebo i jako měřítko snížené/zvýšené aktivity trhu. Na příkladu jsou hodnoty CCI označeny zelenou a fialovou (Turbo CCI) křivkou, BB tradičně a SQ symbolizují silné modré „kuličky“. V úvodu jsem zmínil indikátor Standard Deviation (SD). Tento, alespoň podle mne, hodně opomíjený indikátor (asi pro svou jednoduchost) vychází z podobných principů jako BB – aritmetický průměr předchozích close cen a jeho aktuální odchylka. Pracuje nejčastěji ve stejné periodě 20 jako BB (pro FX a kratší grafy se ale osvědčilo i nastavení 14 a nižší). Oproti BB však SD osciluje v sólo grafu kolem hodnoty nula (0) a měří rovněž odchylku momentální ceny od ceny průměrné, která je signálem aktivity trhu. SD obsahuje navíc volně nastavitelný „Filtr level“ (FL). V závislosti na měnovém páru a min. grafu používám nejčastěji hodnoty FL 0,0008 až 0,0025. SD řeší myslím celkem velmi účelně časté dilema traderů – kdy vstoupit na pozici. I když se obchodník může orientovat podle jiných, a daleko složitějších indikací, SD mu dobře signalizuje, kdy je vhodné do pozice vstoupit, ať už Buy nebo Sell. Ve zkratce: má se za to, že když je křivka SD nad hodnotou nula, (resp. FL), je vhodné do pozice vstoupit, když pod FL, pozici neotvíráme. Pokles SD pod hraniční hodnotu FL může být i dobrým signálem pro opuštění již otevřené pozice. Na příkladu je uveden Gann Hilo Activator (GHA) v periodě 3 s filtrací přes SD (v periodě 20 s FL na hodnotě 0,0018). Černé šipky označují možné vstupy na základě indikací GHA, červené tečky výstupy z pozice. Závěr: BB, KB a SD jsou velmi účinné indikátory především pro možnou filtraci vstupů na pozice, ať už přes hraniční hodnoty pásem (BB) nebo přes FL (SD), a jsou vhodným doplňkem pro stěžejní indikátory, jako jsou různé typy MA, CCI, %R, DMI, Aroon, RSI a Stochastic. Příště: Jak využít Chaos