Jak důležitý je paper trading?

Za dvě desetiletí, co dělám trading, jsem v průběhu času přehodnotil některé ze svých pohledů a dnes bych věci dělal od počátku trochu jinak. Určitě mezi ně patří paper trading – tedy trénování obchodování na demo účtu.

Tradičně se v obchodování doporučuje strategie nejprve paper tradovat – obchodovat na demo účtu bez riskování živých peněz. Důvody jsou především dva:

Dobře zvládnout technickou stránku obchodování (zadávání příkazů atd.).

Ověřit si, že strategie funguje.

Bod 1) je bezesporu důležitý a není dobré jej podceňovat. Pokud s tradingem začínáte, určitě je potřeba si nejprve technicky vše vyzkoušet na demoúčtu. Je potřeba se seznámit s tím, jak se pozice otevírají, jak uzavírají, kde najdeme přehled otevřených pozic a jak si zkontrolovat, že nemáme otevřenou žádnou další pozici, než kterou chceme.

Ovládání brokerské platformy je nicméně jen trochu náročnější než práce s on-line bankovním účtem a jsem přesvědčený, že ji průměrně technicky zdatný člověk pochopí za velmi krátkou dobu. Z tohoto pohledu tak stačí paper tradovat opravdu jen pár obchodů.

Na bod 2), tedy ověření, že strategie funguje, jsem v průběhu času výrazně změnil názor. Za roky živého obchodování jsem poznal, že výkonnost jednotlivých strategií se projeví skutečně dlouhodobě. I velmi dobrá strategie může mít třeba rok stagnace výkonnosti a na druhou stranu i velmi špatné strategii se může rok dařit.

Pokud se budeme snažit najít dobrou strategii způsobem, že budeme čekat, až se jí začne dařit v rámci paper tradingu a pak ji teprve nasadíme „na živo“, vesměs to povede spíše k horším výsledkům. Protože po období zisků často přichází nezbytné drawdowny.

Jestli má šance strategie fungovat do budoucna ovlivníme ve stádiu jejího vývoje a backtestování. Potom je třeba ji nastavit přiměřený risk management a další vývoj z pohledu několika let prostě nelze ovlivnit. Proto je tak důležité také obchodovat strategie v portfoliích. Některým se bude dařit lépe, jiným hůře.

Občas hovořím s obchodníky, kteří roky paper tradují a logicky se nikam neposouvají. Pokud máte trading jako koníčka, tak i takový paper trading může být zábavný. Nicméně pokud chcete v trzích reálně vydělávat, tak toto skutečně není správná cesta.

Základem úspěchu v obchodování je především obchodovat. A je tak potřeba obchodovat živě.

Samozřejmě ale tak, aby člověk neohrozil svůj účet.

Bohužel hodně začátečníků se pouští do těch nejagresivnějších obchodů s pákou, které vedou k finančním i psychologickým škodám. Takto živě není dobré začít.

Ovšem lze začít obchodovat bez páky a tak, abychom v případě nejhoršího vývoje strategie ztratili třeba 5-15 % účtu. Samozřejmě u podobného risk managementu nelze očekávat rychlé zbohatnutí, ale na rozdíl od paper obchodování to může reálně peníze vydělat a především se trader reálně učí. Každý live trader vám přitom potvrdí, že i risk malých peněz má na psychiku úplně jiný vliv, než obchodování na demu. A přitom kultivování našeho myšlení je to, na čem je zpočátku potřeba pracovat nejvíce.

V případě prvního živého obchodování pak doporučuji od začátku přemýšlet celkově v procentech, nikoliv v penězích. Můžete pak lépe pracovat s tím, že jste ochotni akceptovat určitý procentuální drawdown a oproti tomu by strategie mohla generovat určité procentuální zhodnocení.

Maximálně pak doporučuji obchodovat více strategií najednou a od začátku věnovat co největší pozornost jejich skládání do portfolií. Dříve vás to dovede k tomu nejdůležitějšímu, co v obchodování je – dlouhodobé řízení risku na úrovni portfolia.

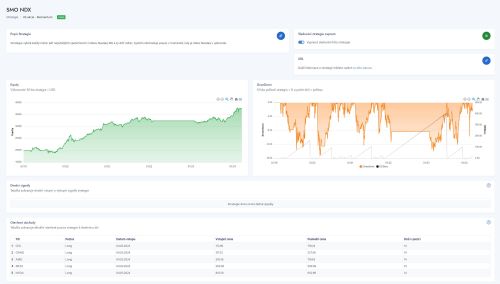

Například nyní asistuji jednomu z traderů se startem do živého obchodování. Obchodník začal s nepatrně upravenou strategií Monday Buyer po absolvování posledního swingového workshopu pořádaného letos na jaře. Té se od spuštění vede krásně. Modrá křivka je výkonnost strategie, šedá benchmark v podobě S&P 500:

Jak vidíte, graf hned reportuje procentuální zhodnocení (strategie vydělala za poslední 3 měsíce cca 19 %). Trader se tak nekoncentrujte na konkrétní částku, se kterou pracuje. A je jedno, jestli jde o malý nebo velký účet.

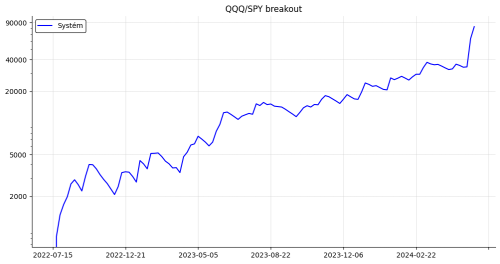

Současně s Monday Buyer obchoduje trader strategii breakoutu méně likvidních akcií:

A nyní si začátkem srpna přibral do obchodování Mopull limit opět ze swingového workshopu. Ta hned v prvních obchodech zrealizovala ztrátu, a je tak po startu v malém drawdownu:

Hned minulý týden jsme tak začali řešit, jestli strategie neobchoduje s příliš vysokou volatilitou nebo příliš vysokým zastoupení v portfoliu. A to jsou přesně situace, které v rámci začátku obchodování musí každý trader zažívat se živými penězi. Na demoúčtu na vás podobné situace nebudou jakkoliv působit. V rámci živého obchodování sledujete, jaké ztráty na vás jak působí a více přemýšlíte i o tom, kterým strategiím věříte více a kterým méně. Nikoliv na základě historické výkonnosti, ale na základě toho, na jakém principu obchodují. To pak vede k tomu, jaké váhy jsou přiřazené kterým strategiím.

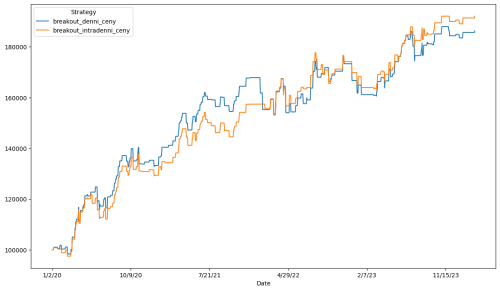

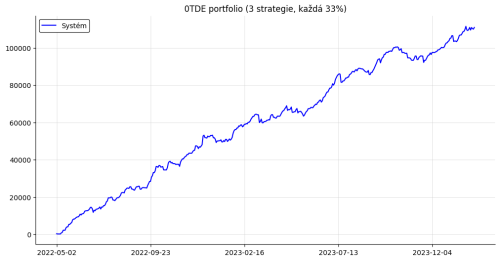

Například u výše uvedeného miniportfolia v tuto chvíli pracujeme s poměry 43 % kapitálu pro Monday buyer, 43 % pro Mopull limit a zbytek pro Micro Breakout. Strategií je ještě poměrně málo, a proto mají jednotlivé systémy v portfoliu docela vysoké váhy. Cílem je posunout portfolio ještě o několik strategií dále a pak navyšovat kapitál. Do té doby ale trader získá obchodováním malého kapitálu neuvěřitelné množství zkušeností bez ohledu na to, jestli portfolio skončí v zisku nebo ve ztrátě. Což upřímně z krátkodobého pohledu nikdy nemůžeme vědět. Ono se stačí podívat na historický backtest celého portfolia s uvedenými vahami:

Backtest má krásně rostoucí křivku. Výkonnost překonává benchmark (index S&P 500) a má výrazně nižší volatilitu (což je to, co by nás mělo zajímat). Historické sharpe ratio po odečtení komisí je na úrovni 1,67. Z mého pohledu jednoznačně solidní cesta, jak se do obchodování pustit a těžko hledat výrazně lepší. Přesto, když se podíváme na tabulku pěti hlavních drawdownů, tak vidíme, že trvaly několik měsíců a 12% drawdown v roce 2007 byl dokonce skoro dva roky:

Pokud bychom tak například letos po startu byli s tímto jednoduchým portfoliem několik měsíců v drawdownu třeba 10 %, je to úplně v pořádku.

Přitom pokud by obchodník v daném období portfolio jen paper tradoval, patrně by na živé obchodování nikdy nepřešel, protože by z tohoto pohledu přístup vypadal „nefunkčně“ – v paper tradingu ztrácel peníze. Jiný obchodník by mohl portfolio paper tradovat na podzim roku 2019, aby přešel na živé obchodování například v únoru 2020 přesně předtím, než portfolio zrealizovalo zatím nejvyšší drawdown 15,4 %. Vsadím se, že i takový by portfolio přestal obchodovat, protože by prodělávalo, přitom na paper účtu realizoval jenom krásné profity.

Krátkodobá historická výkonnost jednoduše nemá souvislost s krátkodobou budoucí výkonností. Výkonnost strategie za posledních pár měsíců nám neříká nic o tom, jak se strategii bude dařit v dalších následujících pár měsících.

Podstatné je řídit risk – tedy abychom na úrovni našeho účtu obchodujícího více strategií najednou realizovali jen takovou volatilitu (drawdowny), kterou si můžeme dovolit akceptovat (hlavně mentálně). A toto skutečně řídit lze a je dobré začít postupně. Nejprve projít v živém obchodování např. drawdownem 5 %, pak trochu zvýšit expozici/páku, připravit se na vyšší risk atd. Ovšem, aby trader svou psychiku posouval, musí opravdu obchodovat živě. Roky paper tradingu vás v tomto nikam neposunou.

Poradna: Vidím situace v živém trhu jinak, než v backtestu

Mnoho začínajících obchodníků se potýká s poměrně běžným problémem. Poctivě se na trading připravují, poctivě udělají bezpočet backtestů, ale jakmile začnou sledovat živé trhy, zjistí, že situace v trhu vidí náhle úplně jinak. Co s tím?

Foto (c)iStockphoto.com/CamiloTorres

Zmíněná situace není příjemná, je však vcelku přirozená. Jednak statický backtest takzvaně "snese všechno" a je něco jiného, než hýbající se trh. Dále backtest zásadně probíhá s čistou hlavou, bez zapojení emocí. Jsou to ve finále až emoce, které z části zatemní náš mozek a my pak pod vlivem podivných biochemických procesů v našem mozku začínáme vidět jakoby "zamlženě" - to znamená, že náhle nevidíme patterny, které bychom vidět měli a naopak vidíme patterny tam, kde žádné nejsou. Řadu nováčků taková věc zaskočí, některé dokonce tak rozhodí, že pak mají pocit, že samotný trading vlastně nefunguje. Málokdy pak bohužel tradeři hledají problémy u sebe samých - například v nedostatečné přípravě, nedostatečné kapitalizaci zvyšující stres a emoce - a především ve svých očekáváních, kterým se budu věnovat především. I velmi připravené obchodníky však tato nová skutečnost může zaskočit - pojďme se tedy nyní věnovat tomu, jak se lépe na fakt rozdílnosti mezi viděním signálů v bakctestu a v živém obchodování připravit.

Očekávání

Mnoho lidí se domnívá, že za neschopnost rozpoznávat správně situace v trhu může zdánlivá složitost různých patternů a situací, které je snadné vidět na statickém grafu (zvláště, pokud vidíte graf dopředu), ale už je není možné vidět v živě se pohybujících trzích. To může být z části pravda (k tomu ještě dále), ale stejnou mírou je pravděpodobné, že skutečný problém leží jinde.

Během své obchodní praxe jsem věnoval poměrně mnoho času pozorováním a zkoumáním psychologických faktorů, které mohou přispívat k takovýmto rozdílům mezi backtestem a živým obchodováním a došel jsem k závěru, že jedním ze základních faktorů jsou našim vlastním mozkem vytvořená zcela chybná a extrémní očekávání - mluvím zde však o trochu jiném druhu očekávání, než nyní máte možná na mysli. Pokusím se nyní vysvětlit.

V principu jde o to, že pokud backtestujeme, jsme při troše praxe schopni za dobu jedné obchodní seance (2,5 hodiny) zbacktestovat i celé 2 týdny. Pokud je pak náš systém profitabilní, pak je logické, že za dobu dvou týdnů systém většinou vydělá - a většinou i nějaké zajímavé peníze, jako například u trhu e-mini Russell 2000 i částky kolem 1000-2000 USD.

To vše je zdánlivě relativně v pořádku, až do momentu, než začnete studovat něco málo o heuristických zkratkách mozku, které občas velmi zvláštním způsobem propojují informace v našem podvědomí. Občas totiž nepropojí mozek informaci A s informací B tak, jak bychom si mysleli, ale propojí informaci A s jinou informací, která je z pohledu našeho mozku a podvědomí důležitější a aktuálnější - a výsledkem je něco, co si neuvědomujeme a co zásadně začne ovlivňovat naše další počínání. A přesně toto zřejmě nastává nezřídka i u backtestu: Pokud bychom vzali jako informaci A fakt, že je možné vydělat 2000 USD a informaci B jako fakt, že takto můžeme vydělat za 2 týdny, je to v pořádku, avšak zdá se, že mozek tímto způsobem obě informace ve skutečnosti nepropojí. Místo toho vytvoří heuristickou analýzu a k informaci "2000 USD" přiřadí informaci "2,5 hodiny", což je čas, který jsme během backtestu museli reálně strávit nad tím, abychom tento papírový profit vytvořili. Výsledkem je tedy mylná informace, že za 2,5 hodiny v reálném obchodování bychom měli vydělat to, co za 2,5 hodiny v backestu - což jsou však celkem 1000-2000 USD!

Možná vám tato novátorská myšlenka připadá na první pohled podivná, ale při mých nekonečných pozorování nováčků v trzích a to, jak neuvěřitelně extrémně vysoká očekávání při svých prvních obchodních dnech mají, jsem postupně došel k závěru, že příčinou s vysokou pravděpodobností může být i právě podobná heuristická analýza, které vytváří v našem mozku tento podivný error (odborně se tomu říká kognitivní iluze, která způsobuje mnohem více podobých chyb, které si vůbec neuvědomuje - a přitom zásadně ovlivňují náš každodenní život). Kognitivních iluzí existuje v našem mozku bezpočet a osobně nevidím důvod, proč by tato nemohla být jedna z nich. Mé pozorování v tomto ohledu potvrzuje i další fakt - a sice, že nováčci, kteří mezi backtestem a živým obchodováním strávili bezpočet hodin paper-tradingem nebo trénováním patternů na playbacku problém rozeznávat situace v živém trhu nemají, nebo mají takový v mnohem menší míře. Jedním z důvodů je samozřejmě fakt, že tréning na playbacku jim vryl situace mnohem více "do krve", ale stejným dílem kladu za důvod takovému úspěchu i fakt, že zkrátka a dobře mozek takového obchodníka je odprostěn od chybné kognitivní iluze a místo toho je mnohem lépe připraven na reálnou informaci o tom, že za 2,5 hodiny nikoliv vyděláme 1000-2000 USD, ale spíše jen 100-200 USD, ale také můžeme stejnou nebo větší částku ztratit.

Toto vše mě tedy vede k jednoznačnému závěru: Jednou z hlavních příčin, proč nováčci náhle vnímají situace v živém trhu jinak, než při backtestu, je absence mezikroku paper-tradingu, nebo trénování na playbacku. Absence tohoto kroku totiž vytvoří kognitivní iluzi nereálných očekávání, se kterými pak jdou začínající obchodníci obchodovat živé trhy. Vysoké očekávání klade na jejich trading vysokou úroveň stresu (násobící se s každým ztrátovým obchodem), tím dochází ke stavu mozku, ve kterém nevnímáme čistě a jasně (zatemnění mozku) a tím se dostáváme do zvláštního kruhu, kde náhle náš trading vypadá úplně jinak, než při backtestu. Nehledě na to, že pokud před live obchodování řádně paper-tradujeme, nebo trénujeme na playbacku, jsme již na situace do živého trhu mnohem lépe připraveni.

Takže, má první rada zní - pokud se chcete přiblížit v live obchodování tomu, čeho jste dosahovali v backtestu, udělejte 2 věci:

1) Všechny backtesty znehodnocujte o 30-40%, protože i vaše živé obchodování bude patrně horší, než backtest - tak to zkrátka a dobře bývá.

2) Trénujte, trénujte, trénujte. Paper i na playbacku.

Ke zklamání mnohých - opět zjevně neexistují žádné zázračné zkratky, nezbývá, než si projít veškerou potřebnou prací nutnou k úspěšnému tradingu. I závodníci musí hodně trénovat, aby měli dobré výsledky, když o něco opravdu jde. Automobilový závodník, který si dráhu projede jen na papíře a nikdy ne v reálném autě, se asi bude stejným způsobem divit, proč zatáčky při reálném závodě vidí jinak, než když si je prohlížel na papíře.

Zjednodušujte

Dalším častým důvodem, proč nováčci vše vidí dobře během backestu, ale ne už v živém obchodě, může být opravdu nezřídka přílišná komplikovanost systému a situací, které chceme v trzích obchodovat. Jako druhé tedy všem v takové situaci radím, zjednodušovat, zjednodušovat, zjednodušovat.

Nejprve popřemýšlejte, zda některý z prvků systému, nebo některou z nuancí, nemůžete oželet. Občas byste byli sami překvapeni, bez čeho všeho na vašem grafu jste ve skutečnosti schopni žít (a obchodovat profitabilněji). Když vidím na grafu nováčka nejenom 2x CCI a a 2x EMA, ale k tomu volume, MACD, automatické vykreslování swingů a ruční zakreslování každé divergence, vcelku chápu, že v živém trhu pořádně nevidí, co se vlastně děje. Zkuste tedy ještě jednou vyhodit vše, co si myslíte, že vyhodit z grafu můžete (třeba vyhodíte úplně vše a zůstanete u čisté cenové akce, to se také občas děje). Samozřejmě, každé zjednodušení je znovu třeba backtestovat, abychom viděli, že stále máme v trhu potenciální edge. Zjednodušení ale současně povede k tomu, že budete nuceni v trhu vnímat méně informací a tudíž budete schopni lépe v trhu rozpoznávat to, co jste rozpoznávali i v backtestu.

Stejným způsobem se pokuste také zjednodušit počet situací / patternů, které obchodujete. Nepotřebujete hned obchodovat 5 patternů nebo situací v trhu. Začněte pouze s 1-2, sice na začátku tolik nevyděláte, ale o to přeci v začátku vůbec nejde (vidíte, už jsme zase u těch očekávání). Jde o to, abyste se naučili bezchybné exekuci a naučili jste se alespoň jednu situaci rozpoznávat a obchodovat opravdu dobře - co nejblíže backtestu. Equity možná nebude s méně patterny / situacemi nejvyhlazenější - ale to by při aktuální vysoké chybovosti nebyla stejně! Takže i v tomto ohledu zjednodušujte - a snižujte očekávání. Jenom tak se pohnete vpřed.

Mnoho začínajících obchodníků dělá tu chybu, že systém komplikují - a když zjistí, jak rozdílné jsou jejich reálné vstupy od těch backestových, začnou systém ještě více komplikovat a doplňovat dalšími prvky. Zkuste to přesně naopak.

Soustřeďte se na to, co vám jde v živém trhu, ne na to, co vám vydělává v backtestu

Má poslední rada je synergií obou předešlých.

Nesnažte se hned vydělávat velké peníze - nesoustřeďte se na to, co vám "vydělával" backtest. Místo toho se soutřeďte na to, co vám alespoň trochu jde v reálu - protože to bude pak to rozhodující, co bude váš trading rozvíjet dál. Určitě je něco, co vám v reálu alespoň trochu půjde - a to se snažte rozvíjet. Ať už je to cokoliv - a klidně i něco mimo základní backtest.

Nyní se možná ptáte, proč tedy backtest. Protože je zkrátka a dobře nezbytný, ať už si z něj vezmete v reálu cokoliv.

Nedávno jsem studoval scénáristické techniky jednoho velmi úspěšného Hollywoodského scénáristy. Bylo až s podivem, kolik paralel se zde našlo s tradingem. Obzvláště mě zaujala část, kdy autor píše, jak hrozně důležité je nejprve si celý příběh s téměř matematickou precizností rozvrhnout předem (takzvaný "outline"), než začneme psát - s tím, že tato část mimo jiné zabere při psaní scénáře nejvíce času. Následně však autor dodává pozoruhodnou myšlenku: I když si vše perfektně dopředu rozvrhnete a naplánujete (hlavní zvraty příběhu, jednotlivé scény, atd.), budou situace, kdy při faktickém psaní scénáře zjistíte, že ve finále stejně píšete mnoho věcí úplně jinak, než jste si pečlivě naplánovali. Na otázku proč se tedy zdlouhavým procesem této přípravy zabývat pak autor odpovídá: Protože bez ní to zkrátka a dobře nejde. Bez této přípravy nevíte, co vlastně děláta, nic nemáte promyšlené, nemáte ani trochu, čeho se držte, nebo od čeho se odrazit.

S backtestem je to dost podobné. Ve finále nezřídka budeme nakonec obchodovat jenom některé situace z našeho backtestu, nebo některé nové přidáme (po té, co je zbacktestujeme a vyhodnotíme jako funkční). Jinými slovy, s našim přechodem do live budeme náš trading nadále modifikovat. Je proto důležité být flexibilní, nezaseknout se zbytečně na tom, že najednou je něco jinak, než bylo v backtestu. Raději snižte očekávání a místo toho, aby vše bylo na 100% jako v backtestu, přemýšlejte, jak to udělat, aby to nebylo sice stejné, ale taky dobré. Aby to alespoň vydělávalo polovinu toho, co backtest a aby vám to zároveň šlo alespoň trochu v reálu. Zkuste zjednodušit, ubrat, modifikovat, zkuste jiný timeframe, nebojte se nových nápadů - buďte flexibilní. A hlavně trénujte, trénujte, a trénujte. Co máte natrénováno a jde vám na paper nebo na playbacku, to by mělo jít docela uspokojivě i v živém trhu.

Trading není exaktní věda a cesta k úspěchu vede přes řadu překážek. Jedna z nich je bohužel i ta, že naše v backtestu nakoukané obchody se mohou ukázat jako v praxi neobchodovatelné. To nás ale nesmí zastavit. Nic nám nebrání využívat zkušenosti z živých obchodů ke zpětné modifikaci situací, následnému novému backtestu a postupnému upravování systému tak, až nám bude perfektně "sedět". Každá profese vyžaduje čas, než nám začne jít a než jsme v ní dobří - opravdu stále nechápu, proč si lidé myslí, že u tradingu by tomu mělo být jinak.

S trochou práce a trpělivosti se určitě začnete s živým obchodováním k tomu backtestovému alespoň z části přibližovat - což samo o sobě už kolikrát stačí k zajímavým profitům.

1

1