Prohledat Finančník.cz

Zobrazeny výsledky pro vyhledání 'stop loss'.

-

Stop-loss je obchodní příkaz, který je určen k uzavření obchodu za určitou cenu, aby se omezily ztráty. Jedná se o nástroj řízení rizika, kterým trader ochraňuje svůj kapitál před nečekanými pohyby trhu. Pro aktivního tradera je stop-loss nezbytným nástrojem. Umožňuje traderovi nastavit hranici ztráty, kterou je ochoten přijmout, což mu zase umožňuje efektivně řídit svůj kapitál a chránit se před velkými ztrátami. Jak to funguje: Když tržní cena dosáhne stanovené ceny stop-loss, obchodní příkaz typu STP (STOP) se automaticky spustí a obchod se uzavře. Tento příkaz může být nastaven buď jako tržní příkaz, který se vyplní za aktuální tržní cenu, nebo jako limitní příkaz (STOP LIMIT), který se vyplní jen za určitou cenu nebo lepší. Strategické umístění: Výběr správného místa pro stop-loss vyžaduje strategické myšlení. Trader by měl zohlednit volatilitu trhu, technickou analýzu a svou obchodní strategii. Umístění stop-lossu příliš blízko k nákupní ceně může způsobit předčasné ukončení obchodu kvůli běžným tržním fluktuacím. Příklad: Představte si, že trader provádí intradenní obchodování s akcií společnosti XYZ na americkém trhu. Koupil akcie za $100 s očekáváním, že cena poroste. Aby chránil svůj kapitál, nastavil stop-loss na $95. Pokud by tržní cena akcií XYZ klesla na $95 nebo níže, jeho obchodní příkaz by byl automaticky spuštěn a obchod by byl uzavřen, čímž by omezil jeho potenciální ztrátu.

-

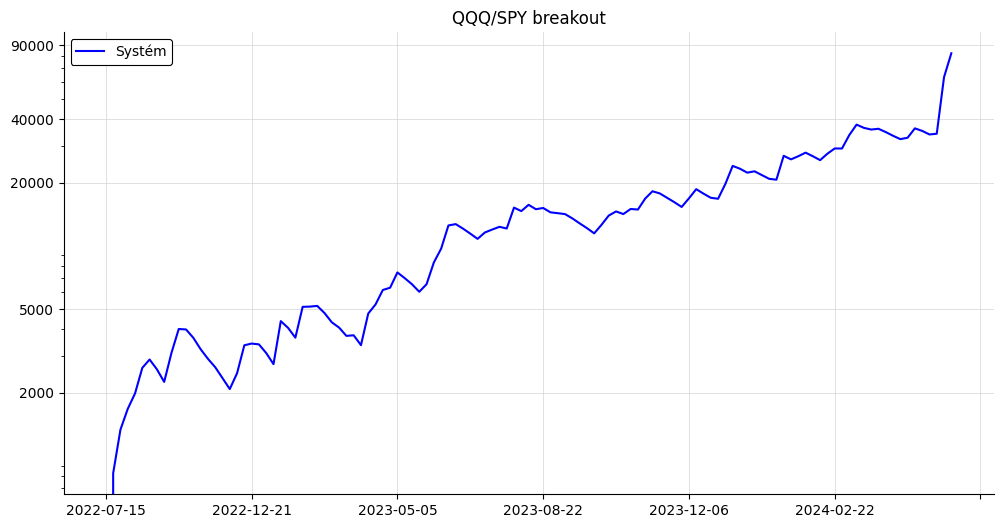

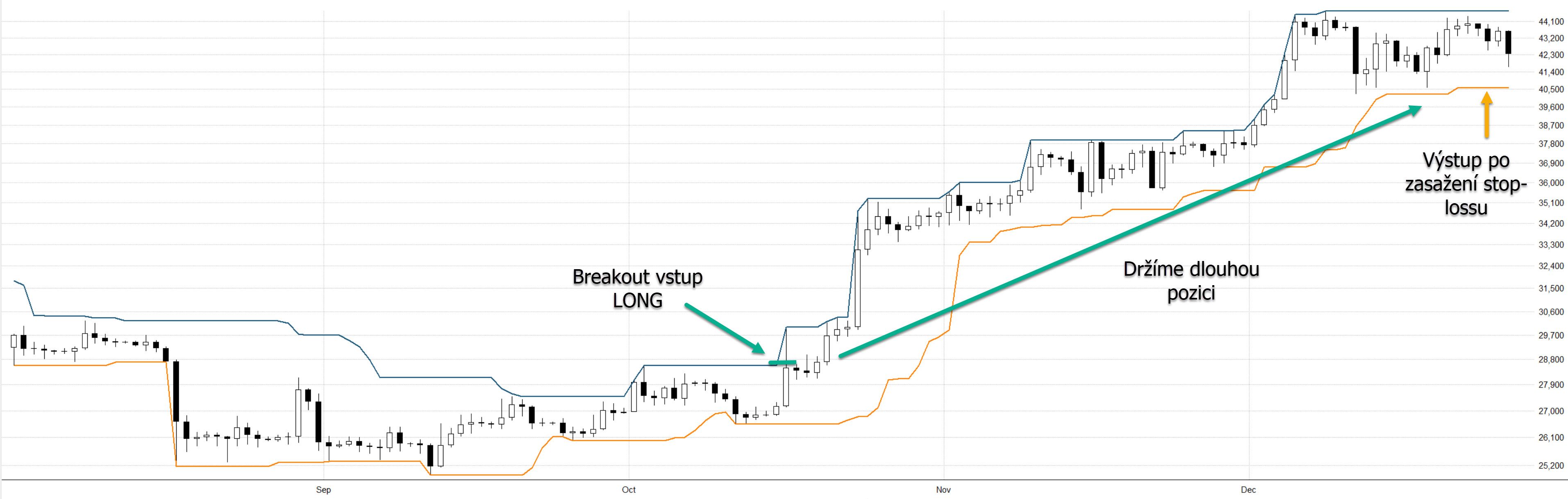

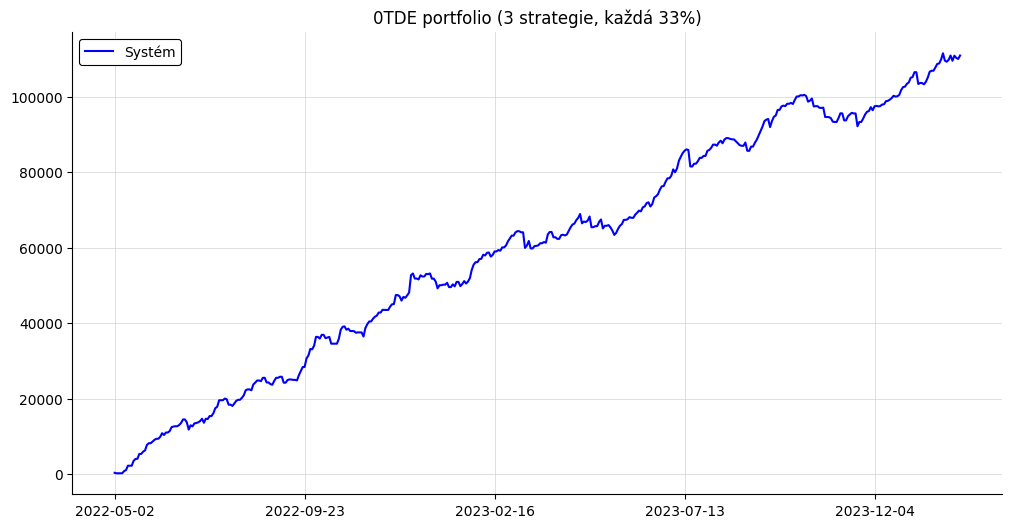

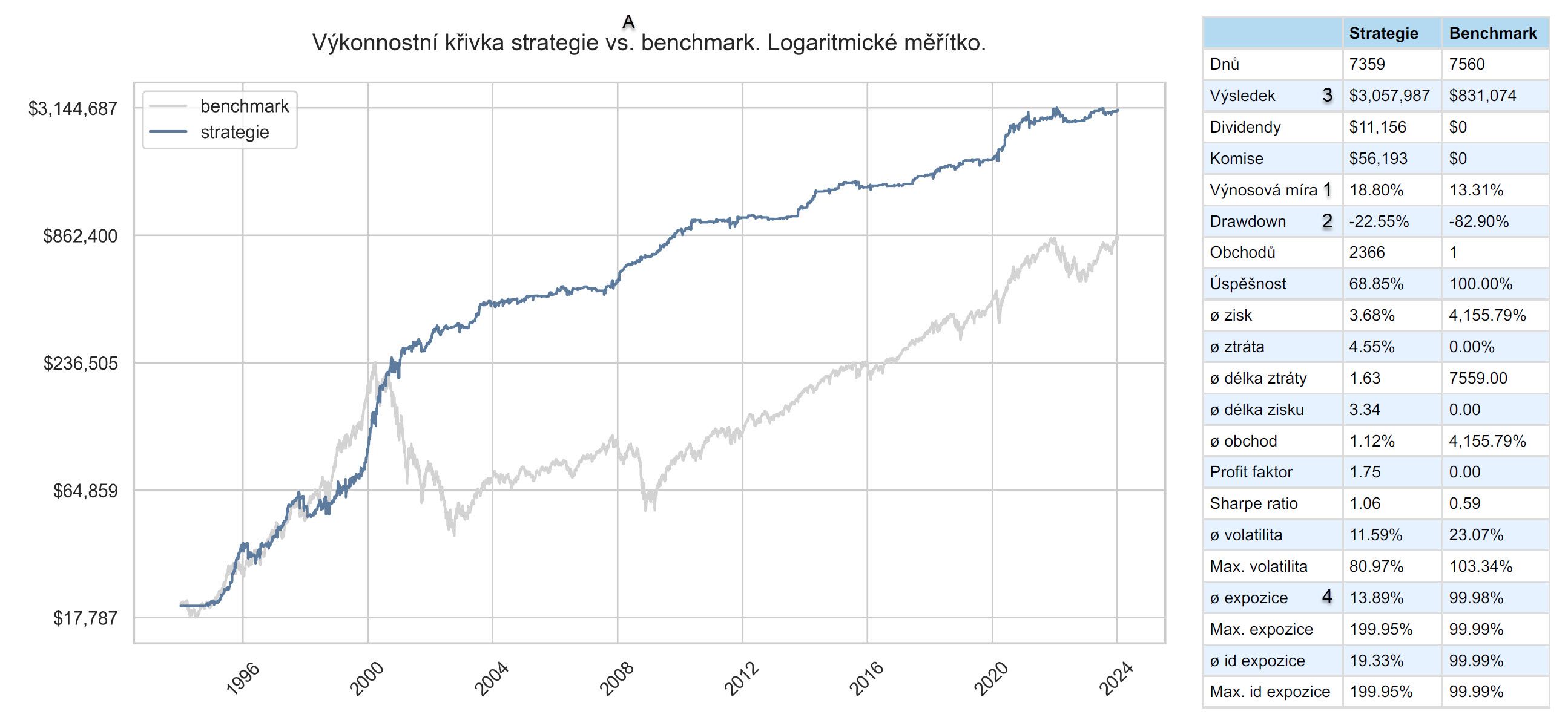

Preferujete malé stop-lossy, ale současně nechcete být vyhazováni na malých korekcích trhů? Láká vás dosahovat vyššího ročního zhodnocení? Podívejte se, jak může vaše intradenní obchody posunout exekuce na opčním trhu. Obsah: Hledání edge day trading strategie Stavba day trading systému na nalezených pravděpodobnostech Limity běžného stop-lossu v praxi Alternativní risk management s využitím 0TDE opcí V Trading Room se poslední týdny intenzivně věnujeme vývoji breakout strategií pro intradenní obchodování indexů tak, aby jimi všichni zapojení obchodníci mohli obohatit své převážně momentum a mean reversion portfolio. Práce to není málo, ale úsilí začíná přinášet ovoce. Začali jsme obecným hledáním silných edge, na kterých lze stavět jednoduché systémy. Hledání edge day trading strategie Pro hledání edge používáme Google Colab, skrz který jsem nasdílel „edge finder“. Prostředí, ve kterém sám hledám obecné tržní tendence zvyšující šance na situace, které budou vyhovovat zamýšlenému obchodnímu systému. V případě strategií obchodujících intradenní breakout to jsou například silné trendové dny. Myšlenky zkoumáme bez konkrétních vstupů, jen z pohledu pravděpodobností určitého price action kontextu. Podobný přístup vnímám jako důležitý proto, abychom hned na začátku stavby systému nepreferovali přeoptimalizované kombinace vstupních a výstupních podmínek. V edge finderu hledáme jen obecné tendence. Má určitá kombinace kontextu vliv na to, jak se bude trh vyvíjet následující den? Pokud ano, vidíme například výrazně zvýšenou pravděpodobnost výskytu trendového dne vůči běžnému průměrnému dni. Jeden z vyhlídnutých edge vypadá například takto: Sledovaný kontext vede k výrazně zvýšené pravděpodobnosti, že následující den dojte k trendovému dni. Přesně to, co potřebujeme pro kvalitní breakout systém. V Trading Room můžete edge finder stahovat v tomto postu: https://www.financnik.cz/forum/topic/5064-hledani-edge/?do=findComment&comment=319033 (link bude fungovat jen do doby, než breakout edge dozkoumáme, pak se vrhneme na další oblasti a toto vlákno bude staženo). Nalezení silného kontextu pro breakout systémy je z mé zkušenosti klíčové. Samotný breakout je triviální a bude mít pravděpodobně nějakou podobnou formu: S tím, že breakout pásma počítaná pomocí ATR (nebo jiného způsobu výpočtu volatility) se nemusí časovat z otevírací ceny, ale třeba z ceny po určité době obchodování. Osobně jej ale časuji právě z otevírací ceny tak, abych mohl využívat své workflow vývoje intradenních systémů. Pokud bychom ale takový breakout obchodovali úplně každý den, nebude přístup funkční. Obchodů bude hrozně moc a průměrná velikost zisku příliš nízká na to, aby pokryla komise. Je tak potřeba breakout časovat do vybraného kontextu. V Trading Room jsme ve vláknu hledání edge identifikovaly dva takové silné kontexty. Stavba day trading systému na nalezených pravděpodobnostech Jakmile máme kontext, přichází na řadu stavba konkrétního obchodního systému. Intradenní systémy testuji sám nejčastěji v TradeStation, byť vše pak obchoduji skrz svůj autotrader v Interactive Brokers. A takto může vypadat skoro hotový systém, jehož kód vychází z nalezeného kontextu a který naleznete v podobě otevřeného kódu v Trading Room zde. Jde o aplikaci breakout logiky na trh S&P 500 skrz ETF SPY. V praxi sice tento ticker většina obchodníků využívat nebude, protože jej v EU není možné obchodovat na retailových účtech, ale v Trading Room máme k dispozici portfolio tester pracující s akciemi, a proto testujeme strategie na ETF. Následné obchodování systému s využitím e-mini futures vypadá velmi podobně, plus navíc plánujeme breakouty obchodovat skrz opce – viz dále). Zobrazená výkonnostní křivka zahrnuje běžné komise a obchody jsou prováděny long i short. Navíc princip funguje na všechny další běžné indexy a trhy jako ropa a zlato. Limity běžného stop-lossu v praxi Nalezený edge mě osobně motivoval natolik, že jsem si systém trochu upravil a nasadil skrz svůj autotrader živě. Pochopitelně s menším riskem, abych myšlenku nejprve určitou dobu v trzích testoval. Konkrétně jsem tomuto edge alokoval 300 dolarů na stop/loss a obchoduji několik akciových indexů. Tedy pracuji s riskem, který je vhodný i pro menší účty. A takto dopadl hned první obchodní den systému (obchody jsem prováděl na ETF typu SPY, QQQ a DIA proto, že je to jednodušší pro můj současný autotrader a coby profesionální obchodník mám k těmto trhům přístup). V první obchodní den systému jsem ve čtvrtek 4. 4. 2024 chytl v S&P 500 plný stop-loss (aby se následně trh otočil a pádil směrem původního breakoutu), v Nasdaq 100 (ticker QQQ) byl pak zisk 1 933 dolarů a v Dow Jones (DIA) byl zisk 2 084 dolarů. Nestává se mi to často, ale zde se tedy spuštění vysloveně povedlo. Jednak proto, že jsem vydělal trochu peněz, shortováním akcií jsem si zajistil své dlouhé pozice v momentum strategiích, dále proto, že ztrátový obchod vysloveně nahrál k tomu, kam plánuji v Trading Room systém posouvat – k exekucím skrz 0TDE opce. Ztrátový obchod vypadal totiž přesně tak, jako to potěší nejméně – S&P 500 doklesal k úrovni pro breakout short a systém vstoupil do krátké pozice. Těsně poté se trh obrátil a dostoupal k hranici stop-lossu. Ten zasáhl, chvíli šel do strany a pak přišel sešup, ve kterém by pozice vydělala pěkný peníz: Příliš přitom nezáleží na tom, kde je stop-loss umístěný. Podobné situace se budou stávat vždy. Alternativní risk management s využitím 0TDE opcí Existuje lepší cesta risk managementu při day tradingu? Ano a dokonce velmi elegantní. V Trading Room pracujeme na řešení, kdy budeme podobné situace obchodovat skrz 0TDE opce. Podrobně jsem se jim věnoval v článku Opce – jak je obchodovat systematicky. V něm jsem ukazoval, jak mohou vypadat samostatné opční strategie (např. mechanické výpisy opčních spreadů). Těm se také plánuji věnovat, ale 0TDE opce můžeme využít i pro směrové obchody. Konkrétní opční pozice budu ještě v Trading Room zkoumat, ale začít můžeme i nákupem samotných opcí. Call pro long breakout a Put pro short breakout. Na myšlenku mě přivedl trader Petr Komínek, který breakouty obchoduje již mnoho let (mj. je prezentoval i na našich konferencích). Co se stane, když místo 300 dolarového stop-lossu použiji například ATM opce v hodnotě 3 % účtu, který má počáteční kapitál 10 000 dolarů? U obchodů riskuji stejně (300 dolarů na 10 000 účet), ovšem opce má tu výhodu, že její platnost nekončí zasažením stop-lossu. 0TDE opce vyprší až na konci dne. V našem případě obchodu SPY by tak pozice realizovala krásný zisk bez ohledu na ten dočasný růst trhu (a SPY opce lze obchodovat i na malých retailových účtech v EU). Jak by vypadal konkrétní dlouhodobější výsledek systému? Na odpověď můžeme povolat backtester a zde je výsledek. Pokud bych obchodoval breakout systém na trzích SPY a QQQ, long i short, tak od poloviny roku 2022, kdy se 0TDE opce začaly naplno obchodovat, by můj účet vypadal následovně (komise 1 USD na obchod započítány, graf je v logaritmickém měřítku): Počáteční účet 10 000 dolarů by byl za necelé dva roky na úrovni 82 833 dolarů! To je nárůst o 728,33 %! A pokud máte větší účet a můžete si dovolit obchodovat SPX opce, pak je zhodnocení ještě zajímavější. Risk je přitom stále naprosto jasně definován – 3 % na obchod. Při nákupu opcí je risk zcela jednoznačný. Riskujeme vždy přesně tolik, kolik za opci zaplatíme a nikdy nemůžeme ztratit více. Tato propozice se mi velmi líbí, už jen proto, že automatizace nákupu jednoduché opce je triviální. Byť věřím, že se nám v rámci dalšího testování může podařit vstupní logiku skrz opční kombinace ještě vylepšit. Pokud s breakout strategiemi pracujete, pak rozhodně doporučuji možnost exekucí skrz 0TDE opce otestovat. A pokud vás intradenní breakout strategie lákají, pak doporučuji se nyní zapojit do Trading Room, kde zkoumání této oblasti získává právě nyní na síle. V nejbližších týdnech: Budeme dál ladit samotný breakout systém a budu asistovat v dotazech pro dotažení šablony, kterou jsem poskytl. Pustíme se do výkladu opcí a ukáži, jak systémy s 0TDE opcemi backtestovat. Vytvořím jednoduchý Python autotrader, který bude umět automatizovaně obchodovat breakout signál skrz opce obchodované u Interactive Brokers a budu jej sdílet v otevřené podobě. A to vše mimo běžného provozu, který v Trading Room probíhá (viz Jak se na Finančníkovi naučit obchodování na burze – update 2024). Upozornění: vývoj breakout strategie neprobíhá formou kurzu, ale formou postupných zápisků publikovaných jednou za týden až dva. Do Trading Room se můžete přihlásit na adrese https://tri.financnik.cz/tradingroom.

-

Ahoj všichni, potřeboval bych poradit jak TWS zadat Stop loss. Mám příkaz Sell např. na hodnotě 50. Stop loss zadám u tohoto příkazu šipkou vedle ceny (např. 45)? To se mi objeví nový příkaz Buy s hodnotou 45. Poraďte mi. Díky. Rolly.

-

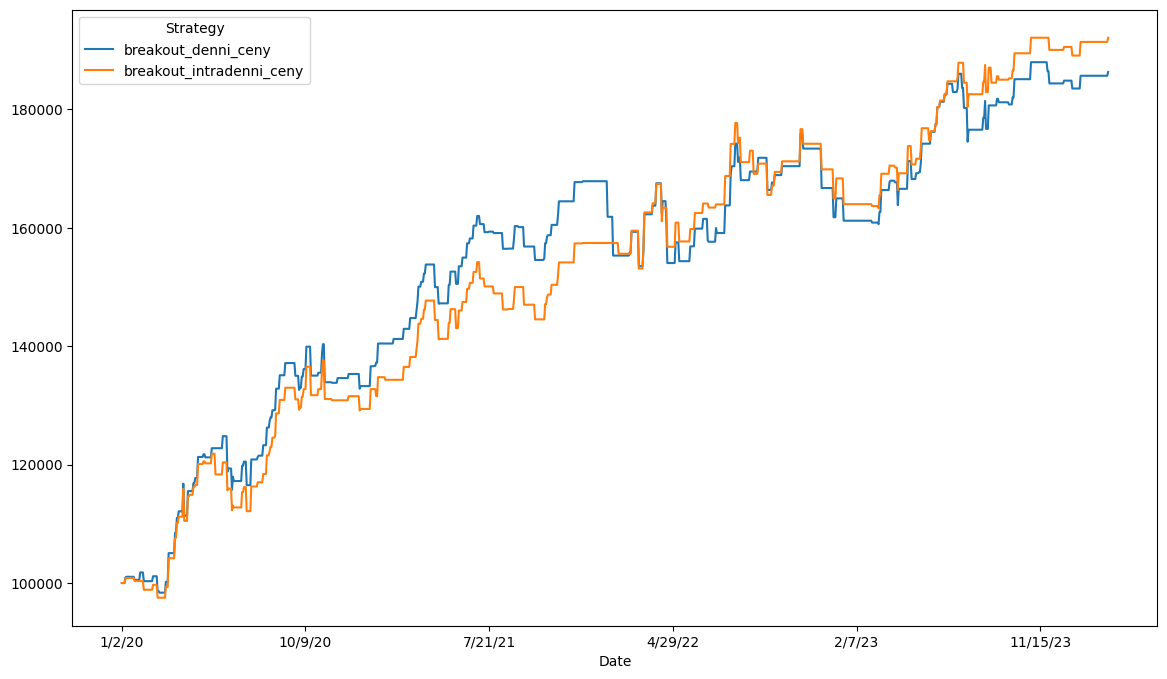

S tím, jak postupně do svého automatizovaného portfolia nasazuji i intradenní systémy, jsem si pro sebe definoval určité „workflow“, s nímž systémy tvořím. Zde jsou tipy, které mohou pomoci i vám. Obsah článku: Jak na intradenní obchodní systémy? Vývoj systémů na denních datech Intradenní stop-lossy na denních datech Prototypování systémů vs. jemné testování Ukázka workflow Závěr K příspěvku mě dovedl tento dotaz v Trading Room: Jak na intradenní obchodní systémy? Předně žádná cesta v rámci intradenního obchodování nebude bez práce. Tedy samozřejmě kromě té, kdy si koupíte nějaký zázračný software, kde vám po stisknutí tlačítka začne sám připravovat zaručeně robustní AOS. Sám na podobné zázraky nevěřím, a tak nezbývá než investovat čas do ručního testování různých nápadů, ze kterých následně tvořím reálné „idea first“ obchodní systémy. Potíž s intradenními systémy je především v tom, že pracujeme s ohromným množstvím dat. Bez ohledu na zvolený software je vše výrazně pomalejší, náročnější na hardware a do velké míry i na know-how. S jemnými intradenními daty lze vymýšlet násobně více taktik než na denních datech, což s sebou přináší i výrazně vyšší riziko přeoptimalizace, chyb v kódech či v následném automatizovaném obchodování. Osobně se mi tak osvědčilo vyvíjet intradenní systémy na denních datech. Vývoj systémů na denních datech Denní data obsahují informace o otevírací a uzavírací ceně, denní minimální ceně a denní maximální ceně. S denními daty se proto pracuje velmi efektivně – za rok máme přibližně 250 úseček. Pracovat pak lze v programech, jejichž ovládání známe ze swingového obchodování (např. Amibroker). Ovšem jak na denních datech vyvíjet intradenní systémy? Tím, že nevidíme „dovnitř“ denních úseček, tak pochopitelně můžeme vyvíjet jen určité typy intradenních systémů. Například jednoduché breakout či mean reversion systémy vycházející z denní otevírací ceny či jiného fixního bodu denních grafů. Nemůžeme tak například vytvářet obchodní systém obchodující průlom např. 5minutového otevírací rozpětí popisovaného v článku Jak na první daytrading autotrader [včetně funkční strategie a kódu]. Z mé zkušenosti to ale tolik nevadí. Protože i jen na denních datech lze najít mnoho funkčních intradenních přístupů (sám jsem takto dříve vyvinul Finwin, který dnes obchoduji řadu let). Intradenní stop-lossy na denních datech Největším úskalím při vývoji intradenních obchodních systémů na denních datech jsou stop-lossy. Na denních datech nevidíme „dovnitř“ úseček a jen těžko se odhaduje, jestli byla u obchodu dříve zasažena úroveň stop-lossu, vstupu či výstupu. Osobně tak začínám s vývojem strategií s velmi vzdáleným, nebo žádným stop-lossem. Ve svých systémech často pracuji s indikátorem ATR a jedním z typických příkladů vzdáleného stop-lossu je 1xATR. Takový už bývá spolehlivě identifikovatelný i na denních grafech. Ve svých testech tak chci nacházet strategie, které relativně stabilně fungují i s velkými stop-lossy. A teprve až takovou strategii objevím, otestuji ji na intradenních datech. Prototypování systémů vs. jemné testování Svou práci tak můžu rozdělit do dvou základních kroků: Prototypování systému na denních datech Finální backtest hotového prototypu na intradenních datech Pokud jste vývoj intradenního systému nikdy nezkoušeli, možná nevidíte v rozdělení práce do zmíněných bodů žádný zásadní benefit. Pro mě tam rozdíl je – především v efektivitě. Nejsem programátor a s jakýmkoliv skriptováním bojuji. A skriptování na intradenních datech je pro mě násobně náročnější než na denních. Při hledání nových obchodních přístupů testuji průběžně řadu různých myšlenek. Mohu například zkoumat signály vycházející z korelace či divergencí trhů, sezonality, market internals a podobně. Podobné testy mám na denních grafech hotové velmi rychle. A pokud vypadá nějaká myšlenka nadějně, tak teprve potom věnuji pozornost přípravě intradenního kódu, pro který nejčastěji používám TradeStation či Python. V momentě, kdy vím, co přesně potřebuji naskriptovat, už to nemusí být tolik složité. Ve finálních testech s intradenními daty navíc první backtesty provádím se vzdáleným stop-lossem podobně, jako jsem to dělal ve fázi prototypování. A logicky bych měl dostávat podobné výsledky, čímž si ověřuji funkčnost svých kódů. Ukázka workflow Na denních datech testuji různé myšlenky. Jedním z dobrých směrů může být například intradenní breakout na akciovém indexu. Např. Nasdaq 100. Breakout systém má v principu jednoduchou konstrukci. Vezmeme nějaký počáteční bod – např. denní open, poslední close, nejvyšší high za posledních x dnů a podobně, přidáme k bodu určitou vzdálenost (sám rád pracuji s násobkem ATR), a pokud trh tuto úroveň překoná, zaznamenáme long breakout a držíme pozici do dosažení profitargetu či do konce dne. Pokud se trh obrátí, vystoupíme na stop-lossu. Jak jsem zmínil, u prototypů podobných systémů na denních grafech používám vzdálený stop-loss (např. 1xATR). Testy na uvedené úrovni jsou např. v Amibrokeru velmi jednoduché s tím, že do popsané kostry systému budete chtít zakomponovat pravděpodobně ještě nějaký „filtr“. Bez toho nebude systém reálně obchodovatelný. A takto může vypadat výsledek prototypu: Pro ilustraci jsem zobrazil equity křivku prototypu „long intradenní breakout v Nasdaq 100“ vytvořenou pouze z denních úseček (modrá barva) vs. finální backtest s využitím intradenních dat (oranžová barva). Equity křivky nejsou úplně stejné zejména proto, že v tomto případě intradenní backtest probíhal v Pythonu, kde se mi trochu jinak počítá ATR než v Amibrokeru. Podobné detaily nejsou z mé zkušenosti podstatné, protože ve finálním živém obchodování se do procesu živého obchodování na burze stejně dostává určitý prvek náhody. Ale to podstatné je jistě patrné – prototyp se vzdáleným stop-lossem (1xATR) odpovídá finálnímu intradennímu backtestu. Funguje to samozřejmě i na delší historii dat: Finální myšlenku pak už ladím v samotném intradenním backtesteru. Zde zejména testuji jemnější práci s bližšími stop-lossy. Protože ty z mé zkušenosti nelze na denních datech používat – vedou k příliš optimistickým závěrům. Dobře je to patrné na tomto screenshotu: Zde jsem v prototypu na denních datech snížil stop-loss na 0,4x ATR (modrá linka) a následně provedl stejný backtest na intradenních datech (oranžová linka). Je zde patrné, že pokud bychom malý stop-loss použily už v prototypu pracujícím s denními daty, budou naše závěry z backtestu příliš optimistické. Závěr Dnešní tip ukazuje, že pokud budete určitý typ intradenních systémů prototypovat na denních datech, můžete se poměrně dobře na výsledky spolehnout za předpokladu, že budete pracovat se vzdálenějšími stop-lossy (např. 1xATR). Pokud se tak chcete do vývoje intradenních systému pustit, můžete začít právě na denních datech. A teprve až budete mít hotový funkční prototyp (jakože najít obchodní systém trvá určitě týdny až měsíce), pak už není zas takový problém konkrétní jednu finální myšlenku převést do příslušného intradenního backtesteru (např. s použitím TradeStation). Jinými slovy – není třeba se od počátku stresovat z potřeby ovládnutí dalšího softwaru. Ale je možné začít na stejném softwaru, který používáte pro analýzy denních grafů a teprve, až budete mít jasnou představu o potenciálním intradenním obchodním systému (podloženou funkčním prototypem) tak řešit, jak systém finálně otestovat na intradenních datech.

-

- 6

-

-

-

- daytrading

- day trading

-

a 2 další

Označen s:

-

Stop-loss je naprostý základ dlouhodobě úspěšného tradingu. Riziko je to jediné, co můžeme v trzích kontrolovat, a stop-loss je nástroj, jak tuto kontrolu reálně aplikovat. Správné umístění stop-lossu je občas vcelku solidní věda, ale je třeba začít alespoň s něčím rozumným a smysluplným. Pojďme si tedy dnes povědět, jak se pustit do umísťování stop-lossu a ukázat si alespoň tři jednoduché, základní metody. Nesprávně položená otázka A hned úvodem se pustím do tématu trochu netradičně. Ona otázka: "Kam umístit stop-loss?" totiž není tak úplně správně položena, respektive je tak trochu nekompletní. Správně by otázka měla znít: "Kam umístit stop-loss a zároveň nepřekročit maximální risk stanovený na jeden obchod?" Každý obchodník by totiž měl začít tím, že si stanoví konkrétní maximální procento účtu, které bude na každý obchod riskovat (většinou od 0,5 do 3 %) a toto číslo nikdy nepřekročit. Tento základní krok je také naprostým základem money managementu a nejdůležitějším základem úspěšného obchodování – stačí si dohledat starší články na téma money managementu. Svým způsobem by se dalo říci, že stop-loss bychom mohli klidně umísťovat skutečně jen dle riskovaného procenta a nedělat z toho větší vědu. My jsme však v seriálu o technické analýze a technická analýza nám může nezřídka napovídat, že je možná škoda umísťovat do trhu zbytečně velký stop-loss, když nám určité formace říkají, že se dá riskovat i méně. A právě proto tedy o umístění stop-lossu do trhu přemýšlíme – aby vhledem k technické analýze a tomu, co se právě v trhu děje, nebyl příliš malý ani příliš velký, aby byl v souladu s maximální námi povolenou riskovanou částkou na obchod (vyjádřenou jako procento z účtu) a abychom zbytečně nevstupovali jen s jedním kontraktem tam, kde nám případná kombinace malého stop-lossu a až několikanásobně vyššího námi maximálně povoleného limitu nabízí množství kontraktů mnohem vyšší. Takže, pojďme na to. Swing Za nejuniverzálnější metodu umísťování stop-lossu bych asi zvolil swingy. Myslím, že umísťovat stop-loss nad/pod swingy je technika, kterou nikdy nic nezkazíme a která bude mít vždy v technické analýze značný význam. Tato technika je jednoduchá, univerzální, zároveň aplikovatelná na všech časových rámcích i trzích. Nevýhodou může občas být přílišná velikost stop-lossu při umístění právě pod/nad swing, nicméně z pohledu technické analýzy mají swingy značný význam a tak si z pohledu technické analýzy příliš lepší metodu umísťování pro začátečníky představit nedovedu. Pojďme na jednoduchý příklad. Nezbytnou a velmi důležitou součástí mého přístupu obchodování systému FinWin jsou odrazy od EMA34. Zkusme tedy nyní bez CCI jen pro příklad nasimulovat několik vstupů do trendu právě v podobě odrazu od EMA34 a zakreslit si, kam přesně bychom pod tyto long obchody umístili základní stop-loss: Umístění bych dle vkusu vybíral 1–3 ticky pod swing a v rozjetém trendu využil swingy i k posunům stop-lossu. Pokud velikost od vašeho vstupu ke stop-lossu vyjádřena v USD je menší než vámi povolený maximální risk vašeho účtu, můžete zvážit i vstup s více kontrakty. Příklad: Obchodujeme s účtem 5 000 USD a riskujeme max. 2 % na obchod, což je 100 USD. Pokud by byla vzdálenost od vstupu ke stop-lossu 50 USD, není důvod nevstoupit do trhu se dvěma kontrakty. Další výhodou této techniky je, že je takzvaně "marked-based", tj. vaše stop-lossy jsou skutečně umístěny dle toho, co právě dělá trh a kde má své důležité úrovně. Analýza MAE Druhá metoda, kterou mohu vřele doporučit nováčkům v tradingu, se nazývá MAE (Maximum Adverse Excursion) a je to technika již trochu komplexnější, vyžaduje i trochu práce v Excelu. Je to ale má oblíbená technika, kterou jsem používal nesmírně dlouho a používám v řadě případů dodnes. Z mého pohledu je to technika spolehlivá, odzkoušená, i když oproti swingům má tu nevýhodu, že již není market-based. Spíše než na aktuální situaci v trhu reaguje na statistické analýzy minulosti. Výhodou naopak je, že pokud najdeme náš "optimální" stop-loss, můžeme ho nastavit do naší obchodní platformy a stop-loss už se zadá při vstupu do trhu automaticky sám – nemusíme tudíž nic umísťovat ručně. Co je tedy MAE? Je to největší protipohyb, který vaše pozice provedla za dobu své "existence. Na obrázku vidíme příklad, kdy bychom vstoupili short do trhu TF na ceně 1065.70. Než se trh rozjel naším směrem, udělal největší protipohyb hned na další svíčce, a to na cenu 1067.10. Celkový protipohyb tedy představuje 1.4 bodu, tj. 1.4 x 100 = 140 USD. MAE tohoto konkrétního obchodu je tedy 140 USD. Pointa analýzy MAE pak je, že v rámci backtestu zanalyzujeme MAE všech našich testovaných obchodů a koukneme se, jaké MAE bylo u všech našich obchodů nejčastější. Dle toho pak najdeme optimální velikost našeho stop-lossu, tj. takovou, která odráží nejčastější protipohyby trhu v rámci našeho systému. Takový stop-loss pak budeme používat (případně jiný na stranu long a jiný na stranu short). Pro kompletní postup analýzy MAE v tomto článku bohužel není prostor, doporučuji tedy případně prohledat starší články.. Výhoda této techniky také je, že v řadě případů jsou stop-lossy na základě optimalizace MAE menší než při použití swingů (záleží ale na řadě okolností). Klouzavý průměr / PSAR Poslední zajímavou technikou pro začínající obchodníky může být využití některého z klouzavých průměrů nebo indikátoru PSAR (Parabolic SAR). I když v obou těchto případech už se jedná o trochu náročnější techniky, neboť musíme otestovat několik různých typů nastavení period, než najdeme tu správnou. Pro klouzavé průměry pak můžeme udělat drobný "trik". Pro obchody short budeme používat klouzavý průměr z hodnot HIGH (nikoliv close) a pro obchody long budeme používat klouzavý průměr z hodnot LOW. Existují také různé typy klouzavých průměrů a i v tomto ohledu se vyplatí trochu experimentovat a otestovat případně více variant (třeba tak, že do našeho testovacího Excelu si přidáme řadu sloupců s různými periodami klouzavého průměru / PSAR a zapíšeme při vstupu hodnotu každého z nich; později pak v Excelu zanalyzujeme, které z nastavení by bylo v kombinaci s našimi vstupy nejvhodnější). Na obrázku je příklad použití indikátoru PSAR, který existuje v každém solidnějším analytickém programu. Nevýhoda je, že na můj vkus občas mohou být stop-lossy s PSAR trochu velké. Záleží ale opět na stavení a stylu obchodování s tímto indikátorem. Osobně jsem doposud tento indikátor v praxi nikdy nevyužil, ale například s klouzavými průměry jsem prováděl řadu experimentů v rámci AOS a potenciál zde vidím. Tj. pro koumavější nováčky v tradingu určitě i klouzavé průměry a PSAR jsou věci, které mohou být zajímavé. Závěr Dnešní tři tipy jsou tedy jednoduché metody, se kterými se dá začít – a se kterými si navíc docela možná vystačíte i velmi dlouho. Základem je ovšem jako vždy backtest a konzistence. Je nutné si definovat v rámci umístění základního stop-lossu konkrétní pravidla a ta s konzistencí zbacktestovat, abychom viděli, co od dané techniky můžeme očekávat. Navíc jak už jsem psal na začátku, nikdy nesmíme porušit naše pravidlo maximální riskované částky našeho účtu. Pokud by byl stop-loss větší, než námi povolený maximální risk vyjádřený jako procento účtu, je lepší nevzít obchod raději vůbec.

-

- technická analýza

- stop-loss

-

a 1 další

Označen s:

-

Hledání "ideálního" stop-lossu je jedním z mnoha nezbytných úkolů, který může přinést obchodníkovi mnoho frustrace. Pojďme se dnes podívat na tento nelehký úkol trochu blíže. Na začátku článku určitě nebude od věci uvést odkazy na další informace, které se na Finančníkovi tomuto tématu věnují, a které jednoznačně doporučujeme k prostudování: Komoditní manuál: Stop-loss Práce se stop-lossem: shrnutí častých otázek Diskuze: umisťování stop-lossu Kdykoliv začnete v jakékoliv souvislosti uvažovat o stop-lossu, pamatujte si následující: Základním účelem stop-lossu je ochrana našeho kapitálu. Toto si vryjte hluboko do paměti, napište na lísteček a ten dejte nad počítač a nikdy na toto pravidlo nezapomínejte. Bez stop-lossu by NIKDO neměl ani na okamžik uvažovat o obchodování. Stop-loss je naše pojistka, naše ochrana proti tomu, abychom v obchodování neztratili veškeré naše peníze. Přesto je vždy složité najít takový způsob umisťování základního stop-lossu, který by byl tím pravým. Pojďme se však na tuto problematiku podívat z trochu jiného úhlu. Jak jsme si právě řekli, stop-loss slouží převážně K OCHRANĚ NAŠEHO KAPITÁLU. Z tohoto pohledu by tedy neměly být pro velikost největšího možného stop-lossu směrodatné grafy, vstupní formace, ani nic, co se týče technické analýzy. Pro velikost našeho stop-lossu by měl být směrodatný náš kapitál. Pokud si vezmeme náš účet, mělo by být v prvním bodě našim úkolem pokusit se ho rozdělit na co nejvíce stejnoměrných dílků, které budeme riskovat pro jednotlivé obchody. Čím více dílků, tím lépe. Chceme v této "hře" zůstat co nejdéle, proto potřebujeme mít šanci udělat co nejvíce obchodů - a tudíž mít co nejvíce dílků. Každý dílek nám však zároveň musí svou velikostí dávat i šanci, že nám jeho velikost pokryje minimálně běžnou volatilitu trhu. Je nesmysl si rozdělit náš účet na dílky po 20 USD, když víme, že prakticky neexistuje trh, kde by nás SL 20 USD podržel v obchodě. Musíme si tedy náš účet rozdělit na rozumné dílky - ideálně tak, aby každý náš dílek měl velikost 100 - 250 USD (zde samozřejmě záleží na tom, co a jak kdo obchoduje. Intradenním obchodníkům může stačit i ještě menší stop-loss, v případě pozičního obchodování bude stop-loss 250 USD stačit patrně pouze v nejlevnějších trzích a v dražších trzích budeme muset použít stop-loss vyšší - avšak vždy spolu s dodržením následujících pravidel). Běžnou praxí je riskovat maximálně 2-5 % účtu na obchod (nedoporučuji nikdy riskovat více). Pokud tedy náš účet rozdělíme na dílky po 5 %, pak víme, že máme pro začátek 20 dílků. Museli bychom ztratit ve 20 po sobě jdoucích obchodech, abychom přišli o všechny peníze. To však není příliš pravděpodobné, pokud jsme poctivě testovali a trénovali náš systém a udělali si představu o jeho funkčnosti, poměru zisku a ztrát a RRR. Pokud máme například systém s úspěšností 40 %, pak víme, že z našich 20 dílků by nám mělo ideálně 8 dílků (resp. 8 obchodů) vydělat, a pokud nám těchto 8 dílků vydělá více, než kolik ztratí zbylých 12 dílků, není jediný důvod, proč bychom měli náš kapitál ztratit - naopak je zde velmi vysoká pravděpodobnost, že bude růst. Zpět ale ke stop-lossu. Nyní řekněme, že se chystáme začít obchodovat s účtem 4000 USD. Pokud si takovýto účet rozdělíme na 20 dílků po 5 %, pak nám vychází, že risk na 1 obchod by měl být maximálně 200 USD. Náš kapitál si tedy ochráníme "pojistkou" ve formě stop-lossu o velikosti max. 200 USD na každý obchod, který nám vždy zajistí, že v daném obchodu nepřijdeme o více jak 5 % kapitálu, neboli 1 z našich 20 dílků. Nezapomínejte, ochrana kapitálu by měla být prioritou každého obchodníka. Pojďme však dál. Dopátrali jsme se tedy k číslu 200 USD. To tedy znamená, že náš stop-loss v daném trhu by neměl být nikdy větší, než právě tato částka. Respektive, náš risk 200 USD by měl zahrnovat i výši komise - řekněme 30 USD. Takže náš stop-loss v samotném trhu by neměl být větší, než 170 USD. Toto je pro nás velmi důležitá informace. Chceme-li obchodovat "bezpečně", musíme být v našich pravidlech money-managementu striktní a neúprosní a částku 170 USD dodržovat. To pro nás pak nutně znamená určité limitace. Minimálně limitace ve formě trhů, které si můžeme dovolit s takovýmto stop-lossem obchodovat. Musíme tedy ochraně našeho kapitálu přizpůsobit výběr trhů. Je třeba najít takové trhy, které můžeme se stop-lossem 170 USD obchodovat "bezpečně". Bylo by nesmysl zkoušet s takovýmto stop-lossem obchodovat vysoce volatilní trhy, jako jsou energie nebo kovy. Musíme si tedy najít trhy, které nedělají příliš velké denní pohyby - trhy jako například kukuřice nebo eurodolar (ED). V takovém trhu si se stop-lossem 170 USD vystačíme velmi dobře. Kromě výběru trhů je však třeba přizpůsobit našemu obchodování i patřičnou strategii. Pokud například víme, že chceme obchodovat formace double top-bottom, pak je třeba vysledovat, jaké výsledky by tato formace dávala v minulosti se stop-lossem 170 USD. Totéž platí i pro jiné techniky - např. klouzavé průměry, RSI indikátor apod. Pokud budeme náš SL navíc umisťovat na určité S/R úrovně, které nám současně umožní riskovat i méně než 170 USD, pak je to jedině k našemu dobru. NIKDY bychom však neměli riskovat v daném obchodě více. Nezapomeňte, že primárním úkolem každého obchodníka by mělo být chránit si kapitál. Pouze ti, kteří v trzích konstantně prohrávají, zaujímají ofenzivní postoj. Ti, kteří v trzích vydělávají, začínají plánováním perfektní defenzivy. To byl tedy poněkud odlišný pohled na problematiku stop-lossů. Zkuste se dívat na stop-loss výše popsaným způsobem. Zkuste začít chápat stop-loss primárně jako ochranu kapitálu. Základní stop-loss zde není proto, aby nás "podržel co nejdéle v obchodě", stop-loss je zde proto, aby nás dostatečně chránil a stále nám nechával dost peněz do dalších obchodů. Co si mnoho začínajících obchodníků neuvědomuje, je skutečnost, že neúspěšný obchod NEMUSÍ končit výstupem na základním stop-lossu. Základní stop-loss používá řada obchodníků pouze jako "záchranou brzdu", automatické ukončení neúspěšného obchodu pro případ, že se obchod nevyvíjí dobře. Obchodníci mají však i další způsoby výstupů - např. časovou podmínku (tj. pokud se obchod nerozjede do profitu do xy minut nebo xy dnů po vstupu, samozřejmě podle stylu obchodování, pak pozici ukončí v lehké ztrátě nebo lehkém zisku bez ohledu na to, zdali byl či nebyl stop-loss zasažen) nebo výstup na základě technické analýzy (vstupuji např. na základě určitého směru některého indikátoru a očekávám rozjetí trhu mým směrem; pokud se po vstupu trh nerozjede, indikátor začne naznačovat otočení trendu (např. tím, že se sám začne otáčet), vystupuji bez ohledu na dosažení stop-lossu). Takoví obchodníci pak mohou používat na danou strategii poměrně velký stop-loss (samozřejmě VŽDY s ohledem na výše popisovaný princip risku maximálního dílku 2-5 % svého kapitálu), avšak v drtivé většině případů vystupují s mnohem menší průměrnou ztrátou, než je určena základním stop-lossem díky jiným taktikám výstupu. Proč potom tito obchodníci základní stop-loss používají? Protože stop-loss je držen mimo počítač obchodníka (resp. mělo by to tak být a vždy se ujistěte, že používáte takové řešení kdy je stop-loss držen na burze, nebo alespoň na serverech brokera) a v případě např. technického výpadku Internetu, poruchy počítače, výpadku elektřiny, lidské nepozornosti, náhlé extrémní volatility trhu atd. atd. je obchod vždy ukončen tak, aby jeden jediný obchod neměl likvidační dopad na obchodní účet. Jak píšeme výše - ztratit jeden dílek účtu z dvaceti je nepřijemné, ale je to běžná součást tradingu. Ztratit na jednom obchodu např. polovinu účtu znamená zhodnotit zbývající kapitál o 100 %, abychom se vůbec dostali na stav před oním nepovedeným obchodem! Proto všichni úspěšní komoditní obchodníci nějakou formu stop-lossu používají! Občas můžete zaslechnout názory některých "obchodníků", kteří vnímají stop-loss jako svého nepřítele. Říkají, že stop-loss jim "kazí obchody" - jsou na stop-lossu "zbytečně" vyhazováni, aby pak pozorovali, jak se trh vydal směrem, který správně předpověděli. Takový přístup vychází z naprostého nepochopení tradingu a takoví obchodníci dříve nebo později v tomto businessu, pokud stop-loss nepoužívají, skončí. Stačí se poučit ze zkušeností jiných. Pokud se vám zdá, že vám stop-loss "kazí obchody" a zbytečně vás vyhazuje z potenciálně profitabilních obchodů, pak není chyba ve stop-lossu ale ve vaší strategii. Znovu zdůrazňuji, že stop-loss je třeba vnímat jako základní pojistku money-managementu a jeho vzdálenost je třeba nastavit do adekvátní vzdálenosti od vstupu. Do takové vzdálenosti, která respektuje charakter daného trhu. Jedině backtesting vaší konkrétní strategie vám poskytne odpověď na otázku, jaký stop-loss používat. Pokud se vám zdá, že máte stop-loss příliš blízko vstupu, pak vám kromě správného money-managementu (tedy riskování vždy max. 2-5 % celkového kapitálu) nic nebrání otestovat si strategii s použitím vzdálenějšího stop-lossu. Nikdy nezapomínejte, že komodity, o kterých na tomto serveru hovoříme, jsou velmi dravé a jediný způsob jak v trzích přežít je plánovat strategie vysoce defenzivně - chránit kapitál abychom na žádném obchodu neztratili větší než nezbytně nutnou část našeho účtu. Ono obchodování "bez stop-lossu" může samozřejmě chvíli fungovat, ale vždy jen do doby, než se změní charakter daného trhu. To se samozřejmě liší trh od trhu, ale snad každý dnes chápe, že trhy se mění a čas od času nastávají situace "na které jsme nebyli připraveni". Komoditní trhy se mění velmi rychle, ale vzpomeňme třeba i na devastující důsledky splasknutí internetové bubliny pro mnoho akciových obchodníků, kteří se cítili mistry světa a kterým v době růstu jejich titulů jistě přišlo směšné zabývat se používáním nějakých stop-lossů, které je akorát zbytečně vyhazovaly na korekci, když každý věděl, že trhy budou dál růst. Pamatujte, že jediné, co v trhu můžeme kontrolovat, je náš risk a čím dravější trhy jsou, tím důslednější kontrola risku (tj. používání stop-lossu) je potřeba. Co se technické stránky zadávání stop-lossu týče, podrobný popis příkazu typu STOP, který je pro stop-loss používán, naleznete v článku Typy obchodních příkazů. Všechny obchodní platformy a brokeři samozřejmě umožňují stop-loss používat, většina z nich umožňuje stop-loss zadávat zcela automaticky. Co se však může lišit, je místo, kde je stop-loss uchováván. Toto je velice zásadní věc a je důležité na ni upozornit raději dvakrát. Některé programy používají stop-loss u některých burz tak, že jej drží pouze na počítači obchodníka a jakmile cena padne na příslušnou úroveň, pošlou teprve v tuto chvíli příkaz skrz brokera na burzu. Toto je velmi zásadní "vlastnost", kterou si vždy u svého brokera a používané platformy ověřte. Stop-loss držený pouze na vašem počítači samozřejmě nefunguje v případě, kdy nastane situace odpojení počítače z jakéhokoliv důvodu od světa a z principu poskytuje mnohem menší ochranu kapitálu než stop-loss držený na serveru burzy nebo brokera. Poslední věc, kterou bych pak ještě k problematice stop-lossu rád dodal je, že "ideální" stop-loss tak, jak se ho většina obchodníků snaží vnímat, prakticky neexistuje. Většina obchodníků se snaží vnímat "ideální stop-loss" jako takový, který nás nevyhodí z jinak profitabilního obchodu předčasně a zajistí nám, že zůstaneme v obchodě - ale zároveň takový, který nám nebude moc ztrácet. Bohužel, v komoditách není nic ideální. Musíte si vybrat buď jedno, nebo druhé. Buďto se musíte rozhodnout používat větší stop-lossy s tím, že nebudete většinou "předčasně" vyhozeni z jinak profitabilního obchodu. Budete mít více profitabilních obchodů, ale i větší ztráty. Nebo se musíte rozhodnout používat menší stop-lossy, a to za cenu, že tu a tam budete předčasně venku z jinak profitabilního obchodu. Budete mít méně profitabilních obchodů, ale i menší ztráty. Z dlouhodobého pohledu by se mělo jednat o relativně stejný výsledek. Ať už se však rozhodnete pro kterýkoliv způsob, vždy by takový měl jít ruku v ruce se vším, co jsme si řekli výše. Stop-loss by měl být stále především ochranou našeho kapitálu.

-

V minulé kapitole jsme poprvé odhalili existenci něčeho, co se nazývá stop-loss. O co že tedy jde? Jde o nejdůležitější věc ve vašem obchodování. Nikdy nebude pro vaše obchody nic tak důležité, jako naučit se zcela automaticky používat stop-loss! Nikdy ani na vteřinu nepomýšlejte na to, že by jste kdy obchodovali bez předem definovaného stop-lossu! Jesse Livermore, akciový spekulant považovaný většinou profesionálních obchodníků za největšího spekulanta-génia všech dob, opakovaně dokázal doslova během několika týdnů vydělat multi-miliónové jmění. Co je však daleko více zarážející je skutečnost, že stejné jmění dokázal prodělat doslova během pár hodin! A tak tento velikán - možná největší z největších - nakonec zemřel v chudobě a obrovských dluzích. Jak je to možné? Jesse Livermore ve svém obchodování prakticky nikdy nepoužíval stop-loss. Stop-loss = základní ochrana proti finančnímu krachu. Jesse Livermore obchodoval výhradně "na jistotu". O každém obchodě, do kterého se kdy pustil, byl natolik přesvědčený (a většinou se jeho přesvědčení potvrdila), že se velmi často ani v myšlenkách neobtěžoval přemýšlet o nějaké krajní hranici, při které by dobrovolně inkasoval ztrátu a smířil se tak s realitou, že v daný moment nejde trh tím "správným" směrem (velmi často trh takovýmto směrem šel až mnohem později, než Jesse Livermore předvídal - tzn. jeho problém téměř nikdy nebyl v přesvědčení směru trhu, ale spíše ve správném načasování). A právě tím, že neměl Jesse Livermore nikdy žádnou krajní hranici, nebo-li stop-loss, jeho ztráty mohly narůst do rozměrů, kdy se pro něho staly osudovými. Co to tedy stop-loss (SL) je? STOP-LOSS je předem definovaná krajní hranice, při které dobrovolně inkasujeme malou ztrátu dříve, než se taková rozroste do ztráty obří. Pojďme si nyní demonstrovat stop-loss a jeho použití na názorném příkladu: Řekněme, že jsme právě dostali skvělý vstupní signál v OCT SUGAR#11. Trh právě prolomil velmi silnou support-resistance (S/R) bariéru a zamířil směrem dolů (viz obr. 1) Obr. 1. Ukázka obchodu se použitím strategie PRORAŽENÍ S/R BARIÉRY Jelikož se jedná o průlom skutečně velmi silné S/R bariéry, předpokládáme, že by mohl trh i nadále pokračovat směrem dolů a tak zadáme příkaz prodat 1 kontrakt (sell 1 contract) pod LOW (L) posledního obchodního dne (viz obr. 2) Obr. 2. Na základě proražení S/R bariéry prodáváme 1 kontrakt OCT SUGAR. V tento moment bychom však měli být zároveň i maximálně obezřetní a položit si otázku: co budeme dělat, pokud trh bude pokračovat našim předpokládaným směrem, my budeme exekuováni, ale trh se záhy otočí proti nám a bude pokračovat směrem nahoru? V takovémto případě bychom čelili možnosti neomezených ztrát. Proto je třeba se již od samého začátku proti takovýmto možným ztrátám chránit, a to právě tím, že spolu s příkazem k prodeji 1 kontraktu pošleme našemu brokerovi zároveň i pokyn zadat do trhu v případě exekuce i stop-loss, nebo-li nákupní příkaz, který by nás včas dostal ven ze ztrátové pozice. Velikost stop-lossu bychom pak stanovili těsně nad S/R bariéru (viz obr. 3). Obr. 3. Abychom se ochránili proti případu, kdy by se trh v momentě kdy budeme v krátké pozici otočil proti nám, spolu s prodejním příkazem pošleme našemu brokerovi i příkaz zadat do trhu STOP-LOSS. Ten v tomto případě umisťujeme těsně nad S/R bariéru. V tuto chvíli jsme tedy chránění proti možnosti, že se trh otočí proti nám a proti možnosti neomezených ztrát. Pojďme ale dál. Jak jsme předpokládali, tak se i stalo a my jsme tak byli exekuováni hned následující den do jedné krátké (short) pozice (viz obr. 4). Obr. 4. Právě jsme byli exekuováni do krátké pozice. Broker tedy ihned po exekuci umístil do trhu i náš STP-LOSS, takže jsme již od začátku chráněni proti možnému nenadálému pohybu proti nám. Hned následující den jsme tedy v mírném otevřeném profitu a vše se odvíjí jak má. Následující dny však již tak optimistické nejsou: trh se zdá být váhavý a nejistý o svém dalším směru (viz obr. 5). Obr. 5. Trh se krátce po naší exekuci skutečně otočil a místo zisků nás začal dostávat do mírných ztrát Dokonce to vypadá, jako by si trh svůj původní směr dolů rozmyslel a rozhodl se vyrazit směrem nahoru. Tato domněnka se záhy ukáže jako opodstatněná a trh skutečně - hnán býčími fundamentálními faktory - otočí na delší dobu svůj směr směrem vzhůru. My jsme tak tedy již za krátkou dobu vyřazeni z trhu. (viz obr. 6) Obr. 6. Trh vyrazil prudce vzhůru. Naše domněnka, že trh půjde dolů a my vyděláme na krátké pozici nebyla potvrzena a tak jsme po pár dnech v pozici venku z trhu díky STOP-LOSSu, který nás ze ztrátového trhu automaticky vyřadil s PŘEDEM JASNĚ DEFINOVANOU ZTRÁTOU (v tomto případě je ztráto 201 USD) Trh protnul náš stop- loss a zanechal nás napospas se ztrátou 201 USD (+brokerská komise). Jaké jsou nyní naše pocity? Vztek, zklamání, frustrace? Ani náhodou. Zapomeňte na něco takového a s chladnou hlavou přijměte tuto drobnou ztrátu. Hned následujících několik dnů se totiž ukáže, jak veliké mohli skutečně ztráty být (viz obr. 7). Obr. 7. Kdybychom neměli v trhu již od začátku posazený STOP-LOSS a dobrovolně, s chladnou hlavou nepřijali MINIMÁLNÍ ztrátu 201 USD,, čelili bychom nyní ztrátě 1 736 dolarů, která by navíc mohla s postupem času přerůst ve ztrátu takřka neomezenou! Přesně takové ztráty pak finančně zruinují řadu začínajících, nezkušených obchodníků - přičemž vše co je třeba udělat, je zadat spolu s příkaze ke vstupu do trhu i předem definovaný STOP-LOSS. Vidíte? 1736 dolarů (a možná i mnohem větší) ztráta v případě, že bychom nedokázali s chladnou hlavou předem posadit do trhu ochranu ve formě stop-lossu a s klidem inkasovat minimální ztrátu 201 USD v momentě, kdy se trh otočil proti nám. Co je taková ztráta proti 1 736 dolarům, o které jsme mohli přijít jen o pár dnů později díky naší tvrdohlavosti a neschopni použít stop-loss! Už je vám jasné, že používání stop-lossu je v komoditních i akciových trzích absolutní nutnost? Proto si dobře zapamatujte: Pokud budete obchodovat bez stop-lossu, vaše ztráty budou neomezené! Pokud naopak budete stop-loss vždy používat, budete sice tu a tam inkasovat drobné ztráty, nikdy však takové, aby vám mohly finančně zruinovat. Toto je pravda pravdoucí a zároveň i jedna ze skutečností, díky které celé zástupy lidí ztrácejí v trzích doslova celé jmění. Jakkoliv neuvěřitelně to může znít, obrovské množství obchodníků stop-loss v trzích nepoužívá, nebo o existenci něčeho takového nemá dokonce ani páru! Využijte tedy toho, že jsme vám zde úžasnou sílu stop-lossu představili a nikdy bez stop-lossu neobchodujte!

-

Kryptoměny – Jak je obchodovat systematicky a vydělávat na růstu i propadu?

článek: publikoval/-a petr v rubrice Obchodní strategie: průvodce mými obchodními plány

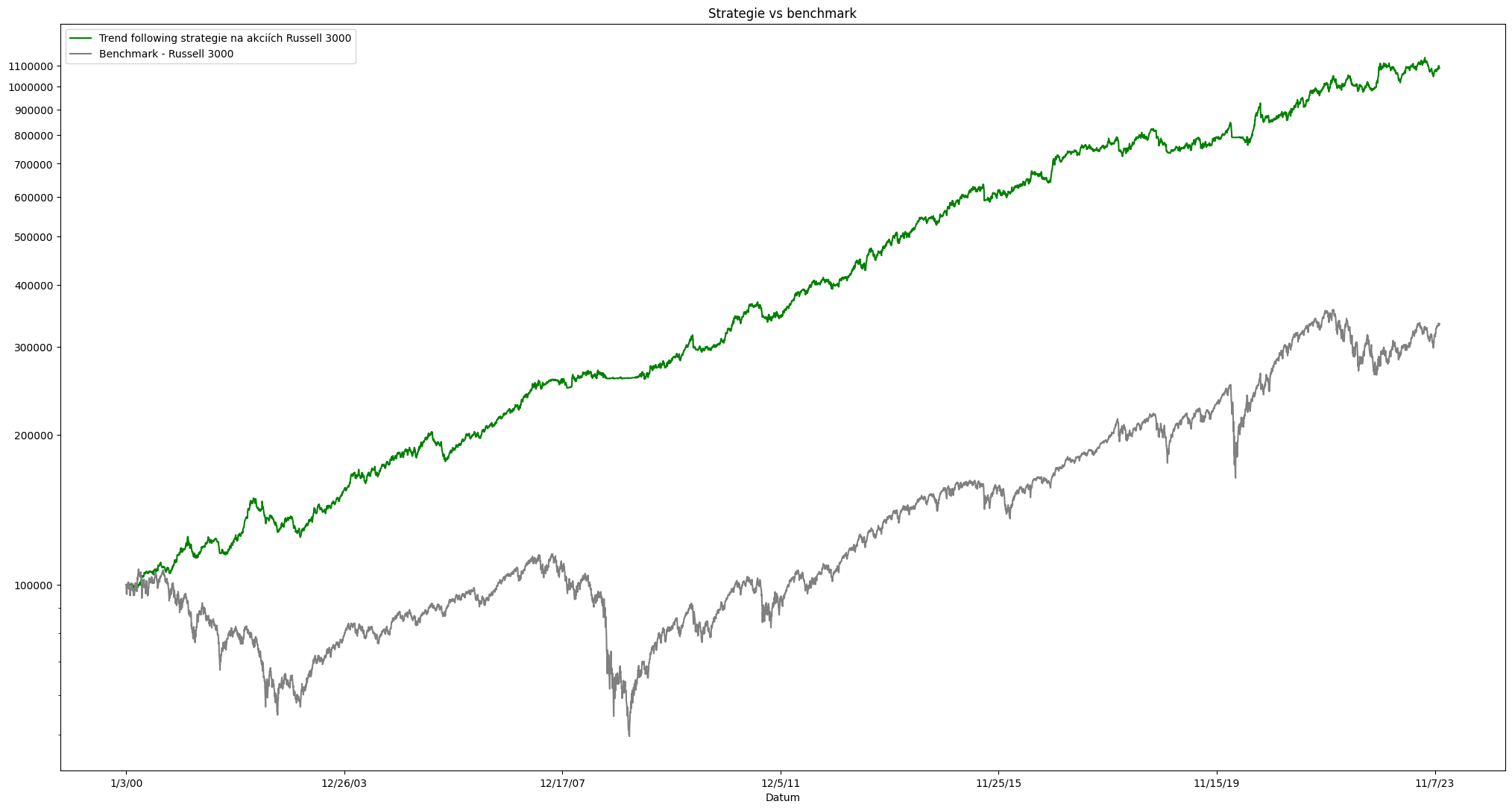

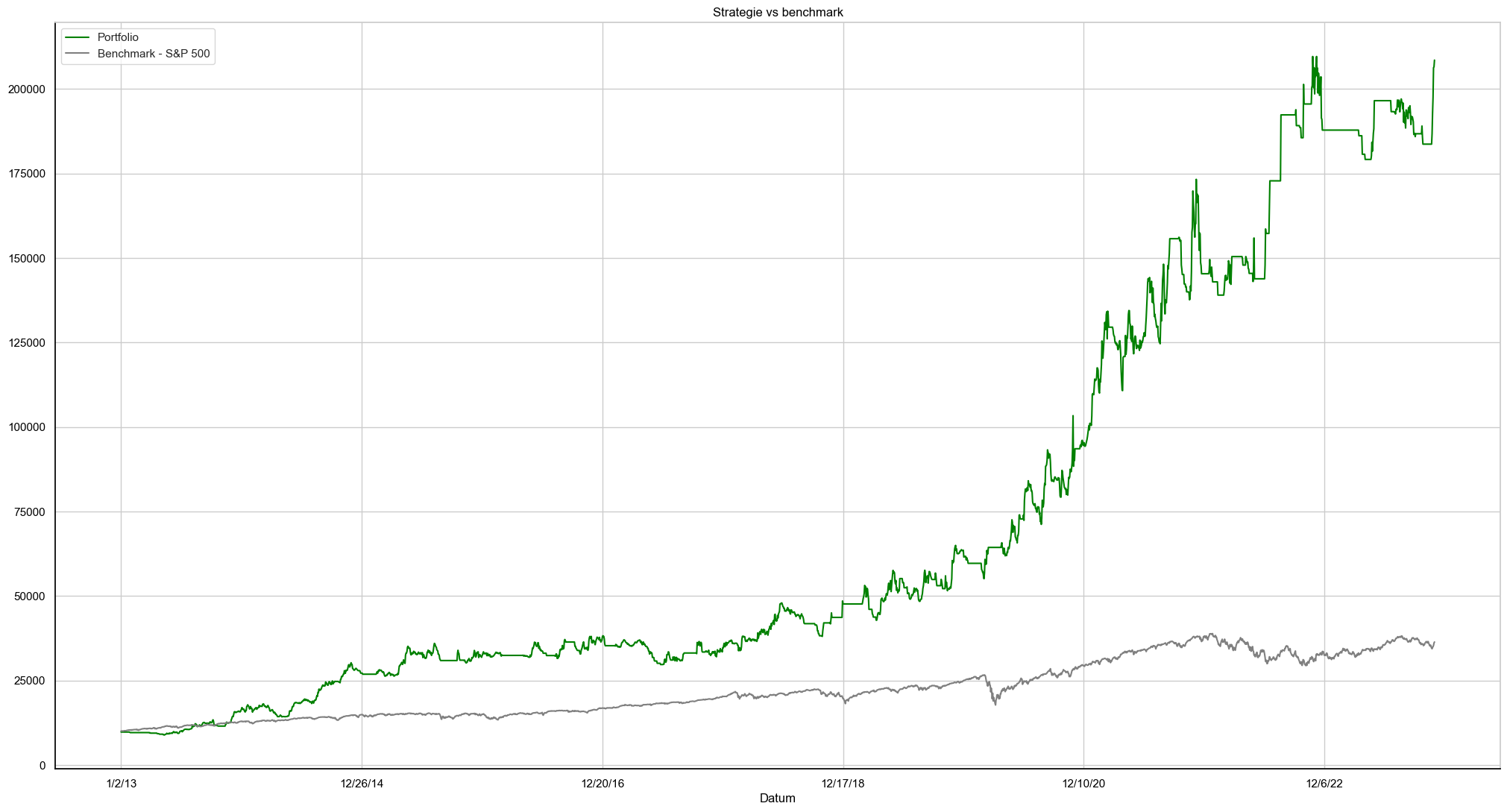

Jednou z populárních cest tradingu je obchodování s kryptoměnami. Na Finančníkovi věnujeme praxi s kryptoměnami spíše menší pozornost především proto, že jde o neregulované prostředí, ve kterém zatím nemáme důvěru obchodovat vyšší kapitál tak, jak to děláme na regulovaných burzách, kde obchodujeme zejména akcie a futures. Nicméně s menším kapitálem mohou být kryptoměny bezesporu zajímavým způsobem, jak dále využít sdílené know-how systematického obchodování, kterému se Finančník věnuje. Obsah článku: Porozumění základům obchodování s kryptoměnami Co je kryptoměna? Typy kryptoměn Kryptoměnové burzy Kryptoměny a risk Styly a strategie obchodování kryptoměn Portfolio kryptoměn Data kryptoměn pro backtest Trendové obchodování kryptoměn (trend following) Pravidla pro LONG trend following krypto strategii Pravidla pro SHORT trend following krypto strategii Pravidla pro Money management strategie Ukázkový obchod trend following krypto strategie Backtest trend following krypto strategie Shrnutí trend following krypto strategie Daytrading kryptoměn s pomocí breakoutů Ano, na kryptoměnách fungují v tradingu stejné principy, které aplikujeme na libovolné další trhy. Tedy obchodování systematických obchodních systémů, které diverzifikujeme v rámci portfolia. Systematické modely lze navíc v jakémkoliv trhu poměrně snadno automatizovat, a pokud tak profitujete se systematickým tradingem v akciích, futures nebo forexu, není aplikace know-how do oblasti kryptoměn a jejich live trading ani příliš časově náročné. Systematický přístup k obchodování s kryptoměnami je podle mého názoru dobrou cestou, jak bojovat v kryptoměnách o profity a zároveň zmírnit rizika ve vysoce nepředvídatelném prostředí digitálních měn. Porozumění základům obchodování s kryptoměnami Než se do obchodování s kryptoměnami pustíme, je nezbytné pochopit základní pojmy, které tvoří páteř trhu s digitálními měnami. Co je kryptoměna? Kryptoměna je digitální nebo virtuální měna, která využívá k zabezpečení kryptografii a funguje na decentralizovaném systému využívajícím technologii blockchain. Blockchain je technologie, která umožňuje ukládání a přenos dat v zabezpečené, transparentní a decentralizované formě. Můžeme si jej představit jako řetěz bloků (odtud název "blockchain"), kde každý blok obsahuje skupinu transakcí. Tyto bloky jsou navzájem kryptograficky spojeny a každý následující blok obsahuje informaci (tzv. hash) o předchozím bloku, čímž vytváří nerozbitný řetěz. Jednou z klíčových vlastností blockchainu je to, že data jsou distribuována napříč sítí mnoha počítačů, což ztěžuje jejich manipulaci nebo hacknutí. Kryptoměnový trh není regulován, denně vznikají a zanikají různé měny. Trh s měnami funguje 24 hodin denně, 7 dní v týdnu a je přístupný po celém světě. Přehled hlavních kryptoměn je k dispozici například na https://coinmarketcap.com/. Mezi kryptoměny s nejvyšší kapitalizací patří „tradiční“ kryptoměny jako je Bitcoin (BTC) a Ethereum (ETH). Typy kryptoměn Kryptoměny se od svého vzniku výrazně diverzifikovaly, což vedlo k vzniku různých typů. Pro účely tradingu nás nejvíce zajímají platební kryptoměny. Byly navrženy primárně pro platební transakce. Tyto kryptoměny slouží jako prostředek směny a forma digitální hotovosti pro peer-to-peer transakce. Tyto kryptoměny fungují na blockchainu určeném výhradně pro danou měnu, bez podpory pro smart kontrakty nebo decentralizované aplikace. Typicky mají omezenou nabídku, což vede k potenciálnímu nárůstu hodnoty s poklesem dostupného množství. Příklady: Bitcoin, Litecoin, Monero, Dogecoin, Bitcoin Cash. Ve světě kryptoměn se hovoří často o tokenech (užitkových tokenech). S klasickými měnami (coins) se pojem hodně zaměňuje, v zásadě by mělo být hlavní rozlišovací charakteristikou, že jde kryptografická aktiva běžící na cizích blockchainech. Tokeny často poskytují funkčnost v rámci specifického ekosystému. Na rozdíl od platebních kryptoměn, nemá mnoho užitkových tokenů omezenou nabídku, což vede k potenciálnímu snížení hodnoty v průběhu času. Typů kryptoměn existuje více, ale v rámci tohoto přehledu musíme uvést tzv. stablecoiny. Ty jsou vázány na fiat měny, nejčastěji americký dolar nebo euro. Při tradingu se využívají stablecoiny k tomu, abychom mohli rychle a efektivně kryptoměny obchodovat. Pokud chceme obchodovat například pozice v Bitcoin (BTC), budeme to dělat přes pár BTC/USDT. USDT je stablecoin vázaný na dolar. V praxi tak nejprve musíme směnit fiat dolary např. do USDT a s těmi pak obchodovat další kryptoměny. Což pochopitelně přináší jeden z nemalých risků do aktivního obchodování kryptoměn. Přestože stablecoiny mají stabilitu ve svém jménu a bývají dlouhou dobu stabilní (tj. pohybují se stejně jako např. americký dolar, pokud jsou vázány na tuto měnu), nejsou stablecoiny regulovány vládami a mohou krachnout (což už se stalo několikrát, např. takto dopadl hojně využívaný TerraUSD). Kryptoměnové burzy Trading kryptoměn je třeba provádět přes kryptoměnové burzy. Jde o soukromé společnosti, které poskytují potřebné nástroje, API, platební brány a podobně. Jak to k mladým oborům patří, kryptoměnovým burzám se nevyhýbají divoké příběhy, které občas končí náhlým krachem. A to včetně těch největších. Viz například bankrot burzy FTX na podzim roku 2022. U výběru kryptoměnové burzy je tedy na místě obvyklá ostražitost, ale stejně zde vždy bude hrozit poměrně vysoké riziko, že nepřijdeme v tradingu kryptoměn o peníze díky špatné strategii, ale díky krachu burzy. Sám drobně obchoduji skrz Binance, ale ani té se nevyhýbají poslední dobou skandály (její CEO byl např. nedávno odsouzen za praní špinavých peněz). Kryptoměny a risk Trading kryptoměn je jednoznačně výrazně riskantnější než trading regulovaných trhů (akcie, komodity) nebo tradičních měnových trhů (forex). Kromě risku plynoucího ze samotných strategií je potřeba počítat s tím, že ze dne na den může skončit obchodovaná kryptoměna, skončit burza, na které máme peníze, skončit stablecoin, do kterého potřebujeme mít převedené fiat dolary, abychom mohli kryptoměny obchodovat. S tímto riskem musíme při tradingu kryptoměn počítat a zohledňovat jej při posuzování výkonnosti a risk profilu strategií. Nelze vedle sebe dát strategii obchodovanou na portfoliu futures s výnosem např. 20 % ročně a strategii obchodovanou na portfoliu kryptoměn s výkonností např. 80 % ročně a jednoznačně říct, že je výhodnější peníze investovat pouze do portfolia kryptoměn. Ano, strategie zde bude vydělávat více, ale s reálným riskem, že jednoho dne můžeme přijít o vše. Sám tak hlavní rodinné úspory zhodnocuji tradingem na regulovaných burzách (akcie, komodity), kde je riziko krachu burzy násobně nižší a kryptoměny obchoduji jen s malým kapitálem, který jsem připraven kdykoliv ztratit. Styly a strategie obchodování kryptoměn Kryptoměny lze obchodovat stejnými metodami jako kterékoliv jiné trhy. Můžeme je obchodovat ručně nebo mechanicky. Někteří tradeři dávají přednost krátkodobým obchodním metodám, jako je daytrading nebo swingové obchodování, kdy se zaměřují na malé a časté zisky, zatímco jiní mohou zvolit dlouhodobé strategie, jako je poziční obchodování. Každý styl využívá jiné strategie a nástroje. Osobně mi jako všude nejvíce funguje mechanické obchodování, které mohu automatizovat (a netrávit s ním pak čas) a především kombinace různých strategií a přístupů do diverzifikovaných portfolií. Tuto stránku mám v plánu postupně aktualizovat o další systematické přístupy. Začít chci se strategií obchodování s trendem a intradenními breakout obchody, které už jsem na Finančníkovi dříve popisoval. Portfolio kryptoměn Při tradingu kryptoměn bych volil při výběru trhů stejný přístup, jako to dělám na tradičních regulovaných trzích. Nesnažil bych se vyvíjet a obchodovat strategii na jediném trhu, zaměřuji se na obchodování více trhů najednou – portfolio kryptoměn. Jak vybrat trhy do portfolia? Nejlépe nějakou systematickou cestou. Můžeme na to jít například přes kapitalizaci. Jednou z mých oblíbených taktik je vybrat si 10 trhů s nejvyšší kapitalizací na https://coinmarketcap.com/. V trzích přeskakuji stablecoiny. Pokud budeme historické backtesty provádět na portfoliu vybraném podle dnešní kapitalizace, budou naše výsledky podléhat zkreslení vycházejícímu z klamu přeživších. Nicméně pokud budeme vyhodnocovat výsledky z posledních let, nebude zkreslení nějak zásadní. Aktuální portfolio se tak může skládat z následujících kryptoměn (v abecedním pořadí): ADA , AVAX, BNB, BTC, DOGE, DOT, ETH, MATIC, SOL, XRP. Data kryptoměn pro backtest U kryptoměnových dat je potřeba brát v úvahu, že historické ceny se mohou na jednotlivých burzách lišit. Osobně testuji na datech z burzy Binance, na které také obchoduji. Historické ceny lze zde stahovat jednoduše pomocí API a pak například importovat do Amibrokeru. Pro stahování denních dat výše uvedených 10 tickerů používám následující jednoduchý Python kód: import pandas as pd from binance.client import Client api_key = 'XXXX' api_secret = 'XXXX' client = Client(api_key, api_secret) symbols = ["MATICUSDT","DOTUSDT","DOGEUSDT","AVAXUSDT","XRPUSDT","BNBUSDT","SOLUSDT","ETHUSDT","BTCUSDT","ADAUSDT"] for symbol in symbols: print (f"symbol: {symbol}") interval = "1d" Client.KLINE_INTERVAL_1DAY klines = client.get_historical_klines(symbol, interval, "1 Jan,2018") data = pd.DataFrame(klines) data.columns = ["open_time", "open", "high", "low", "close", "volume", "close_time", "qav", "num_trades", "taker_base_vol", "taker_quote_vol", "ignore"] data['open_time'] = pd.to_datetime(data['open_time'], unit='ms').dt.strftime('%Y-%m-%d') data = data[['open_time', 'open', 'high', 'low', 'close', 'volume']] data.columns = ['Date', 'Open', 'High', 'Low', 'Close', 'Volume'] data.to_csv('data/'+symbol + '.csv', index=False, header=True) Skript vyžaduje knihovnu Pandas a Binance. Je určen pro stahování dat z burzy Binance. Zde musíte mít účet, ve kterém si vytvoříte API klíč. Ten vygeneruje samotný API klíč a API secret, které vložte místo "XXXX" v kódu. Data se budou ukládat do podadresáře "data", který je třeba ručně vytvořit. Trendové obchodování kryptoměn (trend following) Trend following je jednou z nejrobustnějších systematických taktik, která funguje na všech trzích. Rozhodně tak stojí za to otestovat přístupy také na kryptoměnách. Takto mohou vypadat pravidla pro jednoduchý long/short trend following kryptoměnový systém: Pravidla pro LONG trend following krypto strategii Vstup do longu na breakout nejvyšší ceny za posledních 20 dnů. Stop-loss na nejnižší ceně za posledních 10 dnů. Pravidla pro SHORT trend following krypto strategii Vstup do shortu na breakout nejnižší ceny za posledních 20 dnů. Stop-loss na nejvyšší ceně za posledních 10 dnů. Pravidla pro Money management strategie Otevíráme pozice ve výše zmíněných 10 kryptoměnách. Každé pozici přiřadíme 10 % účtu. Ukázkový obchod trend following krypto strategie V trhu tedy sledujeme dva základní indikátory pro breakout vstup – jeden vykreslovaný z maximálních cen za 20 úseček pro vstup long a druhý vykreslovaný z minimálních cen za 20 úseček pro vstup short. Jakmile máme otevřenou pozici, sledujeme tzv. posouvaný stop-loss. Ten je počítán z nejnižší ceny za posledních 10 úseček při long pozici, resp. nejvyšší ceny za posledních 10 úseček při short pozici. Konkrétní obchod může vypadat tak jako v následující situaci v Bitcoinu (ticker BTCUSDT). Poslední vstup byl 16.10.2023 do longu, neboť úsečka prorazila předchozí maximální cenu za 20 dnů. Do obchodu bychom alokovali 10 % kapitálu. Obchod bude otevřen tak dlouho, dokud cena neprorazí oranžovou linku. Ta je počítána jako nejnižší cena za posledních 10 dnů. V době pořízení screenshotu by tak byla long pozice v BTCUSDT stále otevřená a prodejní stop příkaz na úrovni oranžové linky: Backtest trend following krypto strategie Takto jasně definovaný obchodní systém lze samozřejmě jednoznačně zbacktestovat. Zde je výkonnostní křivka reprezentující historické obchody za období 1.1.2018 – 27.12.2023 při počátečním vkladu 10 000 dolarů: Backtest indikuje 673 provedených obchodů a roční zhodnocení 123,11 % při max. drawdownu -38,22 %. Z 10 000 dolarů investovaných na začátku roku 2018 bychom měli na konci roku 2023 teoretických 1 125 776 dolarů. To je celkové zhodnocení +11 157 % za 5 let. Upozornění – backtest nezahrnuje poplatky z obchodů, které jsou na různých burzách účtovány různě (nicméně při běžných poplatcích Binance, které jsou 0,1 % z hodnoty obchodu, jsou výsledky stále impozantní. Po aplikaci komisí je zhodnocení +9 741 % za 5 let). Opravdu úctyhodný výsledek, u kterého bych se navíc neobával, že strategie „přestane fungovat“. Protože použitá pravidla jsou extrémně jednoduchá a vychází z jednoduchých taktik, které se na trzích používají dlouhé desítky let (jde de facto o zjednodušení turtle systému popisovaného v článku věnovanému trendovému obchodování). Strategie navíc velmi dobře funguje i při jiných kombinacích použitých proměnných pro výpočet breakoutů a stop-lossů. Na přístupu mi dále přijde výhodné, že kryptoměny obchoduje nejen do longu, ale také do shortu. A byť byla většina profitů vygenerována skrz long stranu, short strana byla výdělečná a dokáže celé portfolio stabilizovat v dobách silných výprodejů a krachů. Ovšem jako u kterékoliv jiné trend following strategie, je potřeba se připravit na silnější a slabší období. Nicméně ve sledovaném období strategie vydělávala od roku 2018 každý rok. Takto vypadá její distribuce ročních a měsíčních zisků/ztrát: Shrnutí trend following krypto strategie Stejně jako na dalších trzích, představuje trend following jeden ze základních přístupů, který by neměl chybět v žádném portfoliu. A jak je vidět, i na kryptoměnách se mu daří velmi solidně. Pokud tak máte podobný systém rozjetý na akciích nebo futures, je možné využít API např. u Binance a diverzifikovat se stejným přístupem i do krypto světa. Daytrading kryptoměn s pomocí breakoutů Portfolio je i v kryptoměnách možné diverzifikovat pomocí rychlejších strategií. Na Finančníkovi jsme konkrétní jednoduchý systém popisovali v článku Systematické obchodování breakoutů na kryptoměnách. Takto vypadá aktualizovaná výkonnostní křivka popisovaného jednoduchého daytrading breakoutu aplikovaná na výše diskutované portfolio 10 kryptoměn k 28.12.2023: Daytrading strategie vydělává méně než swingový trend following, ale také má menší průměrnou alokaci kapitálu (ten zůstává většinu času volný). Ideální je tak vyjít například z obou popisovaných principů a začít vytvářet systematické portfolio složené z různých strategií tak, jako to děláme v akciových trzích (viz Portfolio – význam pro profitabilitu a diverzifikaci rizika). -

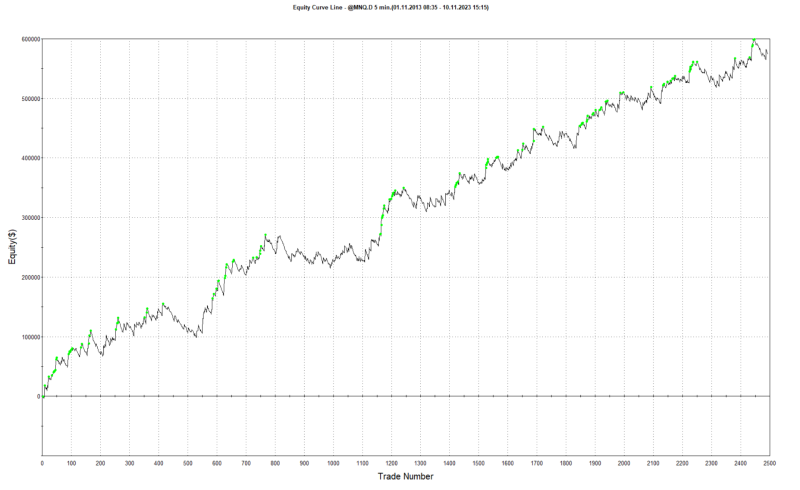

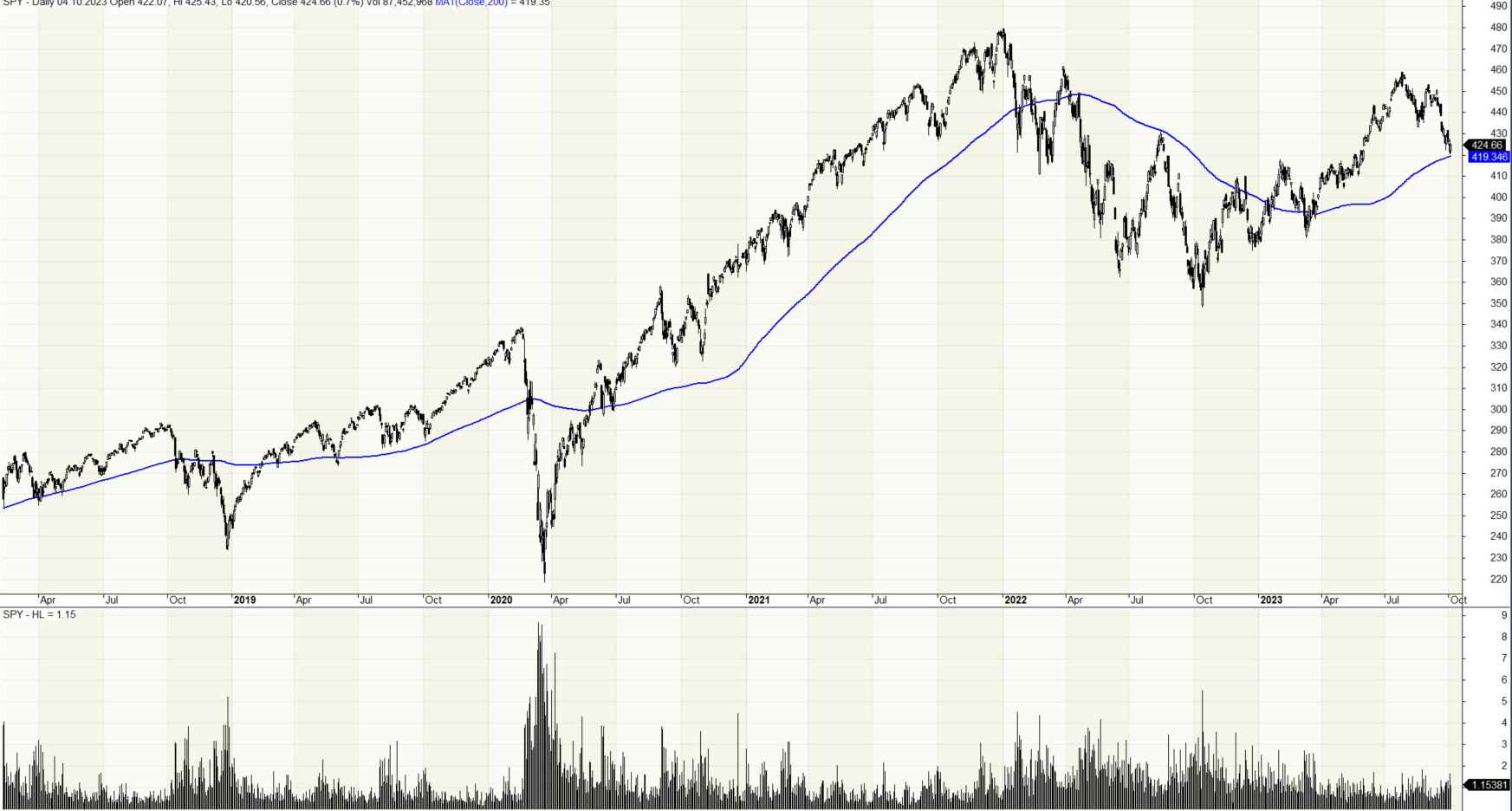

Breakout trading a řízení rizik (komodity vs. ETF vs. CFD)

článek: publikoval/-a petr v rubrice Money-management

V článku Jak na první daytrading autotrader jsme si popsali pravidla obchodního plánu intradenního breakoutu strategie pro intradenní obchodování akciových indexů. Článek obsahoval i hotový kód pro mechanické intradenní breakout strategie a jediné, co chybělo, bylo dotažení money managementu. Na to se zaměříme dnes. Obsah článku: Co je money management a risk management? Řízení rizik při intradenním obchodování breakoutů Position sizing podle volatility Jaké trhy pro intradenní breakout strategie? Futures kontrakty pro intradenní obchodování (komodity) ETF a CFD pro menší účty Intradenní obchodování a snižování risku nižší volatilitou Diverzifikace strategie na více trzích Intradenní breakout AOS strategie – shrnutí Co je money management a risk management? Money management a risk management jsou dvě základní komponenty, které jsou pro úspěšný trading nezbytné a představují různé, ale vzájemně se doplňující aspekty správy obchodního kapitálu. Money management se zaměřuje na celkové řízení kapitálu a jeho alokaci mezi různé investiční příležitosti, v našem případě mezi různé obchodní systémy. To zahrnuje strategie pro určení velikosti pozic, vah systémů, diverzifikaci obchodů z pohledů korelací trhů, délky držení pozice a podobně. Na druhé straně, risk management se více soustředí na identifikaci, analýzu a minimalizaci rizik spojených s jednotlivými obchody nebo tržními podmínkami. Jde například o proces nastavení stop-loss příkazů, sledování volatility a podobně. Oba přístupy nám pomáhají chránit kapitál a současně rozumně riskovat proto, abychom mohli realizovat v trhu ziskové obchody. Strategie bez zasazení do kontextu money managementu a bez správného definování risk managementu nedává smysl. Což si ukážeme na příkladu obchodního plánu představeného v minulém článku. Řízení rizik při intradenním obchodování breakoutů Intradenní breakout systémy obchodují průlom určité historické cenové úrovně. Systém diskutovaný v minulém článku obchoduje průlom velmi krátkého pětiminutového otevíracího rozpětí. Každý průlom může vést k trendovému pohybu, nebo může jít o falešné proražení, kdy se cena vrátí zpět odkud přišla, a breakout pozice bude v tu chvíli prodělávat. Úspěšné obchodování breakoutů spočívá v tom, že budeme limitovat ztráty a ziskové pozice necháme růst. Breakout strategie mívají nižší pravděpodobnost úspěchu, ale pozitivní poměr risku a zisku (tzv. RRR). Tedy cílem je inkasovat více menších ztrát a občas větší profit. K intradenním breakout strategiím proto patří stop-lossy. Strategie z minulého článku umisťuje stop-loss na druhou stranu otevíracího rozpětí. Ovšem finanční vyjádření takového stop-lossu se bude měnit podle zvoleného trhu a podle jeho aktuální volatility. Pokud bude strategie obchodovat konstantně například 1 kontrakt trhu Micro e-mini Nasdaq 100 (MNQ) a stop-loss budeme umisťovat na druhou stranu otevíracího pětiminutového rozpětí, může to znamenat, že podle velikosti první úsečky bude někdy stop-loss třeba jen několik dolarů a jindy ve vysoké volatilitě například stovky dolarů. Mnohem lepší je risk normalizovat. Používat pro obchodování takový počet kontraktů, aby náš dolarový risk byl na obchod pořád více méně stejný. Pokud je volatilita nízká a otevírací rozpětí malé, použijeme více kontraktů. Pokud je volatilita vysoká a otevírací rozpětí vysoké, budeme obchodovat s menším počtem kontraktů. Na první pohled se to nemusí zdát jako zásadní věc, ale má to ohromný dopad na celkovou profitabilitu. Podrobně jsem již o normalizaci risku psal před lety na Finančníkovi v článku Praktické tipy z money managementu – síla normalizace risku v ID obchodování. Znovu si to můžeme demonstrovat na mechanickém backtestu diskutovaných pravidlech obchodního plánu intradenního breakoutu. Takto vypadá mechanický backtest pravidel z minulého článku na futures trhu Micro e-mini Nasdaq 100 s použitím jediného kontraktu: A takto vypadá stejný systém, pokud budu v každém obchodu riskovat fixních 500 dolarů: Rozdíl je patrný na první pohled – jak ve vzhledu výkonnostní křivky, tak v absolutním výnosu (výsledky neobsahují komise). Position sizing podle volatility Normalizování risku je snadné. Vezmeme vzdálenost stop-lossu v bodech pro daný obchod, vynásobíme jej hodnotou bodu obchodovaného trhu. Výsledným číslem vydělíme částku, kterou chceme na obchod riskovat. Příklad ztrátového obchodu v MNQ 9.11.2023: Otevírací rozpětí podle definovaného plánu bylo 15419,25 – 15385,75 = 33,5. Jeden bod v Micro e-mini Nasdaq 100 má hodnotu 2 dolary. Konečný počet kontraktů pak při risku 500 dolarů na obchod vypočítáme jako 500 / (33,5 * 2) = 7 kontraktů (číslo zaokrouhlujeme vždy dolů na celé kontrakty). Jaké trhy pro intradenní breakout strategie? Studie citovaná v minulém článku výslovně zmiňuje akciový index Nasdaq 100. A z mé zkušenosti jsou akciové indexy pro intradenní breakouty nejvhodnější. Z diskuzí s ostatními tradery vím, že mnoho obchodníků má pocit, že když bude něco fungovat na akciovém indexu, bude to fungovat na individuálních akciích. Ale není tomu tak. Akciové indexy mají jinou charakteristiku pohybů a je mnohem snazší na nich funkční breakout strategii nalézt. Osobně podobnou breakout strategii obchoduji na akciovém indexu Nasdaq 100 a S&P 500. Jaký konkrétní produkt pro obchodování indexů použít, bude vycházet právě z money managementu. Tedy z toho, jaký produkt si můžete dovolit s ohledem na velikost vašeho účtu. Preferencí by měly být co nejlikvidnější a především co nejlevněji obchodované produkty z pohledu poplatků a spreadu. Vybírat lze mezi futures, ETF a CFD. Futures kontrakty pro intradenní obchodování (komodity) Jsou pro intradenní obchodování breakoutů na indexech patrně nejvhodnější. Trhy jako Nasdaq 100 nebo S&P 500 lze obchodovat pomocí několika futures derivátů, přičemž pro menší účty lze použít i zmiňované mikro kontrakty. I tak je ale dobré si spočítat, jak velký účet budeme potřebovat, abychom mohli flexibilně pracovat s různým počtem pozic v různé volatilitě. Určitě je důležité riskovat na obchod dostatečně vysokou částku, abyste si ve zvýšené volatilitě mohli dovolit obchodovat alespoň jeden kontrakt. Pokud byste riskovali 500 dolarů na obchod, jako ve výše uvedeném příkladu, pak je potřeba zvážit především jaké procento účtu těchto 500 dolarů představuje. Tedy kolik ztratíme v jediném obchodě. Jako rozumné se mi jeví pracovat s částkou maximálně 2 %. Tedy riskovat 2 % účtu na jeden obchod (osobně riskuji mnohem méně). Jednoduchou matematikou pak vychází, že potřebný účet by měl mít velikost 25 000 dolarů. Při podobném money managementu by neměl být problém ani s marginy. Margin bývá u jednoho futures mikro kontraktu několik set dolarů. ETF a CFD pro menší účty Pro menší účty bych použil buď ETF, nebo CFD. ETF jako QQQ (kopíruje Nasdaq 100) nebo SPY (kopíruje S&P 500) se mi jeví jako ideální, neboť věrně kopírují pohyb indexu, lze je obchodovat jako akcie a mají vysokou likviditu (a tudíž mají malý spread). Viz co je etf. Můžeme je tak nakupovat od 1 share, velmi dobře strategii škálovat s ohledem na volatilitu a pracovat s opravdu malými účty. Jak je vidět na mém screenshotu, co jsem dával na profil Finančníka na síť X, své breakout obchody nyní dělám právě s použitím trhů QQQ, SPY. Důvodem pro mě není velikost účtu, ale především co nejlineárnější škálování pozic s ohledem na volatilitu a také to, že vše obchoduji automatizovaně a můj autotrader je více přizpůsoben na akcie. Bohužel díky regulacím EU je třeba mít pro obchodování většiny amerických ETF status profesionála a na běžném retailovém účtu tyto tickery obchodovat nepůjdou. Zbývají pak ještě CFD kontrakty, které lze obchodovat u různých brokerů za různých podmínek. Sám obchoduji CFD pouze Interactive Brokers a pouze na měnách (používám je na účtu k zajištění kurzových rozdílů). U Interactive Brokers lze obchodovat CFD s tickery IBUS500 a IBUST100, které kopírují S&P 500 a Nasdaq 100. Při krátkodobém držení pozic by měly být komise u menších pozic 1 dolar (tedy 2 dolary nákup/prodej) (viz https://www.interactivebrokers.ie/en/pricing/commissions-cfd-index.php). V případě CFD by pak podobně jako u ETF bylo možné obchodovat bez páky a o to menší obchodní účet může být. Intradenní obchodování a snižování risku nižší volatilitou Snižovat nároky na kapitál lze i volbou trhů. Breakouty obecně fungují dobře na volatilních trzích, jako je například právě zmiňovaný Nasdaq 100. Volatilita trhu ale s sebou prostě nese určité nároky na minimální kapitál. Pokud vám výpočty podle výše publikovaného návodu budou vycházet stále příliš vysoké, můžete zkusit strategii stavět na méně volatilním trhu. Příkladem je akciový index S&P 500 skrz Micro e-mini futures MES. Když backtestuji stejnou logiku, jako jsem použil výše na Nasdaq 100, dostanu při risku 200 dolarů na obchod následující výkonnostní křivku: Je vidět, že zde strategie v principu funguje také a z mé zkušenosti je potřeba na tento trh výrazně menší risk než v případě obchodování Nasdaqu. Diverzifikace strategie na více trzích V případě, že máte dostatečně vysoký účet, lze strategii obchodovat i na více trzích. Tak to přesně dělám v rámci portfolia já. Obchoduji intradenní breakout na Nasdaqu 100 a S&P 500. Poslední breakout obchod v těchto trzích jsem měl v pátek 10.11.2023 a včetně screenshotu z brokerské platformy jsem jej publikoval na svém profilu Finančník sítě X, kam dávám poslední dobou komentáře ke svému systematickému obchodování. Breakouty obchoduji na vzdálenějších úrovních, než je pětiminutové rozpětí. A velmi často se tak stává, že breakout nastává jen v jednom z trhů. V pátek byl breakout výrazně dříve na Nasdaq 100. A tak přestože v obou trzích (Nasdaq 100 i S&P 500) riskuji stejně (používám diskutované normalizovaný risk), vydělal breakout na Nasdaqu výrazně více. V Nasdaqu byl zisk po 3,5 hodinách v pozici +1 448,98 USD/obchod, v S&P 500 + 900,59 USD/obchod. Rozhodně obchodování stejné strategie na podobných akciových indexech určitý stupeň diverzifikace přináší a mohu jej doporučit ke studiu. Intradenní breakout AOS strategie – shrnutí Ve dvou článcích jsme si ukázali konkrétní edge, který v trhu existuje a který můžete zařadit do svého portfolia. Zmiňovanou studii bych ale v každém případě vzal jen jako základ, ze kterého se můžete odrazit. Osobně se mi zdá například stop-loss umístěný podle pětiminutového otevíracího rozpětí jako velmi blízký a sám pracuji se vzdálenějšími hodnotami vycházejícími tradičně z výpočtu ATR. Dnes jsme si ukázali, že u strategie je třeba dobře propočítat money management. Je to jednoznačně klíčové téma, protože strategie bude obchodovat s nižší úspěšnosti (ale vyšším RRR), a pokud budete pracovat s neadekvátně vysokým riskem, může strategie nakonec skončit se ztrátami i když v principu představuje breakout všeobecně velmi robustně fungující princip. V minulém článku sdílím i hotový kód pro testování strategie určený pro TradeStation, což je patrně nejjednodušší cesta, jak s podobným typem strategií začít pracovat. Sám strategie obchoduji skrz svůj autotrader v Interactive Brokers, ale s jeho stavbou jsem strávil nemálo času a stále má své limity (a jak už jsem uvedl, i to je důvod, proč pozice obchoduji skrz ETF a ne skrz futures).-

- 4

-

-

- intradenní obchodování

- breakout

- a 3 další

-

Jak na Trend Following (trendové obchodování)

článek: publikoval/-a petr v rubrice Obchodní strategie: průvodce mými obchodními plány