FinWin a pokročilé agresivní obchodování na HOD/LOD

Pokročilejší obchodníci systému FinWin už vědí, že pravidlo nebrat obchody na high dne (HOD) a low dne (LOD) může občas připravit obchodníka o zajímavé obchodní příležitosti v silně trendujících dnech. To rozhodně neznamená, že bychom měli kvůli tomu pravidlo porušovat. Přesto je možné se zamýšlet, jak příležitosti na HOD/LOD zobchodovat s alternativním řízením rizika.

Nejprve si zopakujme, proč je obchodování na HOD/LOD tak nebezpečné a obchodník by tedy neměl brát trendové FinWin signály, pokud trh právě tvoří nové HOD/LOD. Pointa je zde jednoduchá - na HOD/LOD často dochází k výraznému scalpování a je tedy bohužel poměrně časté, že krátce po případném vstupu na HOD/LOD dojde k prudkému otočení trhu a velmi rychlému výstupu přímo na stop-lossu. Tato vlastnost trhů je zejména pro začínající obchodníky velmi frustrující a proto je už jen z psychologického důvodu nutné pravidlo zdrženlivosti s trendovými FinWin patterny právě na těchto úrovních. Chráníme tím jak sebe, tak především svůj účet.

Pokročilejší obchodník má však možnost zamyslet se nad alternativním řízením takového případného obchodu a tudíž i možností, jak by se podobné signály mohly dát zobchodovat. Takové alternativní řízení risku se musí opírat o jediné - jak riziko na těchto potenciálně velmi nebezpečných úrovních minimalizovat. Pokud se nám podaří riziko (myšleno v tomto kontextu převážně ve formě stop-lossu) v na takové úrovni výrazně snížit, můžeme si dovolit být agresivnější a pokusit se situaci zobchodovat.

Jak tedy snížit riziko v takové situaci? Jedna z možností, která se nabízí, je dodatečný opožděný vstup krátce po FinWin signálu na první následné korekci - pokud tato korekce proběhne k nějaké konkrétní, předem zakreslitelné úrovni - například předešlému HOD/LOD, jak si vysvětlíme v následujícím příkladu. Na takovou úroveň můžeme buďto umístit LIMIT příkaz, nebo vstoupit přímo MARKET příkazem v momentě, kdy je taková úroveň dosažená - a následně vstoupit s mnohem menším stop-lossem, než je obvyklé. Konkrétní hodnotu stop-lossu je nutné stanovit dle analýzy MAE nebo dle zkušeností, obecně se však může jednat o 1/2 - 1/3 běžného stop-lossu.

Pojďme nyní na slíbený příklad.

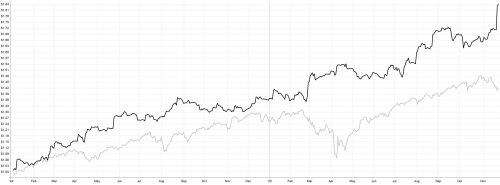

Na obrázku níže jsem zakreslil tři konkrétní situace, kdy trh nabídnul potenciální momentum na stranu short, avšak zcela na low dne (LOD). Následovala však korekce na úroveň předešlého LOD, kde můžeme zvážit agresivní vstup s podstatně menším stop-lossem. Bílá šipka naznačuje momentum na stranu short v podobě FinWin signálu 0/v nebo 2v, červený kroužek pak oblast s cenovou úrovní shodnou s předešlým LOD, na které bychom chtěli vstupovat s LIMIT příkazem (nebo "ručně" s MARKET příkazem).

V praxi to pak vypadá poměrně jednoduše.

1) Necháme trh prolomit nové LOD.

2) Pokud k prolomení došlo spolu se signálem FinWin (bílé šipky v grafu), zakreslíme si čáru na úrovni předešlého LOD.

3) Na tuto úroveň umístíme prodejní LIMIT příkaz a to s podstatně menším stop-lossem, než obvykle používáme (1/2 - 1/3 běžného stop-lossu).

4) Čekáme, zda trh udělá korekci a na zmíněné úrovni nás vyplní - jak tomu je v oblastech v červeném kroužku.

Pokud se trh až na úroveň předešlého LOD nevrátí, pak se zkrátka a dobře do trhu nedostaneme. Pokud ano, měli bychom být vyplněni a do obchodu se tak dostaneme s mnohem menším stop-lossem. Ten samozřejmě může být záhy vyplněn, neboť se stále pohybujeme v nebezpečné oblasti, ale pokud se naopak trh rozjede našim směrem, pracujeme nyní díky podstatně nižšímu stop-lossu s mnohem zajímavějším risk-reward-ratio, čímž celkové riziko dané situace výrazně kompenzujeme. I pokud by následně podobné situace snižovaly naší obvyklou procentuální úspěšnost (WIN%), stále díky vyššímu RRR můžeme dosahovat zajímavých profitů.

Možná jste si také všimnuli, že signály FinWin označené bílými šipkami jsou již mimo běžnou oblast, tj. v extrému. Opět podotýkám, hovoříme nyní o agresivnějším, pokročilém obchodování, ve kterém je již třeba na situaci hledět jako na širší celek. Extrémní oblast sice zvyšuje riziko (převážně v podobě následné korekce), ale v celkovém kontextu je korekce právě to, na co vyčkáváme a zároveň kompenzujeme rizikovost situace jako celku právě nižším stop-lossem a vyšším RRR. Pata "véčka" v extrému zde tedy není v rámci celkového kontextu překážkou.

Tento příklad mimo jiné taky demonstruje, jak uvažovat v rizikovějších případech. Pokud máme nástroj, jak případné riziko kompenzovat (snížením SL a zvýšením RRR), můžeme tak skrze pokročilejší řízení obchodu vstupovat i do situací, do kterých bychom normálně nevstupovali. Samozřejmě, jako vždy je nutné vše nejprve řádně backtestovat, abychom se ujistili, že je koncept jako celek opravdu funkční.

Tomáš Nesnídal