Zajímavá opční strategie: Collar (1/2)

Během našich detailních průzkumů různých strategií na opce jsme s Petrem věnovali v posledních letech poměrně dost času strategii zvané Collar. Tato strategie patří k strategiím konzervativním, přesto nabízí zajímavé možnosti zhodnocení. Proto jsme se rozhodli strategii věnovat i v dvoudílném článku a představit jak strategii, tak její možnosti, našim čtenářům.

Co je strategie Collar

Strategie Collar je poměrně známou strategií, domnívám se, že i velmi populární mezi mnoha konzervativnějšími obchodníky. Svou podstatou a podobou nabízí prakticky to nejlepší z obou světů – tj. ze světa akciového plus ze světa opčního obchodování. Strategie Collar patří mezi konzervativní strategie, nelze s ní tedy očekávat žádná agresivní zhodnocení, obchodníkovi však nabízí velmi dobrou ochranu, díky které má obchodník naprosto přesně definovaný a omezený risk i pro zcela nenadálé situace – například pro případ, že by se akcie podkladového aktiva přestala ze dne na den obchodovat.

Pojďme si tedy říci detailněji, co strategie je.

V podstatě se nejedná o nic jiného, než nákup akcie libovolné společnosti / indexu a následné nakupování ochranných PUT opcí a současnému výpisu vyšších CALL opcí – a to na pravidelné, měsíční bázi (pokud jsou vám zatím pojmy jako PUT a CALL cizí, doporučujeme nastudovat opční seriál,případně opční část v knize Kompletní průvodce úspěšného finančníka).

Obchodník obchodující strategii Collar v podstatě udělá 3 jednoduché kroky:

1) nakoupí dlouhodobě libovolnou akcii,

2) vždy v termínu expirace nakoupí v rámci nejbližšího expiračního měsíce (tj. s 30ti dny do expirace) ochrannou PUT opci a to s nejbližší strike pod aktuálně obchodovanou cenou,

3) ve stejný okamžik / ve stejný den současně vypíše CALL opci (též v nejbližším expiračním měsíci) a to na nejbližší strike obchodované nad aktuální cenou trhu.

Krok 2 a 3 pak následně obchodník opakuje každý měsíc a to libovolně dlouho – po dobu, jakou chce držet podkladové aktivum.

Aby bylo vše jasnější, pojďme si ukázat konkrétní názorný příklad.

Na obrázku vidíte akcii JNJ s 30 dny do expirace. Aktuální cena akcie je 55.20, pokud bychom tedy otevírali zcela nově akcii Collar, nejprve bychom nakoupili na této ceně 100 shares (100 kusů akcií) a proti nim současně jednak nakoupili PUT opci JUL09 se strike 50 (za cenu 15 USD) plus vypsali CALL opci JUL09 na strike 60 (za kredit 7.5 USD).

V tento moment si tedy definujeme náš risk na cca 500 USD a náš potenciál zrovna tak – na cca 500 USD. Pokud by akcie JNJ z nenadání zkolabovala, částka kolem 500 USD je maximum, které bychom mohli ztratit.

Nyní, co se stane v den expirace? Celý proces zopakujeme. Podíváme se na aktuální cenu v den expirace a dle ní opět nakoupíme PUT a vypíšeme CALL – opět na nejbližších strike, pro následující expirační měsíc. Pokud by tedy například JUL 09 expiroval na ceně 50, pak bychom nakoupili v den expirace OCT09 PUT na strike 45 a vypsali OCT09 CALL na strike 50. Tomuto procesu říkáme „rolování“ a budeme jej opakovat měsíc co měsíc, neustále dokola. To je v podstatě vše, co je třeba v rámci strategie Collar dělat.

Připadá vám to příliš jednoduché? Zajímá vás, jak vůbec něco takového může vydělat? Ano, sami jsme byli překvapeni, jak tato jednoduchá operace, kterou neustále opakujeme měsíc co měsíc, může fungovat. Jenom čtěte dále.

Srovnání a očekávání

S Petrem jsme strávili mnoho času na srovnávacích studiích. Strategie Collar nebyla zdaleka vždy ta nejziskovější, prokázala však prakticky vždy výraznou robustnost. To znamená, že strategie si dokázala vést přiměřeně slušně i v dobách, kdy se akcie příliš nikam nehýbala, nebo dokonce klesala. V takové okamžiky byl extra hedge v podobě PUT opce skutečně velmi zásadní, protože ztráty byly velmi limitované a přijatelné – v případě pouhého držení akcie by se obchodník nevyhnul skutečně výraznému psychickému tlaku a v řadě případů i nemalým ztrátám.

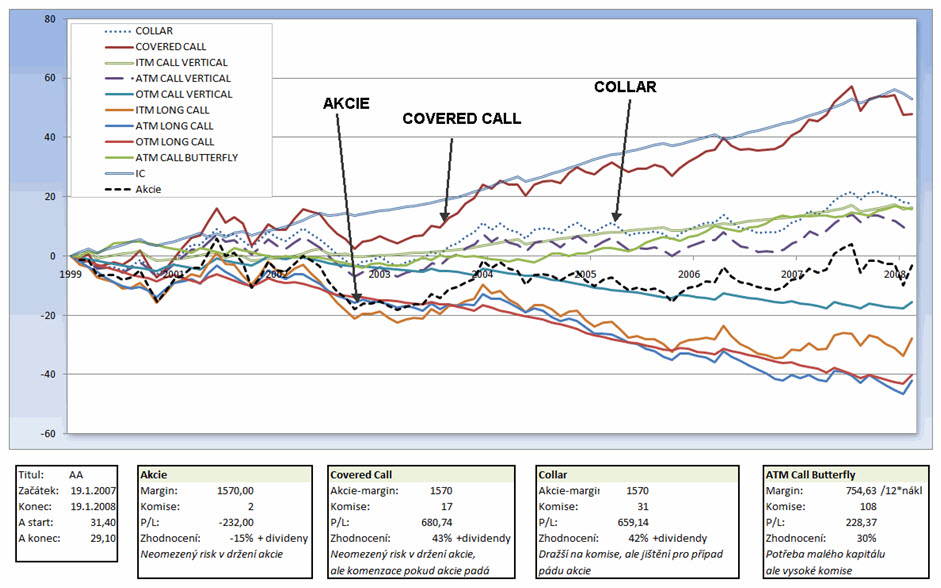

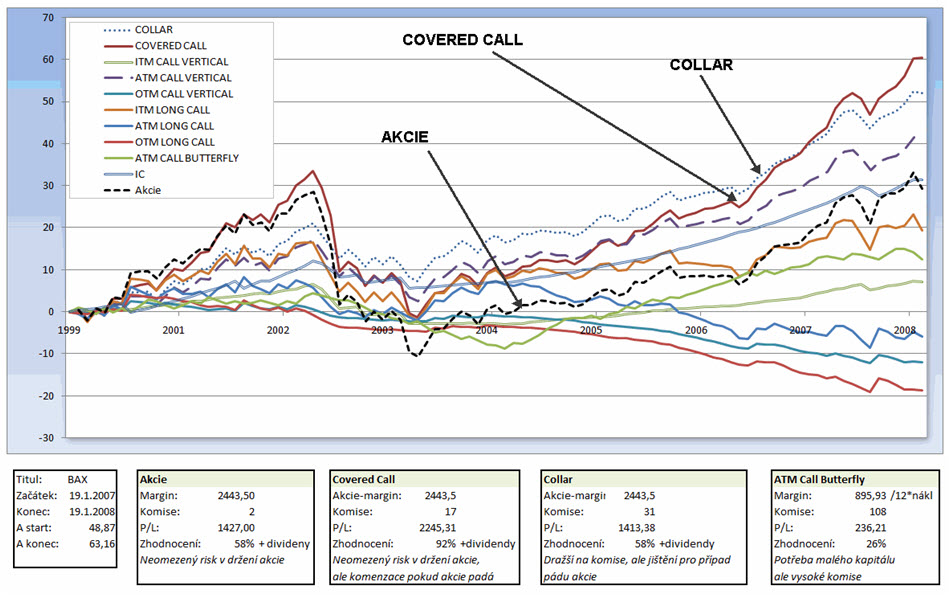

Jakou drobnou ukázku zde uvádím dva srovnávací příklady – na akciích BAX a AA. Jedná se o zcela náhodné otevření strategie Collar ve zcela náhodném okamžiku – tj. nebyla zde žádná kritéria pro to, proč otevřít zrovna AA a BAX a proč právě v okamžik, od kterého jsme backtestovali. Vše bylo skutečně ponecháno náhodě.

V prvním případě by strategie vydělala prakticky stejně, jako kdybychom pouze drželi samotnou akcii. Zde se tedy zdá, že dodatečný efekt nebyl prakticky žádný. Na druhém příkladu se však podívejte na studii, kdy by se jednalo o akcii klesající. V takovém případě by samotné držení akcie ztratilo -13%, zatím co strategie Collar by vydělala +42%! Samozřejmě, strategie Coveder Call by vydělala ještě o trochu více, ale opět za cenu prakticky nulové kontroly rizika – což považuji osobně na Collaru za nejdůležitější a nejcennější část, neboť díky přesně definovanému riziku můžeme například i podstatně efektivnější plánovat money-management, position-sizing a celkové rozložení portfolia.

Srovnávací studie - akcie BAX.

Srovnávací studie - akcie AA.

Podobných srovnávacích studií jsme udělali značné množství a i když samozřejmě některé tituly prokázaly se strategií Collar ztrátu, celkově se jednalo vždy o ztráty velmi limitované a přijatelné a přitom celková robustnost strategie v její nejsyrovější podobě byla skutečně značná. Ať jste vybírali libovolné tituly, s libovolně náhodným datem otevření strategie, z dlouhodobějšího pohledu se jednalo většinou o velmi příjemné výsledky.

Jsem poměrně dost přesvědčený, že strategie Collar je jedna z těch strategií, která může při rozumném portfoliu hodnotit peníze o cca 15-20% a přitom si stále zachovávat velmi omezený risk, který je navíc absolutně pod kontrolou. Za jeden obchod měsíčně je to rozhodně více, než vám nabídne kdejaká banka.

Strategii se osobně nadále zabývám a v současné chvíli pokračuji na konkrétnějších studiích, jak si postavit pro vlastní účely dlouhodobější portfolio, pro dlouhodobější hodnocení peněz.

Pro zajímavější zhodnocení je tu samozřejmě stále i arzenál našich nejoblíbenějších strategií IronCondor, Straddle/Strangle a kalendářní spready, které v naší zcela specifické podobě vyučujeme na Opčním semináři. Strategie Collar je opravdu pro konzervativní obchodníky a sám uvažuji o obchodování titulů, které mají opce po strike 2,5 (nikoliv 5, jako titul JNJ), abych risk omezil jen na 250 USD na 100 shares u jednoho titulu.

V příštím díle o strategii Collar se podíváme, jak je možné tuto strategii ještě o trochu vylepšit – představím vám vlastní zajímavý filtr, pro značné zefektivnění výsledků.

Pokračování článku viz Zajímavá opční strategie: Collar (2/2)

Tomáš Nesnídal