Jak správně backtestovat obchodní systém FinWin

Poslední dobou jsem dostal několik dotazů, týkajících se backtestování obchodního systému FinWin. Jelikož v této oblasti stále vládne několik drobných nejasností, rád bych dnes toto téma trochu rozvinul.

Každý obchodník začínající pracovat s obchodním systémem FinWin by měl v prvé řadě již od začátku počítat s tím, že uzpůsobení systému "na tělo" bude vyžadovat backtestů rovnou několik. Nebude reálné vystačit si pouze s jedním - naprosté minimum je vytvořit backtesty alespoň 2 - jeden "hrubý" (testovací) a jeden "jemný", který bude již zahrnovat jemné nuance.

"Hrubý" (testovací) backtest

Jedná se vlastně o backtest, ve kterém neberete v potaz žádné jemné nuance a veškeré signály backtestujete tak, jak přicházejí, tj. poměrně značně mechanicky (přesto v žádném případě nebacktestujte programovým kódem, ale ručně!). Cílem backtestu je udělat si pouze hrubou představu o tom, zda-li obchodní systém skrývá potenciál a zda-li se vyplatí systémem zabývat dále - případně s jakým trhem a jakým timeframe. Je naprosto běžné udělat hrubý backtest i na 2-3 trzích a 2-3 různých timeframe, aby si budoucí obchodník udělal jasno v tom, na kterém trhu a timeframe vnímá signály co nejjasněji a také jaké tempo obchodníkovi vyhovuje. Z tohoto důvodu je dobré před samotným backtestem pár dní systém FinWin jen "pozorovat" na živých grafech ve variaci různých trhů a timeframe a udělat si jasno v tom, které trhy a timeframe jsou nám nejbližší.

Druhým důvodem, proč praktikujeme hrubý backtest je pak nutnost "nasbírat" hodnoty MAE/MFE a udělat si představu o rozumných možných kombinacích profit-targetů a stop-lossů. Samozřejmě, pokud již máte i nějaký vlastní výstup, je dobré do samostatného sloupce zapisovat výstupní hodnoty i tohoto vašeho výstupu a později porovnat hodnoty s variantou používání fixních stop-lossů.

Hrubý backtest není zatím nutné dělat s pomocí "playbacku".

"Jemný" backtest

"Jemný" backtest má za účel zahrnout již různé drobné nuance. Tyto drobné nuance buďto vypozorujeme již během hrubého backtestu, nebo je vypozorujeme tím, že po hrubém backtestu budeme na simulovaném účtu obchodní systém FinWin zkoušet chvíli obchodovat - v této fázi však ještě ne nezbytně pro generování profitů, ale pro hledání právě oněch jemných nuancí a pravidel, které cítíme, že by nám nejlépe vyhovovali. Obecně platí, že každý obchodník má lehce jiný obchodní styl a právě drobné nuance jsou zde od toho, abychom náš obchodní styl lépe vyprofilovali.

Když si ujasníme naše možné nuance (například zapojení swingů, divergencí, doplňkového timeframe, intermarket analýzy, apod., ale také naše preference trendových/protitrendových obchodů a konkrétních situací, které vnímáme nejlépe), zopakujeme celý backtest znovu - tentokrát se zapojením všech nuancí. Tento backtest je již dobré provést ve verzi zrychleného playbacku - jedná se sice o backtest časově mnohem náročnější, avšak z vlastní zkušenosti mohu říci, že mnoho našich studentů již pak dokáže po hodinách strávených playbackem obchodovat s vysokou disciplinovaností a sebedůvěrou i živé trhy.

Bohužel je v tento moment nutné říci, že pro většinu tímto "jemným" backtestem ještě vše nekončí. Velmi mnoho obchodníků si začíná uvědomovat své silné a slabé stránky až v pozdější fázi paper-tradingu nebo reálného obchodování a tak postupně přichází ještě další a další nové nuance a myšlenky, které jsou postupně do systému komponovány. Proto se převážně v prvních několika měsících jedná o velmi pozvolný proces, u kterého je třeba trpělivosti a systematičnosti. Veškerý čas a úsilí dříve či později přinese své ovoce.

Výsledkem všech jemných úprav a opakovaných jemných backtestů může být nakonec pro někoho velmi jednoduchá podoba systému FinWin, pro jiného velmi komplexní a pro další třeba i úplně nový "hybridní" systém, který s původním FinWinem nemá již nic moc společného. I to je v pořádku, pokud obchodník poskládá takové nuance, kterému fungují a hlavně, které je schopen psychologicky obchodovat.

Během jemného backtestu je rozhodně dobré již posuzovat equity a parametry každého testovaného parametru samostatně a i dle toho volit, které patterny budeme obchodovat a které nikoliv. K úspěšnému obchodování vám stačí i pouhé 2 patterny, pokud v nich jste opravdu silní. Pamatujte, že posilováním silných stránek se stanete úspěšnějšími rychleji, než pokud byste nekonečně zkoušeli pracovat na svých slabých stránkách.

Práce s hodnotami MAE/MFE

Zřejmě nejvíce otázek vždy nastává v tom, jak "optimalizovat" stop-lossy a profit-targety dle nasbíraných hodnot MAE/MFE. V prvé řadě je nutné si uvědomit, že zde neexistuje žádné dogma a tudíž ani jakékoliv "obecné", nebo "doporučené" hodnoty. Hledání vhodných variant stop-lossů a profit-targetů s pomocí analýzy MAE/MFE se do značné míry řídí psychologickými aspekty a rozumný postup je následující:

1) je nutné si uvědomit, jaká maximální hranice stop-lossu je pro vás ještě únosná, tj. s jakou hranicí jste schopni ještě pohodlně pracovat. Kažý obchodník má tuto hranici jinde - někdo je schopný akceptovat stop-loss do 150 USD, někdo do 200 USD, někomu nevyhovuje pracovat se SL větším, jak 80 USD, apod. Teprve dostatečný vzorek dat (alespoň 100 obchodů) nám dá lepší představu o tom, zda-li by se náš maximální akceptovatelný stop-loss do nejčetnějších hodnot MAE "vešel". Pokud nikoliv, je nutné přejít na jiný timeframe nebo trh. A naopak často se stane, že nám analýza MAE ukáže šanci pracovat s ještě menším stop-lossem, než jsme doufali.

2) je nutné si udělat jasno v tom, jaký typ obchodníka jsem z pohledu délky setrvání v obchodě. Někdo preferuje držet ziskovou pozici dlouhé hodiny a někdo je rád v trhu co nejkratší dobu (můj případ). Dle toho, jaký styl obchodování je ten váš, budete pracovat s optimalizací profit-targetů dle hodnot MFE. Tj. budete hledat "zlomové" hodnoty buďto v nižším pásmu (obchodník s tendencí držet krátkou dobu), nebo ve vyšším pásmu (obchodník s tendencí držet co nejdéle). Samozřejmě, čím do vyššího pásma půjdeme, tím nižší WIN% dostaneme, ale také tím vyšší bude naše RRR, a naopak.

Dle těchto psychologických předpokladů následně provádíme analýzu. Ve finále "jemně" ladíme zkoušením různých variant SL/PT - je třeba trochu zkoušení a kreativity, neexistuje zde žádný "jednoznačný" postup. Přesto při hledání optimálních hodnot pro vaše obchodování několik rad a tipů:

a) osobně výrazně preferuji stejné hodnoty SL pro všechny patterny, abych se vyhnul možné přeoptimalizaci.

b) preferuji i velmi podobné nebo raději stejné PT pro všechny patterny a pokud bych měl uvažovat o výraznějších rozdílech, pak pouze v rozdílnosti obchodní na stranu long a na stranu short (zde jsou charakteristiky opravdu časo velmi rozdílné). Důvod této preference je opět vyhnutí se možné přeoptimalizace.

c) můžete použít sudý počet kontraktů a polovinu likvidovat na nižším "optimálním" PT, polovinu na vyšším "optimálním" PT.

Několik backtestů s komentářem pro inspiraci

Zde pro inspiraci přikládám několik dílčích backtestů s krátkým komentářem, které byly prezentovány v rámci domácích úkolů na posledním běhu semináři e-mini II. Ve většině případů se jedná právě o hrubé backtesty.

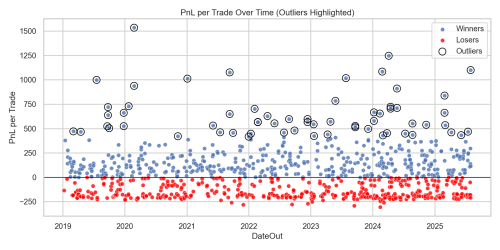

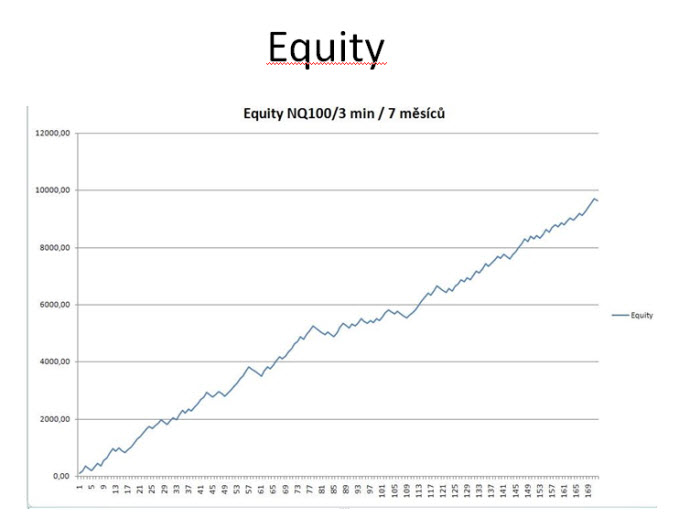

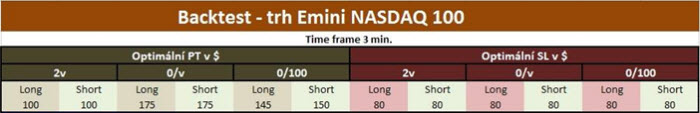

Backtest na trhu NQ - úkol Jan J. Velmi "správně" nastavené hodnoty PT a SL - v žádném případě zde nemůžeme hovořit o přílišné přeoptimalizaci. Tato varianta vypadá velmi rozumně a "robustně".

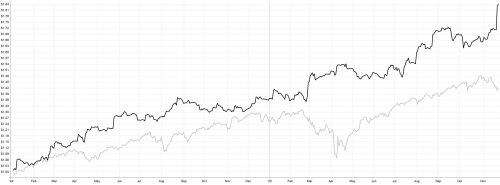

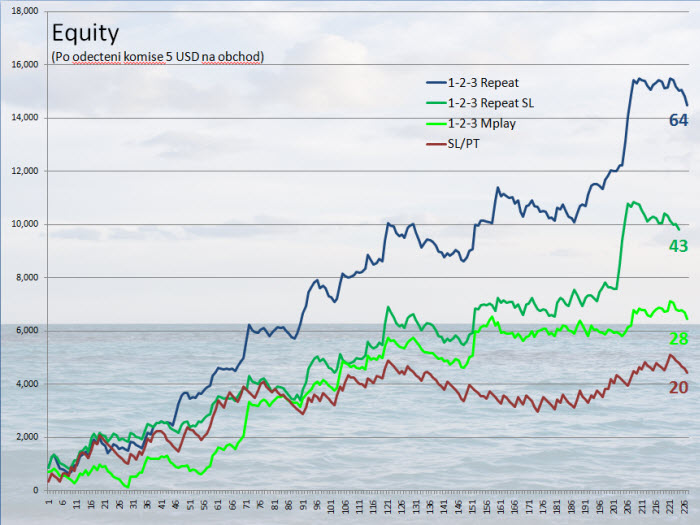

Michal G. se pustil do jiného experimentu - porovnal mezi sebou několik rozdílných výstupů. V tomto případě fixní SL/PT a 3 různé varianty výstupu MPLAY 1-2-3 (jedná se o vlastní varianty autora backtestu). Jak je vidno, jednotliví obchodníci dopracovávají různé jemné nuance i v rámci výstupů. Podobné srovnávací backtesty výstupů jsou velmi prospěšné!

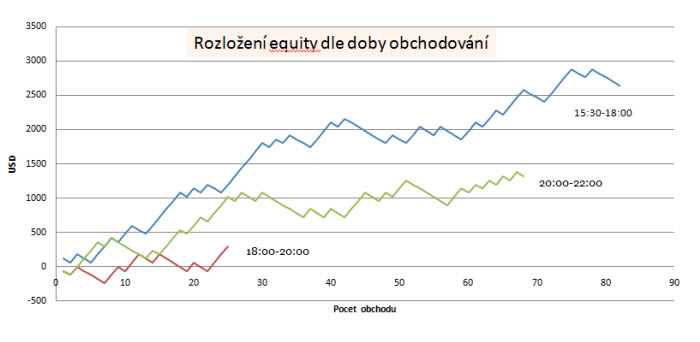

Michal Š. rozložil backtest systému FinWin do třech obchodních směn dle času obchodování. Opět velmi správný přístup - účelem backtestu je obecně i hledání toho, v jakých fázích a obdobích je systém nejprofitabilnější a nejzajímavější.

Tomáš Nesnídal