Intradenní obchodování coby strategická bitva

Své obchodování nevnímám jako plně mechanickou záležitost, ale spíše jako nekonečnou strategickou partii. Tu hraji podle určitých pravidel svého obchodního plánu, který však současně neustále uzpůsobuji aktuálnímu dění na „bitevním poli“. Pojďme si krok za krokem ukázat, co vše nám mohou trhy o aktuálním prostředí napovědět.

V tomto článku se nebudu podrobně věnovat všem konkrétním vstupům, které jsem zde již mnohokrát zmiňoval. Jen připomenu, že v rámci svého intradenního obchodování pracuji především s intermarket divergencemi a flipy, s tím že vstupy potvrzuji skrz cenové patterny nebo orderflow.

Samotné vstupy jsou však až na konci mého rozhodovacího procesu. Stejně jako v kterékoliv jiné bitvě, mě nejprve zajímá prostředí, ve kterém se chystám riskovat své peníze. Jednak jej mapuji z pohledu nedávných hlavních oblastí změny nabídky a poptávky a současně si chystám určitou rámcovou strategii, jak bych mohl dané prostředí obchodovat.

Při svém obchodování používám pro zkoumání struktury trhy různé nástroje, ovšem i jednoduchý pohled na vyšší timeframe trhu nám může poskytnout velmi solidní obrázek o oblastech, které by mohly být zajímavé pro naše obchodní strategie.

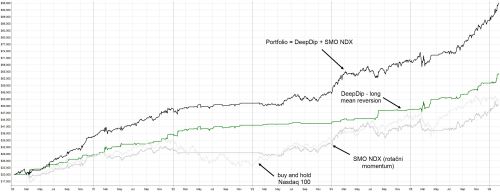

Podívejme se například na nedávný vývoj akciového indexu NQ, což je jeden z trhů zajímavý pro začínající intradenní obchodníky:

Při pohledu na 30minutový timeframe, který většinou používám pro své základní analýzy, můžeme v trhu vnímat zcela zřetelnou strukturu. Velmi zjednodušeně řečeno vidím, že se trh obchoduje v určitých pásmech, jejichž hrany jsem vyznačil žlutými linkami. Z grafu je zřetelné, jak trh v daných pásmech rotuje a hrany pásma představují silné S/R zóny. Takové úrovně (a další) podrobněji analyzuji. Pokud odpovídají mému obchodnímu plánu, zakresluji si je do přípravy pro daný obchodní den a současně uvažuji, kam by se trh mohl vydat poté, co se od dané S/R zóny odrazí, nebo ji prorazí.

Jedna z prvních myšlenek, která by měla napadnout každého obchodníka, je, že pokud se trh vrátí do oblasti pod cenu cca 2 780, mohl by trh udělat znovu rotaci mezi cenami 2 780 až cca 2 757 tak, jak to v této oblasti již udělal několikrát (cenové úrovně zde uvádím skutečně jen hrubě). Tyto hranice jsou pak pro mne velmi klíčové při samotné „intradenní bitvě“.

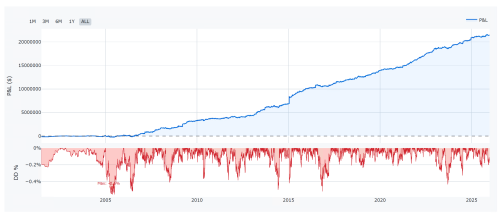

Podívejme se například, jak se trh vyvíjel na nízkém timeframu (2 minuty) následující obchodní den:

Mohli jsme vnímat, že po otevření se NQ vrátilo zpět pod úroveň 2 780 a začalo klesat. V takovém případě nevyhledávám slepě a mechanicky každý pattern v grafu, ale obchoduji je v souladu se strategií vycházející z mé přípravy.

Pokud bych tak například v bodě 1 dostal, hypoteticky, vstupní long pattern na základě intermarket divergence long, nebudu jej s největší pravděpodobností obchodovat, neboť takový obchod by šel rovnou proti S/R úrovni na ceně 2780. Pokud by trh tuto úroveň prorazil, pokusil bych se do obchodu naskočit později (ideálně na některém flipu nad úrovní 2 780). Pokud mi nástroje technické analýzy ukazují potenciální pokles trhu, vyhledávám naopak různé příležitosti pro short směrem k 2 757.

Nejraději mám v takovém případě situace podobné bodu 2. Různé menší flipy do směru předpokládaného trendu po proražení menších mikrokonsolidací. Případně oblasti podobné té s označením 3, kde chci vidět nejlépe potvrzení skrz trendovou podobu intermarket divergence.

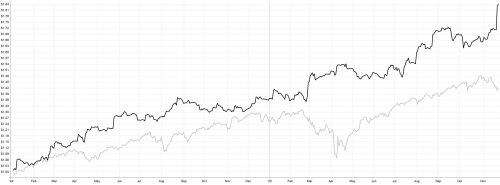

Mimochodem, sami se podívejte, jak v následující dny NQ dále respektovalo zakreslenou strukturu:

Je pochopitelné, že některé dny se nám podaří trh odhadnout dokonale, jinde nás může překvapit. Ani příprava na vyšším TF není rozhodně žádný svatý grál. Ovšem nezapomínejte na to, že coby tradeři disponujeme ještě jednou zásadní zbraní – money managementem. Se svými obchody můžeme pracovat tak, aby průměrné ztráty byly menší než průměrné zisky. A to je již velmi silná kombinace.

V rámci svého tradingu pak již nedělám příliš o mnoho více. V prvním kroku se pokouším popsat aktuální strukturu trhu a vyhledávám oblasti, ve kterých očekávám změnu nabídky a poptávky. Pokud se trh pohybuje v naznačené struktuře, ujišťuji se, že má dostatečnou volatilitu pro mé obchody (viz minulý článek Význam volatility v diskréčním intradenním obchodování). Následně čekám na své vstupní situace a současně vyhodnocuji místa, do kterých budu chtít umístit svůj stop-loss. Pro to se mi osvědčily jak různé price action formace (nejčastěji různé mikrokonsolidace), tak studium volume v dané oblasti. Má-li obchod s daným stop-lossem i přiměřený potenciál (opět vyhodnocuji nejčastěji skrz volume, případně price action), je toto ta správná příležitost vstoupit do trhu.

Nezapomínejte také, že vyhrát bitvu neznamená vyhrát válku. Příliš mnoho traderů pohoří na tom, že si sice vytvoří své strategické plány, ale pak všechnu svou munici vystřílí během jediného dne, či dvou. Pro rozumné konzervativní zhodnocování obchodního účtu se nemusíme účastnit každého pohybu. Naopak – můžeme využít jedné z nejsilnějších zbraní, které máme k dispozici – počkat si jen na takovou příležitost, kde všechny prvky obchodního plánu zapadají do sebe.

Petr Podhajský

Fulltime obchodník věnující se tradingu více než 20 let. Specializace na systematické strategie obchodované na futures a akciích. Oblíbený styl obchodování: stavba automatizovaných portfolio systémů, které využívá i při správě většího externího kapitálu.