Obchodní plán intradenního obchodníka podrobněji (2/2)

V minulém díle jsme si popsali, jak důležité je definovat v obchodním plánu intradenního obchodníka celou škálu záležitostí týkajících se vstupu. Konkrétně to byla základní vstupní pravidla a k nim doplnění diskréčního posouzení a dále zvážení celkové situace na trhu.

|

Foto (c)iStockphoto.com/cmcderm1

|

Právě celkové posouzení situace na trhu může sloužit jako velmi dobré vodítko pro situace, kdy si nejsme příliš jisti, resp. kdy je jednoznačnost signálu "na hranici" mezi tím, co ještě jako platný signál považovat můžeme, a co již nikoliv. Již v minulém díle jsme se pokusili co nejlépe definovat, jak v takových situacích postupovat, res. jak si pomoci při rozhodování. Zároveň jsme si také naznačili něco o tom, že stejně důležité posouzení při vstupním signálu připadá i na risk a potenciál, nebo-li RRR (Risk-Reward-Ratio).

Potenciál a risk

Pokud se budeme dívat na trh z komplexního pohledu a snažit se určit, zda-li nejednoznačný signál vzít z pohledu toho, co se právě na trhu děje (tj. zda-li je na trhu právě chop, nebo zda-li trh právě "jede", apod.), znamená takový přístup vložit do obchodního systému striktně daných pravidel nový prvek ryze subjektivního pohledu, což nemusí být vždy a pro každého funkční cesta (síla a účinnost subjektivního pohledu roste až se zkušeností a hodinami strávenými před grafy). Pokud tedy zatím nemáme potřebnou zkušenost, nebo alespoň vypracovanou statistiku, která by nám dala lepší rozhodovací mantinely pro nejednoznačné situace, můžeme si také pomoci konceptem RRR. Jak na to?

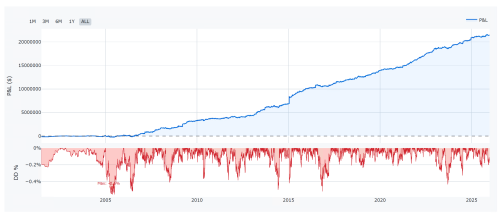

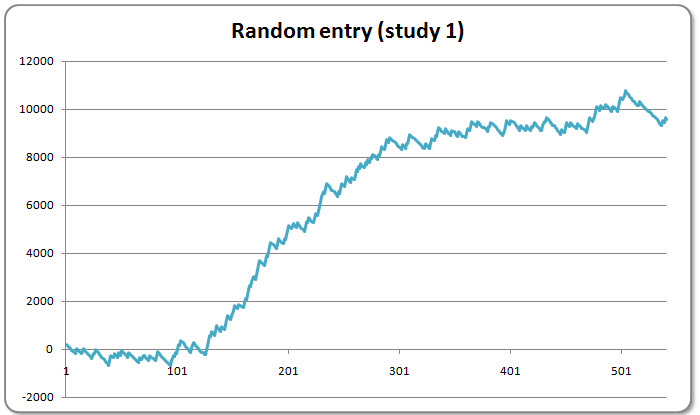

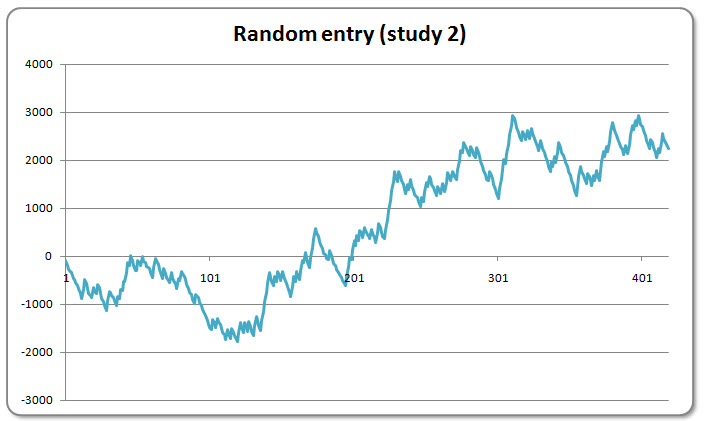

Začněme trochu obecněji. Před nedávnou dobou jsem si nechal zpracovat speciální testovací aplikaci v programu Excel, která měla pro účely obecných studií simulovat náhodné vstupy do trhu na 1 minutovém grafu trhu e-mini Russell 2000. Tato aplikace v programu Excel umí také pracovat s předem nastavenými logikami stop-lossu a profit-targetu, takže bylo možné i velmi efektivně testovat účinnost RRR v trhu. Studie byly pro mě až šokujícím způsobem překvapivé. Za určitých jednoduchých nastavení SL a PT (viz. dále) + použití velmi jednoduchého filtru (viz. dále) jsem při většině testů s ryze náhodnými vstupy dostával prakticky vždy zhruba takovéto výsledky:

Na čistě náhodné vstupy je toto příliš dobrý výsledek, pojďme se tedy na studií podívat blíže.

Kdetailům:

- Tato studie byla uskutečněna na 10 měsíční historii 1 minutových dat.

- Vstupy byly čistě náhodné, v rozmezí 1 - 10 vstupů v období od 15:30 do 18:00.

- Jediná kriticky důležitá podmínka byla, že vstupní úsečka (náhodně vybraná) musí být velká maximálně 60 USD. Stop-loss byl pak vždy umístěn nad/pod vstupní úsečku, takže reálný SL nebyl nikdy větší, jak 70 USD. Vstup byl vždy na close dané úsečky - tím pádem byl SL v mnoha případech ještě nižší (CLOSE - LOW, resp. HIGH - CLOSE).

- K této podmínce byl jako výstup přidán profit-target 210 USD. To tedy znamená, že jsme nikdy nevstupovali do obchodu s horším RRR, jak 1:3.

- Následně byl přidán filtr, že pro vstup long je nutné, aby byl trh nad EMA204 - a pro vstup short, aby byl pod EMA 204. Toto vychází ze skutečnosti, že s EMA204 sám velmi aktivně pracuji a používám v reálném obchodování.

Důležité upozornění: studie nezahrnuje žádné poplatky ani skluzy v plnění. Jedná se POUZE O STUDII a není, ani nebylo záměrem jakkoliv takovou studii spojovat s reálným obchodním systémem! Jakákoliv diskuze nad tím, jak by výsledky vypadaly/nevypadaly s komisí a slipem je v tomto případě zcela bezpředmětná.

Studie tedy jasně ukazuje, že faktor RRR je dle všeho minimálně stejně důležitý, ne-li ještě důležitější, než samotný vstup. To je pro nás velmi důležitá informace, která nám může pomoci přidat do obchodního plánu další způsob, jak reagovat v případě nejednoznačných vstupních situací.

Jak tedy aplikovat závěr z takové studie pro rozhodování v nejednoznačných situacích?

1) Jasně se ukázalo, že riskovat s malým stop-lossem pro potenciál RRR alespoň 1:3 a více je dlouhodobě profitabilní záležitost - dokonce i na ryze náhodných vstupech.

2) Pokud si tedy nejsem jistý kvalitou signálu, v prvé řadě kouknu, jak veliká je vstupní úsečka a jak by musel být veliký stop-loss, pokud takový umístím nad/pod vstupní úsečku.

3) Poté zvážím potenciál. Mohu buďto použít některé prvky běžné technické analýzy, které mám jasně backtestované, a tudíž mám k nim i potřebné statistiky, nebo mohu vyjít z důkladnější studie MFE, která mně řekne, jaké bývaji běžné pohyby z právě vyrýsovaného patternu. V rychlosti si pak spočítám risk poměr potenciál a vím, jaké je RRR.

4) Pokud je RRR adekvátně vysoké (záleži obchodník od obchodníka, ale v případě 1:3 a lepší už rozhodně stojí za zvážení), mohu se v nejisté situaci rozhodnout, že obchod vezmu. I pokud takový obchod nevyjde, dlouhodobě bychom neměli být s takovýmto přistupem "mimo", protože budeme stále efektivně pracovat s RRR, které by již mělo samo o sobě z dlouhodobějšího pohledu napomoci spíše k profitům.

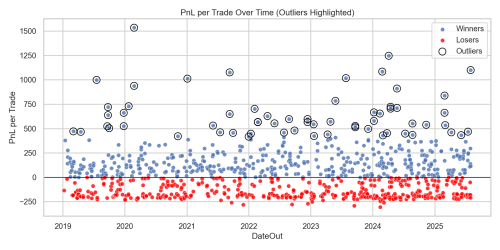

5) Pokud je RRR nízké, je lepší nejednoznačný signál nechat být, ať se už stane cokoliv. Jenom pro představu - takto například vypadá studie náhodných vstupů v momentě, kdy bychom vstoupili na úsečce veliké až 100 USD (a při PT stále na úrovni 210 USD tak snížili RRR zhruba na 1:2):

Opět však platí, že musíme mít již předem v obchodním plánu jasně definováno, co je pro nás taková nejednoznačná situace, u které si budeme "pomáhat" RRR konceptem, a jak konkrétně takovéto situace vypadají!

Závěr

Vraťme se tedy k obchodnímu plánu intradenního obchodníka a udělejme si z dnešního článku pár praktických závěrů:

1) Nejednoznačné situace jsou součástí diskréčního intradenního obchodování.

2) Abychom takové mohli lépe obchodovat, musíme si určit koncept, se kterým si budeme "napomáhat" v nejednoznačných situacích.

3) Takovýto konept může být celkové posouzení trhu, a nebo také zvážení RRR.

4) Nejlepší je kombinace obojího.

5) Pro obojí je však nutné mít nějaké doplňkové statistiky, které nám pomohou lépe vymezit rozmezí, ve kterém se s "podpůrným" konceptem pohybovat.

6) Koncept RRR by měl být navíc rozumně uchopen každým intradenním obchodníkem i pro "běžné" vstupy. Studujte svůj systém z pohledu RRR.

7) Je nutné si v plánu doujasnit, co jsou nejednoznačné situace, a jak takové tedy budeme posuzovat. Tj. nejednoznačné situace nesmí být obchodovány čistě improvizovaně, ale opět v rámci nějakých rámcových pravidel.

😎 Není od věci doplnit obchodní plán i podobnými vlastními náhodnými studiemi.

Tomáš Nesnídal