Jízda na dlouhém chvostu

Některé strategie mají vysokou úspěšnost, jiné profitují z tzv. dlouhých chvostů. Oba typy dokáží solidně vydělávat, ale nesmíme jim stát v cestě.

Obsah:

- Co je to dlouhý chvost?

- Příklad strategie s dlouhým chvostem

- Jízda na dlouhém chvostu je výdělečná, ale psychicky náročná

- Odstřižení dlouhého chvostu

- Systematičnost je u obchodů na chvostu základem

- 100 % zhodnocení za rok z jízdy na chvostu?

Co je to dlouhý chvost?

Dlouhý chvost (někdy také dlouhý ocas z anglického termínu "long tail") se v kontextu tradingu vztahuje k situacím, kde méně běžné, ale potenciálně velmi ziskové obchodní příležitosti tvoří značný díl celkového zisku. Tento termín, odvozený z teorie pravděpodobnosti, odkazuje na "dlouhé chvosty" distribucí pravděpodobnosti, kde extrémní, i když málo pravděpodobné hodnoty, mohou mít významný dopad na celkové výsledky.

Strategie využívající dlouhé chvosty vyžadují trpělivost a striktní risk management. Obchodníci musí být připraveni na delší období ztrátových obchodů s menšími ztrátami, které jsou kompenzovány občasnými výraznějšími zisky. Typickou strategií s takovýmto rizikovým profilem je trend following. Trendoví obchodníci se snaží zachytit mnoho potenciálních trendů, avšak většina z nich končí stop-lossem, aniž by se trh skutečně rozjel. Klíčové je v těchto situacích vytrvat v obchodu co nejdéle, pokud se trh skutečně rozjede. Psychická odolnost je zde nezbytná, protože po sérii ztrát mají méně zkušení obchodníci tendenci zisky vybírat předčasně, což může přeměnit ziskovou strategii na ztrátovou.

Příklad strategie s dlouhým chvostem

Konkrétním příkladem strategie s dlouhým chvostem, kterou obchodujeme na Finančníkovi, je intradenní breakout. Strategie je popsána například zde: Intradenní breakout model.

Risk management strategie je poměrně jednoduchý. Základní model publikovaný v Trading Room (kód je zde) říká: při průrazu příslušné breakout úrovně vstup do směru průlomu. Riskuj 300 dolarů, drž pozici do konce obchodního dne.

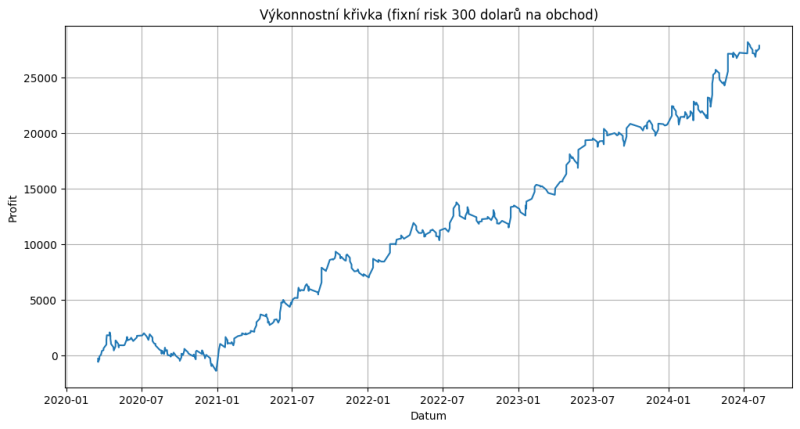

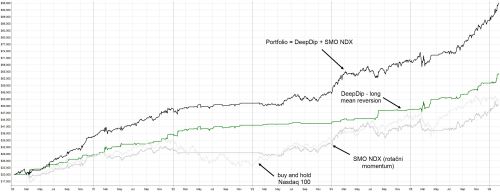

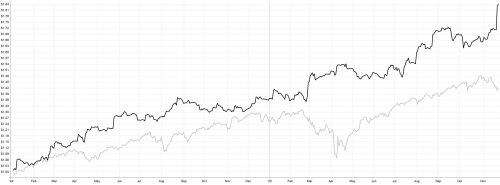

Při aplikaci sdíleného kódu na trhy QQQ a SPY (bez jakýchkoliv úprav ) vypadá výkonnostní křivka strategie následovně (komise jsou započítány):

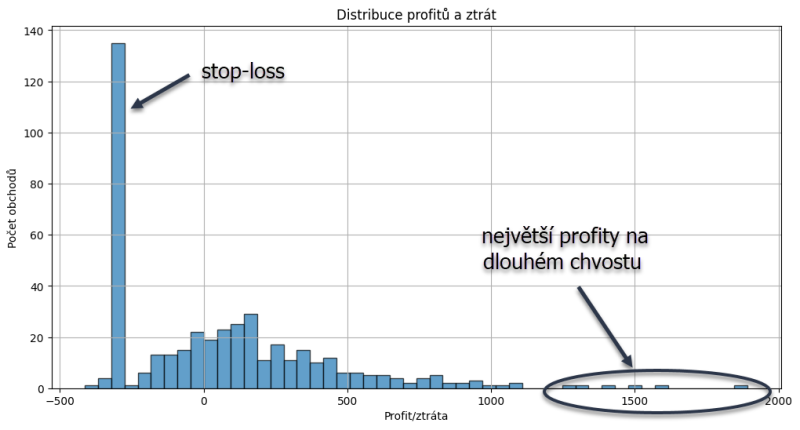

Strategie má historicky tendenci hezky vydělávat, co ale není patrné na první pohled, je způsob distribuce profitů a ztrát. Ta vypadá následovně:

Vidíme, že velké množství obchodů končí na stop-lossu 300 dolarů. Některé obchody mají ještě nepatrně větší ztrátu (jde o otázku zaokrouhlení kontraktů a skluzu v plnění). Řada obchodů pak končí v rozmezí cca -250 dolarů až 500 dolarů. Pak je zde ale několik obchodů, které vytvořily výrazný profit. Právě to jsou ty tzv. „long tail“ obchody. Obchody na dlouhém chvostu.

Jízda na dlouhém chvostu je výdělečná, ale psychicky náročná

Jak si ukážeme dále, výjimečně ziskové obchody jsou pro strategii klíčové. Jejich zobchodování může být ale zejména pro začínající obchodníky psychicky náročné a frustrující.

Pokud chceme, aby byl obchod výjimečně ziskový, musíme chytnout potřebný pohyb v trhu v jeho zárodku a do obchodu nezasahovat. To současně znamená, že budeme čelit mnoha situacím, kdy se obchod rozjede, my máme otevřený pěkný profit, abychom jej před finálním výstupem na konci dne např. celý odevzdali zpět do trhu.

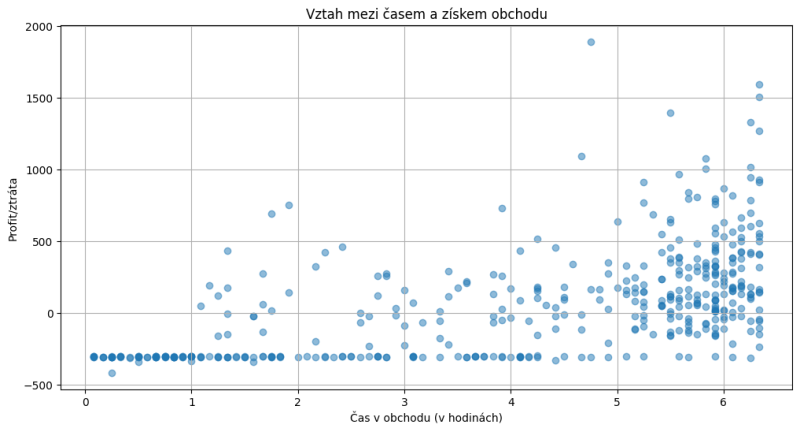

Toto se ale nedá obejít. Chceme-li obchody z oblasti dlouhého chvostu inkasovat, musíme dát obchodu prostor. Ziskové obchody skutečně potřebují čas. Takto vypadá distribuce zisků a ztrát z našeho intradenního systému v závislosti na čase v obchodu:

Graf ukazuje, že nejziskovější obchody patří mezi ty, které byly otevřeny nejdéle.

Odstřižení dlouhého chvostu

Přirozenou tendencí obchodníků limitovat psychologickou nepohodu z příliš velkého otevřeného profitu může být aplikování různých pravidel vedoucích k předčasnému vybírání zisků. Například agresivnější posouvání stop-lossu nebo vybírání zisků na profit targetech. Velmi často ale mohou podobné úpravy strategii spíše výrazně uškodit, než ji vylepšit. Samozřejmě nelze hovořit univerzálně a konkrétní dopady je dobré vždy ověřit na vlastních backtestech.

Zde je ukázka dopadu odstřižení dlouhého chvostu na diskutovaném intradenním breakoutu. Ten v Trading Room obchodujeme na různých trzích, protože trhy typu QQQ a SPY nejsou běžně dostupné na EU retailových účtech.

Jedním ze způsobu konkrétní exekuce jsou 0TDE opce, které lze bez omezení obchodovat i na malých účtech – viz Day trading breakoutů s 0TDE opcemi – extra páka s limitovaným riskem. U 0TDE opcí pracujeme s debetními strategiemi a o to větší pohyb v breakoutu potřebujeme.

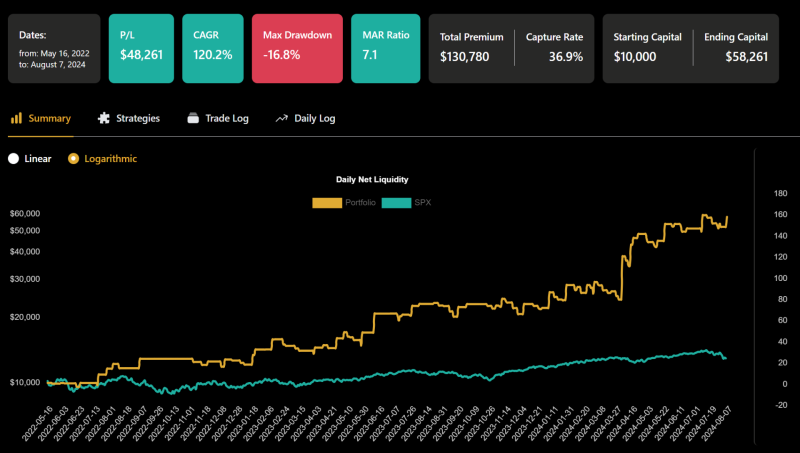

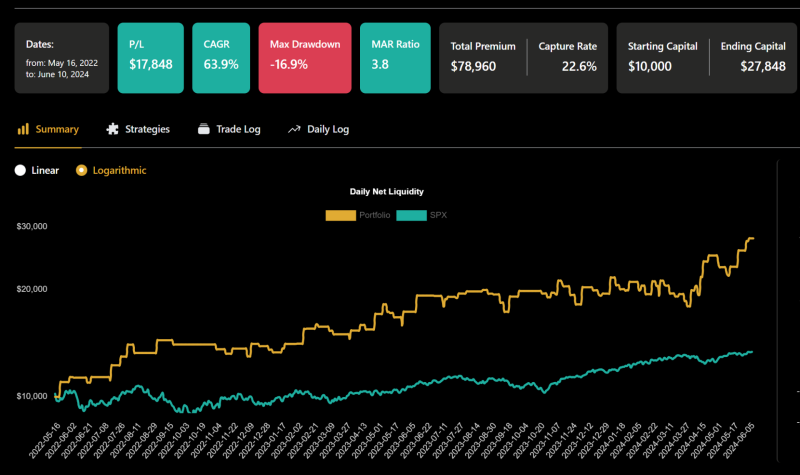

Takto vypadá hrubý opční backtest se započítanými realistickými komisemi a skluzy v plnění v případě, že opce je otevírána na breakoutu a pozice držena až do finálního výstupu:

Jde o portfolio složené z trhů QQQ a SPY. Backtest indikuje zhodnocení 120 % ročně při drawdownu -16,8 %. Risk 3 % účtu na opci.

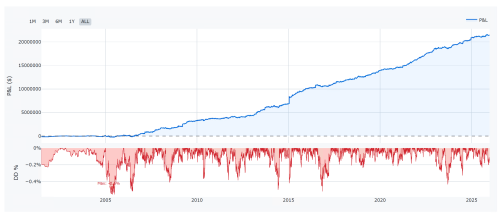

Jak hodně jsou opční výsledky závislé na několika málo výjimečných profitech? Můžeme udělat backtest, kdy ziskové pozice uzavíráme na 200 % profitu:

Byť by se mohlo zdát, že takový přístup bude dávat smysl, backtest hovoří opačně. Naše průměrné zhodnocení kleslo na polovinu.

Systematičnost je u obchodů na chvostu základem

Strategie zachytávající v trzích momentum budou mít vždy charakteristiku popisovanou v dnešním článku. Budeme mít množství ztrát, které nám ale bohatě zaplatí občasné větší profity. Klíčovým faktorem pro profitabilitu v podobných strategií je tak systematičnost. To nejhorší, co se nám může stát je, že vynecháme jeden obchodní den, který by nám zrovna nadělil ten největší zisk za poslední měsíce.

Osobně tak podobné strategie automatizuji. Obchodování skrz skripty výrazně snižuje šanci, že mi nějaký výrazný obchod uteče. A také se hodně snižuje psychická náročnost obchodování v období ztrát.

100% zhodnocení za rok z jízdy na chvostu?

Mimochodem – je vlastně realistické zhodnocení přes 100 %, které v 0TDE opcích indikuje výše uvedený backtest? Upřímně zatím netuším, ale rozhodně mě výsledky testování v rámci Trading Room motivovaly na tolik, abych do podobné strategie vložil své peníze.

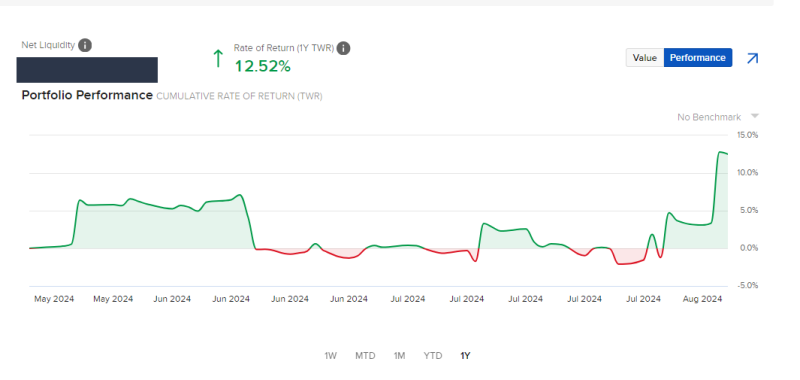

Strategii jsem pustil v polovině května a zatím nebyla v trhu příležitost pro žádný skutečně mimořádný zisk. Inkasuji tak zisky v kategorii RRR (risk:reward) maximálně kolem cca 1:2.5. Přesto mám za cca 2,5 měsíce na účtu zhodnocení +12,5 %. Takto vypadá stav mého živého účtu, který mám pro strategii vyčleněný:

Takže ano, zatím vnímám, že hodně nadstandardní zhodnocení je reálné. Risk je ve strategii naprosto jednoznačně definován (nemohu ztratit více, než za kolik debetní pozici otevřu) a zisk je neomezen. Je ale důležité neodstřihávat obchody na chvostu a číhat s autotraderem v trzích na příležitost každý den.

Chcete získávat s automatizovaným 0TDE systémem také vlastní zkušenosti z jízdy na dlouhém chvostu?

Zapojte se do Trading Room a využijte následující odkazy:

Petr Podhajský

Fulltime obchodník věnující se tradingu více než 20 let. Specializace na systematické strategie obchodované na futures a akciích. Oblíbený styl obchodování: stavba automatizovaných portfolio systémů, které využívá i při správě většího externího kapitálu.

-

2

2