Pohled na aktuální situaci na trhu akciových indexů skrz intermarket analýzu – 2

6.8.2010 jsem zde publikoval svůj aktuální pohled na trhy skrz intermarket analýzu. Tu používám pro intradenní obchodování, ale velmi dobře ji lze aplikovat i na dlouhodobé grafy. Dnes se podíváme, jak analýza dopadla a jak vidím situaci na trzích pro nejbližší období.

Poznámka – články na Finančníkovi publikuji vždy ve čtvrtek. Analýzy se však neřídí našim publikačním kalendářem, a často je tak připravuji několik dnů předtím, než vyjdou na Finančníkovi. V takovém případě odkazy na články zkušebně publikuji přes sociální média (např. Facebook, nebo Twitter).

Tento článek reflektuje stav trhu 25.8.2010 dopoledne. Připomeňme si analýzu, kterou jsem publikoval 6.8.2010. Graf vypadal takto:

Ve článku jsem zmiňoval potenciální short s profit-targetem u swingu S2 (tečkovaná čára).

Včera byl profit target zasažen, a je tak čas si k obchodu a aktuální situaci říct několik dalších tipů, které můžete použít jak v intradenním, tak pozičním obchodování. Aktuální pohled na trh YM vypadá dnes ráno následovně:

Na grafu vidíme, že dva dny po publikování analýzy šel trh ještě do strany, poté vytvořil silnou klesající úsečku. Swing S3 silnou klesající úsečku otestoval, ale trh neměl sílu vystoupat zpět ani do poloviny vysoké volatilní úsečky, natož do oblasti konsolidace (malé úsečky v oblasti divergence). Silné znamení, že v trhu převládají prodávající. Následně trh doklesal k našemu profit-targetu (modrá šrafovaná čára).

Pro mne je velmi podstatná informace, že trh neměl sílu prorazit low swingu S2 (tučná černá čára). Při pohledu na samotný graf YM nemá tato informace de facto žádnou hodnotu, obrázek se ale začíná skládat při pohledu na kompletní kvarteto trhů, které používám pro své obchodování:

Klikněte pro zobrazení grafu v plném rozlišení.

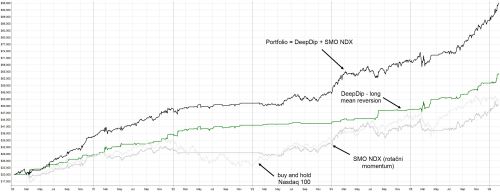

Na screenshotu vidíte čtyři futures trhy na akciové indexy – YM (Dow Jones), ES (S&P 500), RJ (zkratka v Sierra historických datech pro Russell 2000) a NQ (Nasdaq). Toto nastavení používám v rámci intermarket analýzy jak pro denní, tak především intradenní obchodování.

Na screenshotu je patrné, že YM jako jediný neměl sílu překonat low swingu S2, zatímco všechny ostatní, silně korelující trhy, swing překonaly. Jinými slovy - do případného proražení swingu S2 na trhu YM - se nám formuje divergence směrem vzhůru (není zakreslena – zakreslete si sami v případě, že vás intermarket analýza oslovila).

Nicméně situace není tak růžová, abych uvažoval o případném vstupu do dlouhé pozice. Důvod je jednoduchý. Prostory kolem swingů S2 a S3 představují velmi silné S/R oblasti (všimněte si, že např. na trhu YM je struktura grafu před swingem S2 velmi podobná té před swingem S3 – vidíme silně volatilní úsečku následovanou protiswingem, který však neměl sílu vrátit se ani do poloviny této úsečky). Pokud bych nyní uvažoval o vstupu do dlouhé pozice (jako že v žádném případě neuvažuji), musel bych svůj profit-target umístit někam do oblasti S3, což je samozřejmě příliš blízko na to, aby obchod dával smysl. Ze stejného důvodu bych se nyní nepouštěl do další krátké pozice - pod swingem S2 očekávám, že bude mít cena díky silné S/R oblasti s dalším poklesem minimálně problémy.

Jaké mám tedy očekávání následujícího vývoje na denních grafech? Dokud nepřijde silný fundament, který trhy hne jedním, nebo druhým směrem, je velmi pravděpodobné, že se cena bude dál pohybovat spíše do strany. Směrové pozice mne budou opět zajímavé v okamžiku, kdy se trh vydá vzhůru a překoná oblast 10685 (na YM) nebo dolů a překoná low na 9506 (opět vztaženo k YM). Je samozřejmě možné, že trh bude od dnešní seance krásně trendovat dolů bez jakéhokoliv fundamentu, ale analýzou chci především ukázat proces, jakým si já osobně vybírám obchody, ve kterých cítím vysokou pravděpodobnost úspěchu (nejsem obchodník, co by musel být za každou cenu v trhu).

Současně jsem chtěl článkem upozornit na skutečnost, že informace, které nemusí být patrné při pohledu na jeden graf, začnou dávat hodnotu, jakmile si je zasadíme do širšího kontextu. Kontext může být samozřejmě libovolně široký. Někdo v diskuzi pod minulým článek upozornil, že pro analýzu lze používat mnoho dalších informací (vývoj ropy, dluhopisů atd.), což je samozřejmě pravda – je na každém, aby si analýzu poskládal z prvků, kterým rozumí a které mu poskytují potřebné informace. Osobně používám intermarket analýzu pro intradenní obchodování, kde není času nazbyt, takže si z drtivé většiny vystačím s pohledem na korelující akciové indexy. Mimochodem – na výše uvedeném screenshotu jsem vyznačil volatilní úsečku v trhu Russell 2000, která nám silně naznačovala, že se může něco chystat. To je další kouzlo pohledu na více grafů najednou – silně korelující trhy vytvářejí podobné patterny a struktury, které ale mohou být někde více a někde méně čitelné. Opět další princip, který využívám v rámci intradenního obchodování.

Dnešní článek prosím berte opět jako tip, co je případně v trhu možné sledovat a podle čeho se orientovat. Profitabilních cest existuje v tradingu velmi mnoho a je na každém, aby si našel cestu, která je pro něj nejčitelnější.

Petr Podhajský

Fulltime obchodník věnující se tradingu více než 20 let. Specializace na systematické strategie obchodované na futures a akciích. Oblíbený styl obchodování: stavba automatizovaných portfolio systémů, které využívá i při správě většího externího kapitálu.