Lekce z výsledků začínajícího tradera

S několika tradery jsem vedl e-mailovou korespondenci ohledně obchodování SR úrovní a jednoduchých taktik trade managementu vycházejících z článku Tipy z praxe intradenního obchodování – důraz na rozumné RRR, který jsem na Finančníkovi publikoval minulý týden. Zde jsem uvedl příklad tradera/kamaráda, který se učí trading skrz tipy, které mu dávám. Pojďme se podívat, jak dopadlo obchodování celého týdne (nejen již uvedené pondělí) a co je možné si z výsledků odnést.

Než se dostaneme dál, rád bych zdůraznil, že samozřejmě existuje nepřeberné množství obchodních stylů vyžadující různý kapitál, zkušenosti, intenzitu sezení před počítačem atd. Tipy, které publikuji se odvíjejí od mého stylu obchodování, který na Finančníkovi pravidelně vysvětluji v kurzu Pokročilé intradenní obchodování s pomocí Price Action s využitím intermarket a volume analýzy – tedy především intradenního obchodování SR zón, price action, intermarket divergencí a nově orderflow. I s ohledem na pomalejší a méně stabilní internet na Lanzarote, kde aktuálně bydlím, určitě nejsem skalper a současně se nesnažím obchodovat pro stovky procent ročně. Důraz ve svém tradingu kladu na orientaci ve struktuře trhu skrz vyšší timeframy, přípravu před obchodováním, snahu o analýzu aktuálního chování trhu, čemuž přizpůsobuji své vstupy, stopy a profit targety.

Za dobu existence Finančníka jsem také již komunikoval s ohromným množstvím začínajících traderů a před delší dobou jsem pochopil, že i v tradingu by se každý měl učit věci postupně, čímž se výrazně zvyšují šance na úspěch. Při studiu trhu proto doporučuji klást důraz nejprve na práci se strukturou trhu, plánování vstupů a výstupů a omezení mikromanagementu pozic. Jakmile začne obchodník vydělávat s tímto hrubším přístupem, přístup samozřejmě dále rozvíjí (např. skrz dynamičtější position sizing, kombinované výstupy z pozic, aktivnější řízení otevřené pozice atd.). Ovšem všechno chce svůj čas. Trader, jehož screeny zde dnes uvádím, je ve fázi, kdy se učí chápat dlouhodobé pravděpodobnosti, učí se přijímat ztrátové dny, učí se přijímat momenty „náhody“ i „smůly“, učí se krotit své emoce, získává základní informace o úspěšnosti svého obchodování v živém tradingu atd. atd.

Z mé zkušenosti je dobré v takové fázi obchodovat s co nejmenší pozicí, s velmi striktním risk managementem a ideálně s jasně daným počtem obchodů za obchodní seanci (zde jeden za den), kdy obchodník spíše exekuuje předpřipravený plán, než aby se snažil o dynamické „realtime“ vyhodnocování v trhu.

Upřímně si myslím, že takový „pomalejší“ začátek by pomohl mnoha dalším traderům, a právě proto zde tyto poznámky uveřejňuji.

Klíčové oblasti, na které bych se tedy v začátcích obchodování (nebo pokud jste neúspěšní) zaměřil:

- Příprava hrubého obchodního plánu pro daný den. Osobně trávím cca 30-60 minut před otevřením trhů zkoumáním vyšších TF a přípravě oblastí, kde budu případně daný den obchodovat. Viz například článek Komentovaná ukázka přípravy k intradennímu obchodování a další, které jsem na toto téma publikoval. Všechny níže uvedené vstupy vycházejí z podobné přípravy, byť na screenshotech nejsou SR zóny zakresleny.

- Striktně nastavený risk management. Jasné nastavení maximální ztráty pro konkrétní den (dobře se to v začátku řeší právě skrz jeden obchod denně, což však samozřejmě není žádné dogma a neznamená to, že by úspěšný trader neměl obchodovat aktivněji).

- Jasné zdůvodnění umístění stop-lossu a profit targetu k danému vstupu vycházející ze struktury trhu. Tj. obchodník může obchodovat pro začátek s nějakým fixním stopem, aby měl snáze definován fixní risk (tak je to děláno i na níže uvedených ukázkách), ale současně by se měl snažit jej umístit do určité logické zóny. Pokud stop-loss není dostatečně veliký, nebo v trhu žádnou logickou zónu nenachází, je třeba se poohlédnout po jiném vstupu.

- Samozřejmé jsou další základy jako jasný obchodní plán atd.

Jak vidíte na uvedených ukázkách, poté, co obchodník vstoupí do trhu s daným vstupem a výstupem, pozici neřídí (pouze posouvá SL na B/E v okamžiku, kdy se trh obchoduje blíže k profit targetu). Opět je to z řady důvodů:

- Především proto, že většina začínajících traderů ztrácí z důvodu, že pozici řídí příliš aktivně. Toto je tedy určité „živé cvičení“, ve kterém by se měl trader naučit spoléhat na svoji primární analýzu a učit se chodit pro větší targety.

- V tradingu je dobré naučit se vnímat, že bez ohledu na úspěšnost dlouhodobého edge, je šance jednotlivých obchodů po vstupu 50/50 a to, jestli půjde trh k targetu, nebo stopu nemůžeme ovlivnit. Pokročilý obchodník může šance trochu zvrátit řízením otevřeného obchodu, ale opět – není možné se učit vše najednou.

- Většina začínajících obchodníků má snahu brát trading příliš adrenalinově a být v obchodování hyperaktivní, což samozřejmě vede ke ztrátám. Méně aktivní styl tradingu dokáže podle mé zkušenosti tradery naučit, že právě naopak určitá pasivita (poté, co uděláme všechnu práci skrz analýzy) nám naděluje profity.

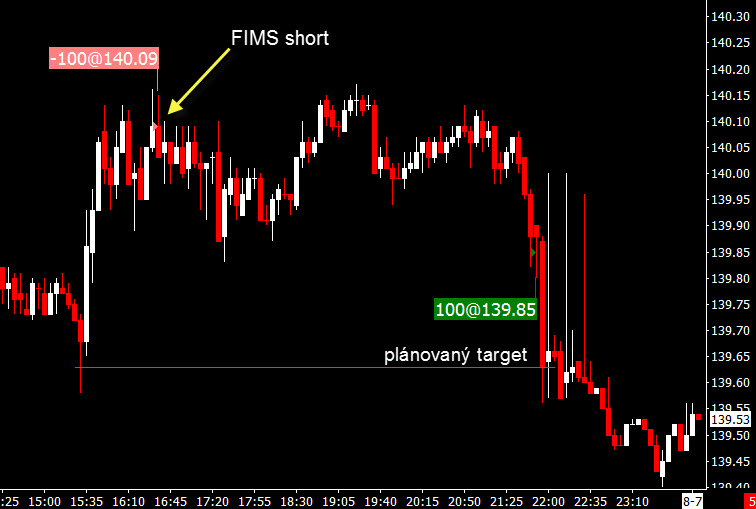

Pojďme se stručně podívat na jednotlivé dny popisovaného obchodního týdne (6.–10. 8. 2012) a jak si s námi dokáže trh pohrávat. Pozn.: V první polovině týdne měl trader problém s platformou (další důvod, proč z počátku obchodovat s malými pozicemi), kdy se nekorektně párovaly, resp. nepárovaly otevřené pozice – proto nejsou některé vstupy propojené (ale aby článek nevyvolával nejasnosti, jsou na konci publikovány všechny obchody coby brokerský výpis).

Na grafu je 5minutový timeframe trhu SPY (levnější alternativa k e-mini ES – viz minulý článek):

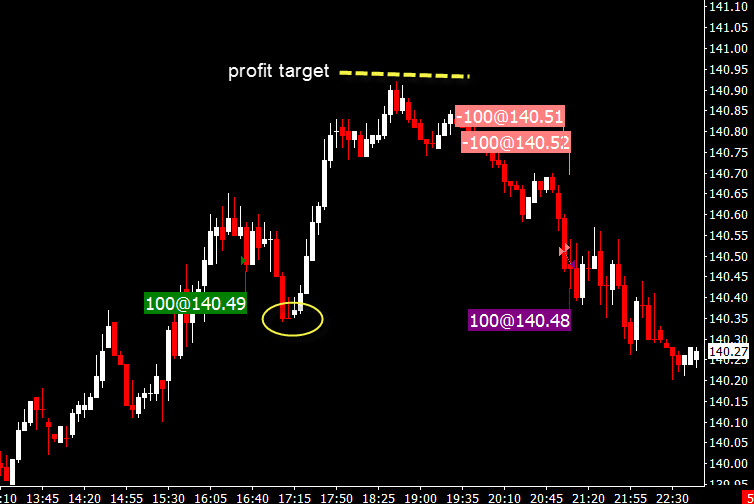

Pondělí 8. 8. 2012 – vstup short v připravené SR zóně (popisovaný již v minulém článku). Výstup nakonec pár minut před uzavřením trhu (SPY uzavírá dříve než ES) – těsně předtím, než by trh dosáhl naplánovaného targetu.

Úterý 9. 8. 2012 – long, vycházející částečně z mé přípravy, kterou jsem před otevřením trhu diskutoval zde v naší uzavřené pokročilé e-mini sekci. Trader měl vstup trochu předčasný, zónu jsme v ES měli naplánovanou v oblasti žluté elipsy, ale trhy nebyly příliš volatilní, takže stop vydržel. Díky dřívějšímu vstupu dal obchodník profit target (zatím umisťovaný s fixním RRR) až na druhou stranu nejbližší prodejní SR zóny, která však vydržela – trh se otočil 2 ticky v SPY před profit targetem – tedy „smůla“, ale právě o tom trading je. Nakonec výstup na B/E. Druhý drobný obchod (2 ticky) byl způsoben chybou platformy.

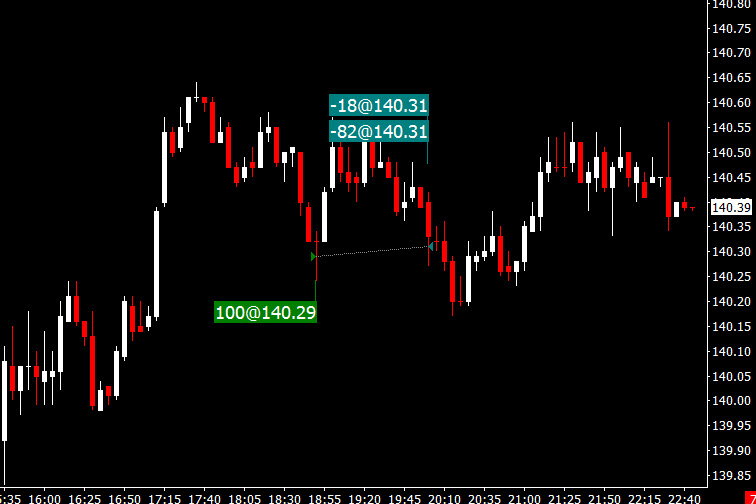

Středa 10. 8. 2012 – hezký long, který okamžitě vyrazil vzhůru. Aby však nedosáhl targetu a obchod byl opět ukončen na B/E. Zde už trader začíná být nahlodaný – za týden měl „skoro“ dva profit targety, ale místo toho se stále točí kolem nuly. Snaží se diskutovat, zdali trochu v nízké volatilitě neupravit výstupy. Posléze však souhlasí, že se bude držet dál plánu skrz analýzu SR zón.

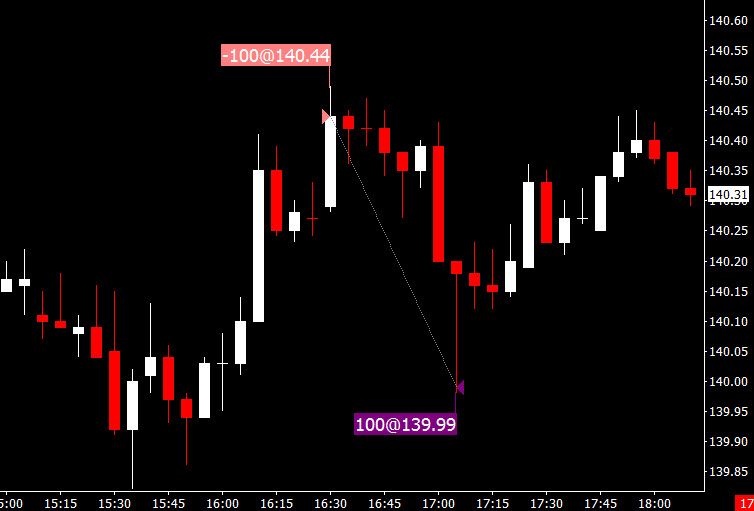

Čtvrtek 11. 8. 2012 – opět krásný vstup v short zóně, kdy cena začala hned klesat, aby se zarazila o jemnější SR úroveň a dostoupala zpátky skoro (2 ticky v SPY) ke stop-lossu. Tedy jen obrácená situace z úterý – tam, kde v úterý byla smůla, se nyní ukázalo štěstí. Klasické trhy a jejich dlouhodobé pravděpodobnosti. Ovšem jen co otevřená pozice ustojí stop-loss a cena se začne vracet ke vstupu, diskutuje se mnou trader na Skypu, zdali obchod nezavřít, protože to „nevypadá dobře“. Domlouváme, se že profit target umístil tentokrát před nejbližší nákupní zónu a necháme trh, ať dělá, co umí. Trh zasahuje plný profit target.

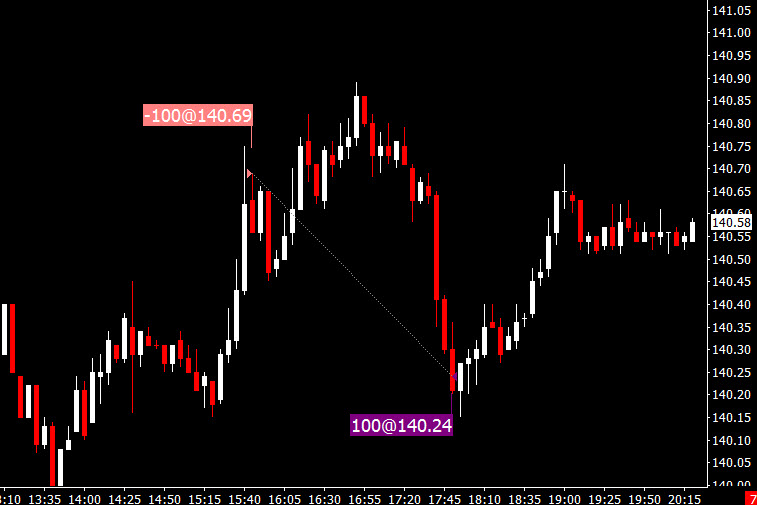

Pátek 12. 8. 2012 – trader je najednou v naprosté pohodě. Ví, že díky jeho risk managementu tento týden skončí v zisku, ať v pátek prodělá, nebo vydělá. Vstupuje po signálu short v naplánované resistanci a profit target umísťuje nad nejbližší support. Opět se usmálo trochu tohoto štěstí (nebo se potvrdila analýza? ![]() a tentokrát je profit target zasažen těsně před low hlavního swingu.

a tentokrát je profit target zasažen těsně před low hlavního swingu.

Zde jsou obchody za celý týden přehledně vypsány z brokerské platformy:

Profity jsou malé, stejně jako byl malý risk – to je pointa trénování živého obchodování na SPY (viz minulý článek). Obchodník se může oprostit od emocí spojených se ztrátami reálných peněz a soustředit se na exekuci plánu. Postupně si bude pozice pochopitelně zvětšovat a následně přejde na obchodování trhu ES. Obchodování jednoho kontraktu v ES je z finančního pohledu cca 5x více než obchodování 100 akcií SPY. Trhy extrémně silně korelují (nakonec obchodník dělá veškerou analýzu na ES a v grafu se SPY jen „kliká“ na tlačítka buy/sell), takže stejných výsledků by dosáhl v e-mini ES – v tomto trhu by tak s jedním kontraktem vytvořil na 5 obchodech (plus jedna chybná exekuce) přibližně zisk 500 USD/kontrakt/týden, což je na aktuální volatilitu z mého pohledu velmi solidní (až nadstandardní) výkon. A přitom pro to stačilo 5 obchodů, kde začátek týdne navíc vypadal, že traderovi „nic nevychází“. A o tom z velké části intradenní obchodování je – obchodovat méně pro více a hodnotit výsledky s určitého časového odstupu. Čímž samozřejmě ani náznakem netvrdím, že podobné výsledky by měl trader dosahovat konzistentně, při takto nízké frekvenci je třeba se připravit na občasný ztrátový týden a této skutečnosti je nutné přizpůsobit celková očekávání. Navíc pět obchodů nemá statisticky žádnou vypovídající hodnotu – grafy jsou zde ukázány ne kvůli jejich výsledkům, ale proto, aby demonstrovaly určitý nevyzpytatelný charakter trhů.

Příští týden může být tedy jakýkoliv – prodělečný, nebo může trader vydělat více. Co je však důležité – díky striktnímu money managementu trader již dnes ví, že:

- I kdyby ztrácel každý den celý týden, nemůže prodělat více, než kolik vydělal tento týden.

- Pokud se bude soustředit na exekuci svého plánu, profity se v dlouhodobém horizontu znovu dostaví. Jen je třeba systematicky exekuovat připravený plán.

Petr Podhajský

Fulltime obchodník věnující se tradingu více než 20 let. Specializace na systematické strategie obchodované na futures a akciích. Oblíbený styl obchodování: stavba automatizovaných portfolio systémů, které využívá i při správě většího externího kapitálu.