Lekce přímo z trhů – proč obchodníci nevydělávají?

Začínající obchodníci se často diví, proč tak málo traderů dokáže konzistentně vydělávat, přestože mají k dispozici stejné strategie, jako úspěšní obchodníci. Tématu se zde věnujeme průběžně po celou dobu existence serveru, dnes se pojďme podívat na některé „zkušenosti ze života“, ze kterých lze načerpat hodně inspirace.

|

Foto (c)iStockphoto.com/alexsl

|

Podklad pro dnešní článek pochází z uzavřené diskuze opčních obchodníků, kde se pravidelně diskutují obchodní systémy pocházející z našich kurzů na opce.

Nejprve trochu vysvětlení – systémy, které na obchodní akademii vyučujeme, jsou především velmi jednoduché a mechanické. Opce jsou jako šachy a nabízejí nepřeberné množství kombinací pro řešení nejrůznějších situací. Jenže chcete-li hrát výtečně šachy, musíte hru nejprve pochopit a někde začít. Naše opční kurzy jsou určené především pro začínající opční tradery a tak jsme připravili defacto jednoduchou kuchařku několika systémů, které sami obchoduje živě, v rámci kterých se vstupuje do pozice podle zcela mechanických pravidel jednou měsíčně (tj. 12 vstupů za rok) s tím, že si obchodník může vybrat z několika trhů s nejrůznějším riskem. Při použití levných ETFs trhů obchodník riskuje za měsíc doslova pár dolarů a může tak důvěru v systém získávat se skutečně minimálním účtem a riskem. Cíl byl zřejmý – poskytnout začínajícím traderům naprosto konkrétní řešení, které jim pomohou – pokud budou zcela mechanicky každý měsíc dodržovat daná pravidla – konkrétně si osahat opční trhy a získat základy, na kterých se dá dál stavět. Navíc si dovolím tvrdit, že jim dané systémy v horizontu roku zhodnotí i své peníze (pochopitelně na burze lze vždy ztratit, ale zatím neznám tradera, který by konzistentně strategie obchodoval a v delším časovém horizontu ztratil). Širší výklad jsem zde uvedl proto, aby bylo zřejmé, že tyto základní strategie nejsou subjektivní a obchodníci by tak měli dosahovat velmi podobných výsledků.

Realita je taková, že se strategiemi vydělává opět cca 20% obchodníků (jde pochopitelně o odhad). Proč nevydělává zbylých 80%?

Většina obchodníků se nikdy neodhodlá udělat první krok

Je to skutečně tak. Podle mých zkušeností většina „zájemců“ o obchodování ráda o tradingu přemýšlí a teoreticky o něm diskutuje, ale nikdy se mu neznačnou skutečně věnovat. Podrobně se tomuto věnujeme v článku Psychologie úspěchu 2: nejdůležitější je začít.

V případě daných opčních strategií toto znamená, že „zájemci“ o trading se nedostanou ani k fázi, že by si stáhli platformu a začali si hrát například s demo účtem.

OK, řekněme, že polovina lidí se překoná a začne se obchody seriózně zabývat. Přesto i z této poloviny uspěje i s jednoduchými a zcela mechanickými pravidly méně než polovina začátečníků. Zde jsou hlavní důvody:

Nepřipravenost, neochota učit se na demu

Je jasné, že mezi zájemci o trading jsou různé skupiny lidí s různými schopnostmi např. ovládat počítačové programy a chápat jejich základní nastavení (které je vesměs v angličtině). Jejich ovládnutí přesto absolutně nezáleží na věku nebo inteligenci. Jenom to někomu trvá déle a jinému jdou věci rychleji a opět jsem plně přesvědčený, že programy tohoto typu nakonec pochopí zcela každý, kdo tomu věnuje odpovídající snahu.

Co však nedokážu pochopit je přístup „ono to nějak dopadne“. Nikdy bych nevěřil, kolik lidí je ochotno na ostrém účtu otevřít pozici bez toho, aniž by pořádně věděli jak ji zavřít. Přitom pokud na začátku tradingu ztratí člověk peníze díky hloupé chybě způsobené vlastní neschopností ovládat platformu, zbytečně to člověka demotivuje případně zcela odradí.

Přitom existuje plnohodnotná bezplatná demoverze obchodní platformy a každému bych doporučil obchodovat nejprve například 3 měsíce strategii v prostředí dema a postupně se tak bez jakýchkoliv potenciálních finančních nákladů podrobně seznámit s novým prostředím a do živého obchodování pak vstupovat plně připravený (minimálně po technické stránce).

Neadekvátní risk

Absolutně největší problém u začínajících traderů vidím však v nezvládnutém money-managementu. V přílišném riskování na jeden obchod. Bohužel často navíc ve spojení s předchozím bodem – nepřipraveností a neochotou učit se na demu.

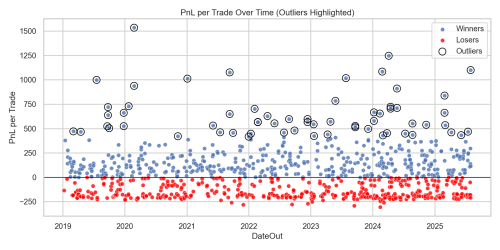

Na každou strategii (bez ohledu na styl obchodování) je třeba se dívat v přiměřeném časovém rámci. Jak už zde mnohokrát zaznělo, jeden obchod je pouze záznam do statistiky. Každý obchodní přístup má své pravděpodobnosti a tudíž i své ztráty a zisky. V případě zmiňovaného opčního obchodování, kde vstupujeme do obchodu 1x za měsíc je přiměřený časový rámec nejméně rok.

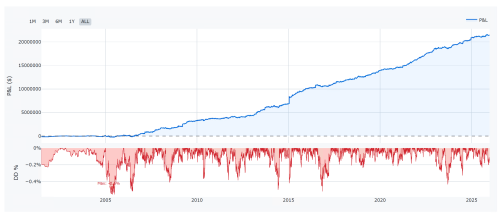

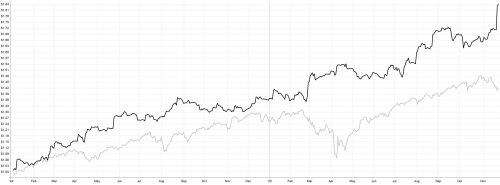

Přesto se bohužel stále opakuje následující scénář. Začínající obchodník si udělá backtest a vidí stabilní equity křivku a tudíž pravidelné profity. Ztrátové měsíce v backtestu vidí, ale příliš ho netrápí, protože po ztrátách přicházejí zisky a equity tak roste stále nahoru. Pustí se do live tradingu co nejrychleji a jelikož vidí, že strategie vydělává, naloží si pořádnou pozici, co účet snese. V tuto chvíli je poměrně jedno, jestli je risk úměrný nebo neúměrný celému obchodnímu kapitálu (z pohledu money-managementu), ale v drtivém počtu případů není úměrný psychice obchodníka. Například tento expirační měsíc trhy bláznivě letí vzhůru a v našich nesměrových strategiích se tak dostavil se jeden ze ztrátových měsíců. V diskuzi se hned objevují příspěvky typu:

- Úvahy, jak nestandardně upravit pozici , aby člověk zachránil, co se dá. Tj. improvizace mimo plán, která může velmi často vést ještě k hroším výsledkům, protože trader začne dělat věci pod tlakem a bez rozmyslu. Přitom v backtestu ztráty jasně vycházejí a jediné, co je třeba udělat, je ztrátu přijmout a připravit se na obchodování dalšího měsíce.

- Úvahy o tom, kam trhy mohou v nejbližších dnech jít. Resp. spíše prosby o tipy kam se trhy mohou vyvíjet – to nejhorší, kam se obchodník může dostat. Neschopnost uzavřít ztrátovou pozici v daný okamžik podle plánu, ale doufání v obrat trhu může vést ke skutečným škodám nejen na obchodním účtu.

- Úvahy, že se trhy aktuálně hýbou nestandardně a je lepší strategii příští měsíc neobchodovat. Pochopitelně, že jde o velkou chybu – trhy se většinou pohybují v určitých vlnách – po volatilním pohybu přichází stagnace a tak pořád dokola. Začínající obchodníci, kteří vynechávají měsíce podle určitého „pocitu“ se tak paradoxně strefují do těch nejméně vhodných měsíců.

- Úvahy, že strategie přestala fungovat.

Vše pak vede k jedinému – chování mimo plán, nesystematické exekuci obchodů a tudíž k celkovým ztrátám tam, kde ostatní (tj. obchodníci kteří plán exekuují stále přesně) postupně vydělávají, protože po ztrátovém měsíci přijdou ziskové měsíce a tak pořád dokola.

Přitom prvotním problémem je většinou právě nepřiměřený risk. Začínající obchodník se nechce spokojit s malými profity (pro které je třeba riskovat jen velmi malý kapitál), ale chce hned ty velké (pro které je však třeba adekvátně riskovat). Bohužel není schopen psychicky a vyrovnaně ustát ztráty, které jsou s daným stylem spojené a neodmyslitelně ke strategii patří. To však neznamená, že by úspěšní obchodníci měli „jinou hlavu“. Vůbec ne, podobným vývojem si musí projít každý. Dnes jsem například schopen přijímat ztráty, ze kterých by mě ještě před rokem či dvěma šel mráz po zádech a přitom si na ně druhý den již nevzpomenu – adekvátně tomu samozřejmě mohu pracovat i s výrazně vyššími profity. Ale hranici jsem začal posouvat také od zcela minimálního počtu kontraktů na levnějších trzích.

Shrnutí

Jak je snad z dnešního článku zřejmé, hranice mezi ziskovými a prodělečnými tradery je často velmi, velmi tenká, ale současně zásadní. Záleží především na tom, zda-li si věci nastavíme tak, abychom mohli daný přístup skutečně dělat systematicky a bez emocí.

Ziskoví opční obchodníci ve zmiňovaném vláknu vesměs začali od velmi malých pozic na levných trzích typu IWM, SPY a velmi, velmi pomalu si přidávali kontrakty, případně se přesouvali do dražších trhů. Tímto způsobem člověk pracuje na své psychice, získává důvěru v danou strategii, a pochopitelně získává i cit pro určité nuance a zlepšení , které mu v budoucnu mohou pomoci přístupy dále rozvíjet. A jen zde může být rozdíl mezi tím, zda-li se člověk zařadí do skupiny 80% nebo 20%.

Prosba na závěr – prosím nediskutujte v tomto vláknu konkrétní opční strategie. Diskuze by měla směřovat spíš ke zkušenostem s dodržováním strategií a nejlépe chybám, kterých se obchodníci dopouští a jsou si jich plně vědomi (a mohou tak pomoci ostatním).

Petr Podhajský

Fulltime obchodník věnující se tradingu více než 20 let. Specializace na systematické strategie obchodované na futures a akciích. Oblíbený styl obchodování: stavba automatizovaných portfolio systémů, které využívá i při správě většího externího kapitálu.