Úvod do breakout strategií

Co jsou to breakout strategie?

Jedná se o jeden z nejstarších obchodních přístupů vůbec. Breakout strategie jsou v podstatě strategie založené na průlomu. Vychází se z předpokladu, že pokud trh prolomí určitou úroveň, bude pokračovat v započatém směru a přinese profity. V podstatě je to podobný princip, jako u obchodování momenta. Pokud například vezmu naše diskréční obchodování se systémem FinWin, pak v tomto případě vstupujeme na nějakém momentu generovaném s pomocí indikátoru CCI a spekulujeme na kratší pohyb (momentum) v trhu. U breakout strategií čekáme na průlom, což je v podstatě takové "větší" momentum, u kterého spekulujeme na delší pohyb trhu. Oba přístupy lze i kombinovat - například s pomocí breakout signálu určit směr trhu a následně obchodovat momentum už pouze do takovéhoto započatého směru (tj. nechat si vygenerovat "dlouhodobější" momentum skrze prolomení breakout úrovně a pak jemně časovat vstupy na korekcích do takového směru, například se systémem FinWin, s PriceAction, atd.)

Fungují breakout strategie i dnes?

Ano. Přístup k vývoji breakout strategií však již vyžaduje větší invenci a především kvalitní proces testování robustnosti, abychom mohli vyloučit veškeré potenciálně nefunkční, nebo slabé přístupy, které se obvykle krátce po spuštění "rozpadnou". Právě procesu testování robustnosti jsem věnoval v minulosti nejvíce času a energie.

Jsou breakout strategie složité?

Mé strategie jsou ultra-jednoduché, doslova na pár řádek velmi jednoduchého kódu. Pochopit je musí i člověk se základní školou. Daleko větší pozornost a prostor jsem věnoval procesu testování robustnosti, který je již o poznání komplexnější.

Samozřejmě, je možné stavět i velmi složité breakout strategie, vše záleží na invenci autora. Mně se zatím osvědčilo, že jednoduší je lepší.

Co je hlavní jádro breakout strategií?

Pro mě osobně jsou to prostor a čas. Pokud správně určíte vzdálenost v prostoru, kde má k průlomu dojít a zároveň časový rozsah, kdy má k němu dojít, máte základ breakout strategie. Existuje miliony kombinací, jak k prostoru a času přistoupit. Ve finále ale rozhodne stejně až test robustnosti.

Osobně používám velmi jednoduché výpočty času i prostoru, zvládnutelné s papírem a tužkou. Pokud najdu zajímavý model, později přidávám ještě některý ze svých filtrů k vyhlazení equity a zlepšení výsledků. Testoval jsem stovky různých filtrů, ve finále jsem našel opravdu silných a zajímavých pouze pár, které však používám velmi často.

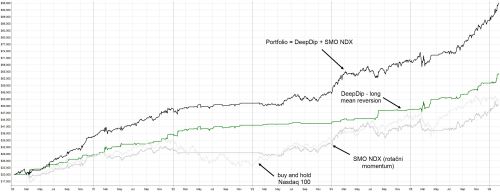

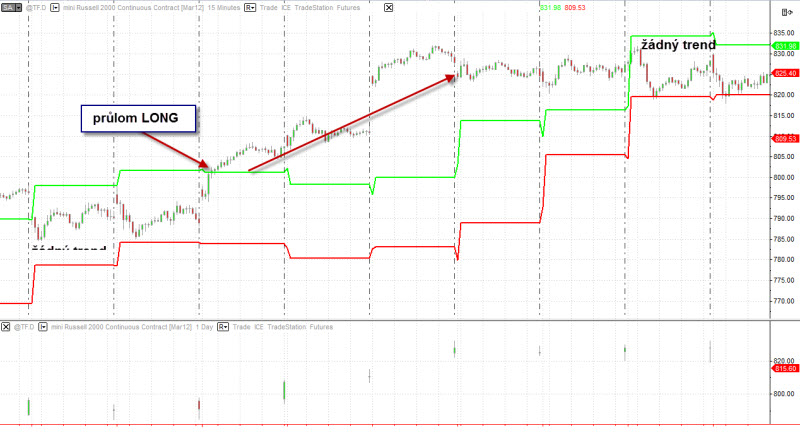

Breakout strategie si můžeme velmi zjednodušeně představit takto: Jsou to vlastně "chytře" spočítané křivky kolem aktuální ceny trhu. Pokud se trh pohybuje mezi křivkami, nemá žádný trend. Pokud prolomí horní (zelenou) křivku, je pravděpodobné, že začal větší pohyb vzhůru (a nebo také ne). Pokud prolomí spodní (červenou) křivku, je pravděpodobné, že začal větší pohyb dolů (a nebo také ne). Takové křivky můžeme hledat mnoha způsoby a nadále zefektivnit skrze konkrétní časový rozsah a jednoduché filtry (používám jak price-action filtry, tak indikátory). Osobně pak držím pozice až do konce dne, protože pokud u mých breakout strategií nastane průlom správným směrem, nezřídka bývá výrazný. Mým zájmem je tedy zachytit celodenní trend a maximalizovat průměrný profit na obchod.

Co jsou největší výhody breakout strategií?

Jak jednou breakout strategii dokončíte, pustíte jí na své platformě a máte hotovo. Vše další už probíhá zcela automaticky.

Nedávno jsem absolvoval čtvrtletní poznávací cestu po Asii. Díky časovému posunu nebylo možné obchodovat diskréčně. Byl jsem tedy odkázaný pouze na statistické arbitráže, opce a breakout strategie. Pouze samotné breakout strategie zaplatily za tu dobu velký kus nákladů na tuto ne zrovna levnou cestu. Vše přitom běželo z části zcela samo na mém počítači v Praze (v server house), ke kterému jsem se vzdáleně přihlašoval pro kontrolu, občas i přes svůj mobil - z části na dalším serveru a z části u Martina Lembáka ve firmě Striker, který se mně staral o řadu "náročnějších" strategií, mimo jiné i se zadáváním počtu obchodovaných kontraktů pro příští den na základě instrukcí, které jsem mu dal předem. Za celou dobu své cesty jsem neměl prakticky žádný problém.

Samozřejmě, ne každý měsíc je profitabilní. Pokud však máte portfolio různých dalších strategií (s nízkou korelací), už je pravděpodobnost stabilnější distribuce zisků podstatně vyšší.

Jelikož bych i v budoucnu rád podniknul další delší poznávací cesty po různých koutech světa, byla to má hlavní motivace "opřít" se do problematiky breakout strategií a mechanických přístupů celkově. Jak už jsem psal, nejvíce času jsem nakonec věnoval procesu testování robustnosti. I kvůli němu mně dnes trvá delší dobu přijít s novou strategií - opravdu velkou část strávím testováním robustnosti a dokumentací. Snažím se být v tomto ohledu možná až příliš pečlivý a opatrný.

Na jakých trzích breakout strategie obchodovat?

Nejzajímavější jsou indexy. Konkrétně e-mini Russell, e-mini DowJones, e-mini S&P500, e-mini S&P100, e-mini NASDAQ, případně DAX. Dobrá strategie funguje na všech těchto indexech. Má preference je trh e-mini Russell a to z důvodů vysoké volatility.

![]()

V opravdu volatilní dny, jako byl ten 18. 10. 2011, mohou breakout strategie na trhu e-mini Russell 2000 přinést i tisícové profity na kontrakt za jediný den - pokud jsme tedy v daný den na správné straně trhu. Trh e-minu Russell nabízí naprosto největší potenciál, logicky ale i největší drawdowny.

Jak velký účet musím mít k obchodování breakout strategií?

Vše záleží na trhu a strategii.

Osobně kapitalizuji své strategie 4x více, než byl největší historický drawdown. V případě portfolia pak kouknu na kombinovaný celkový historický report a kapitalizuji celé portfolio 6x více. Osobně nemám problém s drawdownem kolem 15-20% na úrovni portfolia, obzvláště u mechanických strategií, které sleduji jen minimálně a u kterých vím, že drawdowny většinou netrvají dlouho. Navíc se na celkový příjem dívám minimálně z pohledu kvartálních výsledků, jako je tomu u většiny firem (na své portfolio hledím jako na malou firmu).

Sám obchoduji breakout strategie na trhu e-mini Russell 2000, které mají nejvyšší volatilitu, tedy i největší drawdowny. Tj. například strategii s drawdownem 3 000 USD kapitalizuji účtem 12 000 USD. Pokud bych obchodoval klidnější e-mini DowJones nebo EMD, a drawdown by byl 2 000 USD, pak bych kapitalozoval částkou 8 000 USD, atd.

Pokud mám například portfolio 4 strategií na trhu e-mini Russell s kombinovaným maximálním drawdownem 5000 USD, kapitalizuji toto portfolio částkou 30 000 USD, atd.

Nutno také podotknout, že breakout strategie pracují s mnohem většími stop-lossy, než u diskréčního obchodování. Nejnižší možný stop-loss u breakout strategií se mně osvědčil v případě volatilního trhu e-mini Russell 2000 na úrovni 400 USD, pracuji však i se stop-lossy vyššími. Význam stop-lossů je však u breakout strategií trochu jiný, než u diskréčního obchodování. Stop-loss zde slouží skutečně jako "nouzová ochrana", stop-loss je zde zasažený mnohem méně, než u diskréčních strategií. Občas třeba i jen 1x za 3 měsíce. To však neznamená, že by nebyly po 3 měsíce ztrátové obchody. Mé strategie vystupují na konci dne a to jak se ziskem, tak se ztrátou. Rozdíl je ten, že ztráta na konci dne může být i po řadu týdnů menší, než je zvolený ochranný stop-loss, proto je stop-loss u breakout strategií zasažený méně často (ale také je adekvátně větší).

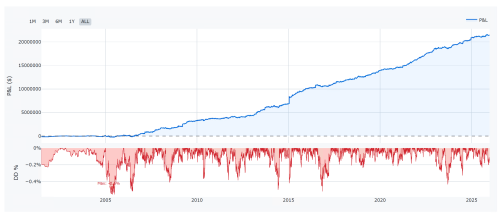

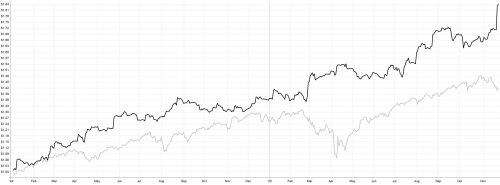

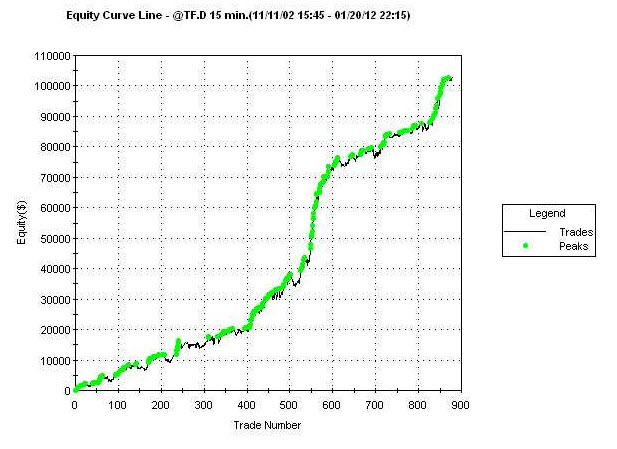

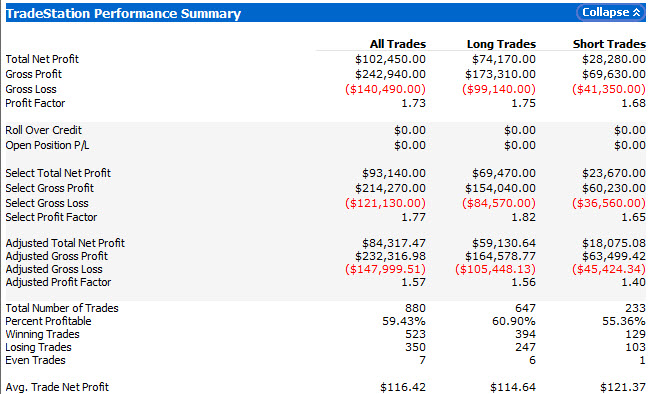

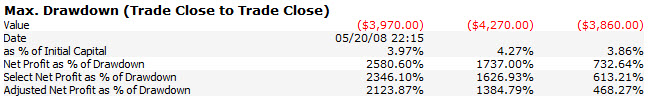

Jedna z (mála) mých breakout strategií, která prošla náročnými testy robustnosti. Close-to-Close drawdown je u této strategie na úrovni cca 4000 USD, což je dáno vysokou volatilitou trhu e-mini Russell. Systém tedy dle mých požadavků vyžaduje kapitalizaci 16 000 USD (v případě zasazení do portfolia je třeba vypočítat kapitalizaci s ohledem na max. drawdown portfolia). V průměru systém generuje kolem 900 USD (18 000 kč) za měsíc na jeden kontrakt a to zcela automaticky.

Jaké očekávat zhodnocení?

Osobně mířím se všemi svými AOS portfolii na kombinovaný finální výsledek kolem 60% - 65% bez position sizingu, s position-sizingem, který je v mém případě poměrně konzervativní, ideálně na +100% a více ročně (spokojím se ale i s menším zhodnocením). To není až tak mnoho v porovnání s možnostmi diskréčního obchodování, ale zase se mění "pravidla hry" - vše, co potřebujete, je 1 minuta denně na překontrolování, že běží platforma (pokud si to nezařídíte jinak, například strategie, které mně běží u Martina Lembáka, nesleduji vůbec, kolikrát se i na statementy kouknu třeba jen 1x týdně, takže celý týden vlastně ani nevím, že mně nějaké strategie běží - což mně vcelku vyhovuje).

Závěr

Breakout strategie nejsou v žádném případě svatý Grál. Je to jen jeden z dalších mnoha obchodních přístupů. Osobně mně na tomto přístupu však vyhovuje jednoduchost, neboť netřeba vymýšlet nic nového a složitého, ale zároveň zůstává široká variabilita vybízející k invenci nových nápadů a kombinací, takže neustále existuje prostor k hledání něčeho nového. Navíc je stále možné nalézt skutečně robustní breakout strategie a stavět takové do celého robustního portfolia - což je přesně to, co se snažím dělat. Největším benefitem pro mě ale zůstává absolutní automatizace, přitom s velmi zajímavým potenciálem zhodnocení. Časová volnost a flexibilita jsou pro mě čím dál tím více prioritou. Vývoj breakout strategií samozřejmě vyžaduje čas a trpělivost, ale je to čas, který si na 100% mohu řídit dle svých požadavků. Následně je možné disponovat s časem už zcela libosti - protože jak jednou breakout strategii, která prošla všemi důležitými testy robustosti (což je jedna z mnoha) spustíte, veškerý čas už je zcela váš.

Tomáš Nesnídal