Micro Breakout – obchodování výhody malých účtů

Velikost účtu je jeden z faktorů ovlivňujících výkonnost a stabilitu obchodování. Zejména proto, že s většími účty se lze lépe diverzifikovat (a diverzifikace je v tradingu opravdu klíčová). Mnoho obchodníků začínajících s menšími účty už jen z tohoto důvodu funguje s určitým hendikepem. Určitě tak stojí za to přemýšlet, jestli jde podobný hendikep alespoň částečně využít v náš prospěch.

Jeden princip, který se nabízí, je obchodování takových pozic, které větší obchodníci obchodovat nemohou. Jaké to jsou? Jde o obchody v trzích, kde se obchoduje s menšími objemy transakcí a větší obchodníci by své pozice do trhů buď vůbec nemohli umístit, nebo by získávali nepřiměřený skluz v plnění.

Na Finančníkovi takový přístup popisuji v podobě systému Micro Breakout.

Ten se zaměřuje na méně likvidní akcie (volume kolem 300 000 za den), kdy čeká, až akcie začne překonávat dlouhodobé cenové maximum a toto maximum nakupuje. V pozici se systém snaží vydržet co nejdéle (nepoužívá profit target, ale průběžně posouvaný stop-loss). Risk je pak řízen také obchodováním většího počtu akcií současně – systém drží až 25 akcií najednou, kdy do každé alokuje jen malou část kapitálu (podrobněji jsem systém popisoval například v článku Micro Breakout dva měsíce po spuštění).

Zcela konkrétní detaily svých vstupů zde z pochopitelných důvodů nesdílím, nicméně systém je extrémně jednoduchý. Vlastně každý den pouze:

- Skenerem projdu cca 20 000 akcií, které sleduji na amerických trzích.

- Vyberu ty, které mají odpovídající likviditu (obchodovaný denní objem) a jejichž cena aktuálně proráží dlouhodobé maximum.

- Otevřu až 25 pozic.

- U pozic sleduji posouvaný stop-loss a zavírám je v okamžiku, kdy jej zasáhnou.

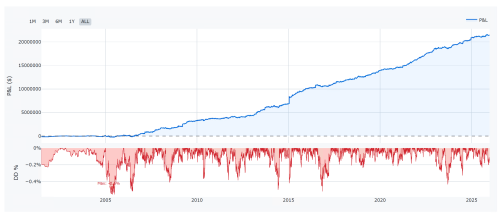

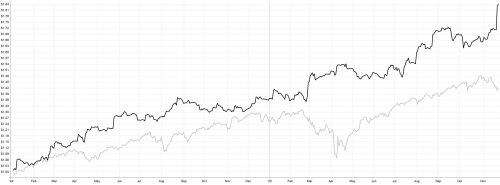

Z testů vychází, že potenciál systému je generovat průměrný roční zisk 30–40 % zcela mechanickou cestou (časová náročnou při použití softwaru typu Amibroker je denně cca 5 minut práce).

V tuto chvíli obchoduji přístup živě 7 měsíců a dlouhodobé pravděpodobnosti se zatím potvrzují. Od spuštění systém vygeneroval zhodnocení 26 %, což vychází na 46 % anualizovaně. Maximální drawdownu byl zatím 10,5 %. Aktuální sharpe ratio je 2,18 při anualizované volatilitě 18,2 %.

Od spuštění v květnu 2020 systém zobchodoval 50 obchodů s úspěšností 50 %. Ovšem průměrném RRR 1 : 3 – průměrný zisk je přibližně 3x vyšší než průměrná ztráta.

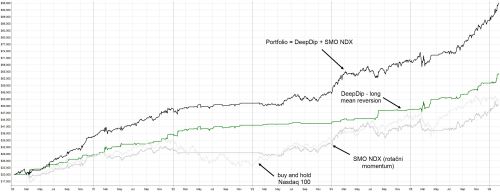

Takto vypadá equity křivka živě obchodovaných obchodů při kapitálu 10 000 dolarů:

Na ní je zajímavé, že má poměrně nízkou korelaci s hlavními indexy. Zisky jsou tvořeny v situacích, kdy se najednou rozjede některá z nakoupených malých společností, která často posiluje o desítky procent. To se stává v situacích, kdy hlavní indexy rostou, ale i padají.

Výzvy, které jsem se strategií řešil:

- Některé nakoupené tituly prošly pohlcením jinou společností a např. se mění tickery. Pro přesné porovnávání s backtesty je vyžadována detailnější evidence obchodů a právě tento systém mě donutil přepracovat evidenci všech obchodů v portfoliu do databáze, o kterém jsem referoval v TechLabu v posledním příspěvku na téma aktuální trhy a výkonnosti strategií. Začínající obchodníky tak systém může rychleji provést všemi různými reáliemi, které se v trzích dějí.

- Pozornost je třeba věnovat exekucím příkazů. Ty já rád zadávám do trhu před jejich otevřením. Nicméně u málo likvidních tickerů není možné používat market příkazy a limity zůstávající často nevyplněné. Situaci jsem vyřešil speciálními adaptivními příkazy, které jsou u IB k dispozici. Určitě je u méně likvidních titulů potřeba neustále sledovat hypotetickou a reálnou výkonnost.

V každém případě se mi zatím jeví obchodování přístupu pro malé účty jako velmi nadějné.

Do následujícího tutoriálu TechLabu proto pro inspiraci připravím popis, jak konkrétně každý den skenuji 20 000 tickerů amerických akcií (a že to vůbec není náročné) a také, jak konkrétně zadávám exekuce. Tutoriál naleznete v tradičním archivu videí TechLabu.

Petr Podhajský

Fulltime obchodník věnující se tradingu více než 20 let. Specializace na systematické strategie obchodované na futures a akciích. Oblíbený styl obchodování: stavba automatizovaných portfolio systémů, které využívá i při správě většího externího kapitálu.

-

1

1