Swingové mean reversion strategie v roce 2022

Podstatná část mého systematického portfolia obchoduje krátkodobé swingové mean reversion strategie na akciových trzích. Svou výkonnost průběžně porovnávám s benchmarky, abych získával odpověď na to, jestli mé strategie fungují i v době, kdy si procházejí drawdowny.

Osobně jsem se svými mean reversion strategiemi letos s výkonností „kolem nuly“, což s ohledem na pohyby, které jsme tento rok v trzích viděli, vnímám jako velmi pozitivní. Mean reversion strategie v zásadě obchodují proti trhu. Tedy nakupují, co padá, shortují, co roste. Jako všechny strategie mají lepší a horší roky. Ten letošní určitě patří k těm horším hlavně proto, že mnoho akciových titulů padalo ve velmi volatilních pohybech, které se k meanu nevracely. Ovšem jako velmi pozitivní vnímám, že výkonnost mých systémů, které obchoduji ve svém fondu, byla mnohem lepší, než pokud bych klasicky držel akcie (buy and hold některého z indexů).

Jak ale při horší výkonnosti poznat, jestli systém funguje nebo třeba přestal pracovat díky přeoptimalizaci? Osobně porovnávám jeho výkonnost k benchmarkům, které si vytvářím. Ty představují absolutně nejjednodušší formu obchodovaného principu. U mean reversion vypadá můj benchmark následovně:

- Sleduji akcie daného indexu, jejichž cena je vyšší než 20 dolarů a průměrné volume za 20 dnů vyšší než 200 000.

- Sleduji akcie, které mají dostatečnou volatilitu a které se obchodují nad svým dlouhodobým klouzavým průměrem MA200.

- Pro LONG sleduji akcie, které uzavírají níže než MA5 – 1 * ATR5. U nich další den otevírám obchody limitním příkazem ve vzdálenosti Close - 0,75 * ATR5. Pozici uzavřu na prvním rostoucím dnu, nebo pokud je obchod otevřen 5 dnů.

- Pro SHORT sleduji akcie, které uzavírají výše než MA5 + 1 * ATR5. U nich další den otevírám obchody limitním příkazem ve vzdálenosti Close + 0,75 * ATR5. Pozici uzavřu na prvním klesajícím dnu, nebo pokud je obchod otevřen 5 dnů.

V rámci bechmarku obchoduji všechny možné signály bez ohledu na kapitál. Nesleduji obchodní poplatky. Zajímají mě hlavní charakteristiky výsledku při obchodování všech signálů.

Takto jednoduché benchmarky v zásadě vystihují základní princip zachytávaného edge. Pokud by benchmarky rostly, ale výkonnost mého živého obchodování klesala, byl by čas hledat ve svých vlastních systémech chybu. Pokud by benchmarky začaly vykazovat nějakou zásadní změnu vůči historickým průběhům testů, bylo by třeba přemýšlet, jestli je daná alfa v trhu stále přítomná.

Nyní vypadá situace následovně.

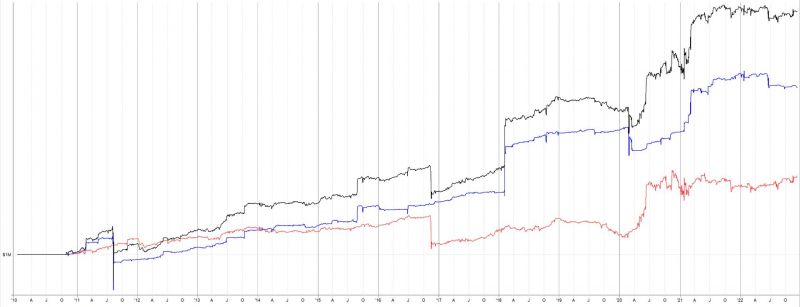

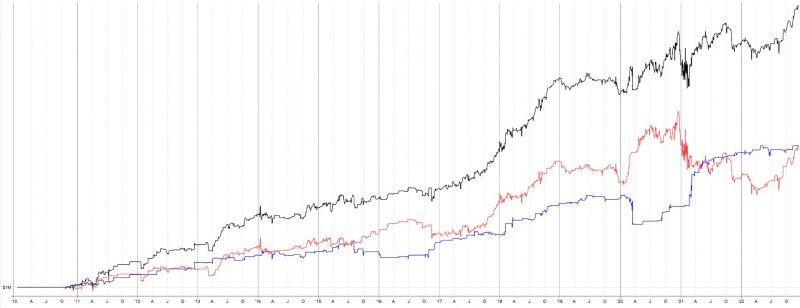

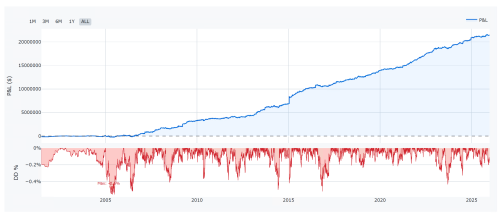

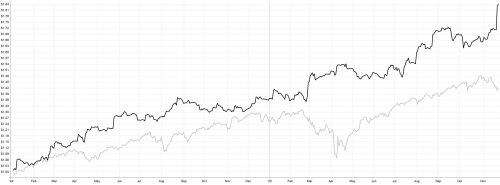

Benchmark aplikovaný na akcie indexu Russell 3000:

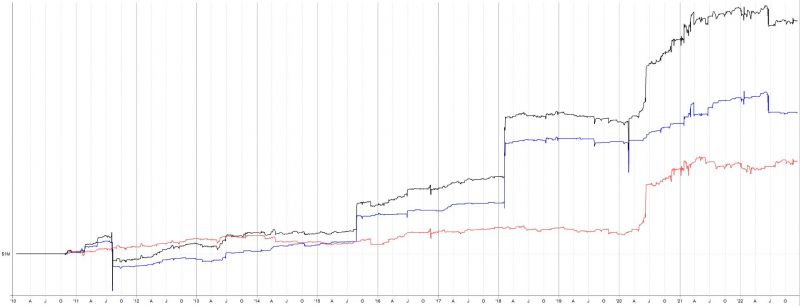

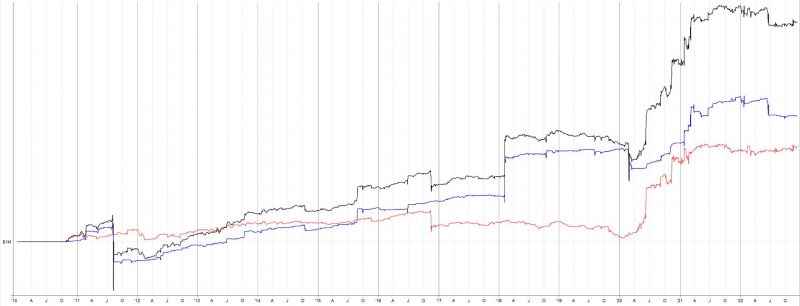

Benchmark aplikovaný na akcie indexu S&P 500:

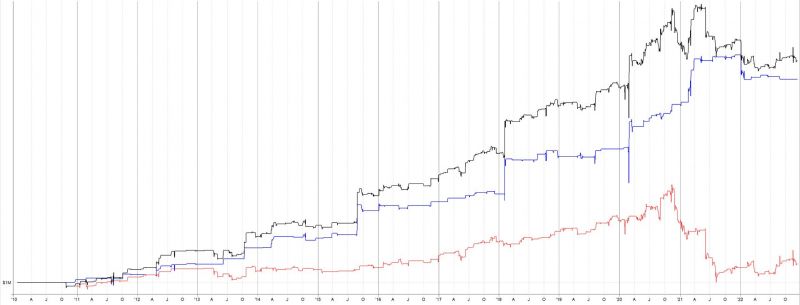

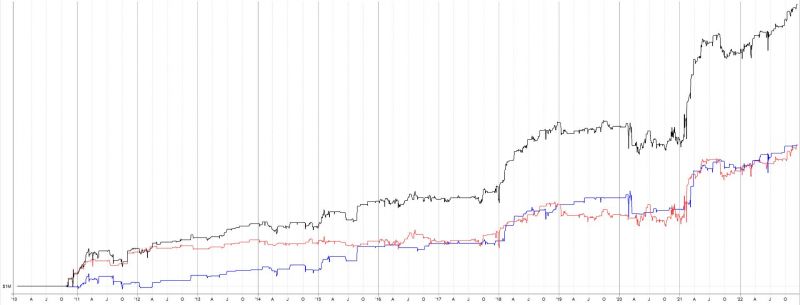

Benchmark aplikovaný na akcie indexu Nasdaq 100:

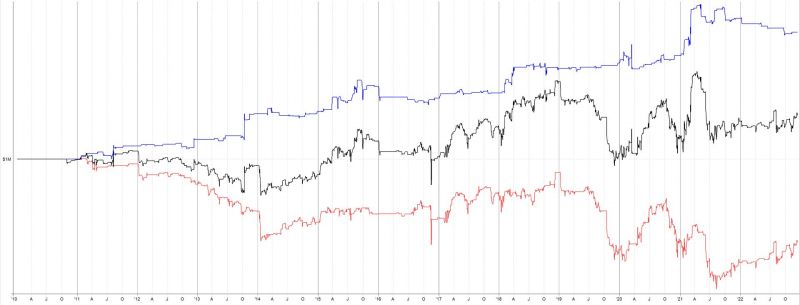

Benchmark aplikovaný na Biotech akcie:

Benchmark aplikovaný na akcie indexu Russell MicroCap:

Benchmark aplikovaný na akcie indexu Russell MidCap:

Benchmark aplikovaný na kanadské akcie indexu S&P/TSX Composite (zde bez ohledu na cenu akcie):

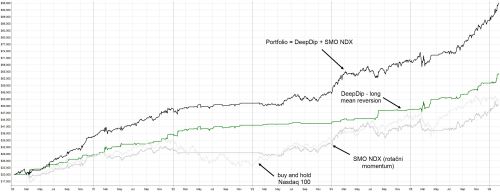

Červená linka zobrazuje výkonost short části strategie, modrá long část. Černá linka výkonnost celého portfolia (long + short). Grafy jsou v logaritmickém měřítku. Strategie jsou ošetřeny na survivorship bias – obchodují jen akcie, které byly v den obchodu v indexu.

V rámci svého portfolia obchoduji široké spektrum US akcií a kanadských akcií. U US mě tak nejvíce zajímá benchmark akcií indexu Russell 3000, jehož výkonnost jde poslední cca rok a půl do strany. Což vesměs odpovídá tomu, co se děje na mém účtu. Na dlouhodobém grafu benchmarku je ovšem patrné, že největší zisky z mean reversion přicházejí cyklicky. U svých strategií tak zatím žádné zásadní změny nedělám a budu sledovat, jak se budou vyvíjet benchmarky v průběhu příštího roku, až se trhy opět trochu ustálí.

Mimochodem – na první pohled vypadá nejzajímavěji equity křivka benchmarku vycházejícího z kanadských akcií (na živém účtu obchoduji zatím jen long složku). To jde v souladu s mým přesvědčením, že dobře fungující algoritmické strategie z US trhů lze ještě profitabilněji obchodovat na trzích, které nejsou ještě tak těžce algoritmicky vytěžované.

Petr Podhajský

Fulltime obchodník věnující se tradingu více než 20 let. Specializace na systematické strategie obchodované na futures a akciích. Oblíbený styl obchodování: stavba automatizovaných portfolio systémů, které využívá i při správě většího externího kapitálu.

-

3

3

-

2

2