Shortování akcií

Stejně jako kterékoliv jiné trhy, i akcie lze nejen nakupovat (a vydělávat na jejich růstu), ale také shortovat – prodávat bez toho, aniž bychom je vlastnili a vydělávat na jejich poklesu.

DůležitéShortování akcií, známé také jako krátký prodej, je obchodní strategie, která se snaží k profitům využít očekávaného poklesu ceny konkrétní akcie.

Shortování funguje tak, že coby obchodníci prodáváme akcii, kterou nevlastníme. Půjčujeme si ji od brokera, který ji drží v inventáři, nebo je může získat od jiných klientů či třetích stran.

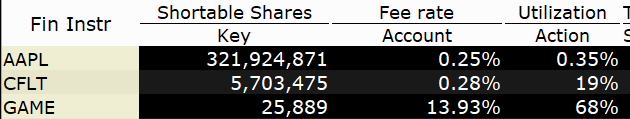

Ne každá akcie je shortovatelná. Nicméně dostupnost akcií k shortování je opravdu vysoká. Každý broker nabízí nástroje, jak si shortovatelnost akcie ověřit. U Interactive brokers si můžeme například do platformy TWS přidat sloupce Shortable Shares (počet shortovatelných akcií, které jsou k dispozici), Fee rate (úrok, který se za shortování platí) a Utilization (udávající, jak hodně je trh shortován). Takto vypadají například tyto údaje v TWS pro akcie AAPL, CFLT a GAME dne 16.10.2023:

Vidíme, že všechny tři akcie jsou shortovatelné. Ale v každé akcii je k dispozici jiný počet shares k shortování. V tickeru APPL jich je pro short k u Interactive Brokers více než 300 milionů. Zde rozhodně se shortem problém není. V akcii CFLT se jich pro short nabízí přes 5,5 milionů. Opět ohromné množství. Nakonec vidíme akcii s tickerem GAME, která nabízí pro short výrazně méně akcií – jen cca 26 tisíc. Tuto akcii jsem do TWS přidal pro ilustraci. Je vidět, že situace v shortování je v ní celkově odlišná od zbylých dvou tickerů. Má výrazně vyšší úrokovou sazbu za vypůjčení akcií (fee rate činí 13,93 %) a podstatně vyšší je také Utilization – procentuální poměr vypůjčených akcií k dostupným akciím.

Pokud se rozhodneme pro short akcie, tuto akcii si vypůjčujeme od brokera (tento proces probíhá v praxi zcela automaticky). Ten jich má k dispozici určité omezené množství. U některých méně likvidních akcií nemusí být akcie pro short dostupné. Přehled shortovatelných akcií u Interactive Brokers naleznete například zde: https://www.interactivebrokers.com/en/index.php?f=4586&cntry=usa&tag=United%20States&ln= Za short platíme brokerovi úrok. Sazby jsou vesměs velmi nízké, a pokud držíte shorty krátkou dobu, jako to dělám já, jsou poplatky zanedbatelné. Jsou ale i akcie, které mají úrokové sazby vysoké – ty osobně neshortuji.

Krátkodobé shortování nabízí v akciích zajímavé příležitosti k zisku

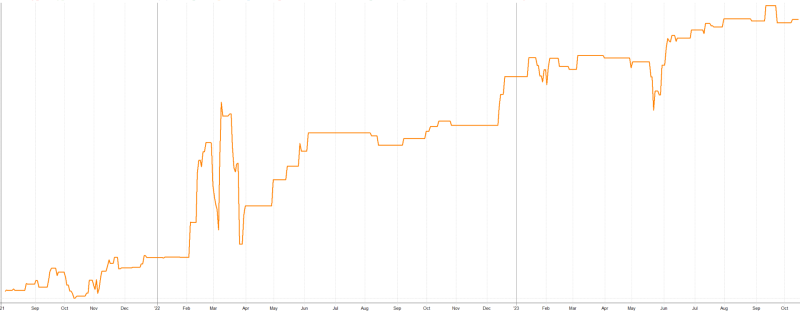

Takto vypadá výkonnostní křivka mých živých short swingových akciových obchodů od startu mého alternativního systematického fondu:

Jde o short mean reversion obchody, které mám plánované den dopředu a vstupní a výstupní signály sdílím na Finančníkovi v Trading Roomu. Stejné obchody budete dosahovat se systémem SMR, ke kterému na Finančníkovi sdílím mean reversion otevřené kódy. Se stejnými kódy obchoduji na svém živém účtu, ze kterého pochází výše uvedená equity křivka.

Shorty obchoduji velmi krátkodobě. Osobně krátké pozice držím maximálně 2 dny.

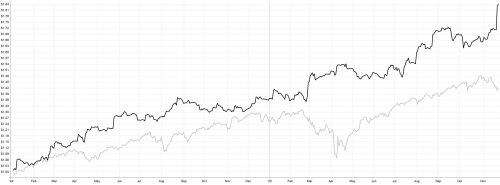

Zde je ukázka, jak swingový mean reversion obchod vypadá konkrétně. Nejde o žádné dlouhé vybírání z historie obchodování. Jde o poslední obchod, který jsem na svém živém účtu zrealizoval. Hodně jich vypadá velmi podobně:

Konkrétně to byl short v akcii CFLT. V Trading Roomu jsme vstupovali z úrovně 32.44 (tuto úroveň jsem rozesílal všem účastníkům dopředu před otevřením trhu). Osobně jsem vystupoval druhý den na ceně 30,89 s profitem 487,49 USD po odečtení poplatků. Na grafu je vidět, že pokud by se pozice držela déle, profit by byl výrazně vyšší.

Koncept shortování i přes mean reversion lze skutečně různě obměňovat. V Trading Roomu například sdílím signály z lehce modifikované SMR strategie, která drží pozice déle.

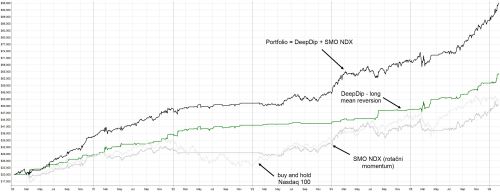

I zde strategie nyní obchoduje na historických maximech (nicméně tato výkonnostní křivka představuje simulace obchodů, na rozdíl od živých výsledků publikovaných výše):

Shortování a daytrading

Akcie lze shortovat i intradenně. Tedy držet shorty jen pár hodin v průběhu obchodní seance, čímž se dále snižuje risk.

Osobně intradenně obchoduji hlavně skrz finwin. Pro intradenní obchodování mám připravený vlastní python autotrader, který spolu se strategií sdílím na Finančníkovi v kurzu AlgoLab: Stavba intradenní mean reversion strategie.

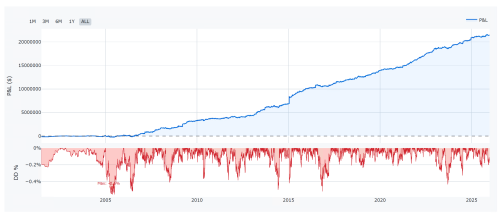

Takto vypadá výkonnost složená z živých plnění intradenního shortování v rámci Finwinu:

I zde se letos výkonnost pohybuje na historických maximech.

Shrnutí

Stejně jako kterákoliv obchodní strategie, i u shortů je potřeba myslet na risk. Shorty v akciích se od long pozic liší v tomto ohledu tím, že risk je „neomezený“. Cena nakoupené akcie může spadnout maximálně na nulu (a tudíž ztratíme max. 100% hodnoty vložené investice), kdežto shortovaná akcie může růst libovolně vysoko. Osobně tak shorty držím velmi krátkodobě (intradenně, nejvýše několik dnů) a vybírám si pro shortování spíše dražší akcie.

Shorty pak mohou představovat zajímavý obchodní přístup sám o sobě. Nebo častěji ještě lépe jako doplněk portfolia, kdy shorty mohou stabilizovat celkové portfolio v době, kdy nevydělávají strategie držící nakoupené akcie.

Petr Podhajský

Fulltime obchodník věnující se tradingu více než 20 let. Specializace na systematické strategie obchodované na futures a akciích. Oblíbený styl obchodování: stavba automatizovaných portfolio systémů, které využívá i při správě většího externího kapitálu.

-

3

3

-

1

1