Prohledat Finančník.cz

Zobrazeny výsledky pro štítek 'trading room'.

Nalezeno výsledků: 1

-

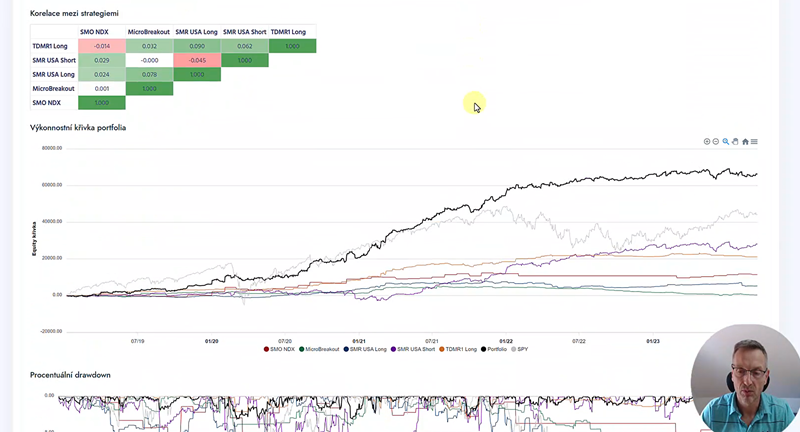

Základem mého živého obchodování je jednak stavba mechanických systémů, ale zejména jejich skládání do portfolií tak, aby systémy optimálně využívaly sdílený kapitál. Spolu s diverzifikací je to skutečně „svatý grál“ tradingu. Podívejte se, jak dnes tyto informace analyzuji pomocí nového Analyzátoru, který na Finančníkovi sdílím v Trading roomu. Přes 25 let praxe živého obchodování mě v trhu naučilo, že pokud chci s krátkodobými strategiemi v tak silně konkurenčním prostředí uspět, musím myslet a fungovat jinak než ztrácející většina. Konkrétně to znamená, že se v tradingu nezaměřuji na jednotlivé strategie, ale na portfolio. Tedy skupinu strategií, které jsou postaveny na různých principech. Jednotlivé strategie stavím jako co nejjednodušší (abych se vyhnul přeoptimalizaci) a nesnažím se je vytvářet tak, aby měly perfektní historickou výkonnostní křivku. Výkonnost a risk sleduji až na úrovni výsledného portfolia. Strategie navíc skládám do celku tak, aby byly schopny efektivně sdílet stejný kapitál (například když neobchoduje long strategie, obchoduje short strategie atd.), což neuvěřitelně přispívá k tomu, jak dobře může portfolio jako celek fungovat. Bohužel analýza portfolií s sebou nese vyšší nároky na software a práci s daty (většina retailových produktů vůbec s analýzou portfolií nepočítá). Což jistě v nemalé míře stojí i za tím, že mnoho začátečníků do této oblasti ani nenahlédne. Na Finančníkovi jsme poslední roky sdíleli řadu návodů, jak portfolia analyzovat, nicméně byly stále potřeba specifické nástroje typu python skriptů. Nyní máme konečně nástroj, který je snadno ovladatelný, nevyžaduje žádné pokročilé nastavení a plně reflektuje, jak se na trhy dívám. V Trading roomu jsme zpřístupnili modul Analyzátor. Ten nyní umožňuje vytvářet vlastní portfolia se sdílených strategií, brzy přibude i možnost nahrávání vlastních obchodů. Modul je přístupný účastníkům skupiny Trading Room, ale pro inspiraci, jak vše funguje, publikuji jeho video představení. I v něm si můžete udělat představu, jak silný nástroj kombinace systémů do portfolií představuje. Analyzátor budeme používat také v novém běhu Workshopu profitabilního obchodování od A do Z, který startuje 2.10.2023.

-

- 3

-

-

- portfolio

- přeoptimalizace

-

a 1 další

Označen s: