Mean reversion strategie (obchodování návratu ceny k běžné hodnotě)

Začnete-li podrobně studovat cenové grafy prakticky kterýchkoliv finančních trhů, brzy si jistě všimnete jednoho velmi univerzálního fenoménu. Po výrazných a rychlých pohybech často přichází alespoň krátkodobý protipohyb.

Podívejme se na příklad nedávného chování akcie GOOG:

Na denních grafech je v bodech 1 a 4 vidět, že trh rychle klesl pod klouzavý průměr, aby se cena následný den opět obrátila vzhůru.

A na druhou stranu v bodech 2 a 3 trh až příliš rychle vyrazil vzhůru, aby po výrazné rostoucí volatilní úsečce přišel prudký obrat a cena se vrátila zpět ke klouzavému průměru.

Vybrané body jsou samozřejmě jen diskréční ukázkou, v grafu bychom mohli diskutovat o množství dalších oblastí. Ale pointa je snad zřejmá.

Po rychlých, nadstandardně velkých pohybech, mají trhy tendence tyto pohyby korigovat.

Důvodů je řada.

Volatilní pohyb je většinou způsoben určitou přehnanou reakcí obchodníků – například na fundamentální zprávu nebo na samotný rozjíždějící se trh, kdy řada traderů naskakuje do pohybu jen proto, aby jim cena neutekla. Po vyčerpání příkazů ženoucích trh jedním směrem mnoho obchodníků ukončuje obchody a inkasuje zisk – což v praxi znamená tlak na směrování ceny opačným směrem. A k těmto obchodníkům se přidávají i nové objednávky krátkodobých traderů, kteří si tipují, že cena bude mít tendence vrátit se do oblasti „běžné ceny“.

Tito obchodníci obchodují strategie, kterým se v angličtině říká Mean reversion. Strategie obchodující návrat ceny k běžné hodnotě.

Strategie jsou to poměrně jednoduché a určitě je dobré jim v tradingu věnovat pozornost.

S menšími účty je lze obchodovat např. na akciích (níže uvedený příklad pracuje s účtem 10 000 dolarů).

Jak konkrétně může taková strategie vypadat?

Můžeme vybírat akcie z určitého indexu. Rád mám například Russell 3000 obsahující opravdu hodně akcií. Počkáme si na akcie, které jsou v uptrendu (obchodují se nad svým dlouhodobým průměrem o periodě 200). V případě akcie z indexu Russellu 3000 je lepší orientovat se na trochu dražší a likvidnější akcie (např. s cenou alespoň 40 dolarů a průměrným denním volume 500 000 shares, které jsem použil pro níže publikovaný backtest).

Hlavní princip strategií návratu k běžné hodnotě spočívá ve schopnosti identifikovat výrazný pohyb, po kterém budeme vsázet na reverz ceny.

Triviální podmínka takové situace může být definována tak, že akcie udělá denní pohyb (rozdíl open a close) alespoň 5 %.

Všechny akcie, které daný den udělaly více než 5% pohyb seřadíme právě podle velikosti tohoto pohybu. Použijeme absolutní hodnotu, abychom mohli strategii obchodovat na dlouhou i krátkou stranu. U maximálně 5 trhů (v případě našeho konkrétního příkladu) s nejvyšším pohybem za předcházející den zkusíme zadat do trhu limitní příkaz na nákup/prodej „se slevou“ o velikosti 0,5 x ATR(5). Tedy polovičního denního rozpětí za posledních pět dnů.

Takto může vypadat například long obchod:

Tesla vytvořila 23.9.2020 volatilní 10% pokles (den označený růžovou linkou). Pokles patřil k top 5 z indexu Russell 3000. Následující den zadáme vstupní příkaz „Close cena 23.9.2020 – 0,5 x ATR(5)“. Tedy pokusíme se trh nakoupit se slevou pod uzavírací cenou volatilního dne. V tomto příkladu to vychází na hodnotu 360,65.

Vystupovat můžeme různými taktikami. Rád používám profit target (v případu použit 5 %), výstup například na první rostoucí úsečce (v případě nákupu) a časový stop-loss (kdy je pozice ukončena v následujících několika dnech, pokud nedojde k jinému výstupu – reverzní obchody by měly být rychlé).

Pro short platí vše stejně, jen v obráceném směru. Zde je příklad obchodu na akcii MLM:

29.10.2020 trh vytvořil 6,05% volatilní růst. Další den systém vystavil příkaz na limitní short prodej na ceně „Close cena dne 29.10.2020 + 0,5 x ATR(5)“, konkrétně šlo o úroveň 268,93, na které bychom byli vyplněni. Výstup byl za pár dnů opět na profit targetu.

Pochopitelně, že systém nemá jen ziskové, ale také ztrátové obchody. Prostě jsou dny, kdy se cena po volatilní úsečce neobrátí.

Takto by nedávno vypadala situace v akcii SPT:

V trhu bychom ze shortu vystoupili na prvním klesajícím dni, který by byl ale výše než náš vstup. A tedy bychom realizovali ztrátu.

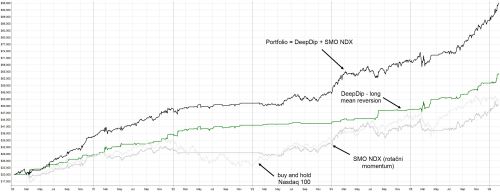

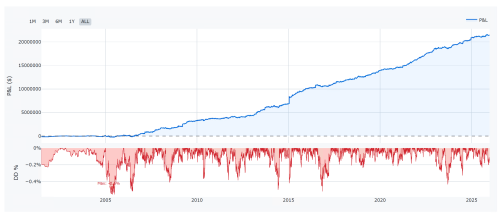

Úspěšná Mean reversion strategie by nicméně měla mít poměrně vysokou úspěšnost. Pojďme se tedy podívat na backtest našich pravidel:

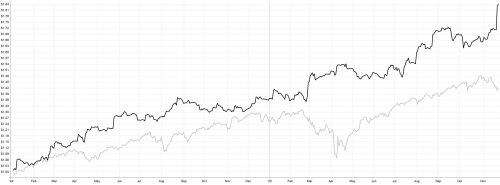

Zelená křivka zobrazuje obchody na dlouhou stranu, červená na krátkou stranu. Šedá je pak celé „portfolio“. Ve výsledcích jsou započítány komise pro Interactive Brokers. A výsledky vůbec nejsou špatné.

Průměrné roční zhodnocení je na úrovni 23,05 % při nejvyšším drawdownu 17,89 %. Tedy každé z maximálně 5 pozic je přiřazeno 20 % aktuálního kapitálu. Sharpe ratio celého systému je 1,52 a úspěšnost 63 %. Celkový backtest obsahuje velmi reprezentativní vzorek 5 250 obchodů.

A pochopitelně, že Mean reversion systémy lze dále posouvat. Diskutovaná ukázka obsahuje velmi triviální podmínky vstupu a výstupu.

Ale už i tak je vidět, že:

- Obchodování návratu ceny k běžné hodnotě lze funkčně provádět i s jednoduchými pravidly.

- Strategii se daří zejména v období vyšší volatility v trzích (dobře se jí dařilo například v letošním roce 2020).

- Může být zajímavé obchodovat long i short stranu, protože celková křivka je výrazně vyhlazenější. Jsou období, kdy se daří spíše prodejům a období, kdy se více daří nákupům.

- Mean reversion strategie lze jednoduše stavět plně mechanicky, a postupně je tak automatizovat.

Líbí se vám uvedený koncept, ale plně nerozumíte probíraným pojmům? Na Finančníkovi doporučujeme kurz Základů obchodování, který se věnuje základům stavby Mean reversion strategie a jejímu zasazení do kontextu zvládnutí základů obchodování.

Máte-li zvládnuté základy, ale bojujete s technickým provedením, pak doporučujeme Workshop swingového obchodování. Ten obsahuje otevřené kódy několika strategií, které sami obchodujeme. Na jejich příkladech si krok za krokem postavíte pod osobním vedením zkušených obchodníků konkrétní swingové miniportfolio a začnete jej obchodovat v trzích.

Potřebujete inspiraci nebo občasnou technickou radu se stavbou mechanických strategií? Pak je zde pro vás skupina TechLab.

Petr Podhajský

Fulltime obchodník věnující se tradingu více než 20 let. Specializace na systematické strategie obchodované na futures a akciích. Oblíbený styl obchodování: stavba automatizovaných portfolio systémů, které využívá i při správě většího externího kapitálu.

-

2

2

-

3

3