Co je to Sharpe ratio 1 a proč je tak důležité při vyhodnocení risku?

Sharpe ratio (česky Sharpeho poměr) je finanční ukazatel, který investorům umožňuje měřit výkonnost investice vzhledem k jejímu riziku. Tento poměr je pojmenován po laureátu Nobelovy ceny Williamu F. Sharpeovi a je široce používán ve finančním průmyslu jako standardní nástroj pro hodnocení výnosu na jednotku rizika. Při jeho výpočtu se odečítá bezriziková sazba od očekávaného výnosu aktiv a tato hodnota je poté vydělena standardní odchylkou výnosů, která reprezentuje volatilitu nebo riziko aktiv.

K zhodnocení peněz skrz trading dochází při různých profilech rizika a výnosů. Sharpe ratio v tomto nabízí cennou perspektivu. Pomocí tohoto ukazatele lze porovnat, jak dobře nebo špatně vypadá investice ve vztahu na každou jednotku rizika, kterému je investice vystavena. Vyšší Sharpe ratio obvykle značí, že investice má lepší výkon při přihlédnutí k riziku, zatímco nižší hodnota může signalizovat potenciální problémy nebo nedostatečné odměňování za přijaté riziko.

Výpočet Sharpeho poměru

Sharpeho poměr je definován jako rozdíl mezi výnosem portfolia a bezrizikovou sazbou výnosu dělený standardní odchylkou výnosů. Tímto způsobem měříme, jak efektivně je portfolio schopno generovat výnos za přijaté riziko. V běžném tradingu se do výpočtu bezriziková sazba výnosů pro zjednodušení nezapočítává.

Vzorec pro Sharpeho poměr:

Sharpeho poměr = (Výnos portfolia - Bezriziková sazba výnosu) / Standardní odchylka výnosů

- Výnos portfolia je průměrný výnos, který investoři očekávají získat z investice.

- Bezriziková sazba výnosu je teoretický výnos z investice bez rizika, obvykle se používá výnos státních dluhopisů jako proxy.

- Standardní odchylka výnosů měří volatilitu výnosů portfolia nad bezrizikový výnos a jedná se o kvantifikaci rizika.

Příklady a aplikace Sharpeho poměru v praxi

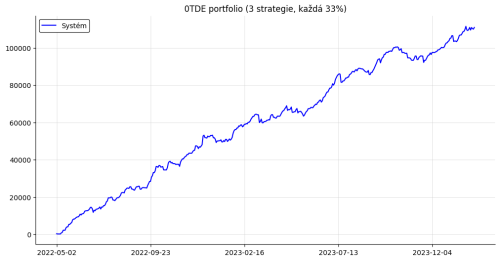

V nedávném článku popisujícím plán vytvoření komplexního portfolio systému spravujícího větší počet obchodních systémů a komoditních trhů jsem zmínil cíl pracovat se Sharpe ratio o hodnotě minimálně 1. Dostal jsem hned několik dotazů, jaké to tedy bude konkrétně zhodnocení? Na jaké výdělky cílím? Pojďme si tedy dnes ukázat, jakou má Sharpe ratio souvislost s výdělky a proč tuto metriku používám.

Většina obchodníků zde jistě již více než tuší, že výdělky pocházejí na burze z podstupovaného risku.

Pokud máme obchodní systém pracující s úspěšností např. 60 % při RRR 1:1 (na obchod vyděláme průměrně tolik, kolik průměrně riskujeme), pak víme, že systém bude z dlouhodobého pohledu vydělávat. Nicméně kolik a s jakým drawdownem bude záležet na tom, kolik budeme riskovat na jednotlivé obchody. Jiné zhodnocení a drawdown bude, pokud budeme na obchod riskovat 0,01 % a jiné, pokud budeme na obchod riskovat 10 %.

Většina profesionálních obchodníků tak výkonnost systémů posuzuje nikoliv podle parametrů typu úspěšnost nebo RRR, ale podle toho, jaký mají poměr průměrné výkonnosti k risku. Riskem může být například maximální drawdown. A určitě jste narazili na obchodníky, kteří referují o kvalitě systému například pomocí metriky průměrné zhodnocení/maximální drawdown. S maximálním drawdownem je ale ta potíž, že jde o jediné číslo – tedy statisticky velmi nerelevantní údaj. Ne nadarmo se říká, že maximální drawdown strategie je ten, který je teprve před námi.

Měření risku skrz volatilitu

Sám tak dnes risk posuzuji skrz rozskákanost výkonností křivky, čemuž se říká volatilita. Protože zde platí přímá úměra – čím volatilnější (rozskákanější) výsledky jsou, tím vyšší drawdown jednou přijde. Volatilitu lze měřit jednoduše, sám pracuji se směrodatnou odchylkou – funkcí, kterou naleznete v každém tabulkovém procesoru.

A co je extrémně důležité – volatilitu lze nejen měřit, ale v tradingu i kontrolovat (řídit). Vesměs pomocí risk managementu, kterým ovlivňujeme velikost otevíraných pozic. Vím, že toto téma bude pro začínající obchodníky náročné na pochopení, ale pro začátek je dobré si vštípit do hlavy – v tradingu nelze kontrolovat zisky, lze ale kontrolovat risk (právě zmíněnou volatilitu). Jen naivní začátečník staví strategie tak, aby vydělal „xx procent ročně“. Profesionál je staví tak, aby měly volatilitu „xx procent“, kterou dokáže na účtu ustát a zisky se dostaví.

A zde se dostáváme zpět k samotnému Sharpe ratio. To ve své zjednodušené podobě představuje poměr průměrné výkonnosti právě k volatilitě (směrodatné odchylce výnosů).

Tedy:

Sharpe ratio = průměrná výkonnost / volatilita

Přičemž volatilitu dokážeme v rámci strategií řídit risk managementem.

Sharpe ratio samo o sobě představuje parametr kvality systému (tedy reflektující náš edge).

Máme-li tak k dispozici Sharpe ratio a volatilitu (kterou můžeme řídit = ovlivňovat), dostaneme průměrnou výkonnost vynásobením Sharpe ratio volatilitou.

Konkrétní příklad vyhodnocení portfolia systémů pracujícího s komoditními trhy

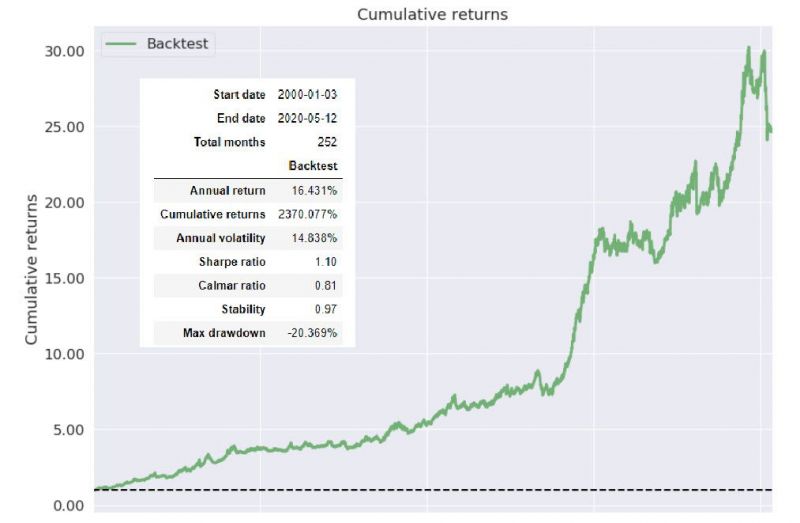

Systém má Sharpe ratio cca 1,1. Pomocí modulu risk managementu otevíráme pozice tak, aby byla průměrná roční volatilita cca 15 %. Při backtestu s použitím dat 1. 1. 2000 – 12. 5. 2020 vychází průměrné roční zhodnocení 16,4 % (což hrubě odpovídá výše uvedenému vzorečku, kdy bychom ke zhodnocení došli vynásobením 1,1 * 15 %). Maximální drawdown byl při této volatilitě -20,3 % a equity křivka vypadala následovně:

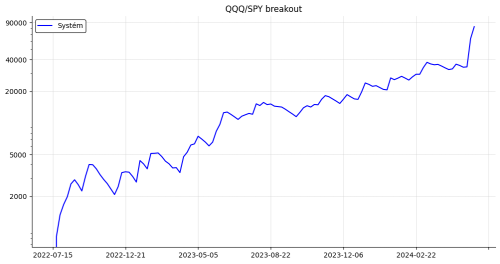

A nyní malé „kouzlo“. V rámci position sizingu změním jedinou konstantu, aby systém obchodoval s vyšším riskem a cílil na roční průměrnou volatilitu 25 %. V praxi to znamená, že systém bude otevírat trochu větší pozice. Sharpe ratio systému se tím moc nezmění (malý rozdíl je dán mj. různými zaokrouhleními ve velikosti pozic), ale díky vyšší volatilitě bychom měli dostat vyšší průměrné zhodnocení (a logicky i vyšší drawdown, který z vyšší volatility vychází). A přesně takové výsledky backtest nabízí:

Najednou zde máme průměrné roční zhodnocení 29,85 % při vyšší volatilitě a vyšším drawdownu. Ten vyšel na -29,8 %, ale nezapomínejme na to, že jde o jediné číslo – v reálu může být i vyšší.

To byla tedy věřím praktická demonstrace toho, proč sám rád Sharpe ratio používám:

DůležitéSharpe ratio dokáže srovnávat výkonnost při definovaném risku.

Pokud budete mít součástí svého obchodování modul risk managementu řídící volatilitu obchodování, sami se můžete rozhodnout, jak velký risk chcete do obchodování pustit a jak vysokým zhodnocením (a drawdownům) se otevřít.

V případě FinFolia to znamená, že s malým kapitálem bude možné obchodovat s riskem na úrovni 30 % anualizované volatility (a očekávat drawdowny i přes 30 %) a s velkým kapitálem risk snížit například na polovinu – tím se sníží jak drawdowny, tak pochopitelně i zhodnocení. Sharpe ratio pak definuje právě vztah mezi volatilitou a výnosy.

Sharpe ratio - závěrečné shrnutí

Pro maximální flexibilitu v řízení volatility v rámci strategie je dobré obchodovat s pákovými instrumenty. Pokud obchodujete futures, určitě se vyplatí o Sharpe ratio zajímat. Hlavně proto, že vás v konečném důsledku metrika dovede i k risku, který reálně podstupujete.

V případě akcií je možné princip použít také, ale jen v omezené míře. V případě málo volatilních akcií prostě nejde vždy cílit na vysokou volatilitu (protože nám broker díky nižší páce nedovolí otevřít dostatečný počet akcií). Nicméně i tak se vyplatí uvažovat výše popsaným způsobem.

Petr Podhajský

Fulltime obchodník věnující se tradingu více než 20 let. Specializace na systematické strategie obchodované na futures a akciích. Oblíbený styl obchodování: stavba automatizovaných portfolio systémů, které využívá i v alternativním fondu, který spravuje.

-

1

1