Sektorová analýza na US trzích: je k něčemu?

Díky tomu, že poslední dobou věnuji mnoho času kromě intradenního obchodování také budování directional (směrových) opčních strategií, pustil jsem se do různých nových odvětví tradingu, která mě do této doby míjela. Jednou z nich je sektorová analýza, toliko věhlasná věc. Je však tato populární, hojně propagovaná záležitost vůbec k něčemu? Podívejme se jí trochu na zoubek.

Co je sektorová analýza

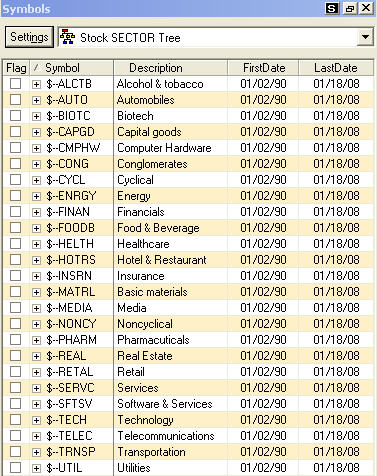

Vezmeme-li akcie amerických společností, můžeme je rozdělit do několika sektorů (sectors) dle daného zaměření společnosti. Zaměření sektorů mohou být například na zdravotnictví (Healthcare), služby (Services), Energie (Energy), dopravu (Transportation), technologie (Technology) a další. Jelikož jsem nikde nenašel skutečně podložený seznam všech základních sektorů (některé zdroje pracovali s 12 sektory, jiné s 18), ve svých studiích jsem pracoval se sektory uvedenými v programu Genesis Trade Navigator (viz screenshot):

Základní myšlenka sektorové analýzy je prostá – snažit se vybírat akcie vždy v rámci nejsilnějších sektorů. To znamená, že pokud chceme nakupovat akcie, dle této sektorové teorie bychom se vždy měli nejprve podívat který sektor je na tom „dobře“ a z tohoto sektoru dále vybírat konkrétní akciové tituly.

Pro naše záměry samozřejmě platí i opačné – pokud chceme do našeho portfolia

přidat nějaké pozice na stranu short, podíváme se, jaký sektor je právě nejslabší

a z toho vybereme také slabé akciové tituly.

Samozřejmě toto dělení sektorů samo o sobě také ještě není konečné, neboť existuje

další dělení na „Industries“ (odvětví), takže nadále můžeme postupovat i tak,

že z nejsilnějšího sektoru vybereme nejsilnější odvětví a z něho nejsilnější

tituly a tímto výběrem budeme doufat, že jsme právě udělali to nejlepší, co

jsme mohli pro nákup našich akcií.

Abych tedy ještě jednou shrnul záměry, ke kterým by nám měla sektorová analýza pomoci, jsou to:

1) výběr nejsilnějších sektorů / titulů uvnitř sektoru, pokud jsme dlouhodobější investor

2) výběr X nejsilnějších titulů z nejsilnějších sektorů (pro nákup) a X nejslabších titulů z nejslabších sektorů (pro prodej), pokud je naším cílem vytvořit diversifikované portfolio

Na první pohled toto nezní jako špatný nápad. Jenomže pokud se těmto dvěma myšlenkám podíváme blíže na zoubek, záhy nalezneme jedno veliké ALE.

Sektory versus celý trh

Začnu nejprve bodem jedna. Pokud chci nakupovat nejsilnější sektory a nejsilnější tituly z důvodů předpokladu dalšího růstu (opomenu nyní myšlenu, že co je nejsilnější je možná také už celkově dost vyčerpané a tudíž zralé na korekci), pak bych měl vybírat ze sektoru, který je co nejméně korelovaný s trhem jako celek. V opačném případě by mně totiž úplně stejnou službu udělalo nakoupit celý trh (tj. prostě nakoupit SPY a tím si ušetřit práci s výběrem a studiem sektorů a jednotlivých titulů). To tedy znamená, že bychom měli vybírat ze sektoru, který si co nejvíce žije vlastním životem.

Pokud bychom chtěli nakupovat v době velkých pádů (jako je aktuální doba), pak bychom vyžadovali co nejmenší korelaci oproti celkovém trhu (tj. co nejmenší podobnost pohybů daného sektoru s trhem jako celkem) ještě intenzivněji. Chtěli bychom skutečně nalézt sektor, který míří ostře vzhůru, zatímco trh jako celek míří prudce dolů.

A právě zde nastává kýžený problém – vzájemná rozdílnost mezi jednotlivými sektory a trhem jako celek je naprosto nedostatečná. Jinými slovy, pohyb jednotlivých trhů je stejně z podstatné většiny diktován pohybem trhu jako celku (SPY a další indexy).

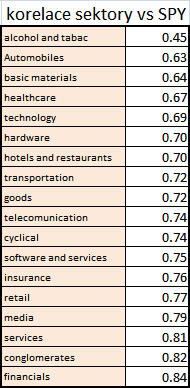

Abych tuto myšlenu, ke které jsem došel za krátko po svých studiích jasně podložil, přikládám výsledky korelačního testu. Do Excelu jsem exportoval týdenní data jednotlivých sektorů za posledních 15-20 let a nechal je porovnat s týdenními daty trhu SPY. Zde je výsledek:

Pro vysvětlení: korelace je vždy značena číslem od -1 do +1. Čím nižší hodnota, tím nižší vzájemná závislost. Tj. pokud by se jednotlivé sektory pohybovaly oproti trhu SPY s korelačním číslem -1 až 0, znamenalo by to, že si skutečně žijí svým vlastním životem, nezávisle na celku jako trhu. Avšak mé testy ukazují většinou číslo v rozmezí 0.45 – 0.84, s tím, že většinu tabulky tvoří číslo mezi 0.7-0.8, což znamená, že drtivá většina sektorů se pohybuje prakticky stejně, jako celý trh – tj. jako index SPY.

Co to tedy znamená?

Pokud bychom vybrali nejsilnější sektor a nejsilnější tituly uvnitř něho a takové nakoupily, s velmi vysokou pravděpodobností nám to moc nepomůže v momentě, kdy začne trh SPY padat – protože naše pečlivě vybrané akciové tituly půjdou docela pravděpodobně také dolů. Sektorová analýza by nám tedy příliš nepomohla. A naopak, pokud by šel celý trh nahoru, pak by šel docela jistě nahoru i náš vybraný sektor a opět bychom si teoreticky mohli ušetřit práci se sektorovou analýzou tím, že prostě nakoupíme SPY. Navíc je tu ještě jeden důležitý fakt – při svých sledováních posledních dvou měsíců jsem vysledoval, že nejsilnější sektor a nejsilnější akcie daného sektoru minulého týdne jsou skutečně jen zřídka kdy lídry i následující týden – takže mě to opět přivádí k myšlence, zda-li sektorová analýza není trochu zbytečná práce navíc.

Na druhou stranu, pokud bych se vrátil k případu dva, kdy bychom se rozhodli použít sektorovou analýzu pro stavbu vyváženého portfolia, možná už není myšlenka tak špatná.

Pokud bych nakoupil 5 nejsilnějších titulů z nejsilnějšího sektoru a prodal 5 nejslabších titulů z nejslabšího sektoru a všechny své pozice patřil řádně zvoleným stop-lossem, teoreticky může nastat následující situace:

a) trhy jako celek začnou padat; v takovém případě začnou naše short pozice padat ještě rychleji a zajisté vydělají nemalé peníze, kdežto dlouhé pozice ztratí „jen“ náš SL (a to ještě není podmínkou, protože jsem vypozoroval, že v menších pádech a korekcích trhů se řada silně rostoucích trhů pouze zpomalí, bez nutnosti následovat korekci stejného rozsahu); s dobrým MM tedy vyděláme

b) trhy jako celek začnou strmě růst; v takovém případě může být situace trochu více nejednoznačná, protože řada do té doby rostoucích trhů mohlo být už malinko „v předstihu“ a tak může nastat korekce, není tedy zaručeno, že veškeré tituly „up“ vydělají z krátkodobějšího pohledu, bude třeba přečkat lehcí korekce; na druhou stranu, silně klesající tituly se ne všechny jen tak v jeden den obrátí a řada z nich spíše bude stagnovat nebo svůj pohyb dolů trochu zpomalí, takže ne všechny se nutně budou muset stát ztrátovými pozicemi; s dobrým MM a trochu štěstí opět můžeme vydělat.

Možná se divíte, proč scénář pro růst trhu jako celku je jiný, než scénář pro pád trhu jako celku – důvod je jednoduchý, trh se chová velmi jinak na stranu nahoru a na stranu dolů. Pokud trhy padají, je to většinou mnohem rychleji a prudčeji, než když trhy rostou, navíc velké pohyby dolů většinou „smetou“ skoro všechny tituly, kdežto u pohybu nahoru to platí o něco méně. Doporučuji si na toto téma udělat některé vlastní studie a pozorování.

Zrovna tak doporučuji nenechat se oklamat tím, že některé sektory, jako například alkohol a tabák, vykazují růst v době, kdy je trh v celkovém medvědím trendu. I když je zde určitá logika (lidé v době krize vždy více konzumují alkohol a cigarety), v historii je možné vystopovat, že tomu nemusí být vždy tak automaticky a také správné načasování nemusí být zcela jednoduché.

Závěr

Sektorová analýza by se neměla přeceňovat. Obávám se, že pro dlouhodobější investory příliš hodnotu nemá – nakonec se stejně totiž každý sektor bude muset podřídit trhu jako celku. Stačí se podívat na současnou situaci – ještě do nedávna byly sektorové analýzy žhavým artiklem, existovalo tisíce analýz na téma jak ten či onen sektor půjde dlouhodobě nahoru a dnes jsou všechny tyto analýzy v koši – z dlouhodobého pohledu byly k ničemu.

V krátkodobějším horizontu a v případě diversifikovaných portfolií nemusí být

sektorová analýza zcela ke škodě, avšak doplněna technickou analýzou, abychom

mohli využít lepšího načasování. Tj. v rostoucím sektoru raději nakupovat až

po korekci a totéž platí i u vybraných titulů. Pokud něco příliš dlouho a silně

roste, je riziko vyčerpání daného pohybu zvýšené a tudíž docela jistě přijde

korekce. Kdo nevěří, ať se podívá na poslední vývoj akcie ADM. Když se už zdálo,

že tento trh nemůže jinak než dále vzhůru, samým vyčerpáním pohybu nahoru se

otočil a od té doby už jenom padá a padá a padá... (Pozn.: tento článek píši

s týdenním předstihem, ale počítám, že do té doby se stejně moc nezmění).

Tomáš Nesnídal