Je obchodování s multipozicemi bezpečnější?

V dnešním článku bych velmi rád navázal na Petrův seriál o skvělém money-management programu MSA a ukázal vám s jeho pomocí trochu jiný pohled na obchodování s multipozicemi.

Jak jsme již na tomto serveru zmiňovali několikrát, obchodování s jedním kontraktem je možná dobré na učení se a „osahávání“ trhů. Pokud však chceme jednou začít v trzích vydělávat skutečně zajímavé peníze, takové, které nám pomohou zaplatit naše nejnáročnější přání a potřeby nebo se postarají o živobytí na slušné úrovni, bude dříve či později naprosto nezbytné přejít na obchodování multipozic. Když mluvím o multipozicích, nemám na mysli rozhodně žádná veliká čísla, jaká známe u obchodníka Larryho Williamse – běžně obchoduje i 300 a více kontraktů na jeden obchod. Jak vám dnes ukáži, i 10–15 kontraktů může být skutečně maximum k tomu, abychom vydělávali již zajímavé peníze. Především však chci ukázat něco, co mnohé možná překvapí, a sice určitý úhel pohledu, ze kterého je obchodování s multipozicemi jednoznačně „bezpečnější“, než obchodování s jedním jediným kontraktem!

„Trik“ je opět v RRR

Možná jste nyní překvapení a už se netrpělivě ptáte, jak jen může být obchodování s multipozicemi bezpečnější? Ještě chvíli vyčkejte – pojďme hezky krůček po krůčku.

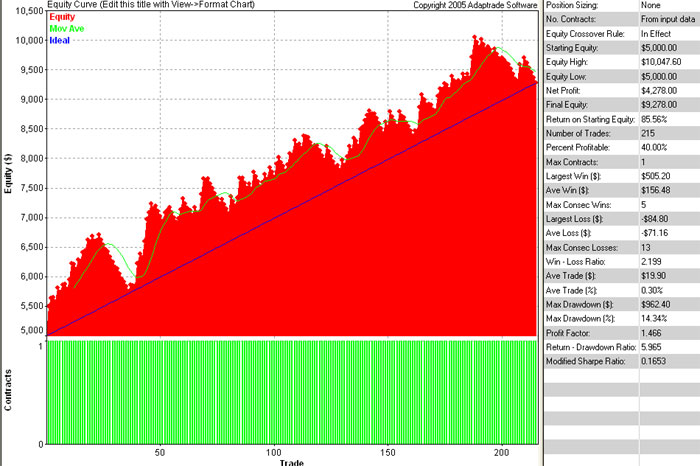

Pojďme se v první řadě podívat na obchodování s jedním kontraktem. Na následujícím obrázku vidíte equity křivku mého intradenního obchodního systému za období leden–březen letošního roku.

Pro názornost jsem použil do této ukázky následující nastavení:

počáteční účet: 5,000 USD

počet obchodovaných kontraktů: 1

Equity křivka už v sobě zahrnuje i komise. Můžeme tedy vyčíst, že za první čtvrtletí tohoto roku můj systém vydělal s jedním kontraktem 4,278 USD, a to při celkovém množství 215 obchodů, úspěšnosti 40 % a RRR 1:2,2. Takový zisk samozřejmě není z prvotního pohledu příliš sexy, ale pořád jde o nějakých 1,400 USD měsíčně na 1 kontrakt, a to už je něco, z čeho se minimálně dá přiměřeně vyžít. Pojďme ale nyní opustit otázku toho, kolik systém vydělal či nevydělal, a podívejme se blíže na dva jiné parametry, a těmi jsou MaxDrawndown (nebo-li maximální pokles našeho účtu) a Return on Starting Equity (nebo-li procentuální zhodnocení počátečního kapitálu). Při pohledu na tabulku dostaneme následující hodnoty:

MaxDrawndown: 14,34 %

Return on S.E.: 85,56 %

Tato čísla nám říkají, že jsme v určitém bodě museli „protrpět“ průběžnou ztrátu o celkové velikosti 14,34 % z kapitálu a díky tomu jsme za celou dobu zhodnotili počáteční kapitál o 85,56 %. Pojďme se však na tato čísla podívat z trochu jiného úhlu. Jako obchodník se snažím na vše dívat z pohledu RRR (risk-reward-ratio), a tak pro mě tato čísla v přeneseném slova smyslu neznamenají nic více a nic méně než poměr risku vůči zisku. V tomto případě tedy riskuji 14,34 % vůči zisku 85,56 %, což se dá vyjádřit jako RRR 1:6 (což se v tento moment může zdát jako velmi dobrý parametr). Zapamatujte si tedy toto číslo a pojďme dál.

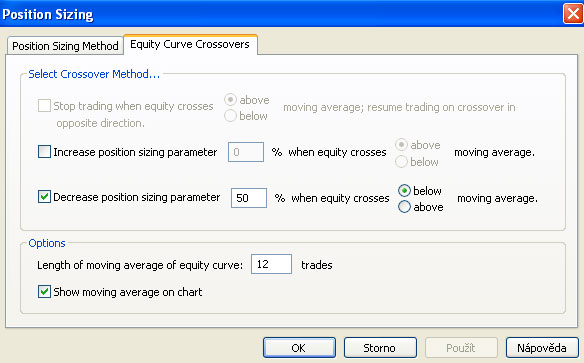

Nyní, jak už správně tušíte, uděláme s použitím programu MSA aplikaci jednoduchého position-sizingu. Použijeme k tomu model zvaný Fixed Risk, což znamená, že si stanovíme procentuální fixní výši našeho kapitálu, kterou budeme chtít vždy riskovat na 1 obchod. (Tento model position-sizingu pracuje jako s jednou z proměnných s parametrem maximální ztráty – v tomto obchodním systému je můj základní SL na hodnotě 80 USD). Už všichni víme, že nebudeme chtít nikdy na 1 obchod riskovat více než 3 % účtu. Správné by tedy bylo použít Fixed Risk s hodnotou 3. Já však v tuto chvíli použiju parametr trochu vyšší, a to 6,5 a hned vysvětlím proč. Jako druhé pravidlo tohoto modelu position-sizingu totiž využiji techniku tak zvaného „Equity Curve Crossover“, kterou lze v programu MSA nastavit a která znamená, že k naší equity křivce vytvoříme klouzavý průměr této equity s periodou posledních 12 obchodů a přidáme jednoduché pravidlo, které nám říká, že kdykoliv se nacházíme s equity křivkou pod klouzavým průměrem, redukujeme svojí pozici na 50 %.

To tedy znamená, že pokud se nám nebude zrovna dařit a budeme zažívat ztrátovou sérii, budeme riskovat pouze 3,25 % equity (což velmi blízko odpovídá doporučené hodnotě neriskovat nikdy více jak 3 % na obchod), a pokud se nám zrovna dařit bude, pozice bude dvojnásobná, což nás sice vystaví vyššímu riziku, avšak většinou v době, kdy jsou k tomu příznivé okolnosti. Pojďme se podívat na výsledek:

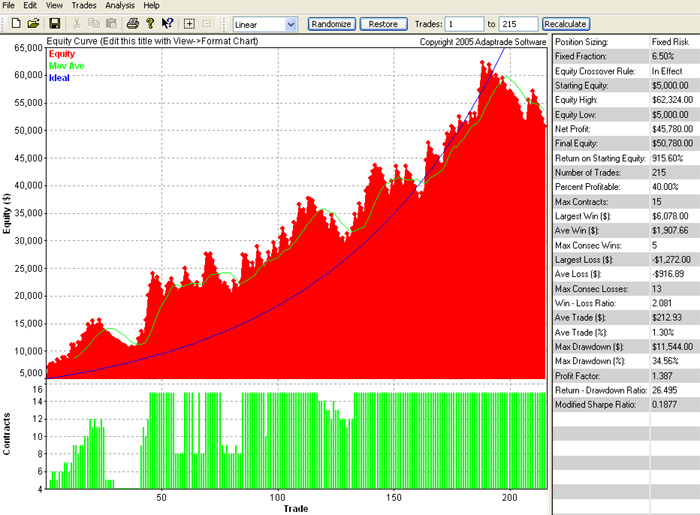

Co nám čísla říkají? S naprosto stejným obchodním systémem, se kterým jsme ještě před chvilkou vydělali pouze 4,278 USD, nyní vyděláváme 45,780 USD, a to při maximálním počtu 15 kontraktů! Opusťme ale nyní tuto povzbudivou cifru a pojďme se opět podívat na naše dva podstatné parametry:

MaxDrawndown: 34,56 %

Return on S.E.: 915,60 %

Maximální drawndown se nám sice podstatně zvýšil, avšak jednak velké peníze nikdy nejsou zadarmo a jednak jde o maximální pokles equity zhruba o třetinu, což je parametr, který se dá ještě snést a který se bude muset dříve či později stejně naučit akceptovat každý, kdo chce vydělávat zajímavější peníze. Odměnou za to je nám pak úchvatné zhodnocení kapitálu o 915,60 % za pouhé 3 měsíce! (Skutečně nechápu, jak někdo může dávat své peníze do podílových fondů, kde vám za 3 měsíce nabídnou asi tak setinu). Číslo opravdu působivé, nás však ale zajímá momentální poměr risku a zisku, nebo-li RRR 34,56 : 915,6. Pokud tedy čísla vzájemně vydělíme, dostaneme následující hodnotu: RRR 1:26,5!

Chytřejším z vás již zřejmě není třeba dalšího komentáře. Jako obchodník považuji za mnohem bezpečnější vstupovat do strategie s RRR 1:26,5 než do strategie s RRR 1:6. Z tohoto pohledu si tedy troufám říci můj soukromý závěr – obchodování s multipozicemi je výrazně bezpečnější!

Závěrem

Samozřejmě, obchodování s multipozicemi je převážně psychická záležitost. Kdo nemá striktně postavený obchodní systém, jehož pravidla není schopen ještě striktněji dodržovat, pro toho je obchodování s multipozicemi extrémně nebezpečné. Kdo je však již pokročilejší obchodník a ví, že zvládá psychickou stránku obchodování s jedním kontraktem vcelku uspokojivě, měl by začít uvažovat o snížení rizika a zároveň zvýšení zisku s pomocí position-sizingu. Ostatní by pak měli mít sílu position-sizingu neustále na paměti. Až budete zase dělat back-testy a bude vám připadat, že váš obchodní systém vydělává příliš málo, nebo má příliš „skromné“ parametry, vzpomeňte si na tento článek. I s tak skromným systémem, který má pravdu pouze ve 40 % případů a RRR pouze 1:2,2 lze otočit 5,000 USD do 50,780 USD za 3 měsíce. Je však třeba přepnout na jiné myšlení a nezabývat se neustále pořád jenom tím, aby náš systém měl „vždy pravdu“ a aby vydělával co nejvíce na jeden kontrakt.

Tomáš Nesnídal