Technická analýza pro nováčky: Kam umístit základní stop-loss?

Stop-loss je naprostý základ dlouhodobě úspěšného tradingu. Riziko je to jediné, co můžeme v trzích kontrolovat, a stop-loss je nástroj, jak tuto kontrolu reálně aplikovat. Správné umístění stop-lossu je občas vcelku solidní věda, ale je třeba začít alespoň s něčím rozumným a smysluplným. Pojďme si tedy dnes povědět, jak se pustit do umísťování stop-lossu a ukázat si alespoň tři jednoduché, základní metody.

Nesprávně položená otázka

A hned úvodem se pustím do tématu trochu netradičně. Ona otázka: "Kam umístit stop-loss?" totiž není tak úplně správně položena, respektive je tak trochu nekompletní. Správně by otázka měla znít: "Kam umístit stop-loss a zároveň nepřekročit maximální risk stanovený na jeden obchod?"

Každý obchodník by totiž měl začít tím, že si stanoví konkrétní maximální procento účtu, které bude na každý obchod riskovat (většinou od 0,5 do 3 %) a toto číslo nikdy nepřekročit. Tento základní krok je také naprostým základem money managementu a nejdůležitějším základem úspěšného obchodování – stačí si dohledat starší články na téma money managementu. Svým způsobem by se dalo říci, že stop-loss bychom mohli klidně umísťovat skutečně jen dle riskovaného procenta a nedělat z toho větší vědu. My jsme však v seriálu o technické analýze a technická analýza nám může nezřídka napovídat, že je možná škoda umísťovat do trhu zbytečně velký stop-loss, když nám určité formace říkají, že se dá riskovat i méně. A právě proto tedy o umístění stop-lossu do trhu přemýšlíme – aby vhledem k technické analýze a tomu, co se právě v trhu děje, nebyl příliš malý ani příliš velký, aby byl v souladu s maximální námi povolenou riskovanou částkou na obchod (vyjádřenou jako procento z účtu) a abychom zbytečně nevstupovali jen s jedním kontraktem tam, kde nám případná kombinace malého stop-lossu a až několikanásobně vyššího námi maximálně povoleného limitu nabízí množství kontraktů mnohem vyšší.

Takže, pojďme na to.

Swing

Za nejuniverzálnější metodu umísťování stop-lossu bych asi zvolil swingy. Myslím, že umísťovat stop-loss nad/pod swingy je technika, kterou nikdy nic nezkazíme a která bude mít vždy v technické analýze značný význam. Tato technika je jednoduchá, univerzální, zároveň aplikovatelná na všech časových rámcích i trzích. Nevýhodou může občas být přílišná velikost stop-lossu při umístění právě pod/nad swing, nicméně z pohledu technické analýzy mají swingy značný význam a tak si z pohledu technické analýzy příliš lepší metodu umísťování pro začátečníky představit nedovedu.

Pojďme na jednoduchý příklad.

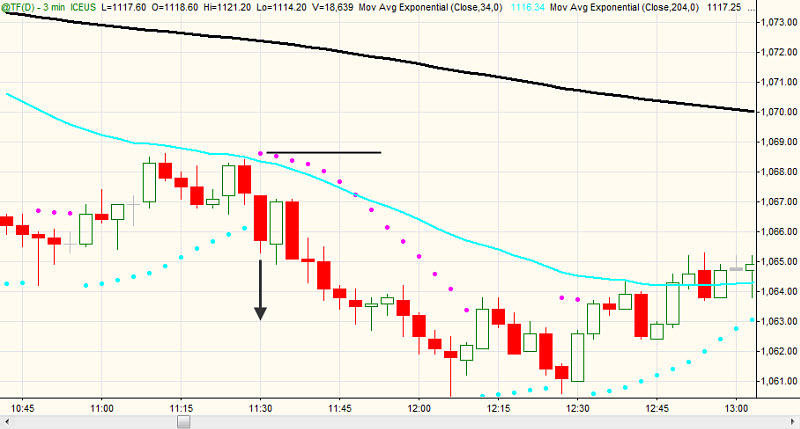

Nezbytnou a velmi důležitou součástí mého přístupu obchodování systému FinWin jsou odrazy od EMA34. Zkusme tedy nyní bez CCI jen pro příklad nasimulovat několik vstupů do trendu právě v podobě odrazu od EMA34 a zakreslit si, kam přesně bychom pod tyto long obchody umístili základní stop-loss:

Umístění bych dle vkusu vybíral 1–3 ticky pod swing a v rozjetém trendu využil swingy i k posunům stop-lossu. Pokud velikost od vašeho vstupu ke stop-lossu vyjádřena v USD je menší než vámi povolený maximální risk vašeho účtu, můžete zvážit i vstup s více kontrakty. Příklad: Obchodujeme s účtem 5 000 USD a riskujeme max. 2 % na obchod, což je 100 USD. Pokud by byla vzdálenost od vstupu ke stop-lossu 50 USD, není důvod nevstoupit do trhu se dvěma kontrakty.

Další výhodou této techniky je, že je takzvaně "marked-based", tj. vaše stop-lossy jsou skutečně umístěny dle toho, co právě dělá trh a kde má své důležité úrovně.

Analýza MAE

Druhá metoda, kterou mohu vřele doporučit nováčkům v tradingu, se nazývá MAE (Maximum Adverse Excursion) a je to technika již trochu komplexnější, vyžaduje i trochu práce v Excelu. Je to ale má oblíbená technika, kterou jsem používal nesmírně dlouho a používám v řadě případů dodnes. Z mého pohledu je to technika spolehlivá, odzkoušená, i když oproti swingům má tu nevýhodu, že již není market-based. Spíše než na aktuální situaci v trhu reaguje na statistické analýzy minulosti. Výhodou naopak je, že pokud najdeme náš "optimální" stop-loss, můžeme ho nastavit do naší obchodní platformy a stop-loss už se zadá při vstupu do trhu automaticky sám – nemusíme tudíž nic umísťovat ručně.

Co je tedy MAE?

Je to největší protipohyb, který vaše pozice provedla za dobu své "existence. Na obrázku vidíme příklad, kdy bychom vstoupili short do trhu TF na ceně 1065.70. Než se trh rozjel naším směrem, udělal největší protipohyb hned na další svíčce, a to na cenu 1067.10. Celkový protipohyb tedy představuje 1.4 bodu, tj. 1.4 x 100 = 140 USD. MAE tohoto konkrétního obchodu je tedy 140 USD.

Pointa analýzy MAE pak je, že v rámci backtestu zanalyzujeme MAE všech našich testovaných obchodů a koukneme se, jaké MAE bylo u všech našich obchodů nejčastější. Dle toho pak najdeme optimální velikost našeho stop-lossu, tj. takovou, která odráží nejčastější protipohyby trhu v rámci našeho systému. Takový stop-loss pak budeme používat (případně jiný na stranu long a jiný na stranu short).

Pro kompletní postup analýzy MAE v tomto článku bohužel není prostor, doporučuji tedy případně prohledat starší články..

Výhoda této techniky také je, že v řadě případů jsou stop-lossy na základě optimalizace MAE menší než při použití swingů (záleží ale na řadě okolností).

Klouzavý průměr / PSAR

Poslední zajímavou technikou pro začínající obchodníky může být využití některého z klouzavých průměrů nebo indikátoru PSAR (Parabolic SAR). I když v obou těchto případech už se jedná o trochu náročnější techniky, neboť musíme otestovat několik různých typů nastavení period, než najdeme tu správnou.

Pro klouzavé průměry pak můžeme udělat drobný "trik". Pro obchody short budeme používat klouzavý průměr z hodnot HIGH (nikoliv close) a pro obchody long budeme používat klouzavý průměr z hodnot LOW. Existují také různé typy klouzavých průměrů a i v tomto ohledu se vyplatí trochu experimentovat a otestovat případně více variant (třeba tak, že do našeho testovacího Excelu si přidáme řadu sloupců s různými periodami klouzavého průměru / PSAR a zapíšeme při vstupu hodnotu každého z nich; později pak v Excelu zanalyzujeme, které z nastavení by bylo v kombinaci s našimi vstupy nejvhodnější).

Na obrázku je příklad použití indikátoru PSAR, který existuje v každém solidnějším analytickém programu. Nevýhoda je, že na můj vkus občas mohou být stop-lossy s PSAR trochu velké. Záleží ale opět na stavení a stylu obchodování s tímto indikátorem. Osobně jsem doposud tento indikátor v praxi nikdy nevyužil, ale například s klouzavými průměry jsem prováděl řadu experimentů v rámci AOS a potenciál zde vidím. Tj. pro koumavější nováčky v tradingu určitě i klouzavé průměry a PSAR jsou věci, které mohou být zajímavé.

Závěr

Dnešní tři tipy jsou tedy jednoduché metody, se kterými se dá začít – a se kterými si navíc docela možná vystačíte i velmi dlouho.

Základem je ovšem jako vždy backtest a konzistence. Je nutné si definovat v rámci umístění základního stop-lossu konkrétní pravidla a ta s konzistencí zbacktestovat, abychom viděli, co od dané techniky můžeme očekávat. Navíc jak už jsem psal na začátku, nikdy nesmíme porušit naše pravidlo maximální riskované částky našeho účtu. Pokud by byl stop-loss větší, než námi povolený maximální risk vyjádřený jako procento účtu, je lepší nevzít obchod raději vůbec.

Tomáš Nesnídal