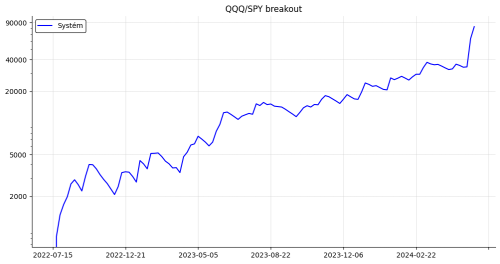

Breakout indexové strategie duben 2015: +91 000 USD

Mám za sebou nějakých 5–6 let živého obchodování automatických breakout strategií na indexech. Za tu dobu jsem si zažil mnoho zajímavých a cenných poznatků a zkušeností. Obzvláště zajímavé byly předchozí dva roky a zatím i rok letošní. Rozhodl jsem se tedy provést rekapitulaci, která pro mě samotného přinesla mnoho zajímavého.

Půjdu dnes rovnou k věci – dovolte mně prezentovat několik souhrnných dat a na nich popsat vše podstatné.

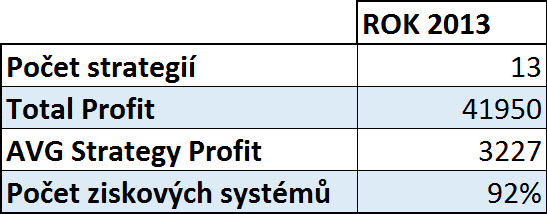

Začněme rokem 2013.

V roce 2013 jsem měl celkem 13 breakout strategií na indexech. Pokud bych všechny obchodoval s jediným kontraktem (měl jsem však různé počty kontraktů), pak za rok 2013 byl souhrnný profit těchto strategií při jednom kontraktu celkem +41 950 USD. 92 % strategií vydělalo peníze, přitom ty, které nevydělaly, se spíše pohybovaly kolem záporné nuly. Průměrný profit na strategii byl +3 227 USD (veškerá prezentovaná čísla jsou bez transakčních nákladů, takže všude uberte 10–20 %). Měl jsem k tomu i některé neindexové strategie, takže se jednalo o fenomenální rok. Vydělal jsem daný rok spoustu peněz a mimo jiné za část z nich jel na 4měsíční cestu kolem světa luxusní lodí. Když se v trzích zadaří, stojí to většinou za to.

Co jsem se v tomto roce naučil: V roce 2013 jsem poprvé skutečně výrazně dopiloval celé své workflow vývoje strategií a naučil se díky tomu vytvářet velmi rychle robustní strategie. Získal jsem ve své workflow velkou důvěru a nabyl falešné přesvědčení, že obchodovat AOS je nesmírně lehké.

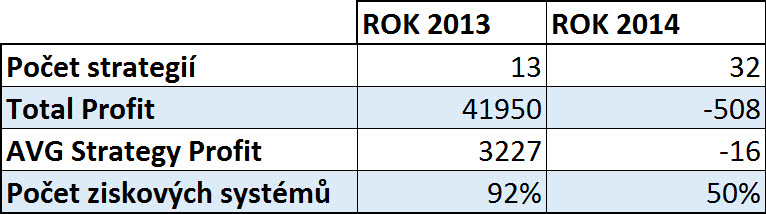

Nyní postupme o rok dál – k roku 2014.

Posílen sebevědomím z předešlého roku, jsem pro rok 2014 vytvořil celkem 32(!) strategií pro indexy (vše breakouty). Měl jsem skutečně velké přesvědčení, že i rok 2014 bude stejně úspěšný. Opak byl pravdou a rok 2014 byl můj nejnáročnější ze všech.

Výsledek za rok 2014 byl -508 USD (po transakčních nákladech přidejte ještě mínus pár tisíc) a vydělalo pouze 50 % breakout strategií. (Nutno ale říci ještě jednu věc: Měl jsem k tomu i některé neindexové strategie, které fungovaly vcelku dobře, navíc ne všechny breakout strategie jsem jel živě, toto není to můj konečný stav na mých účtech – i tak se ale nejednalo o nic světoborného).

Co jsem se v tomto roce naučil: Mnoho věcí, vlastně nejvíce za posledních 5–6 let v AOS.

Nejprve jsem nevěděl, kde je problém – zda v trzích, nebo mém workflow a způsobu vývoje strategií. Jako první jsem do detailu projel znovu celé workflow vývoje strategií, všechny své testy robustnosti. Každý sebemenší detail jsem znovu zvážil, otestoval, hledal, zda někde není chyba nebo slabina. V zásadě jsem došel k závěru, že workflow je zcela v pořádku, i tak jsem ale provedl díky škále nových testů řadu drobných úprav a změn (bylo jich opravdu vcelku dost, myslím, že když jsem na konci roku všechen ten upgrade zaslal svým VIP klientům, byli trochu zaskočení). Díky roku 2014 jsem myslím vypiloval vše téměř k dokonalosti.

Dále jsem si provedl velký research mezi ostatními tradery a zjistil, že na AOS breakoutech v indexech si příliš nevedl daný rok nikdo. Pár se jich našlo, ale byly to výjimky.

Také jsem se vrátil k několika z dřívějška načrtnutým strategiím na zcela jiných trzích a zjistil, že některé trhy si v roce 2014 vedly velmi dobře, takže s diversifikací mimo indexy by konečný stav účtu byl někde úplně jinde.

Nakonec jsem si detailně znovu projel všechny obchody a zjistil, že jedna z velkých ztrát byla mimo jiné způsobena technickou chybou a že největší chyba byla v risk managamentu, kdy jsem dovolil otevírat příliš mnoho strategií stejným směrem v jeden okamžik a jejich risk se tak sčítal do nehezkých čísel.

Konec konců, 50 % strategií stále vydělávalo! To není tak špatné, při troše rozumného risk managamentu se dá i z tohoto ještě něco málo vymáčknout.

Celkově se tedy jednalo o kombinaci slabého roku pro indexy a několika závažnějších chyb z mé strany.

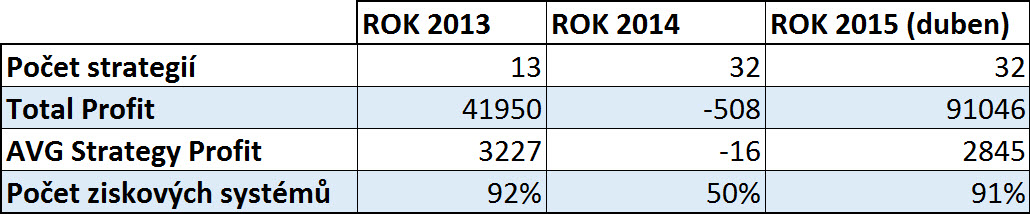

Nyní ale koukněme na rok 2015.

Indexy se vrátily ke svému normálu a situace ohledně mých 32 indexových breakout strategií je následující:

1) K dnešnímu dni se drtivá většina strategií vyhrabala ze svého drawdownu, nebo k tomu mají už jen malý kousek.

2) Souhrnný profit těchto 32 breakout index strategií při obchodování jediného kontraktu je k aktuálně +91 046 USD. Úspěšnost je velmi vysoká: 91 % z těchto strategií aktuálně vykazuje profit. Zbylých 9 % se spíše jen plácá kolem nuly. Průměrný profit na strategii je +2 845 USD.

3) Někteří studenti, kteří přes slabý rok 2014 vydrželi, mně dnes píší s tím, že jsou zpět ze svého DD venku a s účtem se dostávají na zcela nové vrcholy, se skvělými výsledky.

Zajímavé také je, že pokud bych izoloval pouze oněch 13 strategií z roku 2013, tak i ty jsou dnes celkem +29 810 USD v profitu, průměrný profit na strategii je +2 293 USD a vydělává 77 % strategií, zbytek se plácá kolem -200 až -500 USD (také nutno dodat, že tento stav by byl s parametry z roku 2013, ovšem strategie každý rok reoptimalizuji, pro lepší výkonnost v roce následujícím).

Já sám bohužel aktuálně jedu v odlehčeném módu, protože dokončuji jistý tradingový projekt (aplikaci s názvem Trading Director, která právě bude kontrolovat expozice risku na různých úrovních, aby se neopakovaly chyby přeexpozice z roku 2014 – aplikace bude jen pro vlastní účely), který vyžaduje extrémní soustředěnost, takže profituji na této skvělé jízdě mnohem méně, než by se mně líbilo. I tak ale zaznamenávám výrazně pozitivní růst equity.

Co si z toho všeho vzít

Vše toto považuji za velmi cenné lekce, které mně pomáhají být neustále lepším a lepším AOS traderem. Jsem za ně vděčný a díky nim také mohu čím dál tím více cestovat s vědomím toho, že mé AOS jsou lepší každým dnem, a pracují za mě stále lépe na mých cestách. Před lety jsem si v hlavě vytvořil koncept tradingu který jsem pro sebe nazval „Trading bez hranic“ a AOS ho pro mě zcela naplňují, i když stále ještě dostávám tvrdé lekce – ze kterých je třeba se učit, zlepšovat se a jít dále.

Dále jsem si udělal následující souhrn:

1) V tradingu je třeba být konzistentní a počítat s tím, že občas přijdou slabá období. Konzistencí myslím to, abychom pokračovali i přes slabá období, pokud svému způsobu vývoje strategií věříme. Já své stavbě a testování breakout strategií věřím na 110 %.

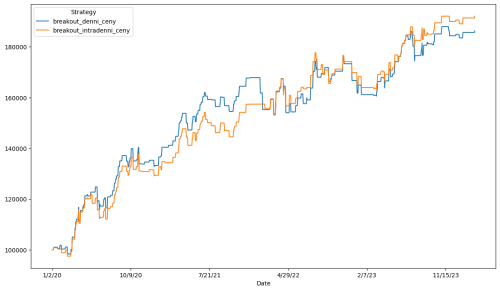

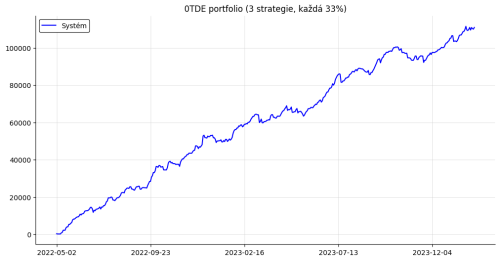

2) Nejlepší, co můžeme dělat, je diversifikovat se. Řada trhů měla úžasný rok 2014, takže při troše diversifikace se dalo velmi dobře vydělat i přes slabotu v indexových trzích. Cenná a důležitá lekce i pro mě. Posledních pár měsíců intenzivně pracuji na portfoliu a diversifikaci.

3) Důležité je nepřeexponovávat účet. To proto, abychom zde byli i v momentě, kdy se situace otočí k lepšímu. V tradingu bohužel nejsou garance. Lepší je být konzervativní a omezovat risk ve strategiích, které mají tendence obchodovat současně.

4) Můj způsob vývoje strategií a testování robustnosti je kvalitní a je to to nejlepší, co doposud znám. Nezapomínejte, že mojí profesí je právě trading, takže na rozdíl od většiny nedělám v 99 % pracovního času nic jiného, než se věnuji právě věcem jako zjišťování, kde ještě věci vylepšit, nebo zda neexistuje někde něco lepšího. Za 6 let usilovné práce, hledání, testování, experimentování a srovnávání o ničem nevím. Naopak si více a více uvědomuji nutnost držet se jen svého workflow, protože jsou v něm tisíce hodin práce a protože zkrátka už vím a mám na živých trzích odzkoušeno, že to funguje.

5) Občas přemýšlím, zda by také nebylo dobré být k AOS diversifikovaný ještě mezi spready. Je to další přístup, který je časově nenáročný, tudíž se dá v klidu dělat i během cestování. Navíc spready nám také vždy velmi dobře fungovaly (a fungují i mnoha našim studentům). Pohrávám si s myšlenkou, že část účtu oddělím a přidám si ke svým AOS ještě právě i spready, protože tady se jedná o velmi kvalitní diversifikaci – AOS a spready jsou naprosto rozdílné přístupy (zrovna tak spreadoví obchodníci mohou naopak najít skvělou alternativu diversifikace v AOS).

A to je celé. Mějte se krásně a přeji všem dobré obchody.

Tomáš Nesnídal