Leden 2011: nové zkušenosti a důležitost risk-managementu

Leden byl pro mě velmi zajímavý měsíc. Hned začátkem roku jsem totiž výrazně navýšil kapitál v rámci strategie statistických arbitráží na US akciích plus rozšířil portfolio obchodovaných párů na 13. Jako by tomu Murphyho zákony trhů chtěly, prakticky hned jsem si zažil dvě nepříjemné situace, které mají velmi nízkou pravděpodobnost, že se stanou (resp. nejsou příliš obvyklé). Jelikož se statistické arbitráže (párové obchodování) pomalu stávají i v rámci komunity traderů serveru Finančník.cz velmi oblíbenou strategií, rozhodnul jsem se o tyto nové zkušenosti podělit.

Nejprve lehké shrnutí, co jsou statistické arbitráže. Jedná se o strategii, při kterém pracujeme s akciemi v páru (takzvané párové obchodování akcií), kdy proti každé nakoupené akcii jinou akcii prodáme. Při výběru akcií do páru a rozhodování kdy vstoupit a vystoupit pak používáme různé matematické a statistické výpočty, pro které strategie získala trochu exotický název "statistické arbitráže". Strategii jsme začali s Petrem stavět koncem roku 2009, v loňském roce jsme strategii dokončili a začali obchodovat live. Strategie je obchodována zcela automaticky z našich vlastních serverů a letos v rámci této strategie postupně zvyšujeme obchodovaný účet. Strategii jsme si vybrali především z důvodů robustnosti a časové nenáročnosti - vše běží prakticky samo, takže je více času věnovat se našim osobním zájmům v Algarve a na Lanzarote.

Jelikož však pracujeme s akciemi jednotlivých společností a ne s akciovými indexy, od začátku čelíme potenciálně několika nebezpečím. Mezi ně patří například obří gap (otevírací mezera) způsobená většinou nějakou překvapivou zprávou nebo takzvaný split, kdy se rapidně změní cena akcie - což je pro statistické arbitráže zcela kritický faktor. Obě tyto situace jsem si zažil během ledna prakticky v rámci jednoho týdne. Jak situace vypadaly, co přinesly a jak vše dopadlo?

Neobvykle vysoký gap proti mé pozici

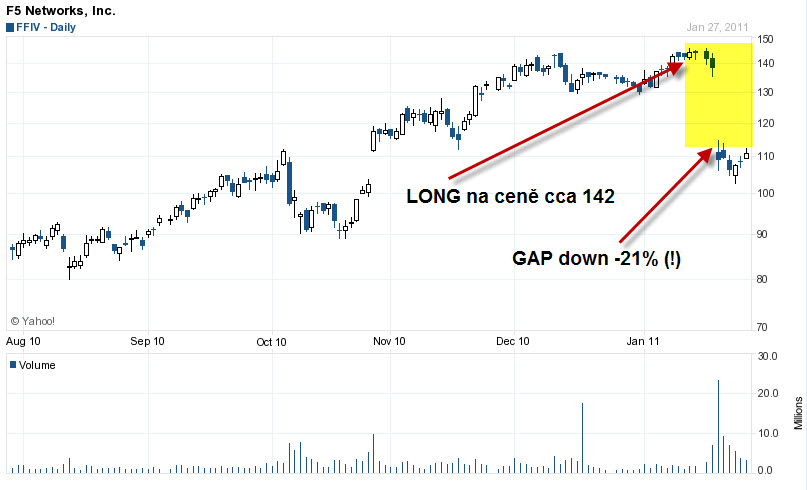

Začněme otevírací mezerou, kterou jsem si zažil na trhu FFIV. Jednalo se o v podstatě pozitivní zprávu, kterou si však trh přebral spíše negativně (častý úkaz - proto je tak těžké spekulovat na základě fundamentů) a akcie během chvilky otevřela gapem kolem -20 %. Jelikož jsem vstupoval long poměrně vysoko, má akcie konkrétně otevřela náhlou ztrátou něco málo přes -21 %, viz obrázek:

Takováto situace samozřejmě vypadá na první pohled velmi děsivě. Otevřená ztráta -21 % není nic příjemného a i já jsem byl touto situací lehce zaskočený, neboť jsem jí doposud nezažil. Přesto to vše byla nakonec poměrně dost pozitivní zkušenost, která mně dala ještě větší přesvědčení v rámci strategie statistických arbitráží. Pojďme si vysvětlit proč.

V prvé řadě situaci neuvěřitelně ulehčila druhá akcie v páru. V rámci statistických arbitráží se totiž obchodují velmi podobné společnosti, proto obecně platí, že pokud se výrazně pohne jedním směrem akcie A, pohne se obvykle stejným směrem i akcie B. V tomto případě tedy akcie FFIV přinesla nenadálou ztrátu -21 %, ale ve stejný okamžik prudce poklesla i druhá akcie v páru (titul neuvádím záměrně, na výběru svých párů jsem pracoval řadu měsíců a nerad bych tak ztratil "konkurenční výhodu"). Sice ne tak výrazně, ale ztráta z akcie FFIV byla alespoň částečně offsetována, takže v rámci částky, kterou alokuji na jeden pár (10 % celkového účtu - viz ještě doplním dále), byla nakonec ztráta na celý pár zhruba -13 %, což už je výrazné zlepšení oproti -21 % (o celých 8 % lépe).

Nyní, jak jsem nastínil, na každý pár alokuji pouze 10 % svého účtu, takže přepočteno na celkový kapitál, tato na první pohled "šokující" situace přinesla pokles v rámci celého portfolia pouze -1.3 % (!). Z pohledu jediné akcie tedy "pohroma", z pohledu celého portfolia naprosto nezáživná situace. Klíčovou roli přitom hrály dva faktory:

1) obchodování akcie v páru - tj. každá takováto nebezpečná situace byla okamžitě částečně kompenzována druhou akcií,

b) rozumný risk-management, při kterém nedáváme všechny peníze v risk na jediné idei, ale rozumně kapitál rozdělíme, čímž se výrazně diversifikujeme proti riziku (pokud se zcela správně ptáte, jak mohu obchodovat 13 párů, když riskuji 10 % na pár, pak je to jednoduché - páry nejsou otevírány současně, se 13-14 páry v portfoliu vychází, že by mělo být současně otevřeno max. 8-9 párů (závěry z backtestů).

Tato zkušenost mě tedy utvrdila, že risk-management je vždy na prvním místě a také že obchodování akcií v páru je mnohem lepší a bezpečnější strategie než obchodovat akcie samostatně!

Pozici i nadále držím otevřenou, dokud nedostanu regulerní signál k výstupu. Jelikož FFIV od momentu gapu lehce povyrostlo, open P/L se v rámci tohoto páru lehce zlepšilo.

Split 2:1

Jako další následovala situace splitu a to u jiného páru - konkrétně u akcie SKT - viz obrázek:

Split je situace, kdy je cena akcie snížena o polovinu (v případě splitu 2:1) a akcie držené každým akcionářem zdvojnásobeny. Pokud byste tedy například nakoupili 100 akcií za cenu 50 a následoval by split 2:1, rázem byste drželi 200 akcií za cenu 25 - pro vás v podstatě stejná situace.

V rámci statistických arbitráží je však split velmi nebezpečnou záležitostí, neboť s náhlým přeceněním akcie se zásadně změní výpočetní hodnoty otevřeného páru a původně zamýšlený výstupní signál se tak stane nevalidní. Jinými slovy, pokud počítáte něco z cen 50,51,52,53, 54 (pokud by toto byly uzavírací ceny za posledních 5 dnů) a pak náhle z cen 50, 51, 52, 53, 27 - dostanete úplně jiný výsledek. Pro statistické arbitráže zcela zásadní.

Jak už jsem nastínil v úvodu, tuto situaci jsem si také doposud nezažil na vlastní kůži, takže můj plán v případě této situace byl jednoduchý - sledovat, jak prakticky vše proběhne a dle toho se naučit reagovat.

Naštěstí v tomto případě se ukázalo, že celý proces je poměrně snadno zvládnutelný.

Nejdůležitějším krokem byl fakt, že Interactive Brokers informuje o splitu několik dnů v předstihu. Jste tedy připraveni a víte, že se toto stane - nehrozí tudíž nečekané překvapení. Jedinou podmínkou je, že musíte sledovat "Message Notification", které chodí od IB na váš email (a nenechávat tyto emaily končit ve spamu).

Po té, co jsem obdržel zprávu od IB, jsem postupoval již jednoduše. Nejprve jsem se kouknul, v jaké situaci se právě pár nachází. V páru jsem měl zrovna otevřenou pozici a to s mírnou ztrátou. Rozhodnul jsem se tedy nechat otevřenou pozici do posledního možného dne, pro případ, že by se pozice ještě stačila otočit do zisku. To se již bohužel nestalo, takže jsem den před splitem uzavřel celý pár se ztrátou -0.58 % vůči částce alokované na daný pár (tj. v podstatě nula od nuly pojde). Následně jsem celý pár vypnul, tento týden si udělám díky přecenění kontrolní backtest a dle toho se rozhodnu, zda pár nadále nasadím.

Expozice kapitálu "na doraz"

Během ledna jsem zažil ještě jednu situaci zcela poprvé: došlo k otevření 8 párů současně, což jsem minulý rok zatím nezažil. V jediný okamžik jsem měl tedy otevřených 16 akciových pozic a bohužel dle Murphyho zákonů šla více jak polovina akcií během prvních pár dnů do ztráty. Zažil jsem si tedy i poměrně exponované portfolio v období, kdy se portfoliu ne příliš dařilo. Výsledek nejhoršího dne bylo otevřené P/L vůči celkovému kapitálu něco málo kolem -4 %. Takže opět naprosto nic zásadního - poměrně malý otevřený drawdown. Samozřejmě toto není konečný stav, jedná se o otevřené P/L - od té doby byl uzavřený pouze jediný pár (se ziskem), v tuto chvíli je tedy v portfoliu otevřeno stále 7 párů, včetně páru s titulem FFIV a open P/L se lehce zlepšuje.

Pro mě opět důkaz, že hedgování jedné akcie jinou akcií a konzervativní alokace jsou nejlepší způsoby, jak čelit nežádoucímu a nečekanému a být v tomto byznysu co nejdéle. Samozřejmě, snížené riziko přináší i nižší zisky. Se strategií cílím na zhodnocení 2.5-3.5 % měsíčně bez position sizingu, s position-sizingem pak na zhruba 4-4.5 % měsíčně. A opět podotýkám, že trhy ne vždy fungují dle plánů - finální zhodnocení na konci roku můžu mít horší i lepší.

Závěr

Závěr ze zkušeností popsaných výše je tedy poměrně jasný:

1) v pozičním tradingu jde o to být v byznysu dlouho a nenechat se zničit nenadálou, nepříjemnou situací; proto musíme být v rámci dlouhodobějších pozic (od několika dnů dále) neustále hedgeovaní a zcela rozumně pracovat s kapitálem;

2) diversifikace je nezbytnost k dlouhodobému přežití;

3) dostatečná kapitalizace je velkou výhodou do tohoto byznysu, nedostatečná kapitalizace nebezpečím;

4) obchodování akcií v páru je nejbezpečnější způsob, jak obchodovat akcie, ze všech obchodních způsobů, které pro akcie znám. Zřejmě už bych neobchodoval akcie jinak než v páru - tj. se strategií statistických arbitráží.

5) Díky všem bodům výše se i taková věc jako gap přes -20 %, stává drobnou a relativně bezvýznamnou událostí.

Tomáš Nesnídal