Mé plány se systematickým portfoliem pro rok 2025

Trading je pro mě cestou, jak přistupovat k finančním trhům strategičtějším a flexibilnějším způsobem než formou pasivního investování. Zde je shrnutí toho, kam plánuji v tradingu mířit příští rok 2025 a proč mi tato cesta dává větší smysl, než nakoupit například SPY.

Obsah:

Posouvání mých systematických portfolií pro rok 2025

Hlavní část portfolia – chytré beta strategie

Dynamická část portfolia – alfa strategie

Struktura plánovaného portfolia

Cílové portfolio se stávajícími strategiemi Finančníka

Simulace cílového portfolia

Započtení daní ze zisku

Krátkodobější out of sample backtest

Mé portfolio pro rok 2025 – shrnutí

V posledních letech vykázaly akciové indexy (jako například S&P 500) pozoruhodné výnosy, často přesahující 20 % ročně. Otázka, proč se zabývat tradingem, když se zdá, že investice do indexů zaručují vysoké zhodnocení, je proto naprosto na místě. A odpověď na ni závisí na tom, čemu věříte a jak se stavíte k riziku.

Z dlouhodobého pohledu má S&P 500 průměrné roční zhodnocení kolem 10 %, ale cesta k tomuto číslu je plná významných propadů. Současné mimořádně dobré roky nemusí trvat věčně a pasivní držení čistě amerických akciových indexů se mi osobně jeví čím dál rizikovější. Geopolitická situace se ve světě pomalu posouvá a budoucí sázka na americké akcie tak nemusí automaticky vyjít. Hezký článek o tržních cyklech z poslední doby najdete například zde.

Pro mě osobně dává mnohem větší smysl investování skrze aktivní, systematické strategie, které mají schopnost se přizpůsobit měnícím se tržním podmínkám a profitovat i v obdobích, kdy trhy klesají. Tento článek se zaměřuje na mé plány se systematickým portfoliem pro rok 2025.

Posouvání mých systematických portfolií pro rok 2025

Na hlavním obchodním účtu, tedy v oblasti správy svých investic a investic rodiny a přátel, stále sázím na systematické strategie. Nicméně jako ve všem, i zde se posouvám. V systematickém tradingu je to posun směrem ke zjednodušování. Pro nezkušené tradery to může být paradox, protože je často přitahují komplexní přístupy. Ovšem jednoduché v tradingu rozhodně neznamená snadné. Obchodování jednodušších přístupů často znamená více práce na mentálním nastavení a přichází až s rostoucí praxí.

Zjednodušování se u mě týká hlavně samotných strategií. Ty nejnovější, které využívám, mají minimum parametrů. V důsledku toho jejich backtest nemusí vypadat na první pohled optimálně, ale při správné kombinaci v rámci portfolia přinášejí zajímavé výsledky.

Ze strategií, které jsem používal poslední roky, nebyla žádná, která by jednoznačně přestala fungovat a propadla se do hluboké ztráty. Přesto své systematické portfolio postupně pročisťuji a nechávám v něm strategie, které jsou jednak opravdu jednoduché, ale především zapadají do konceptu, jenž mi posledních několik tisíc živých obchodů pomohlo dotáhnout do podoby, které věřím natolik, že jsem v portfoliu ochoten zvyšovat alokace a otevírat se vyšší volatilitě (a tudíž i vyšším výnosům).

Hlavní část portfolia – chytré beta strategie

Ve svém portfoliu chci větší důraz klást na chytré beta strategie. Příkladem beta strategie jsou rotační momentum strategie. Zjednodušeně by se dalo říci, že jsou to strategie, které vydělávají, když akciové trhy rostou a nebudou tolik prodělávat, když akciové trhy padají.

Nyní jsem byl v portfoliu hodně v tomto směru koncentrován do Nasdaqu (skrz strategii SMO NDX), v roce 2025 své systematické portfolio plánuji diverzifikovat podobnými strategiemi do dalších regionů a měn (tedy obchodovat například i evropské, kanadské a další akcie).

Beta strategie samy o sobě mají šanci překonávat indexy (navíc s příznivějším risk profilem). Nicméně v období tržních propadů často kapitál nevyužívají (nemají otevřené pozice). Proto tyto strategie kombinuji s alfa strategiemi.

Dynamická část portfolia – alfa strategie

V rámci alfa strategie plánuji mít portfolio složené ze dvou typů strategií –swingový long mean reversion a intradenní long/short strategie na futures.

S největší pravděpodobností opustím shortování akcií. Nikoliv proto, že by to nebylo profitabilní. Swingové short mean reversion mi poslední roky vydělávaly. Ostatně takto vypadá přehled výkonností strategií dashboardu Trading Roomu:

Osobně na svém účtu obchoduji MR strategie MR3000 short/long a jak je vidět, tak modelová MR3000 Short měla i letos slušný rok.

Short akciové strategie jsou určitě fajn, zejména pro některé typy účtů. Sám už ale obchoduji větší účty (obchoduji hlavně v rámci svého systematického alternativního fondu), kde mi nabourává statistiky skutečnost, že ne všechny pozice jsou pro mě shortovatelné. A nezanedbatelný je i fakt, že short pozice v akciích prostě budou z principu vždy rizikovější, než long pozice.

Shortování tak v portfoliu pomalu předávám druhému typu alfa strategie. Intradennímu long/short breakoutu. Jde o breakout strategii vyvinutou v Trading Room, kterou nyní obchoduji pomocí ETF, ale v roce 2025 chci začít obchodovat s futures (mini a mikro kontrakty). Dnes tuto strategii na hlavním účtu již obchoduji intradenně bitcoin futures (a mimochodem od vydání článku s velmi pěknými výsledky).

Struktura plánovaného portfolia

Mé hlavní systematické portfolio by mělo získávat následující podobu:

Nastíněné portfolio představuje cílový plán pro 2025. Nemám tak ještě úplnou představu o použitých váhách (zatím ještě nemám chytré beta strategie pro akcie mimo US trhy. Této oblasti se chci věnovat právě začátkem roku 2025). Ale dokáži si představit, že chytrým beta strategiím budu v portfoliu alokovat 50-100 % kapitálu (bez páky). Krátkodobým alfa strategiím pak budu přiřazovat kapitál v rámci dostupného marginu.

Hledáte cestu, jak se dostat ke konzistentním profitům?

Rádi byste i v aktuálním kontextu obchodovali stabilně a bez emocí?

Určitě si přečtěte novou knihu Od myšlenky k reálným obchodům

Implementujte již od samotného začátku své praxe důležité systematické procesy a správné myšlení, které výrazně zvyšuje šance na stabilně profitabilní obchodování.

Inspirujte se, jak trading dělat jinak a lépe.

Cílové portfolio se stávajícími strategiemi Finančníka

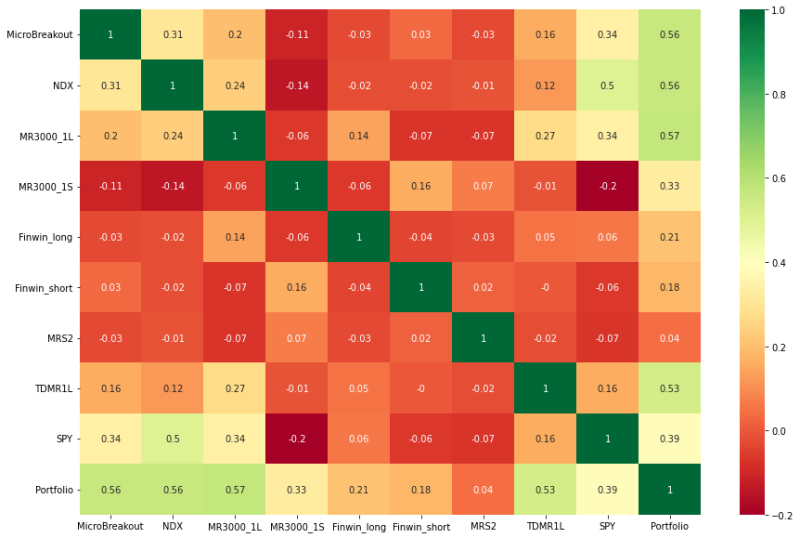

Kam zhruba mířím si můžeme nasimulovat se stávajícími strategiemi, které jsou sdíleny v rámci Trading Room.

Coby chytré beta strategie můžeme použít SMO NDX a Monday Buyer. Každé přiřadíme 50 % kapitálu portfolia.

Jako typického zastánce long mean reversion vnímám DEEPDIP (jde o strategii popisovanou v nedávném článku Časování návratu k průměru pomocí implikované volatility). Té přiřadíme také 50 % kapitálu. Jde o ultra jednoduchou long mean reversion strategii, za kterou ale stojí netechnická logika časování, která mi dává smysl.

Zastánce intradenní alfy je Trading Room intradenní breakout, který do simulace použiji přesně v té podobě a s parametry, který je sdílen v Trading Room (tento systém jsme v Trading Room vyvinuli, jsou zde tak k dispozici kompletní pravidla). V rámci níže uvedené simulace pracuji s mikro kontrakty a marginy tak, jak jsou aktuálně dostupné u TradeStation.

Simulace cílového portfolia

U všech strategií jsou započítány komise + skluz 2 ticky na vstupu + skluz 2 ticky na výstupu.

Celé portfolio startuje s kapitálem 30 000 dolarů. Díky obchodování mikro jej lze takto reálně obchodovat i na malých účtech.

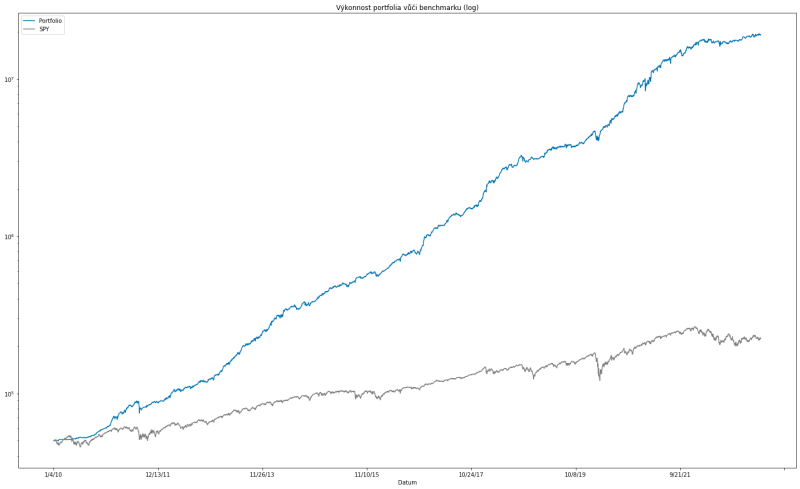

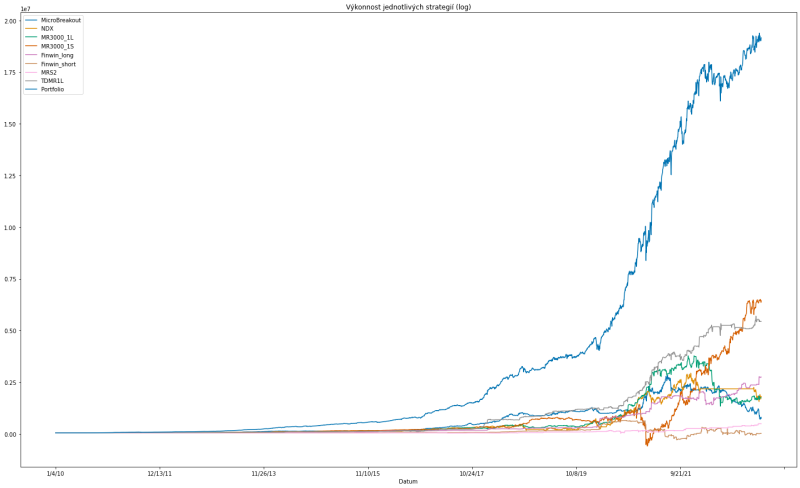

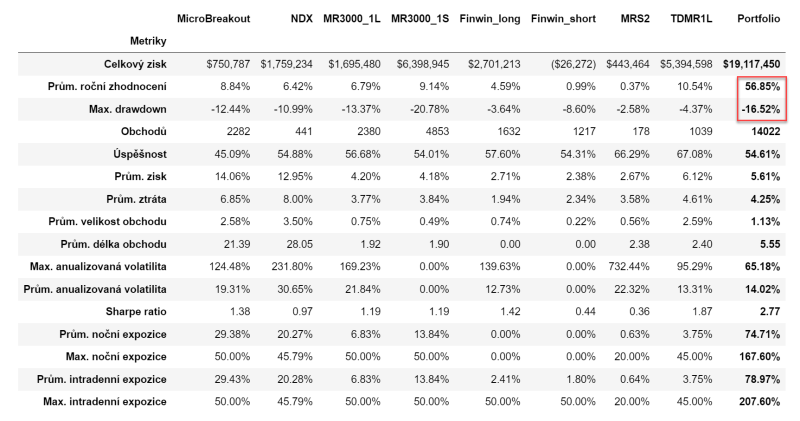

Výkonnost portfolia od roku 2014 (tedy více než 10 let) vypadá následovně:

Modrá linka představuje výkonnost portfolia, černá linka referenční benchmark v podobě držení ETF SPY (graf je v logaritmickém měřítku).

SPY vykazovalo roční zhodnocení +13 % při drawdownu -33,68 %, portfolio +32,52 % při drawdownu -12,54 %.

V případě SPY by byl profit 82 534 dolarů. V rámci portfolia 602 474 dolarů. Poplatky jsou v portfoliu započítány. Komise hodně naskakují zejména u intradenního long/short breakoutu. Celkem jsou ve výsledku započítány komise v hodnotě 37 375 dolarů. Realističnost testu pro mě zaručují započítané skluzy v plnění (celkem 4 ticky na obchod – 2x na otevření a 2x na uzavření), které se nasčítaly do 116 499 dolarů – tedy 3x více než komise, což je z mé praxe více, než je třeba. Všechny tyto částky jsou tedy do výpočtu zahrnuty, a přesto portfolio generovalo průměrně +32,52 % ročně.

Myslím, že při pohledu na simulaci není třeba podrobnějších vysvětlení, proč osobně sázím raději na systematická portfolia než pasivní držení indexů (či individuálních akcií).

Co se porovnání s indexem S&P 500 týče. Index je zde uveden jako srozumitelný benchmark, ale porovnávání má své limity. SPY je obchodováno bez páky. V simulovaném portfoliu jsou bez páky základní dvě beta strategie, které ale nevyužívají kapitál na 100 %. Páku využívá pro své obchody intradenně breakout strategie, která funguje s fixním stop-lossem, riskuje cca 0,4 % účtu na obchod a všechny pozice uzavírá nejpozději na konci dne. SPY by s využitím páky dosahoval pochopitelně lepších výsledků, nicméně v konečném důsledku je obchodování o výnosech při určité úrovni risku, což je to, co mě samotného zajímá (např. poměr průměrný výnos / maximální drawdown). A zde jsou výsledky jednoznačné.

Započtení daní ze zisku

Férovým argumentem při porovnání systematického tradingu s buy and hold je započtení daní. Výsledky při držení akcií jsou od daní osvobozeny (při držení více než 3 roky), u aktivního tradingu je potřeba zdanit každý rok zisky 15 %.

Pokud bychom každý rok odebrali z portfolia 15 % na zaplacení daní, sníží se zisk z 602 474 na 454 323. Takto vypadá equity křivka s ročním zdaněním 15 % vůči držení indexu SPY (logaritmické měřítko):

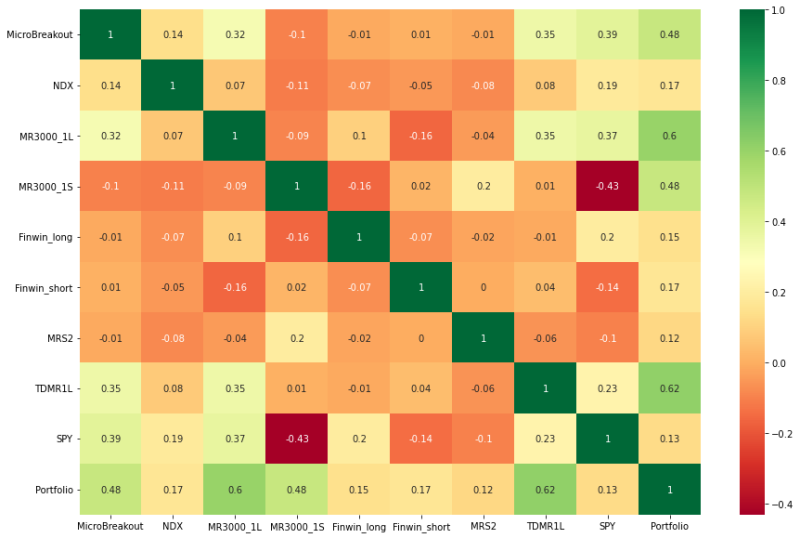

Krátkodobější out of sample backtest

Strategie NDX SMO a Monday Buyer jsou na Finančníkovi sdíleny v aktuální podobě od roku 2019. Pro tyto strategie je tak období od 2019 jednoznačně „out of sample“. Intradenní breakout je pak OOS od dubna 2024.

Takto vypadá výkonnostní křivka portfolia (s každoročným výběrem 15% zisku za předcházející rok pro zaplacení daní) v porovnání s držením SPY. Komise a slippage jsou započítány ve výše uvedené výši:

SPY dosáhlo průměrné výkonnosti 17,39 % při drawdownu -33,47 %, portfolio dosáhlo výkonosti +37,23 %, při drawdownu -12,07 %

Hlavní dva systémy (NDX SMO a Monday Buyer) přitom již byly plně „out of sample“.

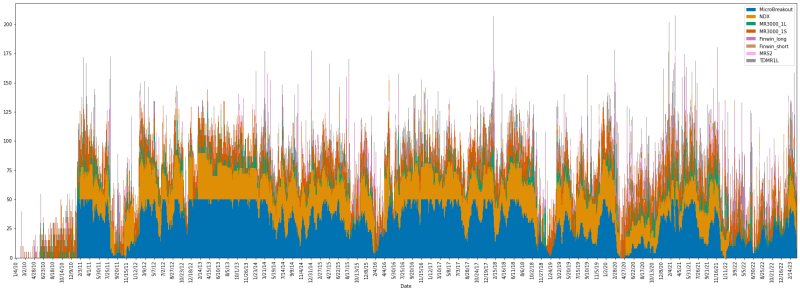

Zajímavý je pohled na výkonnost jednotlivých strategií v portfoliu:

Na první pohled by se mohlo zdát, že long/short intradenní breakout portfoliu naprosto dominuje. Je to ale do velké míry iluze způsobená tím, že v roce 2022 smart beta strategie neobchodovaly, protože globální akciové trhy padaly. Na druhou stranu intradenní breakout byl ve zvýšené volatilitě aktivní a vydělával. Zapojení intradenní strategie do portfolia mi právě z tohoto pohledu dává smysl.

Pokud se podíváme na vývoj od roku 2023, kdy již opět byly všechny strategie plně aktivní, vypadal obrázek následně:

Vidíme, že všechny čtyři strategie přispívaly do portfolia dost rovnoměrně. Žádná nebyla jednoznačným vítězem. Všechny měly v rámci nastavených vah „OK poměr zhodnocení / drawdown“. Po komisích a skluzech v plnění byly výsledky konkrétně (roční zhodnocení / max drawdown):

Intradenní breakokut: +7,23 % / -5,33 %

NDX SMO: +6,08 % / -7,34 %

Monday Buyer: +5,55 % / -4,57 %

Deep Dip: +3,69 % / -0,80 %

A přesto jako celek dosáhly ročního zhodnocení +23,68 % při drawdownu -10,24 %. Výsledky obsahují výběr 15% zisků za rok 2023 pro zaplacení daní.

Mé portfolio pro rok 2025 – shrnutí

Výše uvedené portfolio představuje konkrétní ukázku toho, kam se chci ubírat. V ukázce jsem použil systémy, které splňují logiku toho, jak plánuji portfolio stavět, současně jsou systémy dostupné v Trading Room (a můžete tak s nimi sami pracovat) a mají většinou delší OOS historii.

V praxi chci do sekce chytrých beta strategií vyvinout cca 3-4 strategie podobné NDX SMO, ale zaměřené na jiné typy akcií/regiony (pokud se účastníte Trading Room, tak připomínám, že ve vláknu Momentum rotační strategie naleznete výuku rotačních strategií s interaktivním backtesterem.) . V rámci swingových alfa strategií budu obchodovat Deep dip + patrně nějakou další long mean reversion. V intradenní strategii použiji Trading Room intradenní breakout tak, jak jej obchoduji nyní.

Mé finální portfolio tak patrně bude trochu jiné než vaše. Ale na druhou stranu, pokud o trzích přemýšlíte podobně, tak jak je vidět výše, zejména do začátku můžete velmi podobný přístup simulovat s dostupnými strategiemi v Trading Room.

Jednou z hlavních lekcí posledních let pro mě bylo získávání důvěry právě v chytré beta strategie. Použít je jako základ portfolia se mi líbí ještě o to více, když je zkombinuji s aktivnějšími strategiemi typu intradenního breakoutu.

Jak si být jistý, že strategie nebudou přeoptimalizované? Riziko zde vždy bude, ale klíčová je jednoduchost systémů. Nespoléhají na složité indikátory nebo komplikované vstupní podmínky – pouze následují základní tržní momenta. Tato přímá a transparentní logika je tím, co se mi v tradingu líbí stále více. A věřím, že právě tato jednoduchost je základem udržitelného úspěchu.

Poznámka: Výše uvedené výsledky jsou publikovány jako orientační s cílem ukázat princip, jakým se ubírám a demonstrovat tendence vytvořeného portfolia. Neprováděl jsem úplně detailní analýzy využití marginů v nejexponovanější dny celého portfolia (navíc marginy na futures pozice u breakout strategie se liší i v čase podle volatility instrumentů). Je možné, že v některé silně volatilní dny by nebylo možné otevřít všechny intradenní pozice najednou. Na podstatě to ale nic nemění.

TechLab – od nuly k automatickým portfoliím

Na Finačníkovi vnímáme jako nejsmysluplnější cestu vydělávání peněz na burze skrze maximální využití automatizace. Mezi hlavní benefity patří výraznější psychologická pohoda při obchodování (v porovnání s diskrečním tradigem) a časová nenáročnost. Samotné obchodování zabírá maximálně pár minut denně, kdy kontrolujeme chod všech skriptů.

Že lze vše zvládnout i bez počátečních znalostí programování, ukazují i reference dosavadních účastníků skupiny, které naleznete na této adrese.

Podstatné je ale uvědomit si, že vytvoření komplexního automatizovaného worfklow nejde hned, nejde to ani za měsíc. Jde o postupnou práci. Dobrou zprávou ale je, že pro vydělávání peněz není potřeba mít hned hotové celé workflow. Stačí jen menší část, které pak věnujete o trochu více času manuálním dohledem a postupně vše vylepšujete.

A jelikož jsme si sami prošli celým procesem „od nuly“ k automatizovanému portfoliu, vznikla na Finančníkovi před lety skupina TechLab. Jejím cílem je pomoci Vám vytvořit podobné automatizované řešení, jaké sami používáme v každodenní praxi. Ve skupině proto najdete všechny potřebné informace.

Podrobný popis skupiny naleznete na stránce https://tri.financnik.cz/techlab. V tomto dokumentu jsme připravili rámcový popis cesty, jak se k automatizaci dostat krok za krokem.

Automatizace pochopitelně přináší potřebu osvojení nového know-how. Zejména pokud do ní přicházíte ze světa neprogramátorů tak jako my. Ve skutečnosti není pro automatizaci obchodování nutné zvládnout pokročilé programování (viz reference stávajících účastníků). Spíše je potřeba postupně si osvojit práci s drobnými nástroji a ty vhodně poskládat dohromady.

TechLab je skupina, kde sdílíme postupy, které sami využíváme v každodenní praxi.

Sami přitom na automatizovaných řešení pracujeme již mnoho let a naše workflow jsou tak již poměrně propracovaná. V principu si automatizované obchodování můžete představit jako následující diagram:

S podobným workflow se například nebojíme ani spravovat externí peníze (Petr provozuje alternativní fond založený na automatizovaných strategiích). Ohromnou výhodou podobných automatizovaných procesů je i skutečnost, že je lze pohodlně škálovat. Do fungujícího workflow obchodujícího určitý počet strategií lze vždy snadno přidat další strategii obchodující jiný princip, jiný timeframe nebo jiný typ trhů. To vede jak k možnosti vyšší diverzifikace (postupování nižšího risku), tak možnosti pracovat s vyšším kapitálem. Řada obchodníků dnes tak skrz poskytované know-how obchoduje pomocí automatizovaného workflow s velmi malou časovou náročností buď své úspory, nebo se zaměřují i na správu větších peněz.

V TechLabu naleznete vše potřebné, abyste si sami vytvořili podobné řešení. Zejména pokud se s prostředím automatizace obchodování zatím seznamujete, může Vám zprvu přijít TechLab až příliš odborný.

Je to proto, že mnoho obchodníků zde už na sobě pracuje roky a za tu dobu jsou podstatně dál, než jste nyní vy. Ale nezoufejte. Všichni jsme začínali z podobného stavu „nula“. Je opravdu potřeba nespěchat a postupovat kupředu pomalu. Je dobré sledovat nové minikurzy a tutoriály, ale nemějte stres z toho, že nebudete všemu rozumět.

Pro zvládnutí automatizovaného obchodování doporučujeme následující postup:

1. Začít zprovozněním poskytnutých blokových řešení (na paper účtu)

Prvním krokem je zvládnutí automatizace získávání obchodních signálů a následného odeslání obchodních příkazů do obchodní platformy pomocí vlastních skriptů (programů). Zní to složitě? První dobrou zprávou je, že v této fázi nemusíte umět programovat. V rámci TechLabu najdete velké množství tutoriálů, ve kterých je spousta tipů a návodů, jak této základní úrovně automatizace dosáhnout svépomocí.

Další dobrou zprávou je, že jsme připravili workshopy, které Vás dílčími kroky automatizace plynule provedou, a jejichž součástí jsou plně funkční skripty. Doporučujeme začít absolvováním Workshopu swingového obchodování (kde se seznámíte s principy swingových strategií a naučíte se získávat signály pro vstup/výstup z pozic). Následně můžete pokračovat ročním předplatným TechLabu Automatizace (kde navíc získáte plně funkční skript autotraderu s podrobným popisem používání). Spolu s programem Amibroker (který je třeba si pořídit samostatně) budete mít k dispozici veškeré nástroje pro vytvoření níže uvedeného automatizovaného worfklow. Doporučujeme spustit na paper účtu a postupně ladit cokoliv, co nebude fungovat.

Zkušenější obchodníci mohou TechLab využívat v nejlevnějším typu předplatného „Podpora“. V něm získáte veškeré know-how a podporu, ale bez hotových řešení, které stačí „instalovat a spustit“.

Jakýkoliv dotaz pište do TechLabu. Nejlépe do vlákna První automatizace. Relativně brzy byste měli mít v provozu první jednoduché automatizované workflow, které spustíte na svém osobním počítači jednou za den dopoledne evropského času a během pár minut máte hotovo.

V této fázi nebudete patrně zasahovat do poskytnutých skriptů. Nicméně v budoucnu bude potřeba si řešení upravit přesně podle vlastních požadavků. Je proto dobré začít se seznamovat s Amibrokerem a Pythonem. Pro oba programy pořádáme v TechLabu minikurzy pro začátečníky. Vyhlašujeme je průběžně v průběhu roku. Každý živý běh minikurzu je trochu jiný, je moderovaný a obohacený mnoha domácími úkoly, které řeší celá komunita. Do výuky se však můžete pustit hned. V rámci ročního předplatného TechLabu Automatizace máte přístup k archivu minikurzů, které naleznete na této stránce. Jako první doporučujeme pustit se do minikurzů Základy zvládnutí Pythonu – od nuly k práci s daty a První strategie v Amibrokeru. Ke kurzům v archivu není aktivní podpora, ale samozřejmě můžete dotazy pokládat v běžné diskuzi TechLabu.

2. Napojení obchodního deníku

Jako další krok doporučujeme do workflow zařadit obchodní deník. Ten připravil v Pythonu trader s přezdívkou Unlimited a je ke stažení zde.

Vaše workflow pak bude v cíli vypadat následovně:

Práce na obchodním deníku Vás může vytížit určitě na několik týdnů. Zejména pokud budete současně pronikat do základů Pythonu. Je to hlavně proto, že obchodní deník již můžete začít pomalu přizpůsobovat svým vlastním potřebám a v rámci jeho studia začít podrobněji analyzovat svá data.

Rozhodně doporučujeme shlédnout minikurz Obchodní deník v Pythonu, který průběžně vyhlašujeme, případně rovnou ze záznamu, ke kterému mají přístup všichni s ročním předplatným TechLab Automatizace.

Další tutoriály, které Vám mohou pomoci v této fázi:

V prvním kroku můžete spravovat výsledky vedené v Excelu. Tutoriál je publikován zde.

K automatizovanému deníku můžete připojit i obchody zpracované před uvedením do jeho provozu. Tutoriál je publikován zde.

3. Zapojení podpůrných skriptů

V této fázi by Vám již měla běžet docela solidní automatizace, jejíž provoz zabírá maximálně desítky minut týdně. Příkazy z Amibrokeru jsou předávány Autotraderem do Interactive Brokers. Veškeré obchody jsou zaznamenány v databázi. Máte k dispozici statistiky o svém obchodování a dokážete vytvářet podobné portfolio grafy slučující výkonnosti jednotlivých strategií:

Nyní se můžete zaměřit na pilování workfow. Můžete zapojit skripty vyřazující duplicitní trhy z obchodovaných portfolií, stahovat data o shortovatelnosti z FTP Interactive Brokers a vyřazovat neshortovatelné akcie ze signálů (pokud pracujete se short strategiemi), stahovat data o vyhlašování earnings a příslušným způsobem je zapracovat do signálů Mean reversion strategií. Jednoduše pracovat na mnoha vychytávkách, které v průběhu času v TechLabu zmiňujeme.

Zásadní jsou v této oblasti následující tutoriály:

Kontrola shortovatelnosti akcií. Tutoriál je publikován zde.

Automatizované stahování dat vyhlašování dividend. Tutoriál je publikován zde.

Filtrování obchodních signálů na earnings data pomocí API. Tutoriál je publikován zde.

4. Testování nových strategií

Prioritou TechLabu je pomoci dostat Vás do produkční fáze systematického portfolio obchodníka. Proto jsme poskytli bloky, které je možné od startu bez větších znalostí pospojovat a začít s nimi pracovat – na paper účtu nebo nějakém malém živém účtu (poté, co do problematiky sami proniknete a nástroje přijmete za své). Praxe je praxe a nic ji nenahradí. Proto by mělo být prioritou co nejrychleji vše rozhýbat do každodenní rutiny, byť z počátku bez nějakých zásadních očekávání vydělávání větších peněz.

Ovšem pro peníze trading všichni děláme. A peníze se v tradingu vydělávání skrz to, že budete obchodovat vlastní strategie a aplikovat do trhu vlastní nápady.

Je dobré si osvojit Amibroker a postupně připravovat nové strategie nebo upravovat ty, které máte z Finančníka. Pokud jste to zatím nezkoušeli, doporučujeme shlédnout v TechLabu minikurz První strategie v Amibrokeru a pokročilejší Custom backtester v praxi. V této fázi byste měli mít již i základní know-how, jak pomocí Pythonu vytvářet vlastní portfolio analýzy a postupně posouvat obchodované portfolio kupředu.

Zásadní jsou v této oblasti následující tutoriály:

Vytváříme idea first systém. Tutoriál naleznete zde.

Jednoduché, ale funkční portfolio pomocí sezonality. Tutoriál naleznete zde.

Testování systému obchodujícího sezonalitu na futures. Tutoriál naleznete zde.

Rotační strategie v Amibrokeru. Tutoriál naleznete zde.

Krátkodobé systematické strategie a kryptoměny. Tutoriál naleznete zde.

5. Další automatizace

Hodně obchodníků v TechLabu cílí na tzv. plnou automatizaci. Tedy řešení, které jim samo poběží na serveru bez toho, aniž by jej třeba několik dnů sledovali. To je určitě možné a sami tímto směrem jdeme. Na rovinu ale zdůrazňujeme, že jemné finalizování plné automatizace zabere opravdu hodně času a znalostí, přitom už ve finále tolik času (oproti „skoro automatizovanému přístup“) nešetří a více peněz také nevydělá. Tedy rozhodně není třeba se tímto cílem ze začátku jakkoliv stresovat a v podstatně na něj ani mířit. Z našeho pohledu stačí drtivé většině obchodníků řešení, které běží skoro samo, ale je lepší na něj trochu dohlížet.

V TechLabu každopádně naleznete hodně tipů, jak se v této oblasti posouvat. Ukážeme Vám, jak spouštět řešení na serverech, jak využívat git, jak si posílat informace o tradingu například na mobil, jak on-line monitorovat běh programů atd.

Zásadní jsou v této oblasti následující tutoriály:

Aplikace pro ovládání autotraderů z mobilu. Tutoriál naleznete zde.

Task Scheduler a nastavení úloh pro ID obchodování. Tutoriál naleznete zde.

Workflow pro sledování běhu skriptů. Tutoriál naleznete zde.

Individuální podpora

Výše uvedené body jsme připravili proto, aby ukázaly, jakou cestou zhruba jít a co by mělo být cílem.

Je nicméně jasné, že každý účastník TechLabu přichází do procesu vytváření automatizovaného worfklow s různými znalostmi a zkušenostmi. Každý bude bojovat s jinými překážkami a chybovými hláškami. Proto je TechLab také technickou poradnou. Pokud nevíte, jak se posunout z bodu A do bodu B, tak se ptejte. S vysokou pravděpodobností jsme podobný problém již v minulosti také řešili a jistě Vám dokážeme poradit. Prakticky každý dotaz zodpovíme nejpozději do druhého pracovního dne.

To dělá TechLab opravdu unikáním prostředím. Získáváte přístup k obchodníkům, kteří know-how provozují v praxi, kteří v tutoriálech ukazují, jak řeší úkoly, na kterých sami pracují. A pokud si nebudete vědět rady, jak aplikovat popisované know-how do vlastní praxe, tak se stačí zeptat.

Vzhůru do vlastní automatizace obchodování! Hlavní diskuzní vlákna TechLabu naleznete zde.

Registrační informace naleznete na stránce https://tri.financnik.cz/techlab. V případě zájmu o změnu typu předplatného při již aktivní účasti v TechLabu pište na e-mail kurzy@finacnik.cz a změnu nastavíme ručně. E-mail můžete samozřejmě použít při jakémkoliv dotazu k TechLabu.

Trading – co to je, jak začít a uspět

Jak uspět v tradingu v 10 bodech:

Příležitost, nebo past? Cesta k pochopení tradingu

Co je trading?

Rozklíčování základů

Rozdíl mezi tradingem a Investováním

Základy tradingu

Trhy pro trading

Akcie

Kryptoměny

Komodity

CFD

Opce

Jak vybrat trh pro trading?

Trading – jak začít a uspět

Obchodování návratu ceny k běžné hodnotě v akciích

Nákup krátkodobých poklesů

Intradenní breakouty v akciových indexech

Momentum v akciích

Trend following (komodity, kryptoměny)

Jak s tradingem začít - shrnutí

Trading – kolik lze vydělat?

Rizika a výzvy tradingu

Shrnutí základů tradingu

Příležitost, nebo past? Cesta k pochopení tradingu

Máte někdy pocit, že obchodování na finančních trzích je jen pro vyvolené? Nebo jste se již setkali s příběhy o obrovských ziscích i ztrátách a ptali se, jak je to vlastně možné? Trading, často chápaný jako "hraní na burze", je fascinujícím, ale zároveň náročným světem, ve kterém se každodenně pohybují miliardy dolarů.

Trading není jen o rychlém zbohatnutí, jak si někteří mohou myslet. Je to metoda, jak aktivně pracovat s finančními nástroji - jako jsou akcie, komodity nebo měny - za účelem dosažení zisku, a to často v krátkých časových horizontech. Na rozdíl od tradičního investování, které se zaměřuje na dlouhodobý růst hodnoty, trading vyžaduje aktivnější rozhodování a často i rychlé reakce na tržní výkyvy.

V následujících kapitolách se podrobněji podíváme na to, co trading přesně znamená, proč je pro nás atraktivní a jaké základní principy stojí za úspěšným obchodováním.

Co je trading? Rozklíčování základů

Trading, ve své podstatě, je aktivní formou investování, kde obchodníci nakupují a prodávají různé finanční nástroje, jako jsou akcie, měny nebo komodity, často v krátkodobém časovém horizontu. Na rozdíl od klasického investování, které má za cíl dlouhodobý růst hodnoty aktiv, trading se zaměřuje na využití krátkodobých tržních pohybů pro dosažení zisku.

Rozdíl mezi tradingem a investováním

Jedním z nejvýraznějších rozdílů mezi tradingem a tradičním investováním je časový horizont. Investoři často drží svá aktiva dlouhodobě, někdy i desítky let. Tento přístup má své výhody, jako je možnost těžit z dlouhodobého růstu trhů, ale zároveň s sebou nese vysoké riziko. Akcie a jiná aktiva mohou zažívat výrazné propady, známé jako "drawdowny". Historie ukazuje, že mnohé trhy a akcie procházely obdobími značných ztrát, což může dlouhodobě drženou investici ohrozit. Úspěch v investování tak do značné míry závisí jednak na hodně dlouhém časovém horizontu a také na tom, v jakém období investor s investováním začal.

Na druhou stranu, trading nabízí větší flexibilitu a možnost rychle reagovat na tržní změny. Tradeři nejsou omezeni na dlouhodobé držení aktiv a mohou využívat různé obchodní strategie v závislosti na aktuálních tržních podmínkách. To zahrnuje možnost "shortování", kdy obchodníci vydělávají na poklesech cen, a využívání volatility pro identifikaci obchodních příležitostí. V tradingu se také lépe řídí riziko: tradeři mohou nastavit stop-loss příkazy, které automatizovaně uzavřou pozice při dosažení určité ztrátové hranice, čímž omezují potenciální ztráty.

Dalším důležitým aspektem je diverzifikace. Zatímco investoři se mohou specializovat na konkrétní sektory nebo typy aktiv, tradeři mají možnost dynamicky měnit své portfolio, kombinovat různé obchodní přístupy, pracovat s různě rychlými obchody a přizpůsobovat trading aktuálním tržním trendům. Tato flexibilita a schopnost rychlé adaptace dělá z tradingu atraktivní volbu pro ty, kteří hledají aktivnější přístup k finančním trhům.

Na přiloženém obrázku vidíme graf, který porovnává výkonnost aktivního tradingu pomocí tzv. trend following strategie (podrobná pravidla jsou popsána v článku Jak na Trend Following) na akciích Russell 3000 s benchmarkem (samotným indexem Russell 3000) v průběhu více než dvou desetiletí. Graf ukazuje, jak trading strategie dosáhla výrazně vyššího zhodnocení než pasivní držení indexu. Vyššího zhodnocení dosáhla při výrazně menších propadech. Tato demonstrace nabízí výmluvný důkaz pro argumentaci, proč trading vnímáme jako výhodnější před strategií buy and hold. V kontextu backtestu, který je prezentován na grafu, je důležité zdůraznit, že minulá výkonnost není zárukou budoucích výsledků. Nicméně, data jasně ukazují, že v době volatilních a nejistých trhů může aktivní obchodování poskytnout robustnější řešení pro řízení a růst kapitálu.

Základy tradingu

Nejprve je důležité pochopit, že samotný trading není technicky složitý. Zadávat obchodní příkazy a naučit se číst grafy může zabrat jen chvilku. Avšak trefit správný moment pro nákup nebo prodej a dlouhodobě profitovat, je mnohem těžší. Zejména proto, že začínající obchodník přichází do tradingu s tím, že se lze naučit trhy podrobně číst a předvídat. To lze ale dělat jen do určité míry pravděpodobnosti. Trhy jsou vysoce konkurenční globální prostředí. Nikdo neví, kam se trhy vydají za hodinu či příští měsíc.

Všechny prováděné obchody v rámci tradingu tak budeme dělat nikoliv s jistotou zisku, ale s určitou pravděpodobností. Můžeme obchodovat například s pravděpodobností 40 %. Tedy šest z deseti obchodů skončí ztrátou, a přesto můžeme dlouhodobě vydělávat. Je to proto, že nejzásadnější složkou tradingu nejsou predikce, ale money management. Trader se musí naučit riskovat v každém jednom obchodu „tak akorát“ a současně mít jasnou představu o tom, kolik na daném obchodu může průměrně vydělat. Pokud bude obchodovat s pravděpodobností 40 %, pak musí obchody řídit takovým způsobem, aby průměrně v obchodu vydělal více než ztratí.

Mezi základní pilíře tradignu tak patří money management (určující kolik riskujeme), psychologie obchodování (zaručující, že dokážeme dlouhodobě pracovat s nastaveným riskem) a pak samotná analýza trhů skrz kterou skládáme dohromady plány, kdy do obchodů vstupovat a pozice ukončovat.

Nástrojů pro analýzu trhů existuje mnoho. Dvěma základními způsoby analýzy jsou fundamentální analýza, která se zaměřuje na ekonomické ukazatele, zprávy a další vnější a vnitřní faktory ovlivňující trh, a technická analýza, která se soustředí na analýzu cenových grafů a historických dat. Technická analýza se opírá o přesvědčení, že historické cenové trendy a vzorce se mohou opakovat, a traderům tak mohou poskytnout nápovědu o budoucích pohybech cen. Na Finančníkovi vyděláváme hlavně s pomocí technické analýzy. Hlavně proto, že historická cenová data se snáze analyzují. A jak už bylo řečeno - analýzu není radno přeceňovat. Všechny nástroje vedou jen k pravděpodobnostem a trader by si tak měl hlavně z počátku kariéry zvolit ty analytické nástroje, které jsou nejlevnější a nejdostupnější.

Pro úspěšný trading je klíčové skombinovat všechny pilíře úspěšného obchodování do obchodního plánu. Ten definuje, kdy a za jakých podmínek vstoupit do obchodu, kdy obchod uzavřít a jak řídit riziko. Na Finančníkovi pracujeme především s mechanickými strategiemi. To jsou takové, kde je obchodní plán definován bez sebemenší subjektivity. Takové strategie lze mechanicky testovat na ohromném množství historických dat a získat tak realistickou představu, jestli má strategie šanci fungovat v budoucnu, kolik přibližně může vydělávat a s jakým riskem.

Obchodní strategie mohou být různé. Kromě nástrojů používaných pro analýzu trhů se liší především rychlostí obchodování. Zatímco skalping se zaměřuje na krátkodobé zisky z malých cenových pohybů, intradenní obchodování zahrnuje otevírání a uzavírání pozic během jednoho dne. Swingové obchodování na druhé straně využívá k dosažení zisků delší časový rámec, obvykle několik dní až týdnů.

Trhy pro trading

Trading lze aplikovat na široké spektrum trhů. Každý nabízí jedinečné možnosti a výzvy.

Akcie

Akcie jsou klasickým nástrojem poskytujícím investorům vlastnický podíl v podnicích. Akciové trhy jsou obzvláště atraktivní pro dlouhodobě orientované investory, lze je ovšem používat i pro aktivní trading. Zejména akcie na amerických burzách jsou vysoce likvidní a obchodovatelné s nízkými poplatky.

Kryptoměny

Kryptoměny, jako relativně nový investiční nástroj, přitahují mnoho pozornosti kvůli své vysoké volatilitě a potenciálu rychlého zisku. Jejich decentralizovaná povaha a technologický základ nabízejí inovativní přístupy k vlastnictví a převodu bohatství.

Forex

Forex, neboli devizový trh, je největší a nejlikvidnější trh na světě. Obchoduje se zde s měnami, což přináší unikátní možnosti využít změn v ekonomických podmínkách a měnových politikách různých zemí. Je to trh, který je otevřený 24 hodin denně během pracovních dnů, což nabízí obrovskou flexibilitu pro obchodování.

Komodity

Komodity jako zlato, ropa nebo zemědělské produkty jsou tradičními nástroji pro diverzifikaci portfolia a jsou často používány jako ochrana proti inflaci a finančním krizím. Každá komodita má své specifické faktory, které ovlivňují její cenu, jako je politika, sezónní trendy a globální ekonomické události.

CFD

CFD, derivátové nástroje známé jako rozdílové smlouvy. Jde o kontrakty, které vytvářejí brokeři a umožňují s nimi obchodovat většinu běžných trhů. Na rozdíl od burzovních trhů bývají ale dražší na obchodování.

Opce

Opce představují další typ často využívaného derivátu pro trading. Jsou to smlouvy, které definují pro nakupující defacto předkupní právo koupit určitý trh v určitém termínu za konkrétní cenu.

Jak vybrat trh pro trading?

Výběr vhodného trhu pro obchodování závisí na individuální strategii, znalostech trhu, toleranci k riziku obchodníka a kapitálu. Velkým rozdílem je například to, jak jsou trhy regulovány z pohledu vlád. Na Finančníkovi se zaměřujeme hlavně na regulované trhy (akcie, komodity), na kterých hrozí poměrně nízké riziko, že trader přijde o kapitál z důvodu nějakého rozsáhlého podvodu. Trhy je na začátku nejlepší vybírat na základě konkrétních obchodních strategií - pro určité typy strategií jsou vhodnější určité typy finančních produktů.

Trading – jak začít a uspět

Trading pro začínající tradery představuje výzvu, zejména kvůli potřebě pochopit jeho základní podstatu, která není založena na nalezení nebo koupi dokonalého obchodního systému. Mnoho začátečníků se může domnívat, že existuje zázračný systém pro snadné vydělávání peněz, ale realita je jiná. Pokud by takový systém existoval, byl by široce používán, což by eliminovalo jeho efektivitu.

Klíčem k úspěchu v tradingu je využívání drobných a detailně otestovaných výhod, známých jako 'edge', a efektivního řízení rizika. Obchodní výhody mohou pramenit z obecně funkčních principů (např. následování trendu), z vlastních vysledovaných nuancí a také ze způsobu, jak obchodník pracuje. Například obchodování s malými objemy kontraktů v méně likvidních trzích může představovat výhodu, protože tyto trhy nejsou primárním cílem velkých firem z Wall Street, které disponují obrovskými rozpočty a rozsáhlými zdroji informací.

Zde jsou tipy na hlavní principy, se kterými vyděláváme na Finančníkovi:

Obchodování návratu ceny k běžné hodnotě v akciích

Některé trhy, typicky například akcie, mají tendence pohybovat se v pravidelných "vlnkách" a lze na ně použít tzv. mean reversion strategie. Tyto strategie mohou být velmi jednoduché. V zásadě krátkodobě nakupují trhy, které hodně klesly a shortují ty, které rychle rostly. Mean reversion obchodujeme na Finančníkovi jak swingově, tak intradenně.

Nákup krátkodobých poklesů

Specifickou kategorií mean reversion systémů jsou nákupy korekcí - trhů, které se pohybují v trendu, ale krátkodobě klesnou. Na Finančníkovi naleznete i bezplatný backtester, ve kterém si můžete tento typ strategie nasimulovat s využitím akcií.

Intradenní breakouty v akciových indexech

Efektivní strategie nemusí být složité. Příkladem jsou intradenní breakouty na akciových indexech. Každý den můžeme vyčkávat, jestli se akciové indexy typu Nasdaq 100 rozjedou nahoru a nebo dolu. Vstoupit do pozice a držet ji do zasažení stop-losssu nebo konce obchodního dne. Takto vypadá historický backtest strategie nakupující nebo prodávající Nasdaq 100 poté, co překoná vzdálenost 0.33*ATR počítaného ze tří denních úseček. Pozice je držena buď do zasažení stop-lossu (opět třetina ATR) nebo do konce obchodního dne:

Jak je vidět, princip funguje velmi univerzálně. Pro reálné nasazení již jen stačí doplnit některou z podmínek filtrující obchody tak, aby se zvýšila hodnota průměrné velikosti obchodu. Na Finančníkovi obchodujeme s využitím futures, CFD a opcí.

Momentum v akciích

Obchodování momenta představuje jeden z nejrobustnějších principů. Zejména v akciových trzích. Jde jednoduše o nastoupení do silně započatého pohybu s tím, že vsázíme na pokračování pohybu. Strategie mohou být velmi jednoduché. Můžeme například nakupovat x nejsilnějších akcií z určitého sektoru a držet je předem stanovenou dobu. Jde o konkrétní příklad rotační momentum strategie.

Trend following (komodity, kryptoměny)

Jeden z nejvíce popsaných a ověřených obchodních principů vůbec spočívá ve vstupu long nebo short do různých trhů v momentě, kdy se dají do pohybu (většinou je vstup časování skrz technickou analázu). Pozice se drží až do vyčerpání. Typicky se trend following obchoduje na komoditách, s menšími účty jej lze ale aplikovat i na kryptoměny. Takto vypadá backtest trend following krypto strategie včetně popsaných pravidel obchodního systému.

Jak s tradingem začít - shrnutí

Malí tradeři by si měli být vědomi, že soupeření s velkými finančními institucemi přímo je nepraktické a často ztrátové. Místo toho by se měli zaměřit na nalezení a využívání unikátních příležitostí a tržních nik, které velké firmy přehlížejí, protože pro jejich velký kapitál nejsou dostatečně zajímavé. Efektivní trading tak zahrnuje nejen pochopení trhů a využívání technických a fundamentálních analýz, ale také rozvoj taktik, které umožňují dosahovat zisků bez přímé konkurence s finančními giganty. Na Finančníkovi využíváme pro úspěch v tradingu následující principy:

Obchodní plány stavíme z jednoduchých nadčasových myšlenek, abychom zabránili přeoptimalizaci.

Plány podrobně backtestujeme na všech možných historických datech – velmi často získáváme vzorek tisíců obchodů.

Obchodní plány obchodujeme mechanicky, nejčastěji s využitím automatizovaných řešení tak, aby byl trading časově nenáročný a současně jsme byli schopni zajistit 100% systematičnost v dodržování zadávání obchodů.

Obchodní plány obchodujeme v portfoliích. „Skupinách“ několika systémů, které výrazně zvyšují šanci na úspěch a snižují risk (podstatu vysvětluje článek Máte-li první strategie, zaměřte se na portfolio).

Pokud s tradingem začínáte, jde pochopitelně o mnoho informací, které je třeba skloubit dohromady, aby trading jako celek začal fungovat.

Prvním krokem k úspěšnému tradingu tak může být přihlášení k bezplatnému newsletteru Lekce z živých trhů, ve kterém každý týden komentujeme vybrané situace z našeho vlastního obchodování včetně náhledu do obchodní platformy. Tyto informace nejsou k dispozici jinde na Finančníkovi a představují dobrý zdroj inspirace, jak a kam se posouvat dále.

Trading – kolik lze vydělat?

Zisky v tradingu jsou neomezené. Nelze ale očekávat, že jde o snadný a rychlý způsob vydělávání peněz. Trading je podobný jako jakýkoliv jiný business nebo podnikání. Ty vesměs nabízejí určité realistické možnosti výdělku dosažitelné všem, kteří postupují systematicky, rozumně a s přiměřeným očekáváním. A pak jsou zde ti nejlepší, kteří dokázali díky kombinaci štěstí a schopností něco, co se většině nepodaří. V tradingu je určitě rozumné začít s přiměřenými cíli. Ty nejsnadněji zjistíte tak, že budete zkoumat ověřené výsledky jiných obchodníků, kteří se tradingu věnují již delší dobu. Pozor na marketingové proklamace prodejců, kteří slíbí cokoliv, ale sami neobchodují.

Podrobněji se tématu věnujeme v tomto videu:

Rizika a výzvy tradingu

Pokud začínající obchodník uvažuje o tradingu, je to většinou proto, že slyšel historicky o tom, že jde o způsob rychlého zbohatnutí. Obchodníci jsou pak automaticky přitahovány k těm nejagresivnějším a obchodním stylům jako je day trading nebo scalping. Nejlépe ve vysoce volatilních trzích a s vysokou finanční pákou. Drtivá většina začátečníků však právě v této oblasti pohoří. Důvodů je celá řada – ať jde o podcenění risku, znalostí nebo vlastní psychiky.

Pro začátečníky je proto často lepší začít s pomalejšími strategiemi, jako je swingové obchodování. Swingové obchodování umožňuje obchodníkům využít dlouhodobějších trendů na trzích a snižuje potřebu neustálého sledování trhu. Tento přístup je méně stresující a umožňuje lépe pochopit tržní dynamiku a rozvíjet solidní obchodní strategie.

Patrně nejsnazší způsob tradingu je tzv. trend following – následování trendů. Tato obchodní strategie je založena na principu, že trhy mají tendenci pohybovat se v trendech a že tyto trendy lze identifikovat a obchodovat. Tento přístup snižuje riziko, protože obchodníci mohou nastavit jasné vstupní a výstupní body a použít efektivní řízení rizik.

Shrnutí základů tradingu

Ve světě tradingu je důležité pochopit a akceptovat základní principy, jako jsou řízení rizik, psychologie obchodování a význam analýzy trhů. Začínající obchodníci by měli přistupovat k tradingu s otevřenou myslí, ochotou učit se a přizpůsobovat se dynamickému prostředí finančních trhů. Důležité je si uvědomit, že úspěch v tradingu nezávisí na nalezení dokonalého systému, ale na efektivním využívání dostupných informací, trpělivosti a disciplíně.

Pro ty, kteří se chtějí do světa tradingu ponořit hlouběji, nabízí Finančník bezplatný úvodní kurz, který může poskytnout cenné poznatky a náhled do tohoto fascinujícího odvětví. Je to skvělý způsob, jak získat pevné základy, než se pustíte do složitějších aspektů tradingu.

Vstup do tradingu může být výzvou, ale také příležitostí pro růst a vzdělávání. Se správným přístupem, vhodnými nástroji a dostatečnými znalostmi lze dosáhnout úspěchu a finanční nezávislosti.

1

1