Obchodní výhoda plynoucí z přehnané reakce obchodníků

Úspěšné obchodování je především o implementaci často obecně známých obchodních výhod a zejména skutečně systematickém řízení risku. Jak lze známé výhody využívat? Jednou z mých oblíbených je přehnaná reakce obchodníků na specifické události.

Událostí může být cokoliv. Například vyhlášení finančního reportu – podívejte se například na výsledky tendence vycházející z FOMC dnů. Řada retailových strategií je postavena na obchodování v období vyhlašování earnings, kdy se v akciových trzích zvyšuje volatilita (a dají se tak například zajímavě vypisovat opce) a kdy mají trhy tendence reverzovat.

Mnoho podobných výhod vychází z faktu, že obchodníci přehnaně reagují na specifické události. Je to pochopitelně spojeno s naší psychikou – hlava nás například nutí uzavírat pozice poté, co se dostanou do rychlé ztráty, byť třeba ještě nebyl zasažen stop-loss.

Sami to jistě znáte ze své obchodní praxe. Představte si, že máte v intradenním obchodování stop-loss nastaven na 300 dolarů. Pozici řídíte ručně, když najednou trh během pár vteřin prudce klesne blízko vašeho stop-lossu a pozice bude v otevřené ztrátě například -250 dolarů. Hodně obchodníků v takový moment pozici uzavře. Oproti situaci, kdy by trh dorazil do stejné oblasti pomalu. Rychlost je jeden z faktorů, který je v tradingu klíčový. A rychlé pohyby způsobují v trzích nejčastěji různé reporty a zprávy.

Pro vytváření obchodních systémů využívajících podobných výhod není bezpodmínečně nutné analyzovat fundamentální zprávy. Stačí se jen zamýšlet nad situacemi, které budou z pohledu psychiky tvořit u mnoha obchodníků tlaky na unáhlené reakce.

Zde je jeden příklad. Ten nepředstavuje hotový obchodní systém, ale může vás k řadě funkčních řešení dovést.

Nemalý edge existuje v držení pozice přes noc v akciových trzích v momentě, kdy se jim v průběhu dne příliš nedařilo. Na konci takových dnů totiž řada obchodníků „raději vystoupí“, čímž ještě dále tlačí cenu níže – což může být vhodný okamžik pro náš krátkodobý vstup.

Pro příklad si vezměme akcie indexu Nasdaq 100, kde budeme:

- Nakupovat každý den 5 trhů, kterým se nejméně dařilo (tj. jejich zhodnocení daný den v indexu patřilo k 5 nejnižším).

- Pozici ukončíme následný den na open.

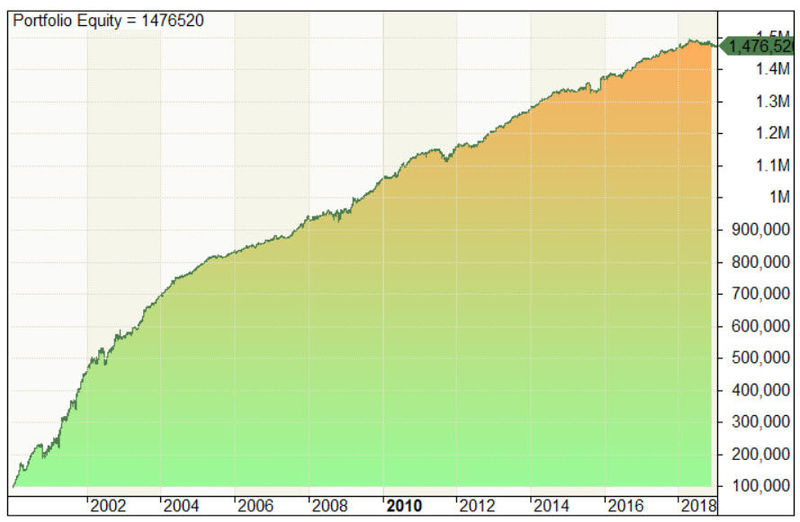

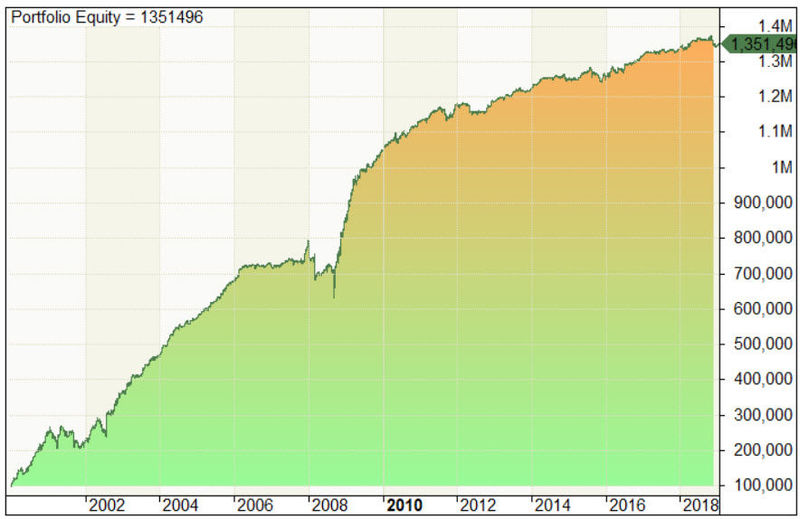

A zde je pro ilustraci equity křivka, která nepracuje s reinvestováním – tj. celou dobu se otevírají akcie s fixním kapitálem (při testu je zohledněna skladba indexu v historii):

Zde je pak příklad typického testovaného obchodu:

Už ze samotného pohledu na graf reagovali obchodníci v akcii SBUX 24.1.2019 na nějakou silnější událost. Trh vytvořil nestandardně velký pohyb a vůči ostatním akciím v indexu Nasdaq 100 uzavřel jako jeden z 5 nejslabších. Systém vstupoval na close takového dne a držel do open následujícího dne, který byl dokonce až nad high vstupní úsečky.

Testy můžeme provést i na akciích dalších indexů. Takto vypadá stejná situace na akciích S&P500:

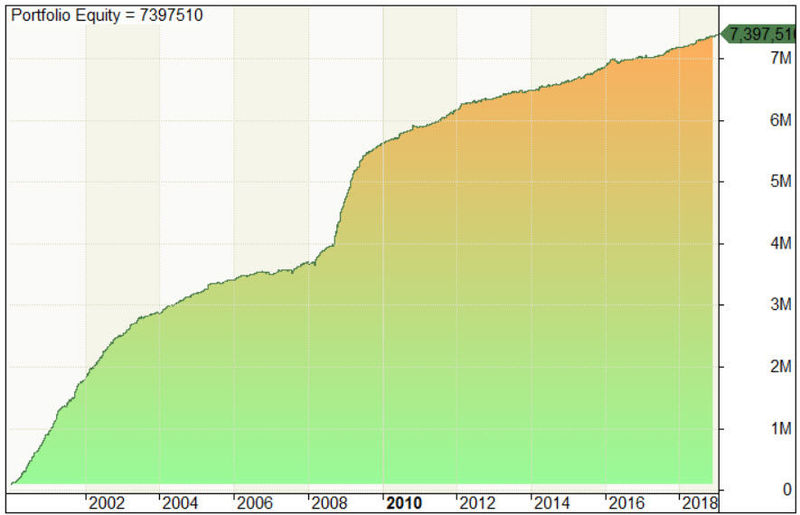

A zde je edge testován na větším počtu akcií z širšího indexu Russell 3000:

Na první pohled je vidět, že v trzích existuje popsaný edge ve velmi trvalé podobě. Ale abychom mohli na výhodě vydělávat, je potřeba ji dotáhnout. Výše uvedené ukázky jsou jen výchozím bodem – už jen proto, že neobsahují komise, které výkonnost snižují.

Ale možností, jak edge převést do konkrétní podoby, je celá řada.

Lze se zaměřit na zkoumání povahy oslabení – například jeho velikosti vůči běžnému chování trhů. Určitě je vhodné zapojit do přemýšlení trochu širší kontext. Lze pracovat s komplexnějšími intermarket filtry nebo se zaměřit na trhy s určitou likviditou atd.

Dobré je ale nezapomínat jaký edge využíváme a proč funguje. A zejména si věci nekomplikovat nad rámec toho, co je nezbytné a hlavně se zaměřit na implementaci. Pro úspěšný trading stačí zkombinovat jen několik podobných výhod.

Petr Podhajský

Fulltime obchodník věnující se tradingu více než 20 let. Specializace na systematické strategie obchodované na futures a akciích. Oblíbený styl obchodování: stavba automatizovaných portfolio systémů, které využívá i při správě většího externího kapitálu.

-

9

9

-

5

5