Vytváříme obchodní systém – konkrétní vstupy

Pojďme se v našem seriálu posunout k praxi. Pro většinu obchodníků to představuje první testování určitého konkrétního plánu. Tedy minimálně zahrnující jasné vstupy a výstupy.

My si později ukážeme, že se v našem přístupu nebudeme fixovat na jedinou vstupní situaci. Už jen proto, abychom měli systém více všestranný a obchodující s vyšší frekvencí. Ukážeme si také, že naše vstupy můžeme vytvářet na základě různých logik, a ty následně kombinovat dohromady – což opět povede k vyšší robustnosti. Mj. budeme postupně pracovat s cenovými patterny, indikátory, volatilitou, intermarket analýzou, sezónností a market internals.

Ale pojďme postupně. Dnes se bez většího vysvětlování zaměříme na využití indikátoru Bollinger Bands. Jednoduše proto, abychom získali konkrétní příklad, se kterým můžeme začít pracovat.

Bollinger bands statisticky definuje pásma, ve kterých cena osciluje okolo průměrné ceny. Dá se předpokládat, že na hranách těchto pásem mohou obchodníci přehnaně reagovat – například prodávat, pokud cena příliš poklesne nebo agresivně nakupovat, pokud cena roste až k hornímu pásmu bollinger bands. Takové chování by pak mohlo být kompenzováno v noční seanci.

Ukázka aplikovaného indikátoru Bollinger bands na trh SPY v programu Amibroker.

Konkrétní vstupní situace může vypadat takto:

LONG: Trh uzavře pod včerejším denním Low a současně pod spodní linkou indikátoru BB s parametry 14 a 1,5. Současně je trh nad svým dlouhodobým klouzavým průměrem s periodou 200.

V případě programu Amibroker, který sám nejvíce pro podobné testy používám, můžeme danou situaci popsat následovně:

C<Ref(L,-1) AND C<BBandBot( C, 14, 1.5) AND C>MA(C,200);

SHORT: Trh uzavře nad včerejším denním High a současně nad horní linkou indikátoru BB s parametry 14 a 1,5. Současně je trh pod svým dlouhodobým klouzavým průměrem s periodou 200.

V případě programu Amibroker můžeme danou situaci popsat následovně:

C>Ref(H,-1) AND C>BBandTop( C, 14, 1.5) AND C<MA(C,200);

Long obchod znamená, že na close denní úsečky trh nakupujeme a pozici držíme do otevření trhu následující den. Short obchod znamená, že na close denní úsečky trh prodáváme (shortujeme) a pozici držíme do otevření trhu následující den.

Systém už v této fázi obchoduje na dlouhou i krátkou stranu, což je přístup, který u takto krátkodobých systémů doporučuji. Minimálně je to cesta k vyšší robustnosti.

Co se týče uvedených kódů popisujících vstupní situace, jde o skriptovací jazyk programu Amibroker. S jeho pomocí lze jednoznačně popsat obchodované situace, které se občas zdlouhavě popisují běžnými větami. Programování v Amibrokeru není při vytváření systému vůbec potřeba. Můžete použít jiný program nebo třeba testovat situace ručně. Aby byl ale výklad co nejjednoznačnější, tak jsem jej doplnil právě i hotovými podmínkami skriptovacího jazyka. Sami nakonec vidíte, že definování příslušných situací není vlastně vůbec složité.

Ohromnou výhodou definování systému skripty je možnost myšlenku otestovat na velkém množství dat během pár vteřin.

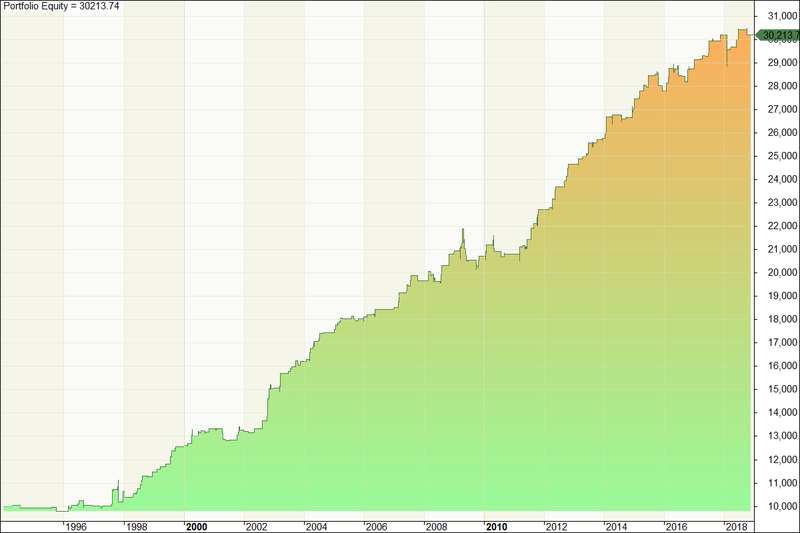

Takto vypadá náš backtest aplikovaný na trh SPY v období 1.1.1994 – 1.1.2019:

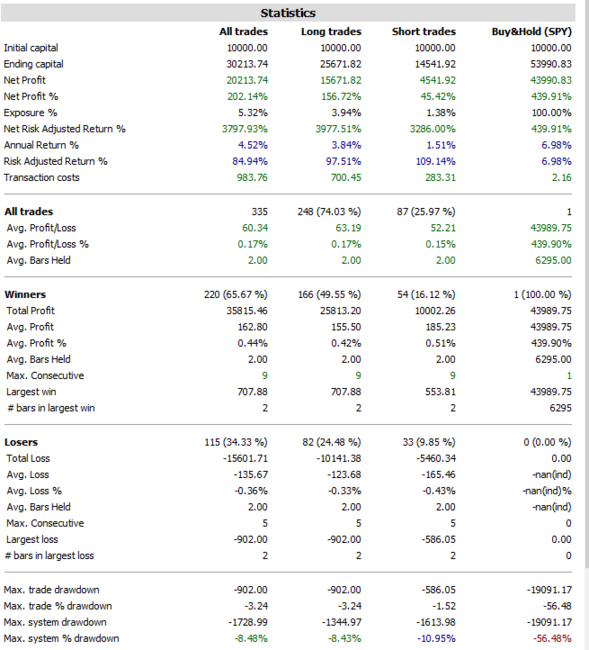

Systém obchoduje na long i short stranu. Celkem bylo provedeno 335 obchodů s úspěšností 65,67 %. K dispozici máme i podrobné statistiky:

Určitě se vám nyní honí hlavou – jak dobré jsou dané výsledky? Kolik jsem mohl vydělat na svém konkrétním účtu? Ale brzděte prosím tyto myšlenky. Jsme opravdu zatím na úplném začátku!

Předně – v tuto chvíli testujeme zatím jedinou vstupní situaci, přes kterou jsme vstoupili do 335 pozic v průběhu 24 let. Tedy obchodovali jsme průměrnou frekvencí jen lehce přes obchod za měsíc. A v tu dobu náš kapitál pracoval vždy jen přes noc… Přesto systém vytvořil skoro poloviční zhodnocení, jako kdybychom drželi celou dobu nakoupený samotný index, ale při podstatně nižším risku. Rozhodně je to velmi povzbudivý start, který nám ukazuje další směr – je potřeba zejména zapracovat na zvýšení frekvence obchodování.

Petr Podhajský

Fulltime obchodník věnující se tradingu více než 20 let. Specializace na systematické strategie obchodované na futures a akciích. Oblíbený styl obchodování: stavba automatizovaných portfolio systémů, které využívá i při správě většího externího kapitálu.

-

5

5