Portfolio – význam pro profitabilitu a diverzifikaci rizika

Obsah článku:

- Jaké má portfolio význam?

- Co je diverzifikace

- Co je korelace

- Typicky diskutované základní diverzifikované investiční portfolio – 60/40

- All weather portfolio

- Jak má vypadat portfolio?

- Portfolio složené z akcií, ETF nebo obchodních systémů?

- Diverzifikované portfolio složené z obchodních systémů

- Význam portfolia - shrnutí

Jaké má portfolio význam?

Portfolio v kontextu finančních trhů odkazuje na kombinaci různých finančních nástrojů, jako jsou akcie, dluhopisy, komodity, měny a další finanční aktiva. Nejčastěji se hovoří o investičních portfoliích. Portfolia ale vytvářejí i aktivní obchodníci obchodující krátkodobě.

Klasické investiční portfolio může být složené z různých finančních nástrojů. Může obsahovat například 50 % akcií, 30 % dluhopisů a 20 % komodit, nebo jakoukoliv jinou kombinaci podle preference a rizikové tolerance investora.

Portfolio aktivních obchodníků se může skládat z obchodních systémů zaměřených na různé obchodní styly a délku držení pozic. Může obsahovat například kombinací dlouhodobého trendfollowingového systému, swingového mean reversion systému a intradenního breakout systému.

Hlavním významem portfolia je diverzifikace.

Co je diverzifikace

Diverzifikace je strategie, která spočívá v rozložení investic do různých typů aktiv s cílem minimalizovat celkové riziko na obchodním účtu. Základní myšlenkou je, že různá aktiva často nereagují na ekonomické události stejným způsobem. Pokud se jedno aktivum vyvíjí špatně, může být tato negativní výkonnost vyvážena pozitivní výkonností jiného aktiva.

Ryze česky popisuje diverzifikaci rčení nevkládat všechna vajíčka do jednoho košíku.

Diverzifikace rizika je důležitá při jakýchkoliv finančních aktivitách. Protože to, co fungovalo v minulosti, nemusí fungovat do budoucna. Stabilitu může přinést to, že nebudeme spoléhat na jediný zdroj příjmů, ale příjmů budeme mít několik. Ideálně takových, které na sobě nejsou příliš závislé – mají spolu nízkou korelaci.

Co je korelace

Korelace je míra, která vyjadřuje vztah mezi dvěma nebo více aktivy, investičními nástroji nebo obchodními přístupy. Nejčastěji hledáme korelaci ve výnosech aktiv. Můžeme ale hledat i korelaci mezi riskem. Například sledovat, jakou korelaci mají propady (drawdown) hodnoty jednoho aktiva k propadům hodnot jiného aktiva.

Korelace se měří na škále od -1 do 1. Silná pozitivní korelace (cca 0,5 až 1) znamená, že když výnosy jednoho aktiva stoupají, výnosy druhého aktiva obvykle také stoupají. A naopak. Když jedno aktivum klesá, druhé silně korelované aktivum také klesá. Negativní korelace (-0,5 až -1) znamená, že když výnosy jednoho aktiva stoupají, výnosy druhého aktiva obvykle klesají a naopak. Nízká korelace (cca -0,5 až 0,5) znamená, že výnosy dvou aktiv nejsou vzájemně výrazně spojeny a pohybují se na sobě nezávisle.

Korelace je pro diverzifikaci portfolia klíčová. Celkový risk v rámci portfolia se snižuje jen v případě, že jednotlivá aktiva mají negativní nebo nízkou korelaci.

Důležité je současně si uvědomit, že korelace mezi aktivy se časem v závislosti na různých ekonomických, politických a tržních faktorech mění. Je tak výhodné mít složené portfolio z více nízko korelujících dílčích částí.

Typicky diskutované základní diverzifikované investiční portfolio – 60/40

Příkladem tradiční alokace aktiv, která se často doporučuje v literatuře jako pasivní investiční portfolio, je tzv. 60/40 portfolio. Rozdělení se týká procentuálního rozložení mezi akciemi a dluhopisy: 60 % portfolia je investováno do akcií nebo akciových fondů. Akcie obvykle nabízejí vyšší potenciální výnos, ale také přicházejí s vyšším rizikem volatilnosti a ztráty hodnoty. 40 % portfolia je investováno do dluhopisů nebo dluhopisových fondů. Dluhopisy jsou obvykle považovány za konzervativnější investice s nižším rizikem než akcie. Poskytují pravidelné výnosy z úroků a obvykle mají nižší volatilitu než akcie.

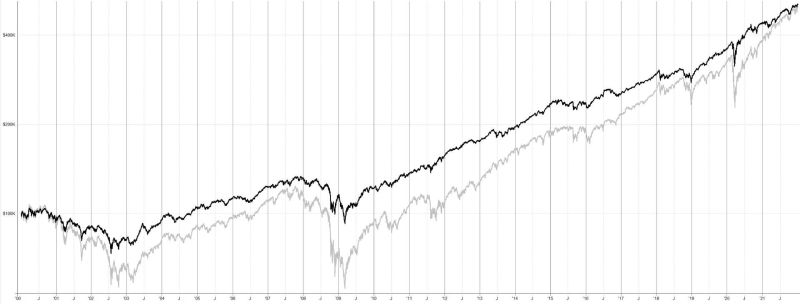

Ukázka historické výkonnosti 60/40 portfolia složeného z indexu SPY (akcie) a TLT (dluhopisy). Na první pohled je vidět význam a přínos diverzifikace portfolia. Výnos portfolia 60/40 (černá linka) je podobný jako u držení akcií indexu S&P 500 (šedá linka), ovšem risk je podstatně nižší. Max. drawdown u S&P 500 byl cca -55 %, u 60/40 portfolia byl -30,77 %. To je podstatný rozdíl a jeden z hlavních důvodů, proč řada obchodníků podobným způsobem portfolio diverzifikuje.

Uvedená diverzifikace risku fungovala proto, že výnosy akcií a dluhopisů měly dlouhodobě nízkou korelaci. Jak jsme si řekli, to se ale může změnit a také se to v poslední letech změnilo.

Takto vypadá výkonnost stejného portfolia od začátku roku 2022:

Černá linka opět představuje výkonnostní křivku portfolia 60/40, šedá indexu S&P 500. Diverzifikované portfolio ztrácí výrazně více než index S&P 500 a mělo i hlubší drawdown (-27,24 % vs. -24,5% u samotného indexu S&P 500). Co se změnilo? Díky makroekonomických tlakům začaly najednou klesat výnosy nejen akcií, ale i dluhopisů. A tak kombinace, která dříve zaručovala nižší risk (když padaly akcie, dluhopisy rostly), najednou žádnou diverzifikaci rizika nepředstavovala.

All weather portfolio

Diverzifikace v rámci investičních portfolií může být pochopitelně komplexnější a investovat lze do širší skupiny aktiv. Výborně se k tomu hodí tzv. ETF. Jde o akcie kopírující výkonnost celých indexů sektorů, indexů nebo komodit.

Často bývají diskutována tzv. „all weather“ portfolia, jejichž cílem je přečkat v trzích všechny možné turbulence s co nejnižším riskem. Zmiňovány jsou různé alokace. Miliardář Ray Dalio, velký propagátor diverzifikace, pracoval mj. s portfoliem složeným z 30 % amerických akcií (VTI - Vanguard Total Stock Market), 40 % dlouhodobých dluhopisů (TLT - iShares 20+ Year Treasury Bond), 15 % krátkodobých dluhopisů (IEI - iShares 3-7 Year Treasury Bond), 7,5 % komodit (DBC - Invesco DB Commodity Tracking) a 7,5 % zlata (GLD - SPDR Gold Trus).

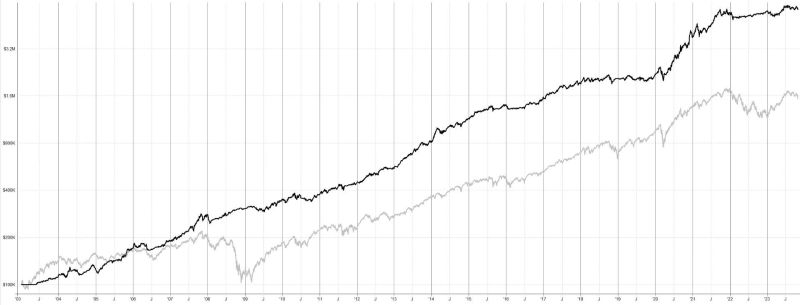

Opět si můžeme takto diverzifikované portfolio nasimulovat a porovnat jej například s držením SPY kopírující index S&P 500:

Je vidět, že výkonnost tohoto typu diverzifikované portfolia (černá linka) poslední roky výrazně zaostávala za výkonností indexu S&P 500 jak z pohledu risku, tak výnosů. A to kvůli tomu, jak se v průběhu času změnily korelace jednotlivých aktiv, ze kterých je toto diverzifikované portfolio složené.

Jak má vypadat portfolio?

Na výše uvedených příkladech jsme si ukázali, že portfolio má v obchodování i investování vysoký význam, ale v trhu neexistuje jakákoliv univerzální rada pro jeho stavbu. Co fungovalo desítky let může kdykoliv přestat fungovat. Osobně při stavbě portfolií vycházím z následujících pravidel:

a) Ideálně chci mít v portfoliu cca 10–15 aktiv, které by principiálně měly jinak reagovat na různé tržní podmínky. V mém případě skládám portfolia z mechanických obchodních systémů. V takovém případě budou mít určitě zaručeně nízkou korelaci například long a short mean reversion systémy, long a short breakout strategie atd.

b) Mezi aktivy v portfoliu chci mít slabou korelaci. Pokud se korelace z nějakého důvodu zvýší, zkoumám proč a případně jsem připraven portfolio upravit.

c) Důležité je myslet na volatilitu jednotlivých aktiv v portfoliu. Volatilita zjednodušeně řečeno říká, jak hodně se dané aktivum hýbe. Na první pohled je jistě zřejmé, že portfolio složené z 50% investice do dluhopisů (které se hýbou málo, jsou málo volatilní) a z druhých 50 % do bitcoinů (který se hýbe hodně – je hodně volatilní), nedává smysl. Risk profil celého portfolia se v tomto případě bude odvíjet od pohybů bitcoinu. Osobně pro měření volatility používám metriku, které se říká anualizovaná průměrná volatilita. Váhu aktivům (v mém případě systémům) v portfoliu dávám tak, aby měl dopad volatility aktiv na můj účet u všech aktiv podobnou váhu (tj. do volatilnějších aktiv alokuji méně kapitálu, do méně volatilních více).

d) Aby portfolio dobře sloužilo k diverzifikaci a řízení rizika, je třeba vždy věnovat pozornost jeho risk profilu. Osobně nejvíce sleduji zmíněnou anualizovanou volatilitu. Mířím na hodnotu cca 12 % anualizované volatility. To v praxi znamená, že výkyvy stavu mého portfolio účtu se s poměrně vysokou pravděpodobností budou pohybovat v rozsahu ± 12 % a ze zkušenosti vím, že to povede k maximálním drawdownům na úrovni cca 15 %.

Pokud bude vaše portfolio dobře diverzifikované, ale například kvůli použití páky nebo velmi volatilních aktiv budete obchodovat s anualizovanou volatilitou například 50 %, budete mít šanci vytvořit ročně velmi slušné zhodnocení (50 % a více), ale také je třeba se připravit na vysoké drawdowny – určitě na úrovni 50-70 %, což v praxi snese málokdo.

V portfoliu bychom tak měli řešit: Rozložení kapitálu do aktiv, jejichž výkonnost a risk by neměly souviset (tato souvislost by měla být pojmenovatelná jak logickým vysvětlením, tak matematicky nízkou korelací). Rozložení kapitálu rovnoměrně podle volatility. Celkovou očekávanou volatilitu portfolia, která by měla být v mezích toho, co bude komfortní pro naši psychiku.

Portfolio složené z akcií, indexů nebo obchodních systémů?

To je již velmi specifické. Záležet to bude hlavně na očekávaném výdělku a množství investovaného času.

Pokud hledáte pasivní investování, pak bych se rozhlížel po portfoliích složených z ETF na různé indexy, případně sektory, dluhopisy a základní komodity. Patrně bych nevytvářel příliš složitou logiku s nutností rebalancování (změna vah v portfoliu v průběhu času), protože pak můžete těžit z časového testu po třech letech držení a nulové dani z příjmu. Člověk v tomto případě nemůže doufat v příliš vyšší výkonnost, než kterou obecně nabízí akciové indexy (S&P 500 má průměr cca 10 % ročně). Při trochu štěstí lze projít drawdowny s menším poklesem účtu (u samotného S&P 500 je potřeba se připravit na drawdowny cca 50 %), ale jak je vidět na výše uvedených příkladech, odhadovat budoucí konkrétní mix ETF může vést k lepším, ale i horším výsledkům než nabízí samotný index. Ale již i taková portfolio diverzifikace má bezpesporu svůj vysoký význam.

Skládání portfolií z jednotlivých akciích může vést k výsledkům výrazně převyšujících výkonnost indexů, ale výsledné zhodnocení bude určitě výrazně více záviset na náhodě a zkušenostech investora než v případě portfolia složeného z ETF. Snadněji lze skončit také s horšími výsledky než při práci s ETF

Osobně preferuji vytváření diverzifikovaných portfolií z mechanických obchodních systémů. To může výrazně přebíjet výkonnost indexů jak z pohledu výkonnosti, tak z pohledu risku. Ale na druhou stranu to není pasivní investování a je třeba si výsledky odpracovat.

Diverzifikované portfolio složené z obchodních systémů

V případě skládání portfolií z obchodních systémů můžeme vydělat výrazně více než při držení indexů. Ovšem také s rizikem, že systém sám o sobě v budoucnu fungovat nemusí. Proto osobně volím co nejjednodušší obchodní logiky.

Například jeden ze systémů, který obchoduji živě na svém účtu, obchoduje tak, že drží 5 nejvíce rostoucích technologických akcií indexu Nasdaq 100 v momentě, kdy tento index roste (obchoduje se nad svým dlouhodobým klouzavým průměrem). To je obchodní logika, která v budoucnu nemůže přestat fungovat. Pokud samotný Nasdaq 100 poroste, porostou i akcie, které rostou nejvíce.

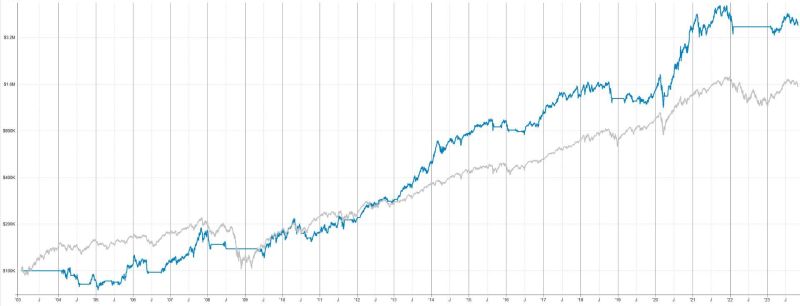

Přitom už tento samotný obchodní systém překonává index jak s ohledem na výkonnost, tak risk. Zde je výkonnostní křivka backtestu v logaritmickém měřítku:

Systém má historické roční průměrné zhodnocení 20,31 % (modrá křivka) oproti indexu Nasdaq (šedá křivka). Ten měl průměrné roční zhodnocení 14 %. Nasdaq 100 si přitom prošel drawdownem -53,44 %, systém -39 %. To je samozřejmě pro mě stále ohromné číslo vycházejí z toho, že systém je hodně volatilní.

Ve svém portfoliu jej proto obchoduji tak, že mu přiřazuji jen část kapitálu. Sám mám v portfoliu zmíněných cca 10 systémů, takže váha tohoto momentum systému je poměrně nízká. Ale řekněme, že bychom mu v portfoliu přiřadili váhu 50 % kapitálu a druhou polovinu věnovali nějakému úplně jinému přístupu – například swingovému shortování akcií skrz mean reversion. Přesně takovou kombinaci mám v portfoliu implementovanou a je zřejmé, že korelace podobných přístupů (dlouhodobé rostoucí momentum vs. krátkoodobé short mean reversion) bude vždy nízká.

Takto pak vypadá výkonnost jednoduchého diverzifikovaného portfolia (50 % kapitálu momentum v Nasdaq 100 + 50 % kapitálu krátkodobé short mean reversion) zobrazená v logaritmickém měřítku jako černá křivka vs. dlouhodobá výkonnost indexu Nasdaq 100 (šedá linka):

Jde o backtest, který pochopitelně nezaručuje stejné budoucí výsledky. Ale princip je zde jasný. Již jen toto portfolio dvou systémů snížilo volatilitu na polovinu při zvýšení výkonnosti. Portfolio indikuje průměrnou roční výkonnost 21,89 % (index Nasdaq 100 zobrazený šedou linkou 14,04 %) při maximálním drawdownu -18,48 % (index Nasdaq 53,44%).

Obě obchodní logiky jsou přitom velmi jednoduché, až triviální. Na svém účtu v rámci diverzifikace portfolia tímto způsobem kombinuji další logiky, které mají spolu fundamentálně nízkou korelaci.

Význam portfolia - shrnutí

Je patrné, že skládání aktiv s nízkou korelací do jednoho celku je cesta, která se vyplatí. Ať se zaměřujete na trading nebo investování. Zejména si tím na účtu snižujeme volatilitu a tak risk.

Diverzifikace přitom může mít řadu podob, se kterými se pojí různá efektivita, ale i různé náklady. Poskládání několika širokých ETF, kde budeme maximálně průběžně dokupovat pozice je cesta, která je velmi pasivní, časově a nákladově nenáročná. Jen je dobré jít do tohoto přístupu se správným očekáváním.

Dobrou službu mohou vytvořit i aktivněji řízená portfolia složená z obchodních systémů. V této oblasti je na druhou stranu potřeba připravit se na to, že je cesta spojena se získáním větších zkušeností, což vesměs s sebou nese vynaložený čas a nezbytné náklady.

Petr Podhajský

Fulltime obchodník věnující se tradingu více než 20 let. Specializace na systematické strategie obchodované na futures a akciích. Oblíbený styl obchodování: stavba automatizovaných portfolio systémů, které využívá i při správě většího externího kapitálu.

-

3

3

-

2

2