Technická analýza pro nováčky 10: Aplikace na equity

Využití technické analýzy v tradingu je velmi široké a ne vždy musí být primárním zdrojem analýzy cenový graf, na kterém provádíme naše obchody. Běžné nástroje technické analýzy je totiž možné aplikovat i na equity křivku s cílem vytvoření určitého "filtru" pro náš systém jako celek.

Nejedná se o nic nového – aplikování technické analýzy na equity křivku našich obchodů je poměrně známá technika, které se také říká "equity filtr". Přesto řada nováčků nemusí být s tímto potenciálně zajímavým pomocníkem dostatečně obeznámena. Pokusím se tedy nyní vše trochu lépe vysvětlit a uvést několik příkladů.

Celý princip je v podstatě velmi jednoduchý. Tak, jak se s pomocí technické analýzy na grafu snažíme analyzovat aktuální trend (uptrend, downtrend nebo chop), tak úplně stejně můžeme přistupovat i k naší equity křivce. Pokud totiž s pomocí jednoduchých nástrojů určíme na naší equity křivce uptrend (systém nám právě vydělává), downtrend (systém nám právě prodělává) nebo chop (systém nám právě stagnuje), můžeme adekvátně příslušnému stavu snižovat nebo zvyšovat počet kontraktů, případně zcela přerušit na nějakou dobu obchodování (přejít do paper-módu).

Nejzákladnějším způsobem aplikace technické analýzy na equity křivku může být uplatnění trendových čas. Zkrátka a dobře zakreslíme na naší equity křivku trendovou čáru – a pokud je porušena směrem dolů, omezíme naše obchodování (buďto snížíme počet kontraktů, nebo přejdeme do paper-módu), a to až do doby, než se nám equity vrátí zpět nad trendovou čáru. Osobně však této technice příliš nefandím, protože zakreslování trendových čar je do jisté míry značně subjektivní, a proto nemůže být tento přístup z mého pohledu dostatečně "kvantifikován".

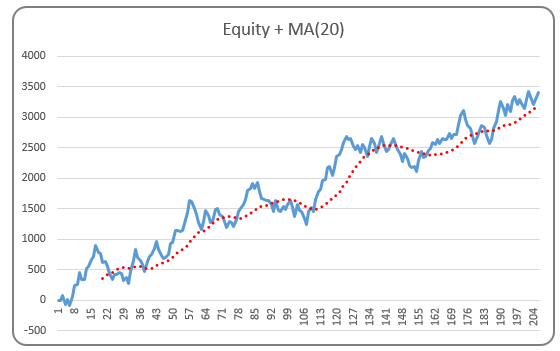

Již zajímavější a v praxi použitelnější přístup zahrnuje aplikaci klouzavého průměru na naši equity křivku. Zkrátka a dobře tak, jak aplikujeme klouzavý průměr na cenový graf, tak v tomto případě aplikujeme klouzavý průměr na naši equity křivku. Jednoduchá aplikace základního klouzavého průměru s periodou 20 na equity křivku může vypadat například následovně:

Modrá křivka představuje equity, červená přerušovaná čára představuje klouzavý průměr.

A jak v praxi klouzavého průměru využít? Jak už jsem naznačil výše, jsou v podstatě dvě možnosti. Tou první je redukce kontraktů. Pokud se právě nachází equity křivka pod klouzavým průměrem, zredukujeme počet kontraktů na polovinu. Druhou možností je přejít do paper-módu. Jakmile padneme pod klouzavý průměr, přepneme se do "sim-módu" a do našeho Excelu zaznamenáváme obchody pouze papírové – až do doby, než se equity vrátí zpět nad svůj klouzavý průměr a my můžeme přejít zpět do live obchodování.

Aplikovat můžeme samozřejmě celou řadu klouzavých průměrů – můžeme například vyzkoušet i EMA, VMA apod.

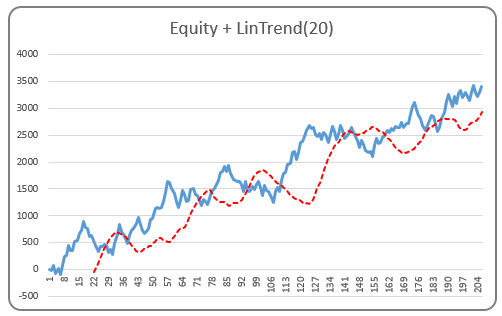

Trochu pokročilejší metoda pak může pracovat s lineární regresí (metodou nejmenších čtverců) – zjednodušeně se jedná o určité "automatické trendové čáry". V Excelu můžeme využít funkci LINTREND, která v případě opětovného využití periody 20 vypadá následovně:

Rozdíly oproti využití klouzavého průměru jsou spíše drobné, přesto stojí za vyzkoušení a porovnání více přístupů – a pokusit se najít takový, který nám dělá nejlepší službu.

V obou případech je vidět, že by nám tato technika pomohla snížit ztráty ve špatných obdobích, a tudíž snížit celkový drawdown – což je samozřejmě velmi vítané a žádoucí zlepšení.

Možné zápory

Možné pozitivum je už z výše popsaného zřejmé a redukce drawdownu může být skutečně radikální. Pojďme ale i k záporným aspektům této techniky.

Předně, z mé vlastní zkušenosti není tato technika vhodná pro každý obchodní systém. Zjistil jsem, že technika je vhodná jen pro určitý druh distribuce obchodů, není však univerzální. Každý tudíž musí provést test na základě svých vlastních obchodů a vyzkoušet si, zda právě jeho systému může technika pomoci.

Tato technika také zdaleka ne vždy jen pomáhá odfiltrovat ztrátové obchody, ale přirozeně vám odfiltruje i řadu ziskových obchodů. Tak to zkrátka a dobře je a je s tím třeba počítat. Nikdy není možné filtrovat jen ty špatné obchody – to bychom byli blízko svatému grálu.

Dále je třeba počítat s tím, že vám celkově klesne počet obchodů – pro některé diskréční obchodníky to tedy bude výzva dokázat si sedět na rukou déle, než jsou zvyklí, a nebrat žádný obchod, protože jsme právě v "paper-módu".

A za poslední – určitou drobnou výzvou může být "organizační" stránka této techniky. V podstatě jde o to, že každý realizovaný obchod musíme okamžitě zaznamenat do Excelu a zjistit, zda se právě pro příští obchod nemění díky equity filtru počet našich pozic (nebo zda nepřecházíme do paper-módu). Občas, když je v trzích zrovna živo, to může být trochu "makačka".

Další nápady ke zvážení

Samozřejmě vše popsané výše je pouze základní využití. Nabízí se ale celé další možnosti, jak využít aplikace technické analýzy na equity křivku.

Můžeme například použít více klouzavých průměrů (resp. stejný typ klouzavého průměru s různými periodami) a řídit množství kontraktů dle toho, nad kolika z těchto klouzavých průměrů se právě naše equity křivka nachází.

Zrovna tak můžeme pracovat s určitými pásmy, jako jsou například Bollinger Bands, a počet pozic řídit dle toho, v jakém pásmu se právě nacházíme.

Využití je skutečně celá řada a záleží jen na invenci a ochotě trochu experimentovat – možné benefity mohou být pak značné.

Tomáš Nesnídal