Nejlepší způsob dosažení vyšší stability: diversifikace (2/2)

Nejlepší způsob dosažení vyšší stability: diversifikace (2/2)

V minulém díle jsme si představili korelaci, jako základní nástroj k efektivní diversifikaci. Pokud budeme mezi sebou diversifikovat systémy s co nejnižší korelací, můžeme dosáhnout lepší stability distribuce zisků – jak si dnes názorně ukážeme.

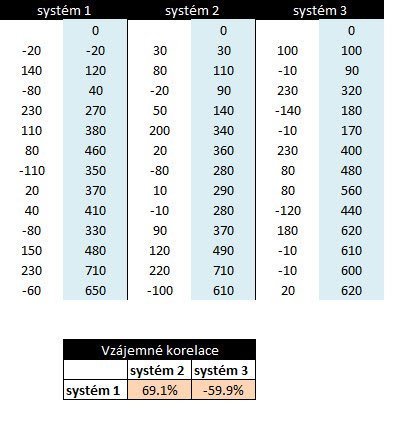

Vraťme se nyní k výsledkům hypotetických systémů, se kterými jsme pracovali už v minulém díle (je vcelku jedno, zda-li pro názornost použijeme výsledky reálné, nebo hypotetické – jde především o pochopení logiky věci). Tentokrát řekněme, že máme celkem 3 různé obchodní systémy (Systém 1, Systém 2 a Systém 3), které měsíčně vygenerují průměrně 15 obchodů každý a vydělají tak za měsíc průměrně 600 – 650 USD.

Nyní přichází otázka: kombinovat tyto 3 systémy dohromady, nebo nikoliv? A pokud ano, který systém kombinovat se kterým, abychom dosáhli lepších výsledků – myšleno z pohledu stabilnější distribuce zisků a menšího propadu (drawdownu) v naší equity křivce?

Samozřejmě, už z minulého dílu víte, že odpověď na tyto otázky nám dá právě určení vzájemné korelace těchto systémů. Pojďme se tedy podívat, co nám takový test korelace ukáže.

Předpokládejme, že primárně budeme chtít obchodovat Systém 1, k němu pak dle výsledků korelace doplnit buďto Systém 2, nebo Systém 3:

Systém 1, Systém 2 a Systém 3. Bílý sloupec jsou výsledky za jednotlivý obchod, modré sloupce prezentují P/L, nebo-li vývoj equity křivky – jak nám konkrétně roste po jednotlivých obchodech účet. Zcela dole pak naleznete korelaci mezi systémy.

Jak tedy vidíme, korelace mezi Systémem 1 a Systémem 2 je 69.1%, což je velmi vysoká korelace – Systém 1 a Systém 2 se tedy chovají velmi podobně a vzájemnou jejich kombinací nedosáhneme příliš diversifikačního efektu, ani vyhlazení equity křivky.

Oproti tomu, korelace mezi Systémem 1 a Systémem 3 je -59.9%. Jedná se o negativní korelaci, což je pro účely vzájemné diversifikace velmi dobré znamení, jak jsme si vysvětlili v minulém článku. Kombinace systému 1 a systému 3 se tedy její jako velmi dobrý nápad a skutečně nám dává příslib stabilnější equity a potažmo menších drawdownů.

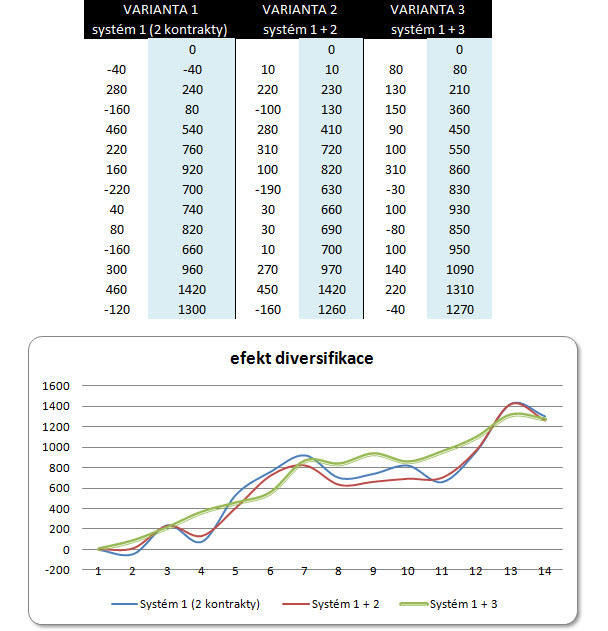

Pojďme tedy nyní udělat vzájemné kombinace a podívat se na výsledky. Aby bylo porovnání co nejpříkladnější, porovnáme následující varianty:

VARIANTA 1: budeme obchodovat pouze Systém 1, avšak zdvojnásobíme počet kontraktů (tj. namísto přidání druhého systému za účelem diversifikace prostě jen znásobíme kontrakty).

VARIANTA 2: spojíme systém 1 a systém 2 – dle korelací předpokládáme, že tato metoda by stabilitu equity příliš vylepšit neměla.

VARIANTA 3: spojíme Systém 1 a systém 3 – dle vzájemné korelace předpokládáme, že toto spojení by mělo dávat nejstabilnější equity ze všech tří variant.

Zde tedy výsledky:

Jak vidíte, propojení Systému 1 se Systémem 2 nepřineslo příliš změnu oproti obchodování Systému 1 s dvojnásobným počtem kontraktů. Předpoklad o nevhodnosti kombinovat vysoce korelující strategie tedy nezklamal. Oproti tomu, kombinace Systému 1 a Systému 3 přinesla velmi příjemné zlepšení. Mezi obchody 2 a 3 jsme se zbavili draw-downu, mezi obchody 8-11 jsme se s equity křivkou více stabilizovali. Průběh equity s kombinací Systém 1 + Systém 3 ukazuje nejhladší průběh, s nejmenšími propady. Ukázalo se tedy, že diversifikace mezi systémy s nízkou korelací má smysl.

Samozřejmě, toto je pouze ukázková studie, kterou je možno dále rozvíjet. Můžete takto například kombinovat podstatně větší množství systémů a pracovat na ještě zajímavějších a stabilnějších výsledcích. Nic méně, korelace a diversifikace jsou základem, jak vylepšit stabilitu obchodního systému.

Závěr

Zde několik myšlenek závěrem:

1) Naučte se myslet v tradingu z pohledu diversifikace. Můžete diversifikovat všelijak – fantazii se meze nekladou. Můžete kombinovat mezi sebou různé systémy, patterny, obchodní styly, time-frame, trhy, produkty (opce, akcie, komodity, ETF´s) – cokoliv vás jenom napadne.

2) Vždy diversifikujte tak, abyste vyloučili jakékoliv příliš vysoké korelace výsledků mezi jednotlivými styly a systémy. Vzájemné korelace musí být co nejnižší, tj. ideálně neutrální, nebo negativní.

3) Pokud chcete dosahovat vyšší stability, pak si rozdělte kapitál na 2-4, nebo i více částí a diversifikujte se.

4) Snažte se při diversifikaci vždy myslet tak, abyste proti sobě stavěly co nejvíce rozdílné systémy a přístupy. Např. trendový přístup vs. protitrendový, směrové strategie vs. nesměrové, strategie na nižším timeframe vs. strategie na vyšším timeframe, atd. Tímto způsobem nejlépe naleznete přístupy s nízkou korelací, tj. vhodné k diversifikaci.

5) Pro různé další testování a studie můžete využít program Market System Analyzer (MSA).

Jak tedy vidíte, je velmi důležité se naučit myslet v tradingu takto „komplexněji“, neboť podobné kroky jsou nesmírně důležité k efektivnějšímu obchodování. Ne nadarmo se říká, že základem obchodování je po psychologii money-management. Diversifikaci počítám též do kategorie money-managementu a je třeba na této části velmi pracovat, chcete-li se stát úspěšnějšími tradery. Tato část je mnohem důležitější, než nekonečný čas strávený vstupy – ty jsou opravdu nejméně důležité. Zkuste si vzít 3-4 průměrné systémy s nízkou vzájemnou korelací a rázem uvidíte, jak je možné získat díky diversifikaci systém nadprůměrný (obzvláště, pokud ještě přidáte inteligentní position-sizing), aniž byste museli cokoliv dělat se vstupy. Samozřejmě je důležité si také uvědomit, že pro efektivnější diversifikaci musíme pracovat s adekvátním kapitálem. Už mnohokrát jsme hovořil o tom, jak je podkapitalizace zásadní nevýhodou začínajícího tradera – možnost diversifikace opět ukazuje, že dostatečná kapitalizace dává slušný „náskok“ před těmi, co mají naivní představu, že se s účtem o velikosti pár stovek dolarů stanou milionáři.

Pokud máte k tomuto tématu jakékoliv další postřehy, zkušenosti, nebo nápady, nezapomeňte se prosím podělit v diskusi – určitě mohou být jakékoliv další zkušenosti inspirací pro všechny.

Tomáš Nesnídal