Prohledat Finančník.cz

Zobrazeny výsledky pro štítek 'diverzifikace'.

Nalezeno výsledků: 18

-

Portfolio – význam pro profitabilitu a diverzifikaci rizika

článek: publikoval/-a petr v rubrice Jak na obchodní plán

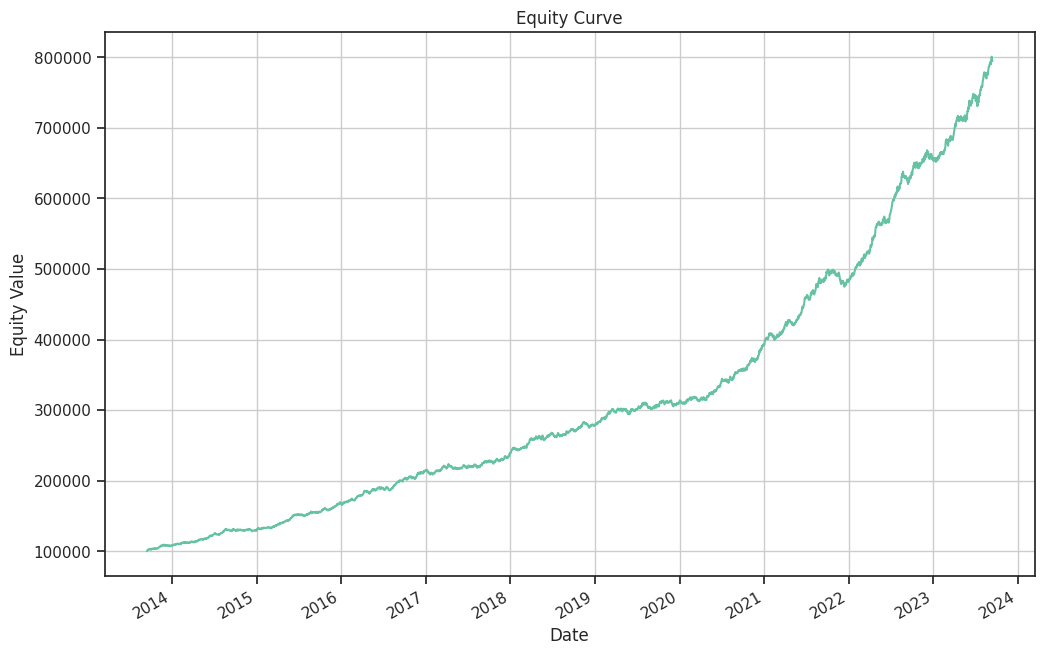

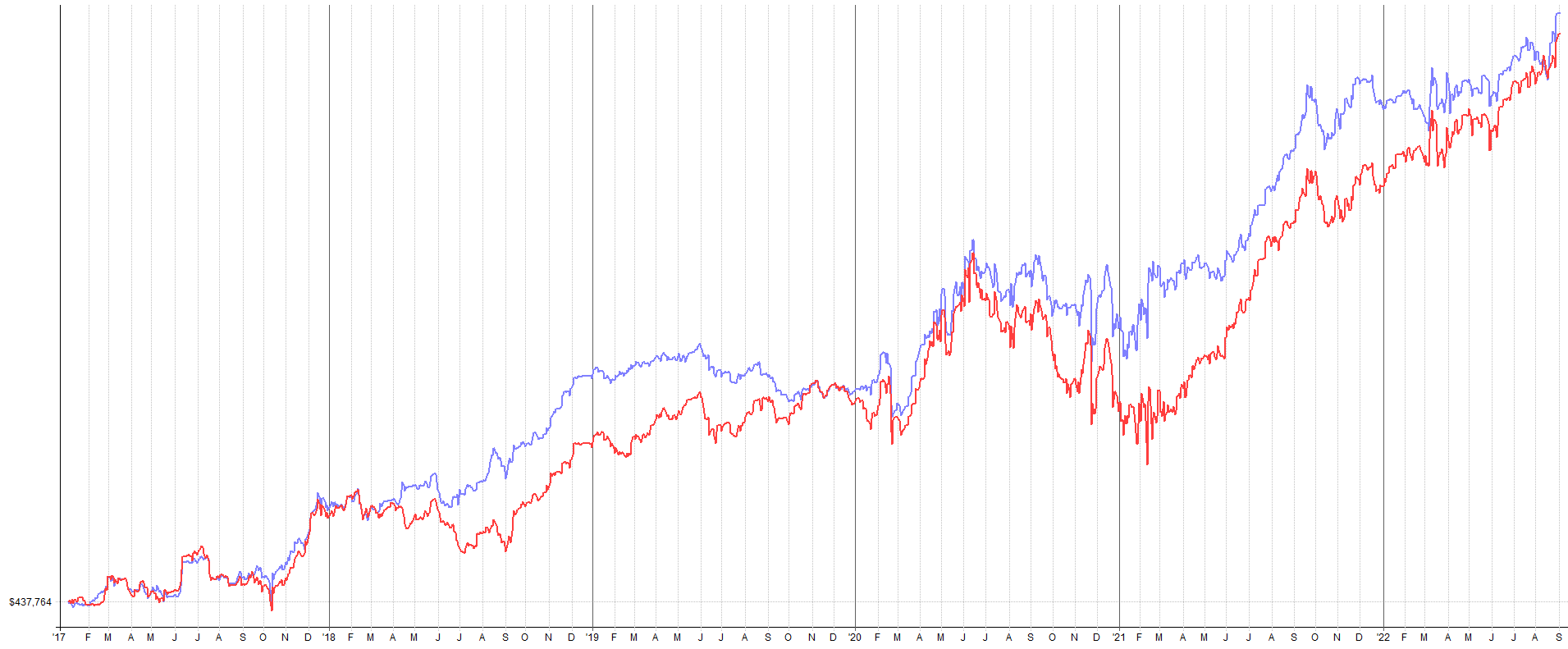

Obsah článku: Jaké má portfolio význam? Co je diverzifikace Co je korelace Typicky diskutované základní diverzifikované investiční portfolio – 60/40 All weather portfolio Jak má vypadat portfolio? Portfolio složené z akcií, ETF nebo obchodních systémů? Diverzifikované portfolio složené z obchodních systémů Význam portfolia - shrnutí Jaké má portfolio význam? Portfolio v kontextu finančních trhů odkazuje na kombinaci různých finančních nástrojů, jako jsou akcie, dluhopisy, komodity, měny a další finanční aktiva. Nejčastěji se hovoří o investičních portfoliích. Portfolia ale vytvářejí i aktivní obchodníci obchodující krátkodobě. Klasické investiční portfolio může být složené z různých finančních nástrojů. Může obsahovat například 50 % akcií, 30 % dluhopisů a 20 % komodit, nebo jakoukoliv jinou kombinaci podle preference a rizikové tolerance investora. Portfolio aktivních obchodníků se může skládat z obchodních systémů zaměřených na různé obchodní styly a délku držení pozic. Může obsahovat například kombinací dlouhodobého trendfollowingového systému, swingového mean reversion systému a intradenního breakout systému. Hlavním významem portfolia je diverzifikace. Co je diverzifikace Diverzifikace je strategie, která spočívá v rozložení investic do různých typů aktiv s cílem minimalizovat celkové riziko na obchodním účtu. Základní myšlenkou je, že různá aktiva často nereagují na ekonomické události stejným způsobem. Pokud se jedno aktivum vyvíjí špatně, může být tato negativní výkonnost vyvážena pozitivní výkonností jiného aktiva. Ryze česky popisuje diverzifikaci rčení nevkládat všechna vajíčka do jednoho košíku. Diverzifikace rizika je důležitá při jakýchkoliv finančních aktivitách. Protože to, co fungovalo v minulosti, nemusí fungovat do budoucna. Stabilitu může přinést to, že nebudeme spoléhat na jediný zdroj příjmů, ale příjmů budeme mít několik. Ideálně takových, které na sobě nejsou příliš závislé – mají spolu nízkou korelaci. Co je korelace Korelace je míra, která vyjadřuje vztah mezi dvěma nebo více aktivy, investičními nástroji nebo obchodními přístupy. Nejčastěji hledáme korelaci ve výnosech aktiv. Můžeme ale hledat i korelaci mezi riskem. Například sledovat, jakou korelaci mají propady (drawdown) hodnoty jednoho aktiva k propadům hodnot jiného aktiva. Korelace se měří na škále od -1 do 1. Silná pozitivní korelace (cca 0,5 až 1) znamená, že když výnosy jednoho aktiva stoupají, výnosy druhého aktiva obvykle také stoupají. A naopak. Když jedno aktivum klesá, druhé silně korelované aktivum také klesá. Negativní korelace (-0,5 až -1) znamená, že když výnosy jednoho aktiva stoupají, výnosy druhého aktiva obvykle klesají a naopak. Nízká korelace (cca -0,5 až 0,5) znamená, že výnosy dvou aktiv nejsou vzájemně výrazně spojeny a pohybují se na sobě nezávisle. Korelace je pro diverzifikaci portfolia klíčová. Celkový risk v rámci portfolia se snižuje jen v případě, že jednotlivá aktiva mají negativní nebo nízkou korelaci. Důležité je současně si uvědomit, že korelace mezi aktivy se časem v závislosti na různých ekonomických, politických a tržních faktorech mění. Je tak výhodné mít složené portfolio z více nízko korelujících dílčích částí. Typicky diskutované základní diverzifikované investiční portfolio – 60/40 Příkladem tradiční alokace aktiv, která se často doporučuje v literatuře jako pasivní investiční portfolio, je tzv. 60/40 portfolio. Rozdělení se týká procentuálního rozložení mezi akciemi a dluhopisy: 60 % portfolia je investováno do akcií nebo akciových fondů. Akcie obvykle nabízejí vyšší potenciální výnos, ale také přicházejí s vyšším rizikem volatilnosti a ztráty hodnoty. 40 % portfolia je investováno do dluhopisů nebo dluhopisových fondů. Dluhopisy jsou obvykle považovány za konzervativnější investice s nižším rizikem než akcie. Poskytují pravidelné výnosy z úroků a obvykle mají nižší volatilitu než akcie. Ukázka historické výkonnosti 60/40 portfolia složeného z indexu SPY (akcie) a TLT (dluhopisy). Na první pohled je vidět význam a přínos diverzifikace portfolia. Výnos portfolia 60/40 (černá linka) je podobný jako u držení akcií indexu S&P 500 (šedá linka), ovšem risk je podstatně nižší. Max. drawdown u S&P 500 byl cca -55 %, u 60/40 portfolia byl -30,77 %. To je podstatný rozdíl a jeden z hlavních důvodů, proč řada obchodníků podobným způsobem portfolio diverzifikuje. Uvedená diverzifikace risku fungovala proto, že výnosy akcií a dluhopisů měly dlouhodobě nízkou korelaci. Jak jsme si řekli, to se ale může změnit a také se to v poslední letech změnilo. Takto vypadá výkonnost stejného portfolia od začátku roku 2022: Černá linka opět představuje výkonnostní křivku portfolia 60/40, šedá indexu S&P 500. Diverzifikované portfolio ztrácí výrazně více než index S&P 500 a mělo i hlubší drawdown (-27,24 % vs. -24,5% u samotného indexu S&P 500). Co se změnilo? Díky makroekonomických tlakům začaly najednou klesat výnosy nejen akcií, ale i dluhopisů. A tak kombinace, která dříve zaručovala nižší risk (když padaly akcie, dluhopisy rostly), najednou žádnou diverzifikaci rizika nepředstavovala. All weather portfolio Diverzifikace v rámci investičních portfolií může být pochopitelně komplexnější a investovat lze do širší skupiny aktiv. Výborně se k tomu hodí tzv. ETF. Jde o akcie kopírující výkonnost celých indexů sektorů, indexů nebo komodit. Často bývají diskutována tzv. „all weather“ portfolia, jejichž cílem je přečkat v trzích všechny možné turbulence s co nejnižším riskem. Zmiňovány jsou různé alokace. Miliardář Ray Dalio, velký propagátor diverzifikace, pracoval mj. s portfoliem složeným z 30 % amerických akcií (VTI - Vanguard Total Stock Market), 40 % dlouhodobých dluhopisů (TLT - iShares 20+ Year Treasury Bond), 15 % krátkodobých dluhopisů (IEI - iShares 3-7 Year Treasury Bond), 7,5 % komodit (DBC - Invesco DB Commodity Tracking) a 7,5 % zlata (GLD - SPDR Gold Trus). Opět si můžeme takto diverzifikované portfolio nasimulovat a porovnat jej například s držením SPY kopírující index S&P 500: Je vidět, že výkonnost tohoto typu diverzifikované portfolia (černá linka) poslední roky výrazně zaostávala za výkonností indexu S&P 500 jak z pohledu risku, tak výnosů. A to kvůli tomu, jak se v průběhu času změnily korelace jednotlivých aktiv, ze kterých je toto diverzifikované portfolio složené. Jak má vypadat portfolio? Na výše uvedených příkladech jsme si ukázali, že portfolio má v obchodování i investování vysoký význam, ale v trhu neexistuje jakákoliv univerzální rada pro jeho stavbu. Co fungovalo desítky let může kdykoliv přestat fungovat. Osobně při stavbě portfolií vycházím z následujících pravidel: a) Ideálně chci mít v portfoliu cca 10–15 aktiv, které by principiálně měly jinak reagovat na různé tržní podmínky. V mém případě skládám portfolia z mechanických obchodních systémů. V takovém případě budou mít určitě zaručeně nízkou korelaci například long a short mean reversion systémy, long a short breakout strategie atd. b) Mezi aktivy v portfoliu chci mít slabou korelaci. Pokud se korelace z nějakého důvodu zvýší, zkoumám proč a případně jsem připraven portfolio upravit. c) Důležité je myslet na volatilitu jednotlivých aktiv v portfoliu. Volatilita zjednodušeně řečeno říká, jak hodně se dané aktivum hýbe. Na první pohled je jistě zřejmé, že portfolio složené z 50% investice do dluhopisů (které se hýbou málo, jsou málo volatilní) a z druhých 50 % do bitcoinů (který se hýbe hodně – je hodně volatilní), nedává smysl. Risk profil celého portfolia se v tomto případě bude odvíjet od pohybů bitcoinu. Osobně pro měření volatility používám metriku, které se říká anualizovaná průměrná volatilita. Váhu aktivům (v mém případě systémům) v portfoliu dávám tak, aby měl dopad volatility aktiv na můj účet u všech aktiv podobnou váhu (tj. do volatilnějších aktiv alokuji méně kapitálu, do méně volatilních více). d) Aby portfolio dobře sloužilo k diverzifikaci a řízení rizika, je třeba vždy věnovat pozornost jeho risk profilu. Osobně nejvíce sleduji zmíněnou anualizovanou volatilitu. Mířím na hodnotu cca 12 % anualizované volatility. To v praxi znamená, že výkyvy stavu mého portfolio účtu se s poměrně vysokou pravděpodobností budou pohybovat v rozsahu ± 12 % a ze zkušenosti vím, že to povede k maximálním drawdownům na úrovni cca 15 %. Pokud bude vaše portfolio dobře diverzifikované, ale například kvůli použití páky nebo velmi volatilních aktiv budete obchodovat s anualizovanou volatilitou například 50 %, budete mít šanci vytvořit ročně velmi slušné zhodnocení (50 % a více), ale také je třeba se připravit na vysoké drawdowny – určitě na úrovni 50-70 %, což v praxi snese málokdo. V portfoliu bychom tak měli řešit: Rozložení kapitálu do aktiv, jejichž výkonnost a risk by neměly souviset (tato souvislost by měla být pojmenovatelná jak logickým vysvětlením, tak matematicky nízkou korelací). Rozložení kapitálu rovnoměrně podle volatility. Celkovou očekávanou volatilitu portfolia, která by měla být v mezích toho, co bude komfortní pro naši psychiku. Portfolio složené z akcií, indexů nebo obchodních systémů? To je již velmi specifické. Záležet to bude hlavně na očekávaném výdělku a množství investovaného času. Pokud hledáte pasivní investování, pak bych se rozhlížel po portfoliích složených z ETF na různé indexy, případně sektory, dluhopisy a základní komodity. Patrně bych nevytvářel příliš složitou logiku s nutností rebalancování (změna vah v portfoliu v průběhu času), protože pak můžete těžit z časového testu po třech letech držení a nulové dani z příjmu. Člověk v tomto případě nemůže doufat v příliš vyšší výkonnost, než kterou obecně nabízí akciové indexy (S&P 500 má průměr cca 10 % ročně). Při trochu štěstí lze projít drawdowny s menším poklesem účtu (u samotného S&P 500 je potřeba se připravit na drawdowny cca 50 %), ale jak je vidět na výše uvedených příkladech, odhadovat budoucí konkrétní mix ETF může vést k lepším, ale i horším výsledkům než nabízí samotný index. Ale již i taková portfolio diverzifikace má bezpesporu svůj vysoký význam. Skládání portfolií z jednotlivých akciích může vést k výsledkům výrazně převyšujících výkonnost indexů, ale výsledné zhodnocení bude určitě výrazně více záviset na náhodě a zkušenostech investora než v případě portfolia složeného z ETF. Snadněji lze skončit také s horšími výsledky než při práci s ETF Osobně preferuji vytváření diverzifikovaných portfolií z mechanických obchodních systémů. To může výrazně přebíjet výkonnost indexů jak z pohledu výkonnosti, tak z pohledu risku. Ale na druhou stranu to není pasivní investování a je třeba si výsledky odpracovat. Diverzifikované portfolio složené z obchodních systémů V případě skládání portfolií z obchodních systémů můžeme vydělat výrazně více než při držení indexů. Ovšem také s rizikem, že systém sám o sobě v budoucnu fungovat nemusí. Proto osobně volím co nejjednodušší obchodní logiky. Například jeden ze systémů, který obchoduji živě na svém účtu, obchoduje tak, že drží 5 nejvíce rostoucích technologických akcií indexu Nasdaq 100 v momentě, kdy tento index roste (obchoduje se nad svým dlouhodobým klouzavým průměrem). To je obchodní logika, která v budoucnu nemůže přestat fungovat. Pokud samotný Nasdaq 100 poroste, porostou i akcie, které rostou nejvíce. Přitom už tento samotný obchodní systém překonává index jak s ohledem na výkonnost, tak risk. Zde je výkonnostní křivka backtestu v logaritmickém měřítku: Systém má historické roční průměrné zhodnocení 20,31 % (modrá křivka) oproti indexu Nasdaq (šedá křivka). Ten měl průměrné roční zhodnocení 14 %. Nasdaq 100 si přitom prošel drawdownem -53,44 %, systém -39 %. To je samozřejmě pro mě stále ohromné číslo vycházejí z toho, že systém je hodně volatilní. Ve svém portfoliu jej proto obchoduji tak, že mu přiřazuji jen část kapitálu. Sám mám v portfoliu zmíněných cca 10 systémů, takže váha tohoto momentum systému je poměrně nízká. Ale řekněme, že bychom mu v portfoliu přiřadili váhu 50 % kapitálu a druhou polovinu věnovali nějakému úplně jinému přístupu – například swingovému shortování akcií skrz mean reversion. Přesně takovou kombinaci mám v portfoliu implementovanou a je zřejmé, že korelace podobných přístupů (dlouhodobé rostoucí momentum vs. krátkoodobé short mean reversion) bude vždy nízká. Takto pak vypadá výkonnost jednoduchého diverzifikovaného portfolia (50 % kapitálu momentum v Nasdaq 100 + 50 % kapitálu krátkodobé short mean reversion) zobrazená v logaritmickém měřítku jako černá křivka vs. dlouhodobá výkonnost indexu Nasdaq 100 (šedá linka): Jde o backtest, který pochopitelně nezaručuje stejné budoucí výsledky. Ale princip je zde jasný. Již jen toto portfolio dvou systémů snížilo volatilitu na polovinu při zvýšení výkonnosti. Portfolio indikuje průměrnou roční výkonnost 21,89 % (index Nasdaq 100 zobrazený šedou linkou 14,04 %) při maximálním drawdownu -18,48 % (index Nasdaq 53,44%). Obě obchodní logiky jsou přitom velmi jednoduché, až triviální. Na svém účtu v rámci diverzifikace portfolia tímto způsobem kombinuji další logiky, které mají spolu fundamentálně nízkou korelaci. Význam portfolia - shrnutí Je patrné, že skládání aktiv s nízkou korelací do jednoho celku je cesta, která se vyplatí. Ať se zaměřujete na trading nebo investování. Zejména si tím na účtu snižujeme volatilitu a tak risk. Diverzifikace přitom může mít řadu podob, se kterými se pojí různá efektivita, ale i různé náklady. Poskládání několika širokých ETF, kde budeme maximálně průběžně dokupovat pozice je cesta, která je velmi pasivní, časově a nákladově nenáročná. Jen je dobré jít do tohoto přístupu se správným očekáváním. Dobrou službu mohou vytvořit i aktivněji řízená portfolia složená z obchodních systémů. V této oblasti je na druhou stranu potřeba připravit se na to, že je cesta spojena se získáním větších zkušeností, což vesměs s sebou nese vynaložený čas a nezbytné náklady. -

Jeden z principů, který připomínám začínajícím traderům stále dokola je, že na jednotlivých obchodech příliš nezáleží. A jednotlivé obchody nelze "pilovat" k dokonalosti. Vím, že mnoho začínajících obchodníků má pocit, že vztah mezi pravděpodobností a riskem mohou ovlivňovat svými schopnostmi. Tedy například, že se naučí vyhledávat jednoduché cenové patterny s vysokou úspěšností a vysokým poměrem průměrného zisku na občasné ztráty. To je ale typický příklad kognitivního zkreslení, kterým se všichni více či méně necháváme ovlivňovat. Jedním z nejznámějších kognitivních zkreslení spojených s přílišnou sebedůvěrou je "overconfidence bias" (zkreslení přehnané sebedůvěry). To vede zejména začínající obchodníky k přecenění vlastních schopností, dovedností nebo informací. V kontextu tradingu může tento jev vést k rozhodování na základě nedostatečných nebo nesprávných informací, protože obchodník si myslí, že ví víc, než ve skutečnosti ví. Například trader může přecenit svou schopnost předpovědět pohyb trhu, a může tak podstupovat zbytečná rizika. Třeba proto, že z příspěvků na sociálních sítí má pocit, že to „musí jít“. Jednoduše řečeno – některé věci v tradingu kontrolovat můžeme, jiné nikoliv. Jednou z oblastí, kterou v tradingu kontrolovat nemůžeme, je výrazné zvyšování výkonnosti běžných obchodních přístupů, aniž bychom nezvyšovali risk. Sám obchoduji mnoho strategií. Mám rád například swingové mean reversion akciové strategie. Obchoduji je ale prakticky v té nejjednodušší možné podobě. Protože vím, že v reálném světě není cesta, jak zvýšit jejich výkonnost například 5x, aniž bych podstatným způsobem nezvyšoval risk (a to třeba skrytou cestou, kterou neuvidím v backtestu, protože testy vedoucí k podobné výkonnosti budou jednodušše přeoptimalizované). Výkonnost proto vždy posuzuji ve vztahu k risku. Metrik, jak to dělat, je celá řada. Osobně používám sharpe ratio. To velmi stručně řečeno udává poměr průměrné výkonnosti k průměrnému risku a opravdu hodně volně bychom mohli říct, že strategie se sharpe ratio 1 může mít průměrnou výkonnost například 20 % při max. drawdownu také cca 20 %, nebo 10 % při max. drawdownu také 10 % (sharpe ratio v praxi nepracuje s drawdownem, ale volatilitou výnosů). Strategie, které živě obchoduji, mají sharpe ratio někde mezi 0,5-1,5. Začínající obchodníci často hledají strategie, které budou mít sharpe ratio „v nebesích“ – například doufají v průměrné zhodnocení 100 % při maximálním drawdownu 5 %. To je upřímně s běžně dostupnými strategiemi naprosto nereálné. A čas v trzích vás naučí, že ani nemá smysl se pokoušet podobným směrem strategie posouvat. Cesta, jak výkonnost zvyšovat, je diverzifikace v rámci portfolií. Tím, že budete postupně obchodovat více nekorelujících strategií, zachováte jejich výkonnost, ale celkový risk bude klesat. Sharpe ratio se bude zvyšovat. Velmi dobře to v krátkém videu vysvětluje Ray Dalio (americký miliardář a významný hedge fund manager): https://www.youtube.com/watch?v=Nu4lHaSh7D4 Ray ukazuje, že to, co ovlivňuje celkový risk našeho obchodování, je počet systémů (nebo zdrojů příjmů) a jejich korelace. To je mentální posun, který je potřeba si v tradingu osvojit. Je potřeba odpoutat pozornost od jednotlivých obchodů a začít přemýšlet o systémech pracujících v celku. Na první pohled to nemusí vypadat složitě. Ale úplně snadné to není. Je potřeba vytvořit workflow, které zajistí, že jednotlivé systémy spolu dobře fungují, že se příkazy zadávají bez chyb, že dokážeme vše spolehlivě vyhodnocovat a podobně. Rozhodně to ale není nepřekonatelné. Podstatné je, do jaké oblasti trader zaměřuje svoji pozornost. V pochopení důležitých a méně důležitých věcí v tradingu mohou pomoct také simulace. Na Google Colabu s vámi sdílím svůj python simulátor náhodného obchodování. Naleznete jej na této adrese: https://colab.research.google.com/drive/1eLZr0-UuCx6srHLkF4QM0L_1LB5XvnzT?usp=sharing Skript si uložte na svůj Google Drive a můžete jej spustit černou šipkou v záhlaví. Pak stačí vyplnit příslušná políčka a kliknout na „Spočítej“: Prostředí je jednoduché. Skript generuje hypotetické systémy podle zadaných parametrů. Průměrný roční výnos 0,2 říká, že generujeme systém průměrně generující 20 % p.a. Pak je důležitá roční volatilita. Hodnota 0,2 stručně řečeno znamená, že můžeme očekávat drawdown cca 20-30 %. Dále zadáme počet let v simulaci a počet generovaných strategií. Klikneme na Spočítej a dostaneme například podobný graf: Je zde daný počet equity křivek, které jsou vygenerované náhodně, ale s výchozími parametry výnosnosti a risku. Některé systémy z principu vydělávají více, jiné méně. Pod tabulkou naleznete základní pohled na výnos a risk: CAGR mean: 21,13 % CAGR max: 30,97 % CAGR min: -0,69 % Drawdown max: 40,15 % Drawdown min: 21,95 % Drawdown mean: 30,31 % Hodnoty se pochopitelně liší s každým během skriptu (křivky jsou generovány náhodně), ale rámcově budou při stejných parametrech vypadat podobně. Zde vidíme, že drawdown systémů se pohyboval v rozmezí 21,95 – 40,15 %. Výnosnost od -0,69 % do 21,13 % (ano, jedna strategie ztrácela podobně, jako se nám to bude dít na živých účtech). Všech deset systémů má průměrné zhodnocneí 21,13 % při průměrném drawdownu 30,31 %. To je relativně realistický poměr. Pokud ale v živém obchodování budete obchodovat se systémem, který má průměrné zhodnocení 21,13 % při drawdownu 30,31 %, není skutečně způsob, jak snížit drawdown nějakými "pokročilými taktikami" třeba na polovinu. Až na jedinou taktiku. Doslova hlavní „svatý grál“ tradingu, který se odehrává na úrovni portfolia. Řekněme, že bychom každé strategii přiřadili 1/10 kapitálu (na ukázce pracujeme s 10 strategiemi) a obchodovali je všechny najednou. Výkonnost portfolia by pak vypadala následovně: Max Drawdown: -4.90 % CAGR: 23.05 % Annual Volatility: 5.23 % Celkové portfolio má najednou průměrné roční zhodnocení 23,05 % při maximálním drawdownu -4,90 %. Věřím, že tento příklad hovoří za vše a maximálně doporučuji, abyste si s testerem hráli chvíli sami. Jsem přesvědčen, že po čase každému obchodníkovi začne docházet, jak hodně záleží na kombinaci strategií do celku (portfolia) a jak minimálně jsou podstatné jednotlivé obchody. Samozřejmě, že praktická implementace portfolií systémů má mnoho aspektů, které musíme řešit a sdílený python skript problematiku přibližuje jen ve zjednodušené a teoretické rovině. V praxi musíme systémy vytvářet, řešit rozdělování kapitálu mezi strategie, zajišťovat nízkou korelaci, systematicky obchodovat mnoho signálů atd. Podstatné ale je, kam ve svém tradingu zaměřujete pozornost – na precizování např. vstupních situací nebo na pilování portfolia jako celku...

-

- 8

-

-

- portfolio

- diverzifikace

-

a 2 další

Označen s:

-

Diverzifikace je strategie, která spočívá v investování do širokého spektra aktiv nebo obchodních systémů, čímž se snižuje riziko spojené s jednotlivými investičními položkami. Cílem je minimalizovat dopady negativních výkonů jednotlivých aktiv na celkový výnos portfolia. Pro aktivní tradery je diverzifikace klíčová, protože umožňuje minimalizovat ztráty v případě nepříznivého vývoje na trhu. Místo toho, aby byli závislí na výkonnosti jednoho aktiva, trhu nebo systému, rozložení investic mezi různé aktiva chrání kapitál tradera. Diverzifikace v praxi Na Finančník.cz se diverzifikujeme tím, že používáme obchodní systémy pracující s různou logikou, v různých trzích a s různou délkou držení pozice. Zde je příklad významu diverzifikace z analyzátoru dashboardu v rámci Trading Room, kde řadu systémů každodenně obchodujeme. V tabulce je vidět 5 obchodních systémů. Krátkodobý swingový long mean revesion systém SMA USA Long Krátkodobý swingový short mean reversion systém SMA USA Short Momentum rotační systém držící měsíc nejvíce rostoucí akcie v indexu Nasdaq 100 – SMO NDX Krátkodobý swingový short mean reversion systém MRS2 Trendový breakout systém držící pozice v akciích tak dlouho, dokud trendují – MicroBreakout. V řádku Max. drawdown je vidět maximální drawdown jednotlivých strategií za sledované období: Některé systémy pracují s drawdownem vyšším než 20 %. Ve sloupci Portfolio je vidět souhrnná statistika za všech 5 systémů dohromady. Drawdown celku je jen -5,58 % (to je dobré porovnat s drawdownem indexu S&P 500, který byl ve stejném období -33,72 %) Jak je to možné? Zafungovala diverzifikace. Jednotlivé systémy pracují s různou logikou a vydělávají/prodělávají v jiná období. Výsledkem obchodování mixu by měla být stabilnější výkonnost, než pokud budeme všechen kapitál koncentrovat do jediného obchodního systému. Zde je vidět výkonnost celku (černá linka) vůči výkonnosti indexu (šedá linka) a jednotlivým samostatným strategiím: Úspěšná diverzifikace je zajištěna díky nízkým korelacím denních výnosů jednotlivých strategií.

-

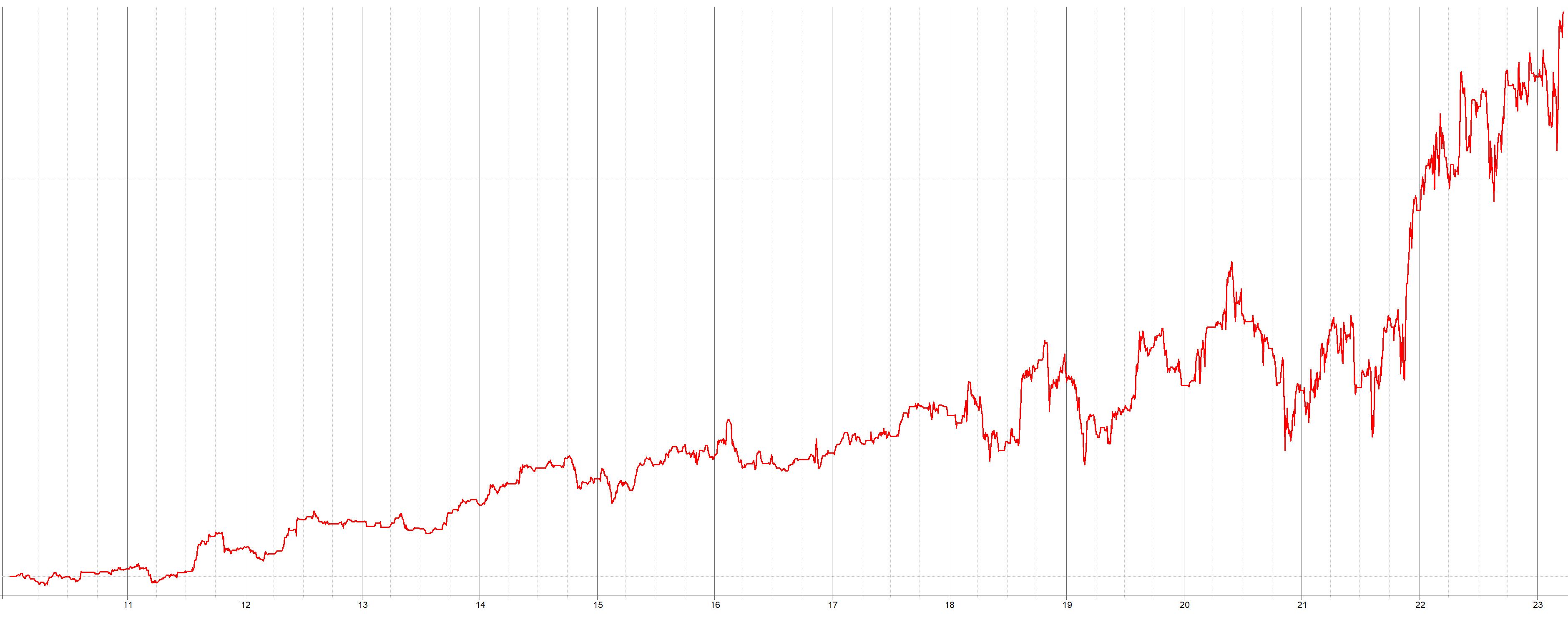

Diverzifikace portfolia: Sázka na kanadské trhy a testování australských akcií. Jak může hedging mean reversion strategií zvýšit výkonnost vašeho portfolia? A objevte nový přístup k short-term momentum obchodování, který vám pomůže snížit drawdowny v dobách nestability na trzích. Diverzifikace skrz mimo americké trhy Tento směr se mi zatím v portfoliu velmi osvědčuje. Mimo americké trhy obchoduji živě v současné době swingovou mean reversion strategii (pouze long stranu), kterou v Trading Room sdílím pod názvem TDMR1. Ta obchoduje kanadské akcie. Zajímavé je strategii porovnávat s podobnou long mean reversion strategií, kterou pod označením MR3000L obchoduji na amerických trzích. Skrz TDMR1 jsem k minulému týdnu zobchodoval letos 31 obchodů, obdobně je na tom MR3000L, která obchoduje přibližně shodné situace, ale na amerických trzích. Ta měla letos 45 obchodů. Ovšem TDMR1 obchodovala s úspěšností 74,19 % a sharpe 3,28, kdežto MR3000L s úspěšností 51,11 % a sharpe 1,16. Kanadské trhy se přitom obchodují velmi podobně jako americké – můžeme používat stejné typy příkazů, otevřené jsou ve stejné době. Komise jsou trochu vyšší, ale i přes ně mají strategie výrazně vyšší výkonnost než na amerických trzích. Tipoval bych si, že je to proto, že na kanadské trhy se zatím tolik algo traderů nesoustředí. Každopádně svoji strategii TDMR1 jsem začal sdílet v Trading Roomu, a pokud hledáte inspiraci bez toho, aniž byste si museli předplácet kanadská data, můžete se inspirovat v novém dashoardu, kde strategie vypadá takto: Mimo kanadské a americké trhy jsem se pustil do testování australských akcií. Ty jsou ještě méně likvidní než kanadské a z pohledu poplatků dražší na komise. Tak uvidíme, jestli se mi podaří tam nějakou strategii rozchodit. Zatím to vypadá tak, že cokoliv trochu funguje na australských trzích, tak generuje mnohem lepší backtesty na kanadských akciích. S velkou pravděpodobností tak spíše svoji pozornost zaměřím na spuštění dalších strategií na kanadských akcích. Hedging mean reversion strategií Pokud obchodujete swingové mean reversion strategie, možná jste stejně jako já přemýšleli, jak zejména long otevřené pozice zajistit (provádět hedging) proti případnému velkému krachu trhů v momentě nějaké významné makro události. Jako nejvhodnější se mi po dlouhém testování jeví hedgování long mean reversion pozic skrz short pozici v S&P 500, do kterého můžeme vstupovat například přes mikro kontrakty. Před testy jsem měl obavu, že podobný hedge bude výrazně ubírat na výkonnosti, ale nakonec to tak hrozné vůbec není. Naopak – na svém účtu jsem začal hedgovat i short mean reversion pozice (long pozicí v S&P 500) a oba tyto hedge dohromady dlouhodobě v backtestech nestojí žádnou výkonnost – naopak ještě trochu vydělávají. Přitom zajištění swingových mean reversion pozic umožňuje se stále rozumným riskem přiřadit systémům v portfoliích vyšší váhu – a tudíž z dlouhodobého pohledu více vydělávat. Rozhodně se mi tak vyplatilo s tímto testováním strávit čas a tento směr doporučuji. V Trading Roomu sdílím své testy a popis finálního nastavení zde. Long/short krátkodobé momentum v akciích Pokud jste před několika lety nemohli v akciových trzích najít funkční krátkodobé momentum strategie na short stranu, doporučuji zkusit zrevidovat testy. Tržní kontext posledních měsíců pomáhá zvýraznit strategie, které bylo možné dříve snadno přehlédnout. Osobně jsem takto našel velmi triviální přístup, který obchoduje de facto opak mean reversion strategií a kterému se logicky daří v aktuálním kontextu. Takto pro ilustraci vypadá equity křivka pouze této short momentum strategie (křivka obsahuje přes 1 200 obchodů, takže je solidně statisticky relevantní): Na první pohled je patrné, že strategii se daří zejména v tržních propadech posledních měsíců a patrně bude dobrým doplněním celého mého aktuálního portfolia obchodujícího z velké míry mean reversion přístupy. Strategie je tradičně velmi jednoduchá – de facto vstupuje short po volatilním klesajícím pohybu (short verze), nebo long po volatilním rostoucím pohybu (long verze) a pozici drží max. několik dnů. Co je ale podstatné – samu o sobě bych ji patrně neobchodoval – dlouhodobé sharpe ratio backtestu short strany je jen kolem 0,6. Strategie ale podstatným způsobem vylepšuje průběh celého mého portfolia. A podobným situacím možná čelíte také – v zásadě jste spokojeni s hlavními strategiemi svého portfolia, ale hodil by se vám přístup, který portfoliu pomůže v určitých momentech snížit délku a hloubku drawdownu. Přesně pro to mohou být dobré dnes popisované přístupy – jednak hedge skrz S&P 500 a pak tento hrubě popsaný momentum přístup. Ten sám zatím ještě paper traduji, ale v nejbližší době plánuji nasadit do živého portfolia. Jakmile se tak stane, nahodím jej také do dashboardu Trading Roomu.

-

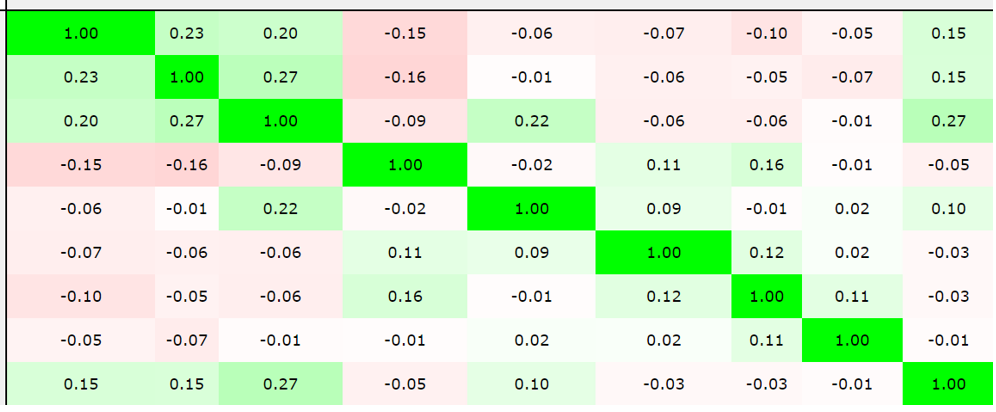

Na začátku malé upozornění. Krátkodobé obchodování je časově náročné. I v případě automatizované podoby, kterou provozuji. Jednoduše existují důvody, proč to „nedělá každý“. Jako u každé sofistikovanější činnosti, i zde existuje nezanedbatelná časová náročnost potřebná k získání nezbytného know-how. Co je krátkodobé obchodování? Jsou to nákupy a prodeje různých finančních instrumentů, které nedržíme příliš dlouho. Sám dnes obchoduji akcie, které držím od řádu hodin po několik dnů. Tyto obchody ještě kombinuji se středně dlouhým obchodováním, kde pozice držím v řádu týdnů. Proč se krátkodobému obchodování věnuji? Jako hlavní výhodu vnímám to, že obchody neváží kapitál příliš dlouho. Kapitál lze tak otáčet rychleji, a tím i více vydělávat. V této souvislosti je ale potřeba si uvědomit, že rychlé otáčení kapitálu nemusí znamenat provádění mnoha obchodů v jediném trhu, což je v dnešním prostředí velmi, ale opravdu velmi náročné. Může to znamenat i to, že obchodujeme větší množství strategií čekajících na své příležitosti, kdy tyto strategie sdílí kapitál mezi sebou. A to je směr, který mi dává naprostý smysl. Sám skládám do portfolií poměrně jednoduché strategie, které mezi sebou málo korelují a nesdílejí podobné otevřené pozice (viz tento článek). Síla strategií není tedy v geniálnosti každé z nich, ale ve výsledném portfoliu – skupině strategií. V zásadě tak v tradingu pracuji na třech paralelních úkolech: Vytvářím strategie, které nemají silnou historickou korelaci s žádnou další strategií, kterou již obchoduji. Podstatné je pro mě také to, aby strategie ve stejný čas neobchodovaly stejné akcie. Sestavuji portfolio jako celek. Každá strategie má v portfoliu svou váhu vycházející zejména ze své historické volatility. Jako klíčové vnímám správné nastavení sdílení a reinvestování kapitálu mezi jednotlivými strategiemi. Pracuji na algoritmech zajišťujících exekuci celého portfolia. Celý proces vývoje svého řešení jsem letos detailně sdílel na osobních setkání v rámci Trading Forum Meetings, kde jsem prezentoval „vše, co vím“. Hodně z vás tak zná mou cestu ve velkých detailech. Pro ostatní vypíchnu příklad, který by měl sílu portfolia krátkodobých strategií demonstrovat nejvíce. Na setkání v Praze a Brně jsem na jaře prezentoval prvotní stav portfolia tak, jak jsem jej v daný čas obchodoval ve svém fondu. V tuto dobu jsem v portfoliu obchodoval pět strategií, jejichž váhy jsem měl nastavené tak, že využívaly průměrně cca 50 % kapitálu fondu. Maximální využití kapitálu bylo cca 90%, ovšem toto nastávalo v testech jen ve výjimečných případech. Na setkání jsem prezentoval řadu metrik, které mě brzdily ve využití více kapitálu u daných pěti strategií – jednoduše řečeno bych riskoval příliš. Historické průměrné zhodnocení tohoto portfolia vycházelo v testech cca 26 % ročně při maximálním drawdownu cca 8 %. Na posledním letošním setkání, které proběhlo v sobotu ve španělské Malaze, jsem ukazoval, že mé stávající portfolio má již devět strategií. Přestože jsem skoro zdvojnásobil počet strategií v portfoliu, využití mého kapitálu se zvýšilo jen trochu. Zde je ukázka, jak současných devět strategií vytěžuje v testech kapitál portfolia: Portfolio stále obchoduje prakticky bez páky, většinu času pracuje jen cca 1/2 kapitálu. To je pro mě skvělá zpráva. Protože jednak mohu postupně zvyšovat alokaci kapitálu do jednotlivých strategií a především mohu přidávat další strategie. A přidávání dalších strategií vede k vyšší výnosnosti, vyšší diverzifikaci a nižšímu risku. Pro zajímavost. Historické backtesty portfolia s devíti strategiemi mi nyní indikují průměrné roční zhodnocení 34 % při drawdownu 6 %. Podstatně lepší výsledky než v portfoliu s pěti systémy. Samozřejmě jde o historické testy a realita bude horší, ale pointa příkladu je myslím zřejmá. Takto vypadá mimochodem korelační matice mých jednotlivých systémů: Přestože všechny systémy obchodují zatím pouze akcie a jsou velmi jednoduché (žádná optimalizaci ani komplexní využití indikátorů), mají solidně nízkou korelaci. Pro mě je tak podstatné, že systémy nesdílejí v žádném čase pozice ve stejném trhu. Jednu akcii v portfoliu pak typicky otevírám s využitím 2 % kapitálu portfolia. I kdyby otevřená pozice teoreticky ztratila 100 % své hodnoty, zásadně to neohrozí celé portfolio. Portfolia krátkodobých systémů jsou pro mě zajímavá tedy především proto, že celek se stává stále silnějším tím, čím více nediverzifikovaných strategií obchoduji. Každá další strategie typicky nespotřebuje příliš mnoho kapitálu portfolia (protože obchoduje v jiný čas než zbývající strategie), ale pomůže trochu zlepšit průměrnou výkonnost a snížit risk. Jistě, přidávání nových strategií není úplně triviální a je to kontinuální proces. Opravdu důležité je ale vnímat portfolio jako celek. Protože pokud vezmu jednu nebo dvě krátkodobé strategie, tak obchodní výsledky určitě nemusí být stabilní ani dobré. V systematickém obchodování je proto potřeba postupovat po krocích. Začít obchodovat nejprve dostupné strategie s malými váhami a ladit celkový proces exekucí. Postupně vytvářet další strategie, zapojovat je do portfolií a takto vylepšený celek pak obchodovat s vyšší agresivitou.

-

Ústředním bodem mého obchodování je práce na diverzifikovaných portfoliích složených z více strategií. Jelikož se v tuto chvíli zaměřuji především na akcie, může se stát, že stejný titul bude chtít najednou otevřít více strategií. Jak k tomuto přistoupit? Při práci s akciovými strategiemi lze nalézt mnoho logik vstupů a výstupů vedoucích k historicky relativně nekorelovaným systémům. Potíž může být v momentě, kdy strategie z nějakého důvodu budou obchodovat podobné akcie. Zde je zjednodušený příklad: Obr. č.1: Původní strategie Modrá linka je short strategie velmi podobná MR3000S, kterou obchoduji kromě svého fondu i v našem Trading roomu. Červená linka představuje hypotetickou další short strategii, kterou jsem připravil kvůli demonstraci v tomto článku. Jde o upravenou strategii, která se od modré liší v drobných nuancích vstupních a výstupních pravidel. Na první pohled se výkonnost modré a červené strategie od sebe zas tolik neliší a v praxi bych rozhodně obě strategie jako diverzifikované neobchodoval. Pro pointu dnešního článku je podstatné, že obě výše uvedené strategie sdílí poměrně dost velmi podobných obchodů na stejných titulech a níže demonstrovaný princip na této kombinaci dvou podobných systémů bude velmi výrazný. Při obchodování mého portfolia nechci, aby systémy držely stejné pozice v různých systémech. A to z pochopitelných důvodů. Jednotlivé akcie reagují na fundamenty a mohlo by se stát, že shodou náhod bych měl násobnou expozici zrovna v akcii, která vygeneruje vyšší ztrátu. V každém čase tak osobně ve svém portfoliu držím přes všechny systémy v jakékoliv akcii jen jednu pozici. Co tedy dělat, pokud se sejde signál pro vstup do stejné akcie ve více systémech? V zásadě máme dvě možnosti: 1) Duplicitní signál vypustit a nahradit jej dalším signálem v pořadí. 2) Duplicitní signál vypustit a nenahrazovat jej žádným dalším signálem (budeme tak obchodovat méně signálů). Intuitivně by většina traderů volila patrně bod 1). Zejména pokud jako já analyzujete mnoho tisíc akcií a většinu dnů je k dispozici více signálů, než kolik chceme otevřít. V případě dostupnosti více signálů postupují mé systémy tak, že si dostupné signály seřadí podle nějakého klíče a obchodují „top x signálů“. Například „top 5 signálů“, kdy každému obchodu přiřadí 2 % účtu. Pokud v top „5 signálech“ bude nějaký trh duplicitní s jinou strategií, mohl by se tento vynechat a obchodovat další v pořadí – tedy například šestý. Testy ovšem ukazují, že tento přístup není optimální. Jednoduše proto, že náhradní signály bývají slabší. Zde je konkrétní ukázka: Obr. č.2: U červené strategie byly duplicitní obchody nahrazeny jinými Modrá linka představuje stále stejnou výkonnost původní modré strategie. U druhé short strategie (červená linka) vidíme úplně jiný, výrazně horší, historický průběh výkonnosti. Jak to? V červené lince systém vypustil akcie, které by byly shodné s pozicemi v modrém systému. A nahradil je dalšími signály, které byly v pořadí. Na první pohled je zřejmé, jak výrazně horších výsledků takový přístup dosahuje. Pochopitelně bude záležet na přesné logice, podle kterých se signály k obchodování řadí. Většina mých testů ale potvrzuje, že nahrazování duplicitních signálů dalšími v pořadí vede k výrazně horším výsledkům. Osobně proto postupuji druhou cestou. Pokud je v portfoliu duplicitní signál, tak jej vynechám a nenahrazuji. Backtest naší simulace by pak vypadal následovně: Obr. č. 3: U červené strategie byly duplicitní obchody vynechány bez náhrady Modrá linka představuje stále stejnou výkonnost původní modré strategie. U druhé short strategie (červená linka) vidíme opět jiný průběh výkonnosti než na prvním grafu. Ovšem je podstatně lepší než na druhém grafu. V tomto případě obsahuje výkonnost červené linky stejné obchody jako na grafu č.1. Jsou jen bez náhrady vynechány obchody, které ve stejný čas obchodovaly stejnou akcii jako modrá strategie. Červená strategie tak má mnohem nižší počet obchodů (protože řada z nich byla vynechána) a v absolutním měřítku vydělá méně než červená strategie v grafu č.1. Ovšem také s nižší expozicí kapitálu (není využíván) a kapitál lze využívat v jiných strategiích. Tedy toto rozhodně není špatný výsledek. Naopak. Výsledná kombinace obou strategií nabízí solidnější diverzifikaci než v grafu č.1 – jednak strategie nesdílejí ani jeden současně obchodovaný trh a také je vidět, že výkonnostní křivky jsou si méně podobné. V případě portfolií sám tedy postupuji druhou variantou: Duplicitní signály vypouštím a nenahrazuji jej žádným dalším signálem. Dobrou zprávou je, že je to také technicky jednoduší řešení. I v samotném backtestu portfolia stačí, pokud z historických výsledků v Excelu nebo pomocí Pythonu odstraníte obchody, které by se ve stejný čas odehrávaly ve stejných akciích. Při živém obchodování pak jednoduše do Interactive Brokers neposílám signály, se kterými pracují jiné strategie nebo které se shodují s akciemi, které jsou v jiných systémech otevřené.

-

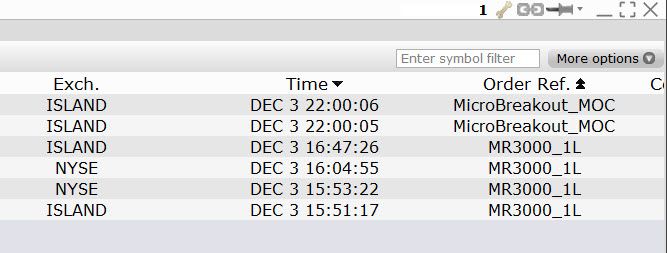

Obchodování více strategií najednou je prakticky jediný reálný „svatý grál“, který v tradingu skoro automaticky zaručuje lepší výsledky. Určitě je tak cestou, kterou bych doporučil každému. Pravdou nicméně je, že více strategií může na účtu znamenat menší chaos. I s několika málo strategiemi můžeme mít na účtu otevřeno množství trhů, u kterých není snadné poznat, ke kterým se vztahují strategiím. A může být složité třeba i zkontrolovat, jestli nám na účtu nepřebývá neuzavřená pozice. Naskýtá se tak otázka, jestli není lepší obchodovat každou strategii na samostatném účtu zvlášť. Osobně si to dnes nemyslím. V průběhu času jsem zkoušel obě cesty (tedy obchodovat s oddělenými podúčty vs. obchodovat vše na jednom účtu) a dnes obchoduji všechny strategie na jediném účtu (resp. účtů mám více, ale na každém obchoduji několik strategií najednou). Hlavní důvody jsou dva: Jednak byrokracie, kdy u Interactive Brokers, kde mám své účty, znamená podúčet prakticky nově založený účet. Zejména však udržování hotovostní rezervy. Druhý bod je podstatnější, a proto jej trochu rozvinu. Ve svých portfoliích obchoduji zejména akcie. Ty často pracují s marginem, který se ale v průběhu času liší. Zejména u akcií, které shortuji. U těch se běžně obchoduje s využitím 50 % vlastního kapitálu, některé akcie ale vyžadují 100 % a občas i více procent vlastního kapitálu. Informaci o marginech lze získávat z IB před otevřením pozice, je to ale další kontrola navíc. Plus se marginy mohou změnit i v momentě, kdy jsem v otevřené pozici. Abych nedostal margin call, udržuji na účtu hotovostní rezervu. Pokud bych měl strategie na zvláštním účtu, musel bych rezervu udržovat na každém účtu zvlášť. Udržovat jednu rezervu společnou pro všechny obchodované strategie je mnohem efektivnější. Navíc ve spojení s faktem, že řada strategií v mém portfoliu sdílí společný kapitál. Pokud bych dnes spouštěl obchodování portfolia systematických strategií, určitě bych je jel na jednom účtu. Další otázkou je, jak si zajistit přehled o tom, která pozice patří do které strategie. U Interactive Brokers pro to používám identifikátor Order Reference. Jde o parametr, který lze zadat s každým obchodem a podle kterého pak můžeme příkazy přiřadit jednotlivým strategiím. Identifikátor je třeba zadávat do příkazu předtím, než jej odešleme. Například je to možné v Order Ticket v záložce Misc: Na uvedeném screenshotu je ukázka, jak bych si označil příkaz patřící do strategie jménem „Strategie1“. Pokud si pak vypíši jednotlivá plnění, mohu si Order Reference zobrazit jako samostatný sloupec. Takto například vypadají mé páteční obchody na účtu fondu: Ve sloupci Order Ref je jasně patrné, k jaké strategii se pozice váží. Sám si plnění průběžně ukládám do databáze a vytvářím si z nich obchodní deníky, ve kterých mohu snadno generovat výkonnostní křivky za jednotlivé strategie. Analýzy jednotlivých systémů lze bohužel dělat jen z exportovaných dat. Ve webovém rozhraní Interactive Brokers, kde lze analyzovat výkonnost portfolia, se nedá Order Reference použít. Nicméně pro pravidelný export dat z Ineractive Brokers lze použít i tvz. Flex Queries – dotazy na jejich API, které lze provádět bez zalogování do systému. Data tak lze automaticky stahovat a ukládat do databáze nebo nějakého csv archivu s pomocí tradičního časovače Windows. Což je přesně způsob, jak to dělám já.

-

- 11

-

-

-

- margin

- margin call

-

a 1 další

Označen s:

-

Jednou z prvních otázek, na kterou si musí začínající obchodník odpovědět, je co obchodovat. Preferovat bychom měli co nejlevnější trhy na obchodování a současně dostupné pro náš obchodní účet. Pro pomalejší swingové obchodování, které je z mé zkušenosti pro začínající tradery nejvhodnější, se z levnějších burzovních trhů nabízejí zejména akcie nebo ETF. U ETF ale bohužel platí, že americké tituly nelze s menšími účty v EU díky její regulaci obchodovat a evropské ETF jsou pak vesměs výrazně dražší na obchodování. Jako jedna z nejrozumnějších voleb pro start obchodování se tak jeví americké akcie. Zbývá ale otázka – zaměřit se na jednu akcii, několik málo titulů nebo nějakou větší skupinu? Jeden z běžných pohledů na toto téma může být začít obchodovat jediný trh, specializovat se na něj, získat pro něj cit, a teprve potom si přidávat do obchodovaného portfolia další trhy. Musím se přiznat, že v počátku své kariéry profesionálního obchodníka jsem měl na věc podobný pohled, který jsem však v průběhu doby výrazně přehodnotil. Obchodování jen jediného trhu není zdaleka optimální a u většiny obchodníků to vede k situacím zbytečně způsobujícím ztráty. Jedním z důvodů je ten, že obchodování jednoho trhu svádí technické obchodníky k tendenci „subjektivně předvídat vývoj ceny“. Vnímají, že trh dělá něco, co již v minulosti zažili a trh by se mohl zachovat podle jejich očekávání. Takové přesvědčení bývá velmi silné a často vede k porušení jemných pravidel obchodních plánů. Jednoduše se obchodníci snaží „známou“ situaci obchodovat agresivněji, protože „ví“, jak trh zareaguje. Asi nemusím příliš podrobně rozepisovat, že podobné chování v trzích dlouhodobě generuje ztráty. Budeme obchodovat jen naše pocity a dojmy, které nevycházejí ani z dostatečného statistického vzorku dat. Jednoduše řečeno – naše mysl si vzpomene na jednu, dvě podobné situace z minulosti, kdy trh vypadal podobně jako nyní a bude z toho vyhodnocovat obecné, velmi silné závěry. A věřte mi, mozek je v tomto ohledu specialista. Jednou z jeho základních vlastností je podporovat nás v našem vlastním úsudku, což je přesně to, co se pro trading v podobné situaci vůbec nehodí. Dalším úskalím při obchodování jediného trhu je frekvence obchodů. Budeme-li čekat na swingové obchody vycházející z denních grafů, můžeme se připravit spíše na maximálně několik signálů za měsíc (a spíše méně). To je pochopitelně zejména pro začínající obchodníky málo. A tak bude jejich přirozenou tendencí obchodování slabších situací, případně snižování timeframe a přechod na intradenní obchody. Místo zaměření se na jediný trh je tak lepší obchodovat více trhů najednou. Můžeme se soustředit jen na nejsilnější situace vycházející například z denní struktury trhu a zároveň budeme mít díky současné analýze více trhů k dispozici větší množství obchodních signálů. U futures kontraktů toto bohužel vede k potřebě větších obchodních účtů, neboť se musíme připravit na situace, kdy budeme obchodovat více obchodních příležitostí najednou. U akcií lze ale obchodovat i velmi malé pozice, a je tak možné obchodovat více trhů i s opravdu malým kapitálem. V případě akcií je navíc současné obchodování více trhů najednou vhodné i z pohledu řízení risku. Jednotlivé akcie mívají tendence silně reagovat na fundamentální zprávy. Není výjimečné, když se přes noc cena titulu hýbne o deset a více procent jedním nebo druhým směrem (např. po vyhlášení ekonomických výsledků firmy). Sám tak obchoduji v systému nejméně 5 různých akciových titulů, většinou ale více. Pokud jedna z držených pozic divoce poskočí, nemá to na celý účet příliš zásadní vliv. Jak si vybrat skupinu akcií k obchodování? Tituly si pochopitelně můžeme vybrat úplně sami třeba podle toho, které akcie jsou nám sympatické. Ovšem v takovém případě se s nejvyšší pravděpodobností dopustíte jednoho z „hříchů“ přeoptimalizace – tzv. klamu přeživších. Ten spočívá v tom, že si do portfolia budeme logicky vybírat jen trhy, kterým se dařilo – například dlouhodobě rostly. V takovém případě je zřejmé, že i jakýkoliv backtest strategie bude velmi ovlivněn už jen tím, jaké trhy jsme vybrali. Přitom do budoucna není zaručeno, že dnes úspěšným titulům se bude dařit stejně i nadále. Výběr skupiny akcií k obchodování je tak lepší provádět podle určitého systematického klíče, podle kterého jsme schopni kdykoliv v čase přesně definovat trhy, které obchodujeme. Sám pro tyto účely používám složení akciových indexů typu S&P 500, S&P 100, Dow Jones, Nasdaq 100 a podobně. Akciové indexy představují koše akcií sestavované podle jasně daných kritérií. Například Dow Jones Industrial Average je vypočítán z cen akcií 30 velkých společností obchodovaných na amerických akciových burzách. Index je sestavován pod zkratkou DJIA již od roku 1896 a máme tak mj. i velké množství dat k testování. Je potřeba dát si ale pozor na to, že společnosti se v indexech mění. Konkrétně u DJIA ale nejsou změny tak časté. Podle Wikipedie se index změnil od svého založení 54krát. Za posledních 10 let bylo změn 6. Pokud budeme testovat strategie na 30 akciích z indexu DJIA i ručně, dá se to zvládat i včetně toho, že budeme sledovat, které tituly byly skutečně v indexu v daný den zahrnuty. Složení indexů lze nalézt na mnoha stránkách – například finviz.com sekce screener, kde si vybereme index = DJIA. U větších indexů typu S&P 500, který obsahuje přibližně 500 akcií, už je pak lepší použít některé z dostupných programových řešení. Je vůbec možné ručně obchodovat například cenové patterny na několika set akciích současně? Vlastně to není vůbec tak náročné, jak to může znít. Je třeba mít na paměti, že v případě pomalejšího swingového obchodování se na jednotlivých trzích objeví silné vstupní situace jen jednou za čas. Potřebujeme tak mít k dispozici jen řešení, které sleduje všechny potřebné akcie a upozorní nás na momenty, které jsou důležité (například formující se vstupní signál). Takovým řešením se říká skenery (anglicky screener). Pro swingové obchodování akcií je naleznete zdarma na řadě webů – např. již zmíněný finviz.com, oblíbený je tradingview.com atd. Na těchto webech si lze snadno a zdarma vyhledávat akcie splňující určitá obecnější pravidla – například nastavení technických indikátorů. Obchodujeme-li mechanický plán, existuje navíc mnoho softwarů, ve kterých si můžeme naskriptovat přímo konkrétní podmínky našeho obchodního plánu. A to je způsob, jak swingově sám obchoduji. Řekněme, že sleduji situaci průlomu high swingu pro breakout vstup. Danou situaci obchodního plánu si popíši pomocí mechanických pravidel a převedu do skriptu. Každý den ráno pak skript spustím třeba i na několik set trhů a software mě sám upozorní na konkrétní akcie, kde se vstupní pattern nachází. Pak už stačí zadat příkaz do obchodní platformy. Tímto způsobem tak mohu obchodovat silné situace odehrávající se na denních grafech trhu třeba jen několikrát do roka a současně mám k dispozici dostatečný počet signálů potřebný pro adekvátní využití pracovního kapitálu.

-

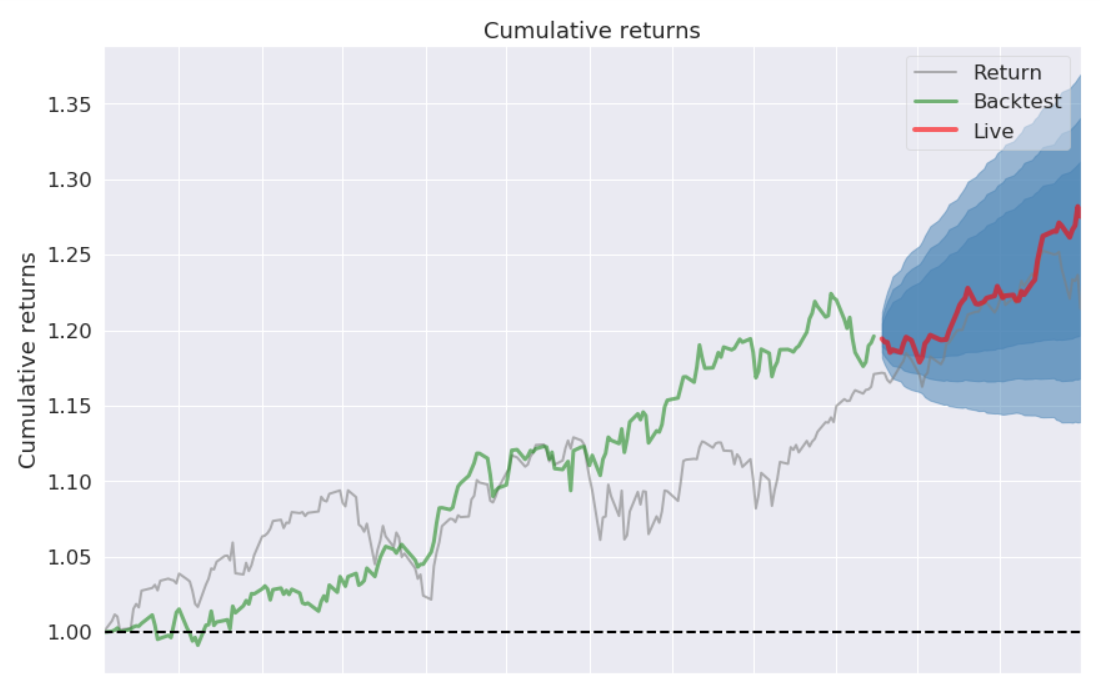

Dva měsíce po ukončení swingového workshopu generují vyučované strategie první zisky a ztráty. Ty nám nabízejí zajímavý pohled na diverzifikaci v praxi. Kolik systémů obchodovat optimálně v portfoliu? Z mé zkušenosti jednoznačně platí, že čím více, tím lépe. Ale samozřejmě jsou zde praktické limity. Know-how, velikost účtu, psychika, zkušenosti atd. Proto je potřeba hlavně začít s pár systémy, dostat vše „do pohybu“ a postupně vše pilovat a rozšiřovat. Praktickým startovacím bodem portfolio obchodování na Finančníkovi je swingový workshop, kde si probíráme hned několik strategií s využitím akcií. Ty mají ohromnou výhodu, že je lze obchodovat i s malými účty a přitom mít stále pod kontrolou risk. Na posledním workshopu jsme si nadefinovali i určité „miniportfolio“ právě pro malé účty. To se skládá ze tří strategií – jedné, která obchoduje pouze short a dvou obchodujících pouze long. Short strategie v aktuálním kontextu aktivní není, takže obchodují pouze zmíněné dvě long strategie – Monday Buyer a Mopull Limit. První drží akcie déle a zaměřuje se na akcie z indexu S&P 500, u kterých je nižší volatilita. Druhá naopak obchoduje aktivněji a zaměřuje se na akcie z indexu Russell 3 000. Přestože tak nejde o stejné strategie, obě se zaměřují na držení dlouhých pozic v akciích, a nabízí se tak otázka – jaký může mít podobné velmi jednoduché dělení portfolia praktický přínos? Pojďme si jej ukázat na živém průběhu obchodování od momentu, kdy jsme si ve workshopu portfolio představili – tj. v polovině listopadu 2019. Hovoříme-li o diverzifikaci v portfoliu, tak mě, velmi stručně řečeno, zajímají hlavně následující informace: Zda se liší obchodovaná logika strategií. Zajímám se o základní logiku systému, spoustu informací lze ale vyčíst z backtestů – například s jakým RRR strategie obchodují, jak dlouho drží pozice atd. Mopull limit a Monday Buyer jsou z tohoto pohledu dost odlišné systémy a přestože oba mají určitou korelaci s celkovým akciovým indexem (přeci jen nakupují akcie), jsou odlišné. Vzájemná matematická korelace výsledků. Backtesty Monday Buyer a Mopull Limit nabízejí následující equity křivky: A přestože se opticky může zdát, že se křivky pohybují dost podobně, matematická analýza hovoří jasně – například v posledním roce mají obě křivky korelační koeficient jen 0.15. Tedy nízkou korelaci. To jednoduše řečeno znamená, že oba systémy by měly vydělávat trochu jinými způsoby – což zvyšuje šance na stabilní výsledek celého portfolia. A realita nám dává naprosto za pravdu. Takto se vyvíjel za poslední rok systém Mopull Limit: Červená linka zobrazuje živé obchodování od konce swingového workshopu (tedy cca 2,5 měsíce), kde všichni účastníci dostali kód systému v otevřené podobě. Výsledky vůbec nejsou špatné. Anualizované zhodnocení 23,5 %, sharpe ratio 1,0 a drawdown -4,5 %. Nicméně v absolutním porovnání strategie za poslední rok zdaleka nepřekonala benchmark – index S&P 500 (byť k tomuto se ještě dostanu níže), zobrazený šedivou křivkou. MondayBuyer také nakupuje akcie, ale jeho výsledky jsou úplně jiné: Ve vývoji equity křivky od workshopu, kde opět všichni účastníci strategii získali a dnes již také často obchodují, vidíme anualizovaný výnos 37.3 %, sharpe ratio 4,42 a drawdown -1.4 %. Zde jen malé upozornění – tato strategie drží akcie delší dobu a účastníci workshopu začínající se strategií v listopadu tak na začátku měli jiné pozice (a tudíž výsledky), než jsem držel já. Stále je ale strategie v hezkém plusu. Navíc strategie MondayBuyer obchoduje bez marginu! Na uvedených příkladech je krásně vidět: Že každá strategie má lepší a horší období. Je těžké si vybrat a obchodovat jen jednu strategii, protože horším obdobím se nedá vyhnout. Bohužel většina začínajících obchodníků toto nikdy nepřijme a neustále přeskakují mezi systémy. Většinou naskakují do systémů těsně před tím, než přijde drawdownu (jako je tomu ve strategii Monday Buyer, kde sharpe ratio 4,42 není pochopitelně dlouhodobě udržitelné). Obchodování více strategií najednou podstatně vyhlazuje obchodní výsledky a zvyšuje pravděpodobnosti výdělku. Samozřejmě, že diverzifikace přes dvě strategie není dostatečná, je to spíše „důležitý začátek“. Ale i tak je zde vidět jeho praktický dopad. Ten je nyní zkreslen tím, že v našem „miniportfoliu“ z workshopu jsme přiřadili strategii Mopull Limit (té aktuálně méně vydělávající) 2/3 kapitálu a aktuálně lepší strategii Monday Buyer jen 1/3 kapitálu. Celkové výsledky spojeného obchodování pak vypadají takto: Miniportfolio obou strategií obchodovalo s anualizovaným výnosem 28,7 %, sharpe ratiem 1,63 a drawdownem -2,8 %. Vidíte, že i třetinová účast strategie Monday Buyer například i v tomto krátkém období výrazně snížila drawdown. Na druhou stranu ale spojení obou strategií nepřekonalo benchmark v podobě indexu S&P 500. Nebo překonalo? Hrozně totiž záleží s jakou optikou trhy vyhodnocujeme a co je naším cílem. Jak zde píšeme stále dokola. Peníze v trzích vyděláváme podstoupením risku. Obecně platí, že čím více riskujeme, tím bude naše křivka výnosů rozskákanější a tím můžeme více vydělat. Risk přitom můžeme kontrolovat – například nastavením páky nebo právě složením portfolia. V něm můžeme jednoduše dávat vyšší váhu strategiím, které mohou vydělávat sice méně, ale stabilněji (to je i důvod, proč v našem miniportfoliu má Mopull Limit váhu 66 %). Podstupovaný risk se tedy projevuje i do volatility (rozskákanosti) našich výnosů. Toto téma je na delší diskuzi a bohužel úplně mimo možnosti tohoto článku. Nicméně podívejte se, jak výnosy našeho obchodování vypadají v porovnání s indexem, pokud volatilitu normalizujeme (tedy srovnáme risk v případě obchodování portfolia na úroveň vycházející z držení indexu): Strategie si v tomto poměrně složitém období nevedly vůbec špatně. Při srovnatelném risku měly výnos podobný jako index. Jinými slovy – pokud bych strategii obchodoval například s vyšší pákou (což není technicky problém), tak by výnos index překonal při srovnatelných drawdownech. Volatilita výnosů je přitom jedním z parametrů, které lze v obchodování předvídat s poměrně vysokou pravděpodobností (na rozdíl od výnosů samotných). Dopředu si ji tak můžeme naplánovat. V obchodování je hrozně důležité, na jaké cíle obchodník míří. Pokud obchodujete na různých šampionátech s malými účty, budete patrně mířit na co nejvyšší výnosy bez ohledu na rozskákanost (volatilitu) výnosů. To s sebou pochopitelně nese vysokou šanci na ohromné drawdowny (ve vyšších desítkách procent) a nemalou šanci na vymazání účtu (což je risk, který na šampionátu rádi všichni podstupují, protože zviditelnění v případě úspěchu za ten risk stojí). V případě zhodnocování vlastního majetku ale většina rozumných obchodníků bude mířit především na stabilitu výnosů. Určitý risk podstupovat musíme, ale musí být v rozumných mezích. Sám si nedokáži dnes představit, že bych na svém účtu čelil například drawdownu více než 30 %. S většími penězi mířím spíše na polovinu této úrovně. A zde se tak dostává ke slovu právě diverzifikace. Už i na výše uvedeném příkladu je zřejmé, jak již se dvěma strategemi lze risk do určité míry řídit. Dvěma nízko korelujícími strategiemi zvyšujeme šance na výdělek i v kratším horizontu. Přiřazením menší váhy volatilnější strategii výnosy stabilizujeme. Ale samozřejmě i mým cílem je vydělávat co nejvíce a sám pochopitelně obchoduji více strategií než jen tyto dvě vyučované, spolu s několika dalšími, na workshopu. Ale i na těch je vidět, jak principy vysvětlované na Finančníkovi stále dokola zapadají do sebe. V obchodování často stačí podívat se na věci z dostatečného odstupu. Takto například vypadají výsledky obou systému za posledních 2 000 dnů (od roku 2012). Přestože S&P 500 prakticky jen stále rostl, systémy index nejen překonávají, ale především se tak děje s vyšší stabilitou výnosů: Ta je o to patrnější, pokud volatilitu portfolia srovnáme na úroveň volatility indexu: V případě pohledu na strategii za posledních 20 let (tj. od roku 2000) je pak výsledek ještě markantnější (a zde výkonnost portfolia není normalizovaná na volatilitu indexu, protože pak křivky nejsou ani vidět): Pokud dnešní téma shrnu. Osobně si myslím, že v portfoliu je dobré mít pět a více různých nízkokorelujících strategií. Ale jak je patrné na dnešním příkladu, už i dvě strategie umožňují pracovat na profesionálním tradingu – zvyšovat šanci na výdělek a částečně i řídit stabilitu obchodování (podstupovaný risk).

-

- 1

-

-

- diverzifikace

- swingový workshop

-

a 1 další

Označen s:

-

Mnoho neúspěšných obchodníků se honí za snem vypilovat jeden obchodní systém tak, že s ním budou vydělávat na každodenní bázi. Jak takový vytvořit? Přiznávám, že nadpis článku byl tentokrát trochu návnada, abych přitáhl vaši pozornost. Burzovní obchodování může být extrémně vděčné a reálně dělá z lidí milionáře a miliardáře. Současně ale není jednoduché. Především proto, že vítězí ti, kteří dokáží vsázet proti většině a mít pravdu. Už z tohoto principu neexistuje nějaký jeden jednoduchý nástroj, kterým by bylo možné den za dnem z trhů získávat peníze. Protože kdyby takový existoval, začala by jej postupně využívat většina obchodníků a takový by logicky hned přestal fungovat. Nenamlouvejte si, že k vítězství v obchodování vede cesta přes nějaký zázračný nástroj nebo techniku. Pokud různé běžně diskutované nástroje vydělávají, všechny operují ve více méně podobném režimu. S dobře nastaveným risk managementem dokáží vytvořit přiměřené zhodnocení, ke kterému ale patří i občasné nemalé propady na účtu a dlouhá období čekání na nová maxima stavu účtu. Jedinou reálnou cestou, jak příjmy z obchodování stabilizovat a snižovat při tom risk, je diverzifikace, kterou průběžně na Finančníkovi zmiňuji (naposledy v tomto článku obsahujícím odkaz i na zajímavé video). To znamená současné obchodování více přístupů, jejichž výsledky spolu nekorelují. V praxi toto bývá nejčastěji dosaženo přes obchodování různých technik na různých trzích a různých časových rámcích. Toto je jediný svatý grál obchodování, který jsem kdy v trzích objevil. Přitom jej v praxi využívá určitě výrazná menšina běžných traderů. Proč? Nejčastějším důvodem je snaha „dotáhnout nejprve do dokonalého stavu“ jednu strategii, a teprve pak pracovat na dalších strategiích a budovat portfolio. Jenže tento přístup má jeden základní háček, na kterém si vyláme zuby většina začátečníků. Dokonalost v tradingu neexistuje. Vždy pracujeme jen s pravděpodobnostmi. A také i to, jestli naše metoda bude v budoucnu fungovat, představuje jen určitou sázku, která může, ale také nemusí vyjít. Nenechte se ošálit dokonalými equity křivkami z backtestů, kterých lze dosáhnout nejrůznějšími optimalizacemi. Zde jednoznačně platí, že čím dokonaleji výsledky vypadají na historických datech, tím vyšší šance je, že systém nebude fungovat v budoucnu. Většina retailových obchodníků se tak k budování portfolia nikdy nedostane. Jednoduše proto, že se jim nezdají dost dobré výsledky jejich hlavní obchodované strategie a snaží se je vylepšit nad to, co je reálné. A v tomto kolečku dokáží strávit neuvěřitelné množství let. Představte si ale, že na úspěch na burze půjdete opačnou cestou. Přijmete fakt, že jediným reálným svatým grálem je v tradingu diverzifikace. Rozhodnete se od začátku zaměřit svůj cíl na obchodování diverzifikovaného portfolia. Gratuluji! V takovém případě jste okamžitě výrazně zvýšili šance na svůj úspěch. A navíc jste vyřešili nezodpověditelnou otázku „jak vytvořit dokonalou strategii“. Jakmile se zaměříte na práci s portfolii, zjistíte, že pro vydělávání peněz nám stačí „dostatečně dobré strategie“. Třeba i takové, které bychom nikdy neobchodovali samostatně, protože občas mají delší období stagnace nebo hlubší propady. Tedy chování, které je třeba u strategií očekávat. Nicméně při obchodování spolu s dalšími nekorelujícími strategiemi můžeme najednou v celku získávat velmi zajímavé výsledky. Ukázku, jak vše může fungovat v praxi, můžete nalézt v tomto článku: https://www.financnik.cz/clanky/praxe/portfolia-coby-cesta-k-vyssi-pravdepodobnosti-uspechu-r1843/. Toto je opravdu velmi silný koncept. Nicméně jeho uvedení do reálného obchodování není triviální (což v tradingu není nic). Začínající obchodník musí zvládnout celou řadu nových dovedností a často diametrálně změnit své myšlení a práci s emocemi. Proto je naprosto nezbytné postupovat po jednotlivých krocích. Osobně se mi osvědčila následující cesta: zapomenout z počátku na potřebu vydělávání peněz a soustředit se více na stavbu strategií a jejich dlouhodobé a systematické obchodování s nízkým riskem – tj. ideálně bez páky (ve stylu „hlavně začít“ – viz postupy vysvětlované v základním kurzu). U začínajících obchodníků je nejdůležitější hlavně trénovat hlavu na fakt, že předvídat další vývoj ceny je extrémně těžké a není to základ profesionálního profitování v trzích. Postupně pak přidávat systémy a vytvářet portfolia. A jakmile si hlava zvykne, zvyšovat páku a kapitál. Naprosto důležité je ale hlavně začít. Možná, že právě začátek roku je pro to ideální příležitost. Minimálně o tématu přemýšlet a třeba rozběhnout reálné systematické obchodování nějakého „dostatečně dobrého systému“ s malým kapitálem (např. pár stovek dolarů) a v průběhu 2020 systém pozorovat a přemýšlet třeba nad dalšími, kterými byste jej doplnili.

-

Posledních 10 let přineslo, zejména v akciových trzích, období prakticky nepřetržitého růstu. Co můžeme očekávat v dalších letech a jak se na vývoj připravit? Vítejte v novém roce 2020, který pro nás tradery otevírá i novou dekádu očekávání vývoje trhů. Budou jako posledních 10 let? Nebo spíše jako 10 let v období před 2010? To pochopitelně absolutně nikdo neví. Dobré je ale podívat se na to, jak se od sebe lišily jen poslední dvě dekády vývoje v akciových indexech a připomenout si, že trhy jsou ze své podstaty velmi dynamické a zítřek se může velmi lišit od toho, jak svět známe dnes. A tedy, že i kterákoliv strategie fungující posledních 10 let najednou může svoji výkonnost zcela změnit. Takto vypadal vývoj akciového indexu S&P 500 v období 2010-2020: SPY posílilo o skoro 250 %. Ovšem když se podíváme na stejný trh v předcházející dekádě 2000-2010, vidíme zcela jiný obrázek: SPY se celou dekádu pohybovalo s ohromnou volatilitou prakticky do strany a celkově ztratilo přibližně 10 %. Znamená to, že po vysoce trendujícím období 2010-2020 přijde opět fáze propadů a stagnací? Určitě je to možné. Už jen proto, že trhy mají tendence „vracet se k běžné hodnotě“. Nicméně co opravdu přijde, neví skutečně nikdo. Ostatně mnoho obchodníků předvídalo krach akciových trhů minimálně posledních pět let a jak sami vidíte, trhy mezitím dělaly stále nová a nová maxima a na dlouhých pozicích v akciích se vydělávalo snad nejsnadněji ze všech trhů. Na co se tedy v nové dekádě připravit? Hlavně na to, že stát se může cokoliv. Trhy mohou růst, padat i se pohybovat do strany. A volatilita může být různá. Tuto pravdu jistě podvědomě tuší mnoho obchodníků, většina jich ale stejně doufá, že naleznou jeden univerzální přístup, který bude fungovat vždy a za každých okolností. Důraz na diverzifikaci Osobně čelím nejistotě trhů diverzifikací. Tedy obchodování co nejvíce nekorelujících strategií najednou, což je z mého pohledu jediný „Svatý grál“, který máme coby tradeři k dispozici. Mimochodem tento „Svatý grál“ hezky popisuje v tomto videu Ray Dalio, jeden z nejbohatších lidí světa, který své bohatství získal založením a řízením dnes jednoho z největších světových hedgových fondů Bridgewater Associates. Ve videu ukazuje tento graf: Ten krásně vizualizuje, jak obchodování více strategií s nižší korelací vede k celkově vyšší stabilitě výsledků. Dobrá zpráva přitom je, že strategií nemusí být v portfoliu tolik – na první pohled je patrné, jak ohromnou diverzifikaci dělá již 6-8 obchodovaných strategií. Důraz na jednoduché myšlenky Hovoříme-li o diverzifikaci, je dobré promýšlet, co reálně k diverzifikaci vede. Není to obchodování několika prakticky stejných systémů s jinými parametry. Ale spíše rozkročení přes různé přístupy, které mají fundamentální důvody nízké korelace. Osobně tak v nové dekádě plánuji dále rozšiřovat portfolio o další obchodní přístupy vycházející z jednoduchých principů. Letos je mým cílem například dotáhnout do portfolia automatizované taktiky párového obchodování, kterým svědčí období zvýšené volatility, kterého bychom se mohli v blízké budoucnosti dočkat. Trader v dekádě 2020-2030 Ať již pracujete coby obchodníci s jakýmikoliv systémy a taktikami, je myslím neoddiskutovatelné, že nová dekáda bude klást na tradery stále vyšší požadavky na schopnost pracovat s daty a zpracovávat trhy algoritmickými způsoby. Opravdu si dnes nedokáži představit potřebnou diverzifikaci a adaptaci jen tím, že bych si například do grafů zakresloval trendové linky nebo ručně zpracovával informace z price action. Pokud se v této oblasti zatím neorientujete, doporučil bych pozornost zaměřit právě tímto směrem. Hledáte-li konkrétní inspiraci, jak začít a rozvíjet se na Finančníkovi, tak jednoznačně začněte 10ti týdenním základním kurzem, který vás základy systematického obchodování provede. Pro pokročilejší obchodníky je pak určen hlavní výukový program v podobě swingového workshopu. A pro všechny, kteří hledají podporu v oblasti skriptování a algoritmických principů zpracování dat pak skupina TechLab. Každopádně doufám, že vám i v další dekádě bude Finančník přínosným partnerem a společně se nám dokáže z trhů získávat vše, co si přejeme.

-

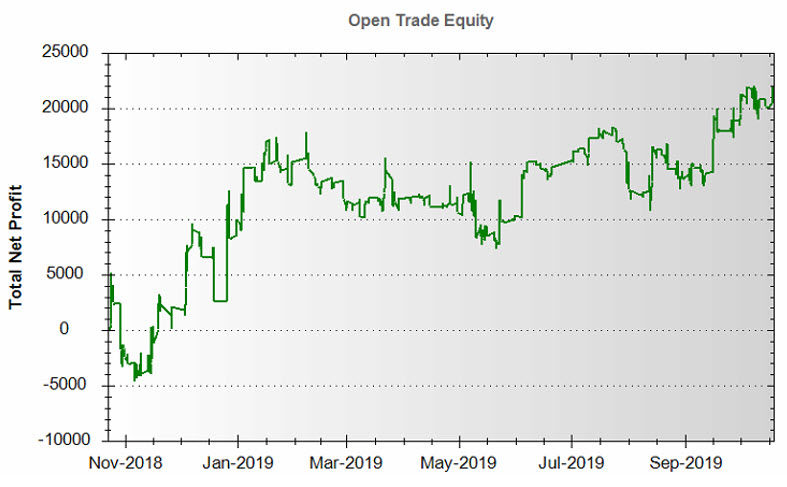

Silným tématem posledního Trading Fora bylo obchodování (a také pronajímání) portfolií obchodních systémů. To je totiž jedna z nejsnazších cest, jak dosahovat v obchodování stabilních profitů. Zde je konkrétní ukázka, jak obchodování více systémů výrazně ovlivňuje celkový výsledek našeho úsilí. Problém většiny nevydělávajících obchodníků je v tom, že se snaží najít „svatý grál“. Jediný přístup, s jehož pomocí budou konzistentně vydělávat. Potíž je ale v tom, že se v trzích nedá nic „s jistotou“ předvídat. Vše funguje jen na dlouhodobých pravděpodobnostech. To ale také znamená, že z krátkodobého pohledu (což může být v trzích doba i několika měsíců, u pomalejších systémů třeba i několik let) můžeme obchodovat systém, který je funkční, ale zrovna prodělává. Toto se stává zcela běžně. Krásný příklad jsem dokumentoval na Finančníkovi letos. Viz ztrátový průběh breakout strategie popsané na začátku roku a následný pohled na nová high, která jsem ukazoval ve screenshotu zde (poslední screenshot na stránce). Toto úskalí bohužel mnoho traderů nedokáže překonat. Znovu a znovu se po prvních drawdownech pouští do obchodování nových přístupů a staré zahazují. Doufají, že tentokrát jim vše vyjde lépe. Třeba proto, že při vývoji nového systému získali krásnou historickou equity křivku, která ale díky přeoptimalizaci nemá šanci nabídnout stejnou charakteristiku do budoucna. Řešení je přitom snadné. Obchodovat více systémů najednou. Ideálně takových, které spolu příliš nekorelují. A je jedno, jestli je obchodujete ručně nebo automatizovaně (AOS). Toto platí univerzálně. Na Trading Foru jsem ukazoval jednu z cest, jak systémy vyvíjím pomocí automatizovaného workflow s využitím GSB. V rámci přednášky jsem pak demonstroval OOS průběhy několika takto vytvořených systémů. Zde nebudu duplikovat výklad (ten si účastníci mohou přehrát v archivu ) – z dnešního pohledu jde čistě jen o výklad principu obchodování portfolia (konkrétní zobrazované systémy sám neobchoduji). Všechny systémy mají krásné historické equity křivky (byly vytvořeny automatizovaně). Mají ale rozdílné vývoje křivek po jejich vytvoření (tedy řekněme v živém obchodování). Jde o systémy obchodované na různých trzích, což většinou vede alespoň k částečné diverzifikaci. Systému obchodujícímu trh e-mini S&P 500 se dařilo velmi dobře. Takový vývoj si pochopitelně každý přál u všech systémů: V případě trhu e-mini Nasdaq zažil systém krásný start následovaný poměrně velkým propadem. Zisk nakonec byl, ale pokud by se trader zaměřoval jen na tento jediný systém, tak by bylo jeho následování náročné: V plynu (Natural Gas) systém vydělal, nicméně hlavně na několika málo obchodech v momentech, kdy se v trhu zvýšila volatilita (systém obchoduje breakouty): První systém obchodovaný na ropě měl krásný historický backtest, nicméně v živých trzích šel spíše do strany: Druhý systém na ropě prošel dokonce velkým drawdownem: Poslední z diskutovaných systémů v soje šel prakticky jen do strany: Výše jsou ukázky typických průběhů obchodních systémů po nasazení. Někdy vyděláváme krásně, jindy to skřípe a jindy systém generuje ztráty. Bohužel dopředu nikdy nevíme, jak bude budoucnost konkrétně vypadat. Pokud bychom obchodovali výše uvedené portfolio šesti systémů, možná si řeknete, že bychom mohli zůstat jen u obchodování systému na ES, kterému se v poslední době dařilo nejlépe. Ale garantuji vám, že například v příštím roce tento může jít do drawdownu (po silné ziskové sérii to tak i bývá) a vystřelí jiný systém, který jsme vyřadili. Řešení? V rozumné míře obchodovat více přístupů najednou. Tedy portfolio. Podívejte se, jak by vypadala výkonnost jednoduchého portfolia vytvořeného z výše uvedených šesti systémů za poslední diskutovaný rok (kde bychom v každém systému obchodovali 1 kontrakt): Rázem bychom získali „meta systém“ generující profity větší polovinu měsíců v roce. Roční zhodnocení kapitálu činí 42 % při 21% drawdownu z vloženého kapitálu. To jsou velmi dobré výsledky na to, jak hrozně vypadaly jednotlivé equity křivky. Započítány jsou přitom všechny poplatky i očekávané skluzy v plnění (2 ticky v trhu na každý obchod). Toto je skutečně velmi důležitá lekce. Svatý grál v tradingu člověk nikdy nenajde v jednotlivostech. Je potřeba se přenést přes to, že ne vše dokážeme v obchodování předvídat a ovlivnit. A že systémy mají dobré a horší období. A že je třeba vše řídit na „vyšší úrovni“ – tedy na úrovni portfolia kombinujícího více výhod dohromady. Pochopitelně není třeba využívat hned futures vyžadující vyšší kapitál. Portfolia lze dělat i v levnějších trzích, třeba typu ETF nebo akcie. Volba trhů není tak důležitá. Podstatný je posun v myšlení, kdy se nezaměřujeme na jednotlivosti, ale na řízení, obchodování a rozvoj celku.

-

- 6

-

-

- portfolio

- diverzifikace

-

a 1 další

Označen s:

-

Vypilovat jediný obchodní přístup nebo se v trzích raději více rozkročit? Jedno z nejdůležitějších témat, které je třeba vyřešit, aby se mohly dostavit konzistentní profity. Obchodování opravdu nemusí být přehnaně komplikované a těžké. Mnoha obchodníkům ale dlouho trvá přijmout skutečnou realitu trhu. Tou je především fakt, že v trzích neexistují snadné peníze bez risku. Neexistuje a nelze se naučit nějaký „jednoduchý pattern“, kterým by se dalo v trzích trvale vydělávat a tahat z trhů peníze jako z bankomatu. Nejde to už z principu. Klasický krátkodobý trading, jak si jej představuje většina retailových obchodníků, spočívá v nalezení a využití určité výhody (edge) nad jinými obchodníky. Zjednodušeně řečeno to znamená, že pokud na nějaké situaci generujeme zisk, někdo jiný přijímá ztrátu. V anglickém světě naleznete pro tento typ obchodování běžně název „alfa obchodování“. Generování tzv. alfy představuje právě vytváření zisků nad rámec toho, co poskytují trhy sami o sobě. Systémy a patterny vedoucí ke generování „alfy“, tedy pracující s určitou výhodou, jednoznačně existují. A z krátkodobého pohledu je jich poměrně dost. Prakticky s každým nástrojem technické analýzy lze vytvořit funkční systém mající určitý edge. Ten bude mít ale omezenou životnost. Velmi často proto, že je navázán na určitou celkovou situaci v trhu (například volatilita vycházející z určité politické situace atd.). A především proto, že pokud by byl robustnější, dříve či později jej začnou objevovat další a další obchodníci a edge svými obchody doslova vyzmizíkují. Mnoho obchodníků hledající svatý grál je proto uvězněno v trvalém kruhu. Hledají fungující jednoduché „alfa“ výhody, které ale v trzích nejsou. Jsou frustrovaní tím, že jedno období funguje dobře jeden systém využívající třeba reverzní patterny, v jiném období fungují spíše trendové přístupy a podobně. Důležité je zdůraznit, že v trzích se vydělává i dalšími principy. V nich zjednodušeně řečeno můj zisk neznamená automaticky ztrátu jiného obchodníka. Příkladem může být držení nějaké akcie poskytující dividendy, držení měn nebo výpisy opcí. Tam coby obchodníci vyděláváme především na tom, že jsme placeni za risk vycházející z držení daného instrumentu. A jsme-li placeni za risk, je třeba se reálně připravit na to, že risk v dané situaci je a dříve nebo později mu budeme čelit (toto bývá pro mnoho obchodníků složité akceptovat, protože reálně se risk může projevit třeba až po mnoho letech vydělávání s daným přístupem, kdy už je obchodník v daném stylu velmi sebevědomý a neopatrný – viz například článek Pozor na černé labutě). Hodně obchodníků si bohužel myslí, že dokáže charakteristiku daného stylu obchodování nějak přelstít – tj. například „vyfiltruje“ indikátory situace, kdy v trhu hrozí risk, a tím se mu vyhne. To je však naivní. Vesměs jakýkoliv běžný obchodní přístup tak bude mít svá dobrá a špatná období. Jejich charakter se bude dost lišit podle toho, o jaký typ obchodování jde. Toto jsem se v trhu naučil já: Je potřeba přijmout skutečnou povahu obchodovaných strategií. Například vypisování opcí bude generovat menší zisky s vysokou úspěšností a občasnou větší ztrátou. Reverzní strategie obchodující pro menší profity podobně. U trendových obchodů budu mít zase nižší úspěšnost, tj. hodně ztrát a občasné větší profity. Jakákoliv „alfa“ strategie pracující s edge dříve nebo později o svůj edge přijde a je potřeba se neustále adaptovat. Strategie generující profity z držení trhů v sobě mají odpovídající risk (z něhož plyne má odměna). Je potřeba počítat s tím, že čas od času se dostaví situace, kdy risku budu přímo čelit. Současně je v trzích potřeba trpělivost a dlouhodobě přístupy obchodovat v neměnné podobě, aby se edge projevil. Ve všech přístupech musím být tak připraven procházet nejen ziskovými, ale i ztrátovými obdobími. Jedinou rozumnou cestou, jak dosahovat stability, je přístupy kombinovat. Snažit se je skládat na účtu tak, aby se doplňovaly. Je dobré maximálně rozkládat risk – například pokud obchoduji strategii s optimalizovanými parametry, často obchoduji několik verzí s různými parametry (nevsázím všechny peníze na jednu sadu optimalizovaných parametrů, neboť netuším, které parametry budou nejlépe fungovat do budoucna). Hlavní pozornost u „alfa“ strategií směřuji na celkovou správu portfolia (jednotlivé strategie by neměly mít příliš velkou váhu v portfoliu, pokud se strategiím nedaří, tak je vyřazuji atd.). Pokud nejste o diverzifikaci přes různé strategie úplně přesvědčeni, tak přemýšlejte o následujícím: každá strategie (automatická, diskréční) bude v reálném obchodování procházet jednou vyššími drawdowny, než jsme měli natestováno. Je to mj. proto, že v testech jsme vesměs optimističtí (už jen z důvodu, že systémy s opravdu vysokými drawdowny vyřadíme hned poté, co statistiky uvidíme). Musíme být proto připraveni vyšší drawdowny na živém účtu překonat, protože jen tak se dostaví případné další profity. Současně ale čelíme nejistotě – trhy se mění, edge je v trhu velmi nestálý (přičemž s nástupem různých metod „umělé inteligence“ se vše neskutečně zrychluje) a nikdy nevíme, jestli strategie edge ještě má. Budeme-li mít jedinou strategii, může se stát, že jednoduše odevzdáme ve výrazném drawdownu do trhu zpět veškeré profity. Jistě, můžete doufat, že v trhu objevíte trvalý edge, metodu s dlouhodobě nadstandardním poměrem odměny/risku nebo v sobě výjimečnou schopnost, jak tak říkajíc „nejvíce ztrácející obchody filtrovat“. Ale mnohem realističtější je přijmout fakt, že toto není v lidských silách a připravit se na dlouhá období možného propadu jedné strategie. A takové se reálně mnohem lépe překonávají tím, že se v trhu „rozkročím“ přes více nekorelujících principů a strategií. Což pochopitelně nemusí být nějak zásadně komplexní. Už jen dvě nekorelující strategie vycházející z různých tržních principů (klidně diskréčně obchodované) představují diverzifikaci.

-