Technická analýza pro nováčky 12: Auto-adaptivní indikátory

Jednou ze zcela prvních výzev, se kterou se setká snad každý nováček v tradingu, je nastavení period indikátorů. Téměř každý indikátor je počítán z několika posledních úseček v grafu a perioda indikátoru udává, kolik takových úseček přesně k výpočtu použít. Každé nastavení přitom vykresluje indikátor zcela jinak. Jak tedy na to – a může pomoci auto-adaptivní indikátor?

Pojďme si nejprve něco více říci k základnímu nastavení period indikátorů.

V podstatě neexistuje jedna univerzální, "doporučená" hodnota (a opravdu to není ani hodnota 14, která je u řady indikátorů nastavena jako výchozí). Nastavení periody indikátorů záleží na mnoha faktorech, jako jsou například použitý timeframe, časový výhled, ve kterém chceme obchodovat (scalpování, krátkodobé obchody, střednědobé obchody, dlouhodobé obchody atd.) nebo případně i počítačová optimalizace dané periody. Velmi obecně se dá říci, že pro krátkodobý výhled se budeme pohybovat někde u hodnot 2–20, u střednědobého výhledu u hodnot 21–50, u dlouhodobějšího výhledu u hodnot 51–200. Skutečně ale záleží na konkrétní aplikaci, indikátoru, systému a časovém rámci. Nezřídka se pak vyplatí i různé periody v rámci systému kombinovat – například formou, kdy jeden indikátor použijeme s dvojí periodou (nižší a vyšší), abychom získali na trh jak krátkodobý, tak střednědobý nebo dlouhodobý pohled. Obecně je třeba mít na paměti, že čím nižší perioda, tím více produkuje indikátor "šumu", který je třeba filtrovat právě například pohledem na vyšší periodu (nebo timeframe) pro ucelenější obrázek o aktuální situaci na trhu (například síle a směru trendu).

Se zajímavou teorií nejvhodnější periody nastavení indikátorů přišel v roce 1995 Perry Kaufam, který vypozoroval následující:

1) Pokud trh trenduje, většinou se jedná o silné a čisté pohyby (zde si dovolím dodat, že to není dle mého názoru tak zcela pravda, hodně totiž také záleží i na použitém timeframu a dalších okolnostech), u kterých není příliš mnoho "šumu". V takovém případě můžeme tedy pracovat s nižšími periodami indikátorů.

2) Pokud trhy netrendují (jsou ve fázi chopu), obsahují grafy naopak velmi mnoho šumu – a tudíž je výrazně lepší použít delší periodu.

Perry Kaufman však (jako jeden z mála) přešel od teorie i k ryzí praxi a vytvořil tak indikátor (který je dle všeho jeden ze zcela prvních, nebo možná i úplně první auto-adaptivní indikátor), který se jmenuje Adaptive Moving Average (zkratka AMA, často také KAMA) a který řeší periodu novátorským způsobem – dynamicky jí mění a adaptuje aktuální situaci v trhu – dle toho, zda a jak trhy právě trendují/netrendují. Vytvoření takového indikátoru navíc není až tak složité (AMA nebo KAMA pak bývá součástí mnoha obchodních softwarů).

Konstrukce auto-adaptivního indikátoru

Při konstrukci auto-adaptivního indikátoru v podstatě potřebujete dodat ke "standardnímu" indikátoru jednu složku navíc – část, která vám sdělí (vypočítá), zda se trhy právě nacházejí v trendové, nebo netrendové fázi. Takových indikátorů existuje celá řada, Perry Kaufman použil další ze svých vlastních indikátorů, který se nazývá Efficiency Ratio (ER). Tento indikátor jednoduše fluktuuje v rozmezí 0–1, přičemž čím blíže číslu 1, tím více trh trenduje, čím blíže číslu 0, tím méně trh trenduje.

Druhý krok už je vcelku jednoduchý – použijeme kterýkoliv z klouzavých průměrů (Kaufman například používá upravený EMA), u kterého zvolíme rozpětí period – například od 2 do 50. Při propojení s indikátorem ER pak dojde k tomu, že auto-adaptivní verze klouzavého průměru použije vyšší hodnoty nastaveného rozsahu v případě, že ER se pohybuje blízko hodnoty 0 (pokud bude ER na hodnotě 0, bude EMA používat periodu 50) – a to z toho důvodu, že se v trhu nachází příliš mnoho šumu a nízké periody jsou tedy značně nevhodné, nebo naopak dojde k automatickému použití nižší hodnoty EMA, pokud trh bude právě trendovat a ER se bude pohybovat blízko hodnoty 1 (při hodnotě 1 dojde k automatickému použití periody 2). Periody indikátoru EMA tedy nejsou zde fixní, ale dynamicky se mění v rozmezí 2–50 (nebo jiném, uživatelsky nastaveném rozmezí) dle toho, jak se právě chová trh.

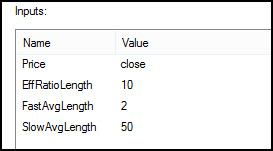

V praxi takové nastavení auto-adaptivního indikátoru vypadá vcelku jednoduše. Například AMA má k nastavení 3 parametry:

První parametr udává periodu, za kterou se má počítat ER indikátor, druhý a třetí parametr určují rozmezí EMA periody, která se bude automaticky adaptovat aktuální situaci na trhu (dle indikátoru ER).

Jak to pak vypadá v praxi? Více napoví obrázek:

Na 1minutovém grafu trhu TF (e-mini Russell 2000) vidíme tři klouzavé průměry. Tyrkysový je EMA s periodou 2, červený EMA s periodou 50, žlutý AMA s nastavením 2–50. Na obrázku je velmi dobře vidět, jak v momentech, kdy trhu vládne chop, se AMA kloní blíže k hodnotě EMA 50, když však trh trenduje, kloní se indikátor více k hodnotě EMA 2. Vše tedy funguje v praxi velmi dobře a spolehlivě a indikátor je skutečně auto-adaptivní – bez problémů hodnoty EMA adaptuje aktuální situaci na trhu.

Další auto-adaptivní indikátory

Na stejné logice je možné postavit prakticky libovolný auto-adaptivní indikátor. Ty bohužel nebývají příliš často standardní součástí obchodních softwarů, proto je třeba další auto-adaptivní indikátory buďto někde dohledat, nebo (nechat) naprogramovat v daném softwaru – což dnes už naštěstí není žádný problém, ve většině softwarů je možné podobné indikátory vytvářet. V podstatě invenci se zde meze nekladou – v tomto článku jsme se zabývali pouze auto-adaptivní verzi indikátoru EMA (který se jmenuje AMA nebo také KAMA), ale stejný princip se dá použít u jakéhokoliv dalšího indikátoru, oscilátoru apod. Jedná se o univerzální princip, který je možné napasovat na téměř libovolný jiný indikátor.

Co dodat závěrem

Mohu potvrdit, že například s indikátorem AMA mám velmi dobré zkušenosti a považuji ho za jeden z nejlepších klouzavých průměrů. Takže ona myšlenka, že budeme dynamicky (a automaticky) měnit periodu dle trendovosti trhu, mně nepřijde vůbec špatná. Osobně plánuji udělat ještě hlubší research na další verze auto-adaptivních indikátorů (které zde mám již připravené), momentálně ale mám k dopracování přednější tradingové věci, takže se k tomu dostanu nejspíše až v příštích měsících. Prozatím ale mohou směr auto-adaptivních indikátorů spíše doporučit.

Tomáš Nesnídal