Vše chce v trzích svůj čas

Po více než dvaceti letech každodenního obchodování jsem se mimo jiné naučil, že nejjistěji se vydělává s co nejjednoduššími taktikami. Současně je ale třeba si občas na profity počkat.

Svůj trading jsem zásadním způsobem změnil přibližně před rokem a půl, kdy jsem veškerou svou činnost v trzích nasměroval skrz svůj nově založený fond k plně mechanickým strategiím, jejichž obchodování je časově nenáročné a automatizovatelné. Důvěru v tento zásadní krok mi poskytovala jednak praxe, kterou jsem měl s trhy za sebou, podrobné testy nasazovaných strategií a také zkoumání prokazatelné výkonnosti obchodníků, kteří šli tímto směrem (plná automatizace) déle než já. U nich jsem viděl, že lze dosahovat solidních profitů s výrazně nižší časovou náročností, než kterou jsem trhům dříve sám věnoval.

Inspirace je v tradingu ohromná síla. Je ji ale současně potřeba vynakládat směrem, který je realizovatelný. Sám tak posledních několik let zkoumám jen výsledky, které pocházejí z brokerských platforem a jsou tvořeny ideálně mechanickým obchodováním, které je replikovatelné. A ideálně, pokud lze z výsledků vytušit, jakým způsobem obchodník obchoduje.

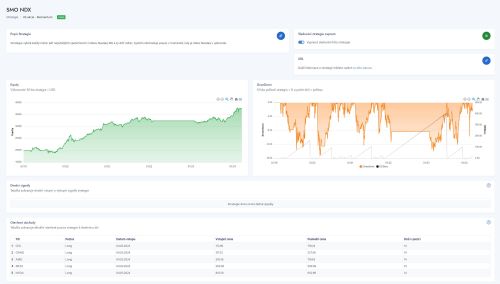

Obchodníků, kteří mě v minulosti při přechodu na plně mechanické obchodování inspirovali, je celá řada. Jedním z nich je australský trader Nick Radge, který zrovna nedávno publikoval aktualizovanou výkonnost svého mechanického portfolia na na svém Twitteru:

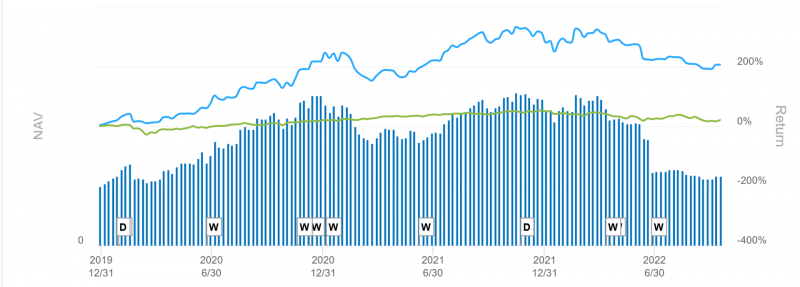

Zdroj: Twitter Nicka Radgeho

Screenshot ukazuje růst jeho účtu o 200 % za poslední necelé tři roky (modrá linka) v situaci, kdy trh S&P 500 (zelená linka) rostl o 20 %.

Podobná čísla se mi pochopitelně vždy líbila. Zejména proto, že jsem tušil, že je za nimi plně automatizované obchodování, které „funguje samo“ bez výrazné časové náročnosti. Dnes mám podobné equity křivky rád o to více, že se často podobají těm, které sám od svého obchodování očekávám a se kterými mohu své obchodování porovnávat.

Konkrétně Nick měl podle svých tweetů na účtu nasazených pět systematických strategií. A bez ohledu na to, že netuším, s jakými konkrétními strategiemi Nick obchoduje, z jeho Twitteru a webu je patrné, že obchoduje velmi podobné jednoduché portfolio, které jsem si sám postavil – swingovou long/short mean reversion strategii (kterou velmi podrobně popisuji v bezplatném doprovodném kurzu dostupném ke knize Od myšlenky k reálným obchodům), intradenní long/short mean reversion strategii (jejíž stavbu jsem popisoval na finwin.cz, kde stále v reálném čase publikuji své obchody) a nějakou formu obchodování momenta (patrně podobná strategie jako SMO PRO ze swingového workshopu).

Jak je možné, že s podobně jednoduchými strategiemi lze dosahovat tak vysokého zhodnocení?

Důvodem je hlavně sdílení kapitálu v rámci portfolia. Strategie většinou neobchodují ve stejný čas, a stejný kapitál lze tak u více strategií sdílet, což výrazně zvyšuje výkonnost.

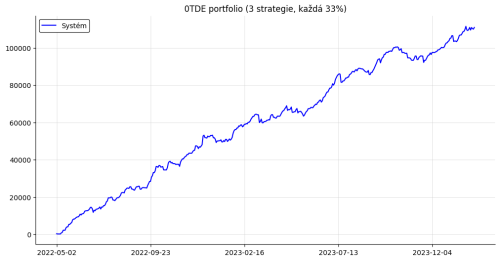

Dobře to vidím na svém vlastním portfoliu, které dnes obchoduji a které se do určité míry jistě bude podobat tomu, co obchoduje Nick.

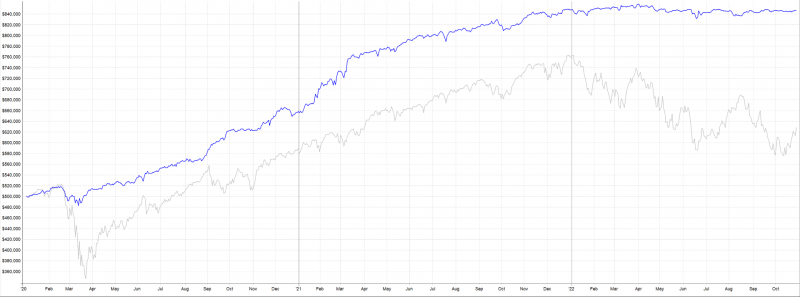

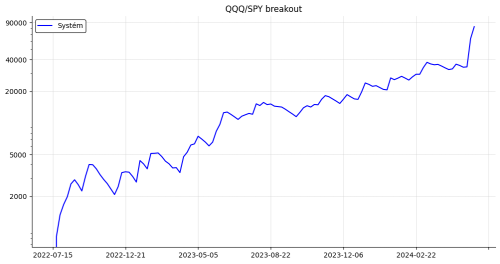

Sám mám aktuálně v portfoliu 8 strategií, kde každé alokuji 20 % kapitálu portfolia. Teoretické výsledky portfolia od začátku roku 2020 vypadají takto:

Srovnám-li výsledky s časovým oknem publikovaných Nickových výsledků, vidím na svých testech celkový zisk 70 % při drawdownu -6,88 %. Startovací kapitál 500 000 dolarů je hypotetický, na živém účtu obchoduji s jinou částkou. Uvedený graf představuje backtest. Portfolio obchoduji živě od druhé poloviny minulého roku a na svém velkém účtu jsem jej spouštěl postupně a z počátku častěji měnil váhy systémů. Přesto mají mé živé výsledky tvar equity křivky velmi podobné té z backtestu.

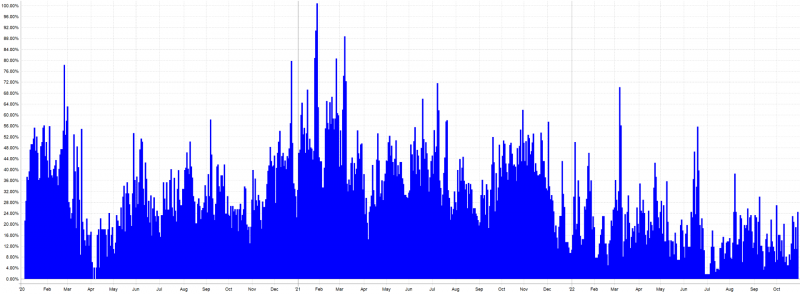

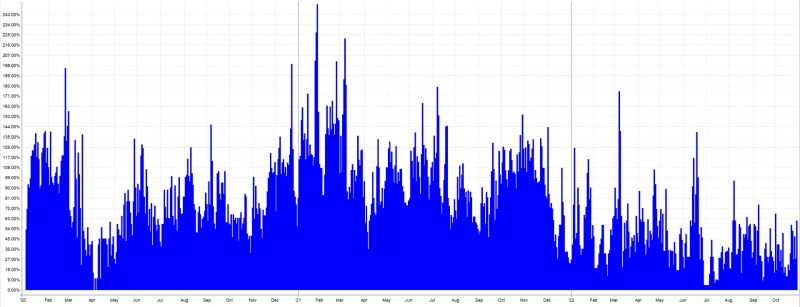

Co je podstatné – při 20% alokaci do jednotlivých strategií dostávám následující využití kapitálu v čase:

Prakticky neustále obchoduji bez využití marginu a kapitál je využíván přibližně z poloviny. To je u mě nyní naprosto OK, neboť obchodování není jen o strategiích. Průběžně řeším automatizaci obchodování, ladím technologické workflow a jelikož obchoduji s již nemalými penězi, chci být opatrný.

Ovšem při pohledu na Nickovo portfolio mě pochopitelně napadá – mají mé aktuální strategie stejný potenciál?

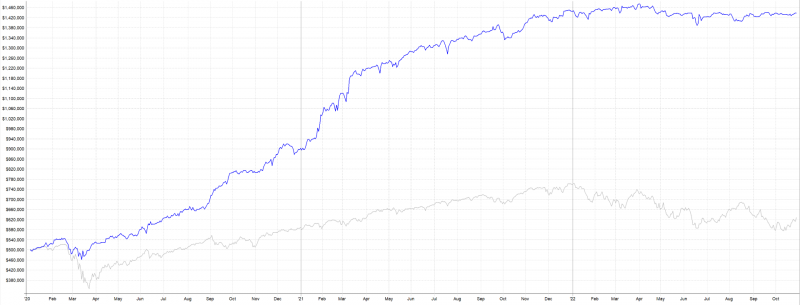

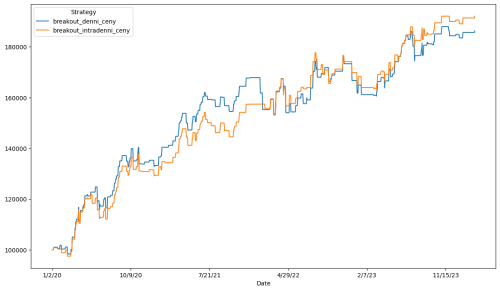

Pro ověření stačí, když v portfoliu zvýším alokaci každé strategii na 50 % a hned vidím výsledky:

Ve stejném časovém okně, jako jsou výsledky Nicka, získávám prakticky shodné zhodnocení: 188 % u mě při 15% drawdownu.

Takto vypadá využití kapitálu:

Portfolio je pořád naprosto dobře obchodovatelné. A to i na retailovém účtu, protože dvě strategie obchodují pouze intradenně, a mohou tak využívat extra 4x margin pro intradenní pozice. Mé portfolio navíc těží z portfolio marginu, kde bych měl pro dané pozice naprosto dostatečný prostor. Takový, že by váhy šly posouvat ještě výše.

Závěrem

Síla jednoduchosti tradingu mě dokáže stále mile překvapit a je to koncept, který doporučuji každému, kdo chce v trzích vydělávat. Různé obchodní systémy se pochopitelně liší mnoha detaily a krátkodobě budou poskytovat odlišné výsledky. Ovšem z pohledu několika tisíc obchodů (jako že na výše uvedených křivkách podobný počet obchodů je) se nuance stávají nepodstatnými. Krásně je to vidět na výše uvedených příkladech, kde se obchodují různé systémy s jen podobnými charakteristikami a výsledky jsou přitom dost podobné.

Dnes proto upřednostňuji co nejjednodušší systémy. Když vyvíjím nový systém, chci v něm vidět co nejméně podmínek a proměnných.

Na letošní výkonnosti mnoha obchodníků je vidět určitá stagnace – patrné je to i na equity křivce Nicka. Procházení podobným obdobím není nic vzrušujícího, pro začátečníky může být podobné období i demotivující. Opět je tak důležité, pokud můžete svoji výkonnost porovnávat s dalšími zkušenými tradery, kteří obchodují podobně, ale s jinými systémy. Mě osobně aktuálně nastavené portfolio utvrzuje v tom, že má skutečně velký potenciál, ale vše chce v trzích svůj čas.

Osobně nyní zvažuji zvýšení vah systému v portfoliu tak, abych o trochu více využil jeho potenciál.

Petr Podhajský

Fulltime obchodník věnující se tradingu více než 20 let. Specializace na systematické strategie obchodované na futures a akciích. Oblíbený styl obchodování: stavba automatizovaných portfolio systémů, které využívá i v alternativním fondu, který spravuje.

-

6

6

-

1

1