Obchodovat z počátku jen jeden nebo rovnou více trhů?

Jednou z prvních otázek, na kterou si musí začínající obchodník odpovědět, je co obchodovat. Preferovat bychom měli co nejlevnější trhy na obchodování a současně dostupné pro náš obchodní účet. Pro pomalejší swingové obchodování, které je z mé zkušenosti pro začínající tradery nejvhodnější, se z levnějších burzovních trhů nabízejí zejména akcie nebo ETF. U ETF ale bohužel platí, že americké tituly nelze s menšími účty v EU díky její regulaci obchodovat a evropské ETF jsou pak vesměs výrazně dražší na obchodování. Jako jedna z nejrozumnějších voleb pro start obchodování se tak jeví americké akcie. Zbývá ale otázka – zaměřit se na jednu akcii, několik málo titulů nebo nějakou větší skupinu?

Jeden z běžných pohledů na toto téma může být začít obchodovat jediný trh, specializovat se na něj, získat pro něj cit, a teprve potom si přidávat do obchodovaného portfolia další trhy. Musím se přiznat, že v počátku své kariéry profesionálního obchodníka jsem měl na věc podobný pohled, který jsem však v průběhu doby výrazně přehodnotil.

Obchodování jen jediného trhu není zdaleka optimální a u většiny obchodníků to vede k situacím zbytečně způsobujícím ztráty.

Jedním z důvodů je ten, že obchodování jednoho trhu svádí technické obchodníky k tendenci „subjektivně předvídat vývoj ceny“. Vnímají, že trh dělá něco, co již v minulosti zažili a trh by se mohl zachovat podle jejich očekávání. Takové přesvědčení bývá velmi silné a často vede k porušení jemných pravidel obchodních plánů. Jednoduše se obchodníci snaží „známou“ situaci obchodovat agresivněji, protože „ví“, jak trh zareaguje. Asi nemusím příliš podrobně rozepisovat, že podobné chování v trzích dlouhodobě generuje ztráty. Budeme obchodovat jen naše pocity a dojmy, které nevycházejí ani z dostatečného statistického vzorku dat. Jednoduše řečeno – naše mysl si vzpomene na jednu, dvě podobné situace z minulosti, kdy trh vypadal podobně jako nyní a bude z toho vyhodnocovat obecné, velmi silné závěry. A věřte mi, mozek je v tomto ohledu specialista. Jednou z jeho základních vlastností je podporovat nás v našem vlastním úsudku, což je přesně to, co se pro trading v podobné situaci vůbec nehodí.

Dalším úskalím při obchodování jediného trhu je frekvence obchodů. Budeme-li čekat na swingové obchody vycházející z denních grafů, můžeme se připravit spíše na maximálně několik signálů za měsíc (a spíše méně). To je pochopitelně zejména pro začínající obchodníky málo. A tak bude jejich přirozenou tendencí obchodování slabších situací, případně snižování timeframe a přechod na intradenní obchody.

Místo zaměření se na jediný trh je tak lepší obchodovat více trhů najednou. Můžeme se soustředit jen na nejsilnější situace vycházející například z denní struktury trhu a zároveň budeme mít díky současné analýze více trhů k dispozici větší množství obchodních signálů. U futures kontraktů toto bohužel vede k potřebě větších obchodních účtů, neboť se musíme připravit na situace, kdy budeme obchodovat více obchodních příležitostí najednou. U akcií lze ale obchodovat i velmi malé pozice, a je tak možné obchodovat více trhů i s opravdu malým kapitálem. V případě akcií je navíc současné obchodování více trhů najednou vhodné i z pohledu řízení risku. Jednotlivé akcie mívají tendence silně reagovat na fundamentální zprávy. Není výjimečné, když se přes noc cena titulu hýbne o deset a více procent jedním nebo druhým směrem (např. po vyhlášení ekonomických výsledků firmy). Sám tak obchoduji v systému nejméně 5 různých akciových titulů, většinou ale více. Pokud jedna z držených pozic divoce poskočí, nemá to na celý účet příliš zásadní vliv.

Jak si vybrat skupinu akcií k obchodování? Tituly si pochopitelně můžeme vybrat úplně sami třeba podle toho, které akcie jsou nám sympatické. Ovšem v takovém případě se s nejvyšší pravděpodobností dopustíte jednoho z „hříchů“ přeoptimalizace – tzv. klamu přeživších. Ten spočívá v tom, že si do portfolia budeme logicky vybírat jen trhy, kterým se dařilo – například dlouhodobě rostly. V takovém případě je zřejmé, že i jakýkoliv backtest strategie bude velmi ovlivněn už jen tím, jaké trhy jsme vybrali. Přitom do budoucna není zaručeno, že dnes úspěšným titulům se bude dařit stejně i nadále.

Výběr skupiny akcií k obchodování je tak lepší provádět podle určitého systematického klíče, podle kterého jsme schopni kdykoliv v čase přesně definovat trhy, které obchodujeme. Sám pro tyto účely používám složení akciových indexů typu S&P 500, S&P 100, Dow Jones, Nasdaq 100 a podobně. Akciové indexy představují koše akcií sestavované podle jasně daných kritérií. Například Dow Jones Industrial Average je vypočítán z cen akcií 30 velkých společností obchodovaných na amerických akciových burzách. Index je sestavován pod zkratkou DJIA již od roku 1896 a máme tak mj. i velké množství dat k testování. Je potřeba dát si ale pozor na to, že společnosti se v indexech mění. Konkrétně u DJIA ale nejsou změny tak časté. Podle Wikipedie se index změnil od svého založení 54krát. Za posledních 10 let bylo změn 6. Pokud budeme testovat strategie na 30 akciích z indexu DJIA i ručně, dá se to zvládat i včetně toho, že budeme sledovat, které tituly byly skutečně v indexu v daný den zahrnuty. Složení indexů lze nalézt na mnoha stránkách – například finviz.com sekce screener, kde si vybereme index = DJIA. U větších indexů typu S&P 500, který obsahuje přibližně 500 akcií, už je pak lepší použít některé z dostupných programových řešení.

Je vůbec možné ručně obchodovat například cenové patterny na několika set akciích současně? Vlastně to není vůbec tak náročné, jak to může znít. Je třeba mít na paměti, že v případě pomalejšího swingového obchodování se na jednotlivých trzích objeví silné vstupní situace jen jednou za čas. Potřebujeme tak mít k dispozici jen řešení, které sleduje všechny potřebné akcie a upozorní nás na momenty, které jsou důležité (například formující se vstupní signál). Takovým řešením se říká skenery (anglicky screener). Pro swingové obchodování akcií je naleznete zdarma na řadě webů – např. již zmíněný finviz.com, oblíbený je tradingview.com atd. Na těchto webech si lze snadno a zdarma vyhledávat akcie splňující určitá obecnější pravidla – například nastavení technických indikátorů. Obchodujeme-li mechanický plán, existuje navíc mnoho softwarů, ve kterých si můžeme naskriptovat přímo konkrétní podmínky našeho obchodního plánu. A to je způsob, jak swingově sám obchoduji. Řekněme, že sleduji situaci průlomu high swingu pro breakout vstup. Danou situaci obchodního plánu si popíši pomocí mechanických pravidel a převedu do skriptu. Každý den ráno pak skript spustím třeba i na několik set trhů a software mě sám upozorní na konkrétní akcie, kde se vstupní pattern nachází. Pak už stačí zadat příkaz do obchodní platformy.

Tímto způsobem tak mohu obchodovat silné situace odehrávající se na denních grafech trhu třeba jen několikrát do roka a současně mám k dispozici dostatečný počet signálů potřebný pro adekvátní využití pracovního kapitálu.

Trading Room – popis a nastavení portfolia

Na Finančníkovi se snažím ostatní co nejvíce inspirovat pomocí vlastní praxe. Poslední měsíce vše zašlo tak daleko, že několik desítek obchodníků má zde v rámci služby Trading Room dopředu přístup k mým plánovaným obchodům, obchodním nástrojům typu automatizovaný finwin trader a pochopitelně výstupům z obchodní platformy zobrazující plnění, komise atd. Ve skupině obchoduji portfolio, jehož komentované nastavení může být přínosné pro všechny obchodníky, kteří jdou podobným směrem a přemýšlejí, jak si systematicky profitabilní trading poskládat.

V rámci Trading Roomu obchoduji tři systémy:

Krátkodobý mean reversion systém MR3000 držící pozice maximálně 5 dnů. Systém obchoduje long i short a vstupuje proti výraznějším denním pohybům v akciích indexu Russell 3000. Systém podrobněji popisuji zde.

Intradenní mean reversion systém Finwin držící pozice pouze v průběhu denní seance. Systém obchoduje long i short. Otevřené pozice jsou ukončovány vždy na konci obchodního dne. Systém obchoduje akcie indexu Russell 3000 a kontroluji, aby nebyly obchodovány stejné pozice jako v rámci MR3000. Systém jsem velmi podrobně popsal na finwin.cz. Aktuální výsledky jsem samostatně naposledy komentoval zde.

Trendfollowing systém MicroBreakout držící méně likvidní akcie. Vybírány jsou libovolné akcie obchodované na amerických burzách. Systém vstupuje do akcií tvořících nová high a drží je, dokud je v trhu rostoucí momentum. Může tak být v pozicích týdny nebo i několik měsíců. Popis systému můžete najít přes tento článek.

Strategie mají historicky poměrně nízkou korelaci a jejich obchodování v rámci portfolia vedlo historicky ke snižování celkového drawdownu. Na této stránce je prezentován backtest, který sám používám pro finální obchodování. Samotný backtest má několik specifik a limitů, kterým je potřeba porozumět před zkoumáním samotných čísel:

Zobrazen je backtest od 1.1.2015 do 15.8.2021. Mám k dispozici i delší testy, nicméně výsledky zejména intradenní strategie Finwin jsou až příliš optimistické (dříve bylo intradenní obchodování snazší). Proto sám pracuji s více aktuálním obdobím.

Zejména short strategie nemusí mít backtest zcela věrohodný. V softwaru nelze simulovat dostupnost akcií pro short, takže v reálu by některé obchody nebylo možné uskutečnit.

Intradenní strategie testuji s využitím pouze denních dat. Na nich nelze poznat, které signály by byly vyplněny jako první (u Finwinu sleduji až 50 signálů, ale zobchoduji pouze prvních 5 na long a 5 na short). V rámci backtestu proto používám náhodné pořadí u plnění – každý backtest bude trochu jiný. Ovšem ve finále se liší jen detaily equity křivek, díky množství obchodů jsou finální výsledky velmi podobné.

Výsledky strategie MicroBreakout v portfoliu testu nepochází z Amibrokeru a equity křivka se od té z Amibrokeru (jehož signály používám v Trading Roomu) nepatrně liší. Je to způsobeno tím, že každý software počítá trochu jinak indikátory, nepatrně jinak například zaokrouhlí některé výpočty atd.

Výsledky testu jsou s komisemi (vyššími než sám platím – v testu počítám minimálně 1 dolar/pozici, případně 5 centů/akcii, pokud je částka vyšší než 1 dolar).

Výsledky testů jsou bez reinvestování kapitálu – po celou dobu testu se pracuje pouze s počátečním stavem účtu. V praxi průběžně kapitál reinvestuji.

U limitních příkazů je v testu vyžadováno, aby cena prošla limitní cenou o hodnotě 0.001 * Close trhu. Nestačí tedy, aby se limit ceny jen dotkl. V praxi se tak občas dostanu do profitabilního obchodu, který backtest nezachytí.

Zejména short obchody nejsou v testu tříděné na fundamentální filtry, které v praxi používám. Hlavně poslední dobou filtry hodně pomáhají v obchodování shortů.

Osobně tak backtest považuji za solidně věrohodný, byť jako vždy – v praxi očekávám horší výsledky zhodnocení a vyšší risk (vyšší drawdown).

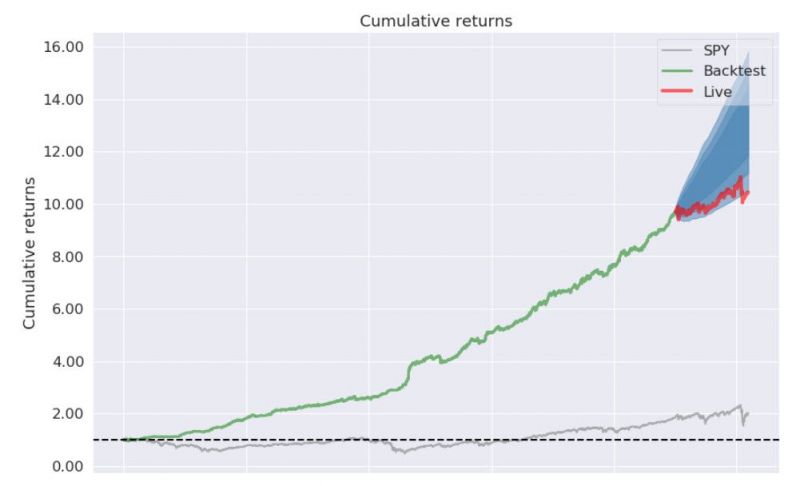

Backtest s výše uvedenými podmínkami vypadá pro celé portfolio následovně:

Pro porovnání je zobrazen i výsledek držení trhu SPY (ten pracuje s reinvestováním, kdy pozice je měněna po dividendách). Výsledky držení SPY pochopitelně nejsou zahrnuty do výsledků portfolia zobrazených ve sloupci „Combined“.

Použité váhy pro jednotlivé systémy jsou:

33,3 % MR3000

33,3 % Finwin

33,3 % Microbreakout

V testu byl použit počáteční kapitál 60 000 USD, což je částka, se kterou jsem začínal účet v rámci Trading Roomu. Každý systém tak vytváří pozice z částky 20 000 USD, což odpovídá i tomu, jak generuji v rámci Trading Roomu signály (kromě strategie MicroBreakout, která v Trading Roomu pracuje s reinvestováním). Systémy MR3000 a Finwin používají pro výpočet signálů dvojnásobnou páku. Velikost pozice MR3000L, kde obchodujeme max. 5 obchodů na long stranu, tak vychází z kapitálu 20 000 dolarů děleno 5 pozicemi – v Trading Roomu otevírám pozice o velikosti 4 000 dolarů na akcii.

Hledáte cestu, jak se dostat ke konzistentním profitům?

Rádi byste i v aktuálním kontextu obchodovali stabilně a bez emocí?

Určitě si přečtěte novou knihu Od myšlenky k reálným obchodům

Implementujte již od samotného začátku své praxe důležité systematické procesy a správné myšlení, které výrazně zvyšuje šance na stabilně profitabilní obchodování.

Inspirujte se, jak trading dělat jinak a lépe.

1/3 kapitálu pro jednotlivé strategie se mi jeví jako reálně optimální nastavení portfolia. Z výsledků je patrné, že nejvíce risku je pojeno se strategií MR3000S (drawdown až 50 %), ovšem v rámci celku jsem ochotný s takovým výsledkem fungovat.

Základní parametry testu celého portfolia – průměrné roční zhodnocení 37 % při maximálním drawdownu 10,75 %. Toto by měla být jedna z nejdůležitějších lekcí každého tradera. Spojováním nekorelujících strategií získáváme mnohem stabilnější obchodní výsledky. Podle mého názoru by každý měl obchodovat portfolio alespoň o několika strategiích – nejlépe tak různorodých, jako je to ukázáno v rámci Trading Room portfolia. Současně to znamená, že z portfolia není vhodné si vybírat „jen něco“, ale je potřeba jej obchodovat jako celek.

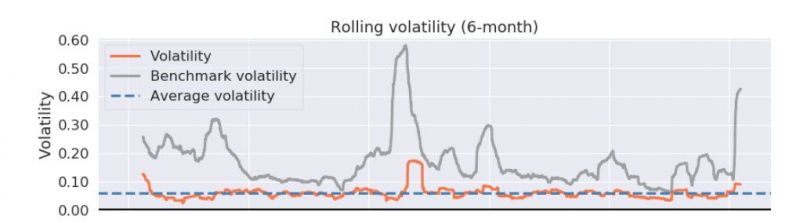

Podrobnější pohled na risk portfolia

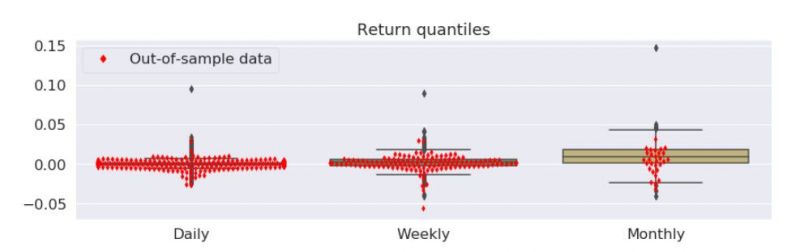

Při pohledu na měsíční zisky/ztráty je zřejmé, že není nic neobvyklého, pokud má portfolio dva po sobě jdoucí ztrátové měsíce:

Jako při jakémkoliv tradingu je proto potřeba toto přijmout jako fakt a není možné pochybovat například po dvou, třech týdnech, kdy systémy negenerují nové high. V praxi jen těžko budete ale hledat přístupy, které fungují každý měsíc/týden. Z mé zkušenosti je proto lepší přijmout realitu a naučit se s ní fungovat.

Samotný drawdown portfolia osciluje mezi 5 až 10 %:

Nyní je strategie v drawdownu, nicméně díky dodatečným fundamentálním filtrům používaných při živém obchodování mám živé portfolio na cca 60 % zobrazené hodnoty drawdownu. V každém případě sám používám období drawdownu pro navyšování kapitálu. Obecně je určitě lepší spouštět strategie, když jsou v drawdownu, než když se obchodují na novém high.

Je ale třeba se připravit na to, že drawdowny nemusí být hned překonány. Zde je zobrazeno období (svislá osa zobrazuje počet dnů v drawdownu), které na úrovní portfolia trvá pro překonání drawdownu:

Běžně je to cca měsíc, nicméně např. na začátku roku 2019 trval drawdown cca 4 měsíce. V případě „smůly“ se tak může reálně stát, že podobné portfolio spustím na novém účtu a 4 měsíce budu ve ztrátě. Opět naprostá realita obchodování.

A to jde o výsledky pouze z jediného backtestu. V praxi používám k odhadu risku Monte carlo analýzy, které indikují, že za sledované období lze realisticky očekávat drawdown až cca 15 %.

Ovšem celkově se Monte carlo výsledky jeví u Trading Room portfolia dost stabilně. Zde je 5 nejlepších a 5 nejhorších portfolio equity křivek:

Důležité pro mě je, že jednotlivé systémy mají v případě drawdownů nízkou korelaci:

Pokud jeden systém prodělává, je velmi pravděpodobné, že jiný alespoň trochu vydělá. Což mně osobně velmi pomáhá psychicky a v rámci portfolia se snažím systémy stavět právě i tak, abych měl výsledky co možná nejstabilnější.

V každém případě je ale podstatné vždy obchodovat jen s takovými částkami, se kterými dokážete drawdown ustát.

Sám kromě účtu v rámci Trading Roomu (dnes cca 70 000 dolarů, kde exekuce sdílím v rámci skupiny) obchoduji i podstatně vyšší účty v rámci svého fondu, u kterého používám podobné strategie. Ovšem ke zvládnutí drawdownů s vyšším kapitálem jsem se musel propracovat praxí. Dnes vnímám, že každé překonání trochu většího drawdownu (5-10 %) mi pomáhá v navýšení kapitálu a získání další důvěry v to, co dělám. Jsme tak opět u toho, že v tradingu je nejdůležitější praxe – obchodovat, obchodovat a obchodovat.

Do začátku bych tak určitě začal obchodovat s nižším kapitálem – například 10 000 dolarů a soustředil se především na systematičnost a překonávání drawdownů. 15% drawdown v případě účtu 10 000 dolarů je 1 500 dolarů, což je něco, co by měl zvládnout překonat i začínající trader.

Samozřejmě v případě nižšího kapitálu budou výsledky obchodování jakéhokoliv portfolia horší proto, že některé pozice není možné otevřít (akcie jsou příliš drahé) a především komise již ukrojí příliš velký podíl na zisku. Ale pokud přepočítám portfolio v rámci Trading Roomu na kapitál 10 000 dolarů, stejně je vidět, že i s tak nízkou částkou lze operovat, učit se a posouvat se kupředu.

Portfolio obchodované s kapitálem 10 000 dolarů:

A jakmile si psychika jen trochu zvykne, lze navýšit kapitál například na 20 000 dolarů, kde jsou výsledky již podstatně lepší:

31 % průměrného zhodnocení při 11% drawdownu s počátečním kapitálem 20 000 dolarů už se příliš neliší od výsledků, které backtest indikuje u podstatně vyššího kapitálu.

Shrnutí

Historické backtesty rozhodně nezaručující budoucí zisky, nicméně demonstrují určité hranice, ve kterých můžeme očekávat risk a zisk.

Živá výkonnost reportovaná v Trading Roomu velmi podobně kopíruje výsledky pro rok 2021 zobrazené v druhé tabulce. Samozřejmě s faktem, že Finwin jsme pomocí autotraderu začali ve skupině obchodovat až od začátku srpna.

Osobně mám tak k obchodovanému portfoliu solidní důvěru. Pokud však následujete moji práci, je potřeba:

Přizpůsobit risk vlastní psychice.

Vnímat „investiční horizont“ stejně jako já – tedy na úrovni měsíců, kdy by portfolio mělo překonat i případné hlubší drawdowny.

Od neúspěšného systému k ziskovému portfoliu (včetně trading simulátoru)

Jeden z principů, který připomínám začínajícím traderům stále dokola je, že na jednotlivých obchodech příliš nezáleží. A jednotlivé obchody nelze "pilovat" k dokonalosti.

Vím, že mnoho začínajících obchodníků má pocit, že vztah mezi pravděpodobností a riskem mohou ovlivňovat svými schopnostmi. Tedy například, že se naučí vyhledávat jednoduché cenové patterny s vysokou úspěšností a vysokým poměrem průměrného zisku na občasné ztráty. To je ale typický příklad kognitivního zkreslení, kterým se všichni více či méně necháváme ovlivňovat. Jedním z nejznámějších kognitivních zkreslení spojených s přílišnou sebedůvěrou je "overconfidence bias" (zkreslení přehnané sebedůvěry). To vede zejména začínající obchodníky k přecenění vlastních schopností, dovedností nebo informací. V kontextu tradingu může tento jev vést k rozhodování na základě nedostatečných nebo nesprávných informací, protože obchodník si myslí, že ví víc, než ve skutečnosti ví. Například trader může přecenit svou schopnost předpovědět pohyb trhu, a může tak podstupovat zbytečná rizika. Třeba proto, že z příspěvků na sociálních sítí má pocit, že to „musí jít“.

Jednoduše řečeno – některé věci v tradingu kontrolovat můžeme, jiné nikoliv.

Jednou z oblastí, kterou v tradingu kontrolovat nemůžeme, je výrazné zvyšování výkonnosti běžných obchodních přístupů, aniž bychom nezvyšovali risk.

Sám obchoduji mnoho strategií. Mám rád například swingové mean reversion akciové strategie. Obchoduji je ale prakticky v té nejjednodušší možné podobě. Protože vím, že v reálném světě není cesta, jak zvýšit jejich výkonnost například 5x, aniž bych podstatným způsobem nezvyšoval risk (a to třeba skrytou cestou, kterou neuvidím v backtestu, protože testy vedoucí k podobné výkonnosti budou jednodušše přeoptimalizované).

Výkonnost proto vždy posuzuji ve vztahu k risku. Metrik, jak to dělat, je celá řada. Osobně používám sharpe ratio. To velmi stručně řečeno udává poměr průměrné výkonnosti k průměrnému risku a opravdu hodně volně bychom mohli říct, že strategie se sharpe ratio 1 může mít průměrnou výkonnost například 20 % při max. drawdownu také cca 20 %, nebo 10 % při max. drawdownu také 10 % (sharpe ratio v praxi nepracuje s drawdownem, ale volatilitou výnosů).

Strategie, které živě obchoduji, mají sharpe ratio někde mezi 0,5-1,5.

Začínající obchodníci často hledají strategie, které budou mít sharpe ratio „v nebesích“ – například doufají v průměrné zhodnocení 100 % při maximálním drawdownu 5 %. To je upřímně s běžně dostupnými strategiemi naprosto nereálné.

A čas v trzích vás naučí, že ani nemá smysl se pokoušet podobným směrem strategie posouvat.

Cesta, jak výkonnost zvyšovat, je diverzifikace v rámci portfolií.

Tím, že budete postupně obchodovat více nekorelujících strategií, zachováte jejich výkonnost, ale celkový risk bude klesat. Sharpe ratio se bude zvyšovat.

Velmi dobře to v krátkém videu vysvětluje Ray Dalio (americký miliardář a významný hedge fund manager):

https://www.youtube.com/watch?v=Nu4lHaSh7D4

Ray ukazuje, že to, co ovlivňuje celkový risk našeho obchodování, je počet systémů (nebo zdrojů příjmů) a jejich korelace.

To je mentální posun, který je potřeba si v tradingu osvojit. Je potřeba odpoutat pozornost od jednotlivých obchodů a začít přemýšlet o systémech pracujících v celku.

Na první pohled to nemusí vypadat složitě. Ale úplně snadné to není. Je potřeba vytvořit workflow, které zajistí, že jednotlivé systémy spolu dobře fungují, že se příkazy zadávají bez chyb, že dokážeme vše spolehlivě vyhodnocovat a podobně. Rozhodně to ale není nepřekonatelné. Podstatné je, do jaké oblasti trader zaměřuje svoji pozornost.

V pochopení důležitých a méně důležitých věcí v tradingu mohou pomoct také simulace.

Na Google Colabu s vámi sdílím svůj python simulátor náhodného obchodování.

Naleznete jej na této adrese:

https://colab.research.google.com/drive/1eLZr0-UuCx6srHLkF4QM0L_1LB5XvnzT?usp=sharing

Skript si uložte na svůj Google Drive a můžete jej spustit černou šipkou v záhlaví. Pak stačí vyplnit příslušná políčka a kliknout na „Spočítej“:

Prostředí je jednoduché. Skript generuje hypotetické systémy podle zadaných parametrů. Průměrný roční výnos 0,2 říká, že generujeme systém průměrně generující 20 % p.a. Pak je důležitá roční volatilita. Hodnota 0,2 stručně řečeno znamená, že můžeme očekávat drawdown cca 20-30 %. Dále zadáme počet let v simulaci a počet generovaných strategií.

Klikneme na Spočítej a dostaneme například podobný graf:

Je zde daný počet equity křivek, které jsou vygenerované náhodně, ale s výchozími parametry výnosnosti a risku.

Některé systémy z principu vydělávají více, jiné méně. Pod tabulkou naleznete základní pohled na výnos a risk:

CAGR mean: 21,13 %

CAGR max: 30,97 %

CAGR min: -0,69 %

Drawdown max: 40,15 %

Drawdown min: 21,95 %

Drawdown mean: 30,31 %

Hodnoty se pochopitelně liší s každým během skriptu (křivky jsou generovány náhodně), ale rámcově budou při stejných parametrech vypadat podobně. Zde vidíme, že drawdown systémů se pohyboval v rozmezí 21,95 – 40,15 %. Výnosnost od -0,69 % do 21,13 % (ano, jedna strategie ztrácela podobně, jako se nám to bude dít na živých účtech).

Všech deset systémů má průměrné zhodnocneí 21,13 % při průměrném drawdownu 30,31 %. To je relativně realistický poměr.

Pokud ale v živém obchodování budete obchodovat se systémem, který má průměrné zhodnocení 21,13 % při drawdownu 30,31 %, není skutečně způsob, jak snížit drawdown nějakými "pokročilými taktikami" třeba na polovinu.

Až na jedinou taktiku. Doslova hlavní „svatý grál“ tradingu, který se odehrává na úrovni portfolia.

Řekněme, že bychom každé strategii přiřadili 1/10 kapitálu (na ukázce pracujeme s 10 strategiemi) a obchodovali je všechny najednou. Výkonnost portfolia by pak vypadala následovně:

Max Drawdown: -4.90 %

CAGR: 23.05 %

Annual Volatility: 5.23 %

Celkové portfolio má najednou průměrné roční zhodnocení 23,05 % při maximálním drawdownu -4,90 %.

Věřím, že tento příklad hovoří za vše a maximálně doporučuji, abyste si s testerem hráli chvíli sami.

Jsem přesvědčen, že po čase každému obchodníkovi začne docházet, jak hodně záleží na kombinaci strategií do celku (portfolia) a jak minimálně jsou podstatné jednotlivé obchody.

Samozřejmě, že praktická implementace portfolií systémů má mnoho aspektů, které musíme řešit a sdílený python skript problematiku přibližuje jen ve zjednodušené a teoretické rovině. V praxi musíme systémy vytvářet, řešit rozdělování kapitálu mezi strategie, zajišťovat nízkou korelaci, systematicky obchodovat mnoho signálů atd.

Podstatné ale je, kam ve svém tradingu zaměřujete pozornost – na precizování např. vstupních situací nebo na pilování portfolia jako celku...