+93 % za 3 měsíce – breakout systém na ES

Přibližně před rokem jsem popisoval nasazení intradenního systému, který po spuštění inkasoval ztrátu za ztrátou. Nyní má za sebou už reprezentativnější vzorek 100 obchodů a tento rok generuje zisk za ziskem. Myslím, že princip dlouhodobého vydělávání na burze nelze demonstrovat lépe.

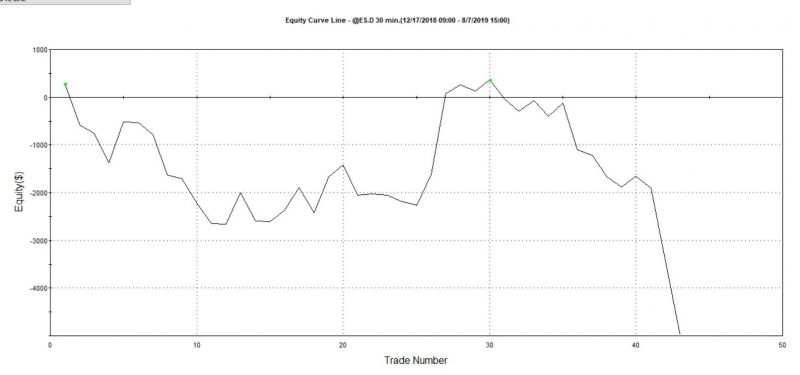

První popis nasazení systému naleznete v článku Očekávání vs. realita obchodování. Jak se připravit? V něm jsem popisoval, že přestože při obchodování vždy podvědomě doufáme v to nejlepší, musíme se připravit na realitu. Která může vypadat třeba tak jako u mého systému. Přestože má systém super historické výsledky a obchodovaný edge dává smysl, po nasazení live se mu příliš nedařilo. Od spuštění prakticky ztrácel. A nejen v rámci první série cca 13 obchodů popisovaných v článku. Systému se nedařilo ještě několik měsíců. Equity křivka se započítanými komisemi a skluzem (tick na vstupu i výstupu) vypadala do poloviny roku 2019 takto:

Ten pohled vůbec není hezký. Zejména, pokud takový systém obchodujete jako nováček (třeba jste si jej koupili nebo pronajali), bez porozumění dlouhodobých pravděpodobností a podkapitalizovaně. Například s typickým účtem 10 000 USD, který se pro e-mini ES běžně doporučuje. V tom případě nyní čelíte drawdownu cca 45 % a ohromné nejistotě, jestli metoda funguje. Pokud jste tak již neučinili, pravděpodobně systém přestanete obchodovat.

Přitom jak jsem ukazoval v nedávném vysílání zaměřeném na popis cesty tradera – dlouhodobým pravděpodobnostem nelze poručit, aby plynuly v konstantním složení. Máte-li systém s průměrným ziskem 150 USD/obchod, tak to neznamená, že tento zisk se bude dostavovat v každém jediném obchodě. Jde o dlouhodobý průměr. V praxi to znamená, že může přijít nejprve hodně ztrát a následně hodně zisků. Průměr se formuje za delší období – např. 100 obchodů. Sám dnes přemýšlím u strategií v horizontu let.

Je tedy vždy extrémně důležité nastavit strategii správný risk management (například přidělený kapitál) a zejména obchodovat systémy v portfoliích. Protože pak nebudeme mít tendence vypínat to, co „vypadá, že nefunguje“ a necháme vyvinout dlouhodobé pravděpodobnosti.

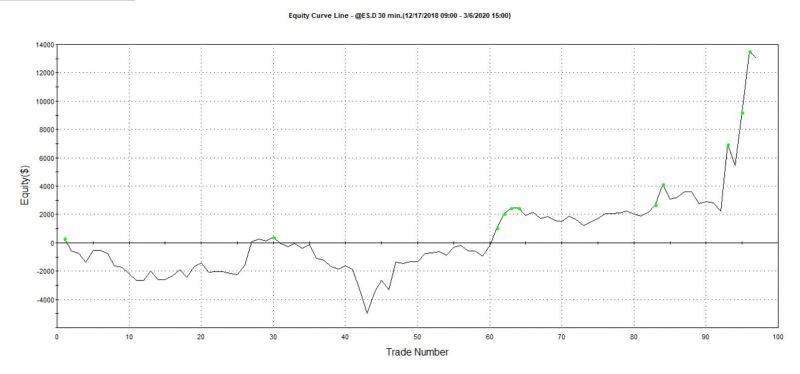

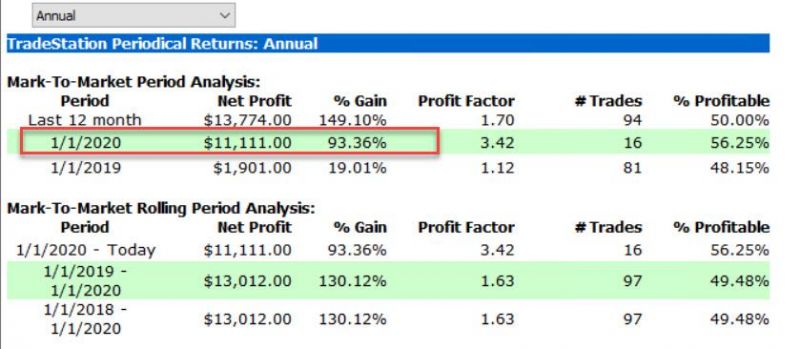

A jak vypadá tento sytém po přibližně 100 obchodech?

Takto:

Systém pookřál a volatilita je zvýšená (ještě, aby ne – jde o tzv. breakout volatility), a pokud bychom snesli loňský 45% drawdown, tak bychom letos inkasovali za první tři měsíce skoro 100% zhodnocení (po komisích a skluzech 93%):

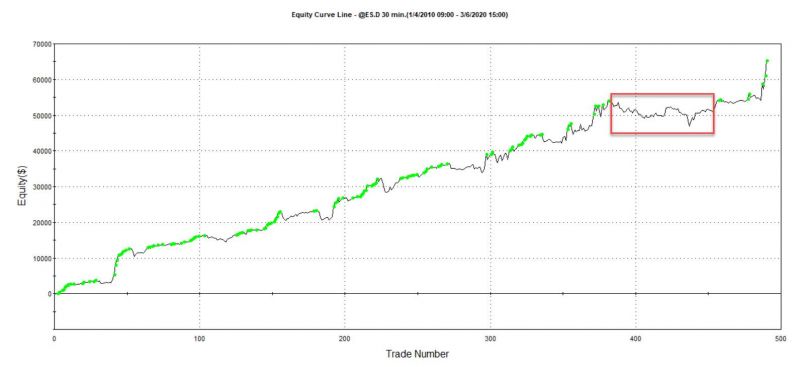

A tradičně – pokud se na equity systému podíváme z dlouhodobého pohledu, pak onen dramatický úvod na začátku roku 2019 vlastně vůbec tak dramaticky nevypadá:

Co uvedené demonstruje?

Základním bodem pro zvládnutí úspěšného obchodování je rozumět dlouhodobým pravděpodobnostem a zejména tomu, jakou volatilitu můžeme ve výsledcích obchodování očekávat. Uvedený 45% drawdown na hypotetickém desetitisícovém účtu je statisticky zcela očekávatelný – byť to tak z dlouhodobého backtestu vůbec nemusí vypadat.

Strategie je potřeba obchodovat v portfoliích. Protože jen tak se dají rozumně přestát období, kdy se strategii nedaří (a taková období budou mít všechny strategie). Například nyní, ve zvýšené volatilitě plné dramatických poklesů akciových indexů, mi samozřejmě nevydělávají swingové systémy nakupující akcie (které ale mají krásně vyděláno z předcházející let). Příliš mě to ale nestresuje, protože žně mají například právě breakout systémy těžící z vysoké volatility.

Volatilita strategie musí odpovídat velikosti účtu. Například popisovanou strategii v ES sám neobchoduji s alokací 10 000 USD, ale výrazně vyšší. Zde je extrémně důležité rozumět metrikám typu sharpe ratio. Viz Vyhodnocování obchodních systémů z pohledu dostupných metrik. Skutečně výnosy generujeme podstupovaným riskem a ten je třeba řídit. Jistě, pak nebudeme dosahovat zhodnocení 100 % za pár měsíců, ale budeme schopni strategie obchodovat dlouhodobě.

Při obchodování strategií se musíme pídit po dlouhodobých risk profilech systémů a dobře rozumět tomu, co zvládneme obchodovat a co nikoliv. To, co v tradingu můžeme kontrovat, je risk. Pokud ten budeme mít rozumný, tak se výnosy dostaví. Spousta obchodníků naskakuje do systémů jen proto, že se jim daří poslední dobou. Třeba zrovna tak, jako mému ES systému. A pak jsou překvapeni, že jim takový systém třeba i vymaže účet. Proto jsem přesvědčený, že je lepší začít s pomalejšími swingovými systémy, které vyučuji např. ve workshopu swingového obchodování, zocelit psychiku a skutečně akceptovat všechny principy tradingu. A teprve následně se vrhat do agresivnějších a rychlejších přístupů. Intradenní breakout systémy mají jednoznačně místo v našem arzenálu strategií, ale jak vidíte, dokáže to být jízda. Na druhou stranu jde o strategie, které dobře dokáží vytěžit období s vysokou volatilitou, které není pro akciová portfolia nejpříznivější.

Petr Podhajský

Fulltime obchodník věnující se tradingu více než 20 let. Specializace na systematické strategie obchodované na futures a akciích. Oblíbený styl obchodování: stavba automatizovaných portfolio systémů, které využívá i při správě většího externího kapitálu.

-

3

3