Na čem aktuálně pracuji – portfolio systém komoditních strategií (část I)

Slovo dalo slovo a pro jednoho ze svých významných klientů připravuji kompletní automatizovaný systém (AOS) pro správu větších peněz v komoditních trzích. A jelikož to bude bezesporu zajímavá cesta, rozhodl jsem se ji na Finančníkovi dokumentovat a svými myšlenkami pomoci těm, kteří obchodování na úrovni portfolia také řeší. Věřím, že se postupně dostaneme až k reálným obchodům. K nim ale povede ještě poměrně náročná cesta. Tu dnes teprve začínáme.

Nejprve malý úvod. S narůstající nejistotou v akciových trzích je pro stále více větších investorů a traderů zajímavé diverzifikovat se do jiných trhů. Jedny z nejzajímavějších jsou futures, které mají s akciemi velmi nízké korelace. Tato oblast lákala i jednoho z dlouholetých čtenářů Finančníka, kterému jsem s úspěchem pomáhal vytvářet systematické portfolio obchodující akciové trhy. Obchodník v trzích pracuje s nadstandardně velkými objemy peněz a jeho cílem je především co nejvyšší diverzifikace. Postupně jsme se tak domluvili, že připravím portfolio řešení i pro futures trhy. Oblast je to zajímavá i pro mě samotného. A vlastně jsem celý projekt uvítal jako příležitost konečně dotáhnout své vlastní dílčí projekty řízení risku na úrovni portfolia, kterým jsem poslední roky věnoval mnoho času (ale které mám bohužel často stále ve formě spíše jednotlivých nástrojů než jednoho celistvého řešení). A tak vznikl projekt FinFolio – řešení na úrovni hedgového fondu, které bude automaticky obchodovat řadu nekorelujících strategií na mnoha nekorelujících trzích.

Proč jsem se rozhodl o vývoji psát na Finančníkovi? Tak především proto, že projekt zabírá veškerý můj aktuální čas a tradičně píši o tom, co sám v trzích řeším. Je mi jasné, že svojí komplexností jde o projekt, který nemusí oslovit každého (na druhou stranu proto zde máme na Finančníkovi základní kurz a swingový workshop podávající informace ve srozumitelné podobně i začínajícím a středně pokročilým traderům), ale také vím, že je zde řada pokročilých traderů řešící podobné téma. A byť určitě nepůjdu v každém bodu popisu mé práce do naprostého detailu, z vlastní zkušenosti vím, jak inspirující mohou být jen rámcové myšlenky a pohled na postup někoho jiného. V neposlední řadě bude jistě pro mnoho lidí zajímavé sledovat, jestli se mi podaří dojít do konce a s jakým výsledkem.

Co je tedy ve zkratce cílem projektu? Vytvoření portfolio řešení, které:

- Bude obchodovat neomezený počet futures trhů (případně dalších trhů nabízejících dostatečnou volatilitu, jako jsou kryptoměny). Řešení musí jednoduše zvládnout přibírat „za běhu“ nové trhy a aplikovat na ně používané strategie.

- Umožní volně přidávat nové vstupní/výstupní taktiky (dílčí obchodní systémy).

- Bude všechny strategie obchodovat jak na dlouhou, tak krátkou stranu.

- Bude průběžně řídit risk na základě aktuálních korelací obchodovaných systémů, trhů samotných a aktuální volatility.

- Bude vše obchodovat automaticky (začneme u Interactive Brokers).

- Bude mít šanci reálné dlouhodobé výkonnosti 1–1.5 sharpe ratio.

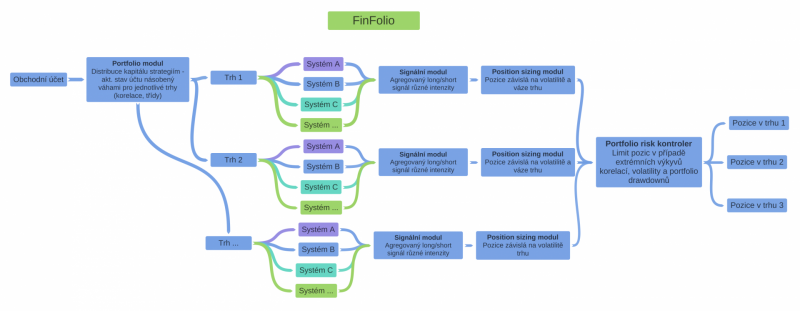

Celý projekt mám rozdělený do několika modulů, které budou vypadat zhruba následovně:

Základní koncepty, se kterými na projektu pracuji:

Použité strategie budou vycházet ze základních „idea first“ principů (breakout, mean reversion, carry) a nebudu je optimalizovat (ani pro jednotlivé trhy). V zásadě použiji přístupy, které jsem kdysi sdílel v kurzu Vytváříme AOS: Od myšlenky k automatizovaným profitům. Tedy, že obchoduji současně různé nekorelující variace stejného obchodního systému, aniž bych se na základě historické výkonnosti snažil vybrat tu, která v minulosti nejvíce vydělávala (protože jsem absolutním zastáncem toho, že v trzích nelze vybrat výhodnou strategii jen na základě její historické výkonnosti).

Minimálně ze začátku bude projekt stavět na swingových obchodech. Intradenní strategie jsou lákavé svou hypotetickou výkonností, v rámci portfolií obchodovaných na více trzích ale bývá při vyšší frekvenci obchodování problém se skluzy v plnění, které v důsledku reálnou výkonnost hodně ovlivňují. Swingové obchodování je v tomto ohledu „sázka na vyšší jistotu“, neboť se obchoduje s mnohem nižší frekvencí a méně nás toho může v praxi zaskočit.

Prioritou bude obchodovat co nejvíce možných trhů, protože jsem přesvědčený, že nejdostupnější svatý grál v tradingu je diverzifikace přes nekorelující trhy. Bohužel toto v praxi vyžaduje více kapitálu, který limituje, jak hodně se můžeme diverzifikovat.

Jednotlivé dílčí systémy na stejném trhu nebudou obchodovat samostatně. Od toho bude v projektu „signální modul“, který bude signály agregovat do jednoho finálního signálu. Řekněme, že například budou na Trh 1 puštěny strategie Breakout1, Breakout2 a MeanReversion1 (pracující na různých timeframe). Všechny tři strategie budou chtít být v pozici – Breakout strategie v dlouhé a MeanReversion v krátké. Výsledkem bude vážený průměr jednotlivých signálů (například long s menší pozicí). Toto vnímám jako podstatné, protože se v důsledku ušetří ohromné množství komisí a skluzů v plnění, než kdybychom do všech strategií vstupovali samostatně (a v tradingu se opravdu každý dolar počítá, byť vím, že mnoho traderů toto zásadně podceňuje).

Velkou pozornost chci věnovat modulu Portfolio risk kontroler. Pokud jsem se za 20 let tradingu něco naučil, tak je fakt, že trhy mají vždy něco, čím nás mohou překvapit (mimochodem – četli jste už tyto zprávy, jak díky chybě v platformě brokera, která nepočítala se zápornou cenou ropy, začal daytrader den se 70 tisíc dolary a skončil se záporný zůstatkem 9 milionů dolarů?). Cílem kontroleru bude snižovat pozice v případě, že se v trzích bude dít něco nezvyklého – například se výrazně změní běžné korelace (což je mimochodem něco, co se stalo letos v akciích s nástupem koronaviru).

To je tedy hrubý nástřel projektu, na kterém aktuálně pracuji. Mým rámcovým cílem je využít jak zkušenosti, tak především hotové dílčí nástroje a začít s prvními živými obchody na podzim letošního roku. O postupu na projektu budu na Finančníkovi průběžně informovat.

Petr Podhajský

Fulltime obchodník věnující se tradingu více než 20 let. Specializace na systematické strategie obchodované na futures a akciích. Oblíbený styl obchodování: stavba automatizovaných portfolio systémů, které využívá i při správě většího externího kapitálu.

-

9

9

-

3

3