Střípky z rozbíhání fondu

Poslední týdny trávím spoustu času posouváním prací na fondu. Zde je první souhrnný update, kam jsem se zatím posunul z pohledu používaných strategií a jaké jsou mé další plány.

K samotnému rozhodnutí rozjet fond jsem dostal patrně nejvíce e-mailových reakcí od založení Finančníka. Řada z vás se zajímá jak na to, jiní zjišťují možnosti správy peněz atd. Pro mě samotného je to pochopitelně velký krok. Do určité míry zde vidím paralelu se vzdělávacími kurzy, které mi vždy poskytovaly určitý bič na promýšlení strategií do detailů a jemných nuancí. U fondu pracuji sice s podobnými strategiemi jako na svém osobním účtu, ale práce s externím kapitálem mě nutí mnohem více promýšlet a dotahovat detaily například řízení portfolia. Vše tak postupuje dopředu jen velmi pomalu. Na druhou stranu dobrou zprávou je, že fond již reálně funguje a obchoduje.

V prvotní chvíli jsem se rozhodl zaměřit na systematické strategie pracující s americkými akciemi a ETF.

Jelikož ve fondu plánuji hodnotit i většinu svého vlastního kapitálu, hlavní důraz kladu na co nejvyšší stabilitu výnosů a co nejnižší drawdowny. Byť za cenu nižších výnosů.

Způsob, jak dosáhnout co nejvyšší stability, je pochopitelně diverzifikace. Fond jsem začal obchodovat s osmi strategiemi (kde obchodování jedné ještě ladím po technické stránce), které mají velmi nízké korelace. A to jak výnosů, tak především drawdownů. Historický backtest korelace drawdownů vypadá takto:

Nejvyšší korelace v drawdownech s akciovým indexem S&P 500 (reprezentovaným tickerem SPY) mají strategie MicroBreakout a MR3000L, které obě nakupují akcie a drží alespoň několik dnů. Což je logické – pokud začnou akciové trhy celkově padat, budou ztrácet všechny strategie, které nějakým způsobem akcie drží. To je i důvod, proč ve fondu nemám zatím další strategie, které americké akcie drží. U všech testovaných jsem měl sice nízkou korelaci výnosů, ale vysokou korelaci v drawdownech.

Dobré je, že při intradenním nákupu akcií v podobě strategie FinWin, kterou v portfoliu fondu obchoduji také, korelace v drawdownech není (viz řádek Finwin_long).

V portfoliu fondu tak mám nyní:

- Dvě strategie, které nakupují americké akcie a drží je alespoň několik dnů (MicroBreakout a MR3000L).

- Dvě strategie, které nakupují americké akcie a drží je maximálně 12 hodin (Finwin_long a STARL).

- Strategii, která shortuje americké akcie a drží pozice několik dnů (MR3000S).

- Strategii, která shortuje americké akcie na intradenní bázi (Finwin_short).

- Strategii obchodující volatilitu (vxTradeLow, vxTradeHigh).

Všechny strategie jsou samozřejmě plně mechanické a automatizované.

Velkou technickou výzvou pro mě bylo zajistit, abych strategie byl schopen obchodovat coby portfolio a mohl reagovat na poměrně časté změny kapitálu. Na konci každého kalendářního měsíce fond oceňuji a přidávám/odebírám kapitál podle toho, jak ve fondu proudí externí kapitál.

Vyřešeno to mám tak, že celé portfolio obchoduji jako jeden systém, který má na začátku definován vstup v podobě aktuální výše kapitálu. Jednotlivé strategie mají svůj position sizing definován procentuálním poměrem kapitálu celého portfolia. Pokud se změní velikost kapitálu fondu například o deset milionů korun, všechny strategie budou okamžitě další den pracovat s adekvátně většími pozicemi. Otevřené pozice mám uloženy v databázi, což zajišťuje, že jsou uzavírány pozice vždy ve velikosti, ve které byly původně otevřeny.

Všechny strategie v celém portfoliu v reálném čase také „vědí“ o ostatních strategiích. A pozice v určité akcii tak nemůže být otevřena v několika strategiích současně (tento princip už mám zahrnut i v backtestu).

Velkou otázkou pochopitelně je, jak velký podíl kapitálu přidělit jednotlivým strategiím v portfoliu. Nyní to dělám tak, že posuzuji individuálně historickou volatilitu strategií, kterou normalizuji. Tj. chci, aby všechny strategie měly v portfoliu podobnou volatilitu. Velmi jednoduše to lze udělat například přes posuzování denních procentuálních výkyvů zisků a ztrát strategie s tím, že nastavím position sizing a kapitál strategie tak, aby nejvyšší denní historické procentuální zisky/ztráty strategie byly na úrovni x % kapitálu. Nebo lze použít standardní odchylky výnosů, což je metrika, se kterou sám pracuji. Nesleduji tedy maximální drawdowny strategií, protože ty jsou vždy výsledkem určité náhody a jde jen o jedno jediné číslo (tedy statisticky nerelevantní informaci). Jde mi více o to, aby ztráty v jedné strategii nebyly nějak zásadní vůči velikosti celého portfolia. Všechny strategie by tak měly mít dlouhodobou podobnou průměrnou volatilitu.

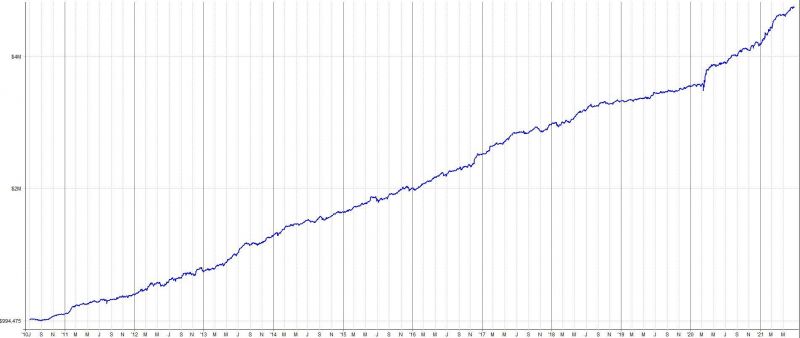

V podobný přístup mám velkou důvěru, ale vede k tomu, že máme-li málo strategií, nemusí být využit všechen kapitál. A to je přesně situace, ve kterém jsem nyní. S velmi konzervativně nastavenou volatilitou strategií má historický backtest portfolia drawdown pouze 3,85 %, ovšem úplně nejvyšší souběžná intradenní expozice portfolia byla jen 23 %. Tedy většinu času není do obchodování zapojeno více než 75 % kapitálu. To samozřejmě vede k nižším možným výdělkům. Nicméně historický backtest první verze portfolia nasazené ve fondu indikuje průměrnou možnou roční výkonnost 16 %. Při maximálním drawdownu 3,85 % a nejvyšším využití kapitálu 23 % je to za mě velmi dobré a líbí se mi stabilita výnosů, tvořená za posledních cca 11 let 12 711 obchody – ohromným vzorkem. Takto vypadá equity křivka celého portfolia (historický backtest zahrnující poplatky):

Ale je pochopitelně na čem pracovat. Můj cíl je samozřejmě zužitkovat i zbývající volný kapitál fondu. Nicméně nechci to dělat na úkor vyšší volatility jednotlivých strategií (což by vedlo sice k vyšším výnosům, ale také k vyšším drawdownům), ale pomocí dalších nekorelujících strategií. Pracuji na strategiích s využitím opcí, futures a mimo evropských akciích. Ale každý, kdo strategie kdy vyvíjel jistě rozumí tomu, že vývoj a testování chce čas. Ten mimochodem potřebuji i proto, abych u stávajících strategií ověřoval třeba to, jak velké pozice jsem schopen do trhu umisťovat a možná tak v budoucnu některým strategiím v portfolií váhu přeci jen trochu zvedl.

Další verze portfolia by tak měly být především komplexnější co se počtu různých strategiích týče. Rozhodně o vývoji budu dál na Finančníkovi reportovat.

Pozn.: Postup založení fondu jsem popisoval zde. Je založen podle § 15 odst. 1 zákona č. 240/2013 Sb. a umožňuje provádět „správu majetku srovnatelnou s obhospodařováním“. Fond je podle uvedeného zákona pouze registrován u ČNB a nepodléhá její regulaci či dohledu jako tradiční investiční fondy. Ve fondu nespravuji malý kapitál veřejnosti a je určen pouze pro kvalifikované investory.

Petr Podhajský

Fulltime obchodník věnující se tradingu více než 20 let. Specializace na systematické strategie obchodované na futures a akciích. Oblíbený styl obchodování: stavba automatizovaných portfolio systémů, které využívá i při správě většího externího kapitálu.

-

10

10

-

3

3