Důležitou diverzifikaci přináší obchodování již dvou systémů

Dva měsíce po ukončení swingového workshopu generují vyučované strategie první zisky a ztráty. Ty nám nabízejí zajímavý pohled na diverzifikaci v praxi.

Kolik systémů obchodovat optimálně v portfoliu? Z mé zkušenosti jednoznačně platí, že čím více, tím lépe. Ale samozřejmě jsou zde praktické limity. Know-how, velikost účtu, psychika, zkušenosti atd. Proto je potřeba hlavně začít s pár systémy, dostat vše „do pohybu“ a postupně vše pilovat a rozšiřovat.

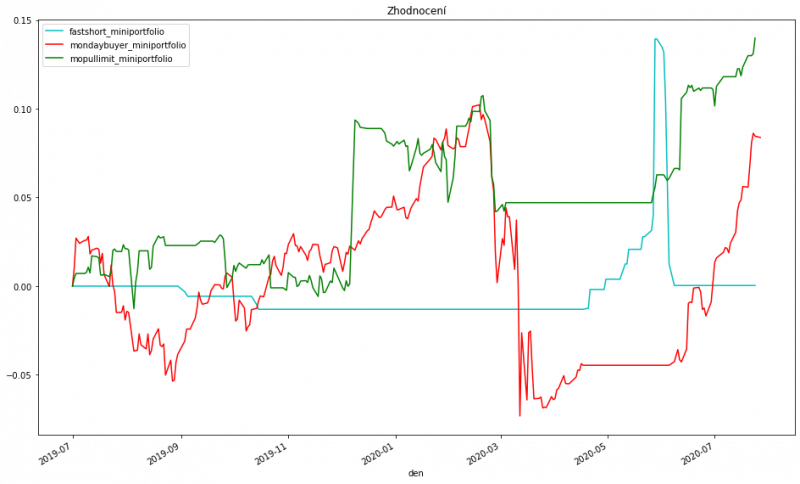

Praktickým startovacím bodem portfolio obchodování na Finančníkovi je swingový workshop, kde si probíráme hned několik strategií s využitím akcií. Ty mají ohromnou výhodu, že je lze obchodovat i s malými účty a přitom mít stále pod kontrolou risk. Na posledním workshopu jsme si nadefinovali i určité „miniportfolio“ právě pro malé účty. To se skládá ze tří strategií – jedné, která obchoduje pouze short a dvou obchodujících pouze long. Short strategie v aktuálním kontextu aktivní není, takže obchodují pouze zmíněné dvě long strategie – Monday Buyer a Mopull Limit. První drží akcie déle a zaměřuje se na akcie z indexu S&P 500, u kterých je nižší volatilita. Druhá naopak obchoduje aktivněji a zaměřuje se na akcie z indexu Russell 3 000. Přestože tak nejde o stejné strategie, obě se zaměřují na držení dlouhých pozic v akciích, a nabízí se tak otázka – jaký může mít podobné velmi jednoduché dělení portfolia praktický přínos? Pojďme si jej ukázat na živém průběhu obchodování od momentu, kdy jsme si ve workshopu portfolio představili – tj. v polovině listopadu 2019.

Hovoříme-li o diverzifikaci v portfoliu, tak mě, velmi stručně řečeno, zajímají hlavně následující informace:

Zda se liší obchodovaná logika strategií. Zajímám se o základní logiku systému, spoustu informací lze ale vyčíst z backtestů – například s jakým RRR strategie obchodují, jak dlouho drží pozice atd. Mopull limit a Monday Buyer jsou z tohoto pohledu dost odlišné systémy a přestože oba mají určitou korelaci s celkovým akciovým indexem (přeci jen nakupují akcie), jsou odlišné.

Vzájemná matematická korelace výsledků.

Backtesty Monday Buyer a Mopull Limit nabízejí následující equity křivky:

A přestože se opticky může zdát, že se křivky pohybují dost podobně, matematická analýza hovoří jasně – například v posledním roce mají obě křivky korelační koeficient jen 0.15. Tedy nízkou korelaci. To jednoduše řečeno znamená, že oba systémy by měly vydělávat trochu jinými způsoby – což zvyšuje šance na stabilní výsledek celého portfolia.

A realita nám dává naprosto za pravdu.

Takto se vyvíjel za poslední rok systém Mopull Limit:

Červená linka zobrazuje živé obchodování od konce swingového workshopu (tedy cca 2,5 měsíce), kde všichni účastníci dostali kód systému v otevřené podobě. Výsledky vůbec nejsou špatné. Anualizované zhodnocení 23,5 %, sharpe ratio 1,0 a drawdown -4,5 %. Nicméně v absolutním porovnání strategie za poslední rok zdaleka nepřekonala benchmark – index S&P 500 (byť k tomuto se ještě dostanu níže), zobrazený šedivou křivkou.

MondayBuyer také nakupuje akcie, ale jeho výsledky jsou úplně jiné:

Ve vývoji equity křivky od workshopu, kde opět všichni účastníci strategii získali a dnes již také často obchodují, vidíme anualizovaný výnos 37.3 %, sharpe ratio 4,42 a drawdown -1.4 %. Zde jen malé upozornění – tato strategie drží akcie delší dobu a účastníci workshopu začínající se strategií v listopadu tak na začátku měli jiné pozice (a tudíž výsledky), než jsem držel já. Stále je ale strategie v hezkém plusu. Navíc strategie MondayBuyer obchoduje bez marginu!

Na uvedených příkladech je krásně vidět:

Že každá strategie má lepší a horší období.

Je těžké si vybrat a obchodovat jen jednu strategii, protože horším obdobím se nedá vyhnout. Bohužel většina začínajících obchodníků toto nikdy nepřijme a neustále přeskakují mezi systémy. Většinou naskakují do systémů těsně před tím, než přijde drawdownu (jako je tomu ve strategii Monday Buyer, kde sharpe ratio 4,42 není pochopitelně dlouhodobě udržitelné).

Obchodování více strategií najednou podstatně vyhlazuje obchodní výsledky a zvyšuje pravděpodobnosti výdělku.

Samozřejmě, že diverzifikace přes dvě strategie není dostatečná, je to spíše „důležitý začátek“. Ale i tak je zde vidět jeho praktický dopad. Ten je nyní zkreslen tím, že v našem „miniportfoliu“ z workshopu jsme přiřadili strategii Mopull Limit (té aktuálně méně vydělávající) 2/3 kapitálu a aktuálně lepší strategii Monday Buyer jen 1/3 kapitálu. Celkové výsledky spojeného obchodování pak vypadají takto:

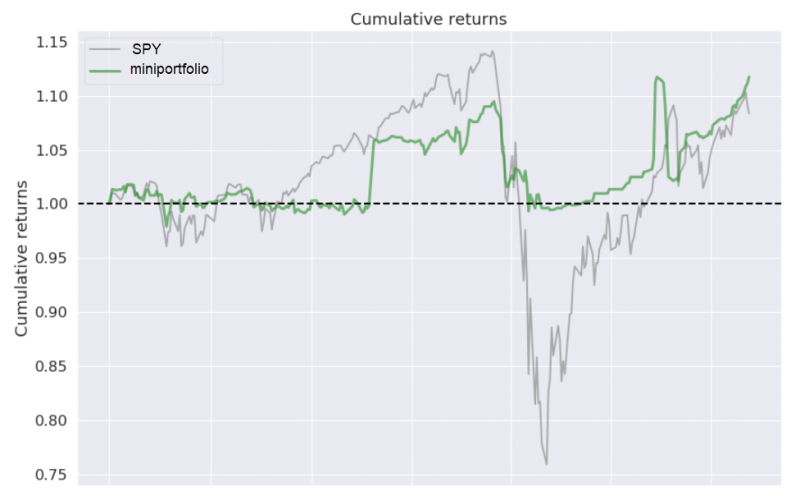

Miniportfolio obou strategií obchodovalo s anualizovaným výnosem 28,7 %, sharpe ratiem 1,63 a drawdownem -2,8 %. Vidíte, že i třetinová účast strategie Monday Buyer například i v tomto krátkém období výrazně snížila drawdown. Na druhou stranu ale spojení obou strategií nepřekonalo benchmark v podobě indexu S&P 500.

Nebo překonalo? Hrozně totiž záleží s jakou optikou trhy vyhodnocujeme a co je naším cílem.

Jak zde píšeme stále dokola. Peníze v trzích vyděláváme podstoupením risku. Obecně platí, že čím více riskujeme, tím bude naše křivka výnosů rozskákanější a tím můžeme více vydělat. Risk přitom můžeme kontrolovat – například nastavením páky nebo právě složením portfolia. V něm můžeme jednoduše dávat vyšší váhu strategiím, které mohou vydělávat sice méně, ale stabilněji (to je i důvod, proč v našem miniportfoliu má Mopull Limit váhu 66 %). Podstupovaný risk se tedy projevuje i do volatility (rozskákanosti) našich výnosů. Toto téma je na delší diskuzi a bohužel úplně mimo možnosti tohoto článku.

Nicméně podívejte se, jak výnosy našeho obchodování vypadají v porovnání s indexem, pokud volatilitu normalizujeme (tedy srovnáme risk v případě obchodování portfolia na úroveň vycházející z držení indexu):

Strategie si v tomto poměrně složitém období nevedly vůbec špatně. Při srovnatelném risku měly výnos podobný jako index. Jinými slovy – pokud bych strategii obchodoval například s vyšší pákou (což není technicky problém), tak by výnos index překonal při srovnatelných drawdownech. Volatilita výnosů je přitom jedním z parametrů, které lze v obchodování předvídat s poměrně vysokou pravděpodobností (na rozdíl od výnosů samotných). Dopředu si ji tak můžeme naplánovat.

V obchodování je hrozně důležité, na jaké cíle obchodník míří.

Pokud obchodujete na různých šampionátech s malými účty, budete patrně mířit na co nejvyšší výnosy bez ohledu na rozskákanost (volatilitu) výnosů. To s sebou pochopitelně nese vysokou šanci na ohromné drawdowny (ve vyšších desítkách procent) a nemalou šanci na vymazání účtu (což je risk, který na šampionátu rádi všichni podstupují, protože zviditelnění v případě úspěchu za ten risk stojí).

V případě zhodnocování vlastního majetku ale většina rozumných obchodníků bude mířit především na stabilitu výnosů. Určitý risk podstupovat musíme, ale musí být v rozumných mezích. Sám si nedokáži dnes představit, že bych na svém účtu čelil například drawdownu více než 30 %. S většími penězi mířím spíše na polovinu této úrovně.

A zde se tak dostává ke slovu právě diverzifikace. Už i na výše uvedeném příkladu je zřejmé, jak již se dvěma strategemi lze risk do určité míry řídit. Dvěma nízko korelujícími strategiemi zvyšujeme šance na výdělek i v kratším horizontu. Přiřazením menší váhy volatilnější strategii výnosy stabilizujeme.

Ale samozřejmě i mým cílem je vydělávat co nejvíce a sám pochopitelně obchoduji více strategií než jen tyto dvě vyučované, spolu s několika dalšími, na workshopu. Ale i na těch je vidět, jak principy vysvětlované na Finančníkovi stále dokola zapadají do sebe. V obchodování často stačí podívat se na věci z dostatečného odstupu. Takto například vypadají výsledky obou systému za posledních 2 000 dnů (od roku 2012). Přestože S&P 500 prakticky jen stále rostl, systémy index nejen překonávají, ale především se tak děje s vyšší stabilitou výnosů:

Ta je o to patrnější, pokud volatilitu portfolia srovnáme na úroveň volatility indexu:

V případě pohledu na strategii za posledních 20 let (tj. od roku 2000) je pak výsledek ještě markantnější (a zde výkonnost portfolia není normalizovaná na volatilitu indexu, protože pak křivky nejsou ani vidět):

Pokud dnešní téma shrnu. Osobně si myslím, že v portfoliu je dobré mít pět a více různých nízkokorelujících strategií. Ale jak je patrné na dnešním příkladu, už i dvě strategie umožňují pracovat na profesionálním tradingu – zvyšovat šanci na výdělek a částečně i řídit stabilitu obchodování (podstupovaný risk).

Co jsem si potvrdil výukou swingového obchodování

Rok 2018 byl na Finančníkovi ve znamení swingového obchodování. Občas dostávám dotazy, proč se ve výuce nevěnuji i dalším stylům obchodování. Odpověď je jednoduchá – komunikace ohledně swingového obchodování mi reálně zabírá veškerý čas, který mám na Finančníka vyčleněný. Jak řada z vás ví, výuku jsem letos dělal trochu jinak a v mnohem intenzivnějším formátu. Zde je pět bodů, ve kterých mě výuka utvrdila.

Pojďme popořadě.

Jedna z výhod, kterou mi Finančník.cz za léta fungování poskytuje, je sledovat myšlení a vývoj ohromného množství obchodníků. Mohl jsem pozorovat mnoho typických cest, kterými se ubírají začínající obchodníci a porovnávat to s výsledky, které v průběhu času dosáhli. A jedno musím připustit hned na začátku – nikdy by mě nenapadlo, jak podobné cesty v konečném důsledky bývají a s jak podobnými myšlenkovými procesy lidé vesměs bojují.

Bohužel mnohokrát se mi potvrdilo, že v tradingu se začínající obchodníci hodně nechávají strhnout nereálnými očekáváními, které je dovedou k nefunkčním a vyčerpávajícím cestám, na které nemají účet, psychiku ani zkušenosti. Na druhou stranu se není čemu divit. Trading může být dost osamělý business, kdy člověk v pohodlí svého mikrosvěta za klávesnicí počítače po měsících tvrdé práce často ztratí představu o smysluplnosti svého počínání. Už jen proto, že nám náš vlastní mozek začne vytvářet důvody pro to, co děláme (na toto téma čtu mimochodem nyní novou zajímavou knihu Záhada rozumu).

Za dobu fungování Finančníka jsem měl možnost být v kontaktu s mnoha obchodníky, kteří vydělali hodně peněz. A musím přiznat, že postupem času bylo stále patrnější, že statisticky se to většímu množství lidí daří přes různé mechaničtější přístupy. Bylo zajímavé sledovat, jak z krátkodobého pohledu jsou diskréční obchodníci schopni často vydělat více, ale z dlouhodobého systematičtí obchodníci vítězí. Navíc nejen ve finanční rovině, ale také v rovině produktivity, kdy mnoho aktivit lze automatizovat.

A právě ve fázi uvědomění výše uvedeného jsem se postupně před lety začal logicky také přeorientovávat směrem k více mechanickému obchodování. Nejprve hodně pomalu a v pozadí, později doslova na plný plyn s podporou několika přátel programátorů. Proces to z počátku vůbec nebyl jednoduchý a pamatuji si, že vše šlo nejdříve velmi pomalu. Dnes mohu říct, že bych rozhodně neměnil a celá transformace mi poskytla neuvěřitelné benefity – hlavně v oblasti volného času, ale také v možnosti efektivně obchodovat mnohem více přístupů najednou. A to dnes vnímám jako jeden ze základních pilířů diverzifikace, tolik potřebné v dnešním nejistém světě. Ale to už odbíhám.

Každopádně jako reakci na mou vlastní spokojenost s cestou systematického obchodování, jsem tuším v roce 2017 začal vysílat bezplatné webináře na téma efektivity v tradingu, které měly neuvěřitelný ohlas. Jednoznačně adresovaly téma, které hodně z vás vnímá jako důležité.

A logicky se tak zrodila otázka – jak celý proces přechodu na systematické obchodování co nejlépe předat? Především, když jsem si uvědomoval, že v systematickém obchodování spočívá největší objem práce v nezáživné přípravě (backtesty, stavba sytému atd.). Toto bývá hlavně pro začínající obchodníky dost nestravitelné, protože hledají v trzích okamžitou akci. Navíc člověk ani při nejlepší vůli nemůže ve formě otevřených kódů nikdy předat úplně vše, na čem pracuje. A přesto je potřeba otevřené kódy nejen předávat, ale také podrobně vysvětlovat jejich aplikace a cesty, jak je posouvat dále. A v neposlední řadě je zde otázka kapitálu. Absolutním základem systematického obchodování je vydržet přístupy obchodovat dlouhodobě. To ale znamená riskovat přiměřeně a to s malými účty opravdu nejde při obchodování futures (komodit), které mnoho začátečníků upřednostňuje z důvodu vysoké páky.

Po dlouhém přemýšlení tak nakonec loni vznikl workshop swingového obchodování. Workshop proto, že hlavní vize byla určitá kontinuální výuka, ve které jsem si vytyčil cíl – co nejvíc obchodníků rozhýbat k tomu, aby se hlavně pustili do práce. Aby začali hlouběji objevovat výhody mechanických testů, a zejména konečně začali obchodovat systematicky. Byť s minimálním kapitálem, kde ale ztráty nebudou ovlivňovat psychiku, a umožní jim tak začít reálně přijímat pravděpodobnosti v potřebném dlouhodobém horizontu. Z důvodu nižšího risku byla výuka zaměřena na akcie, ve kterých může rozumně obchodovat každý, kdo má alespoň tisíc dolarů na otevření účtu.

Při vyhlašování kurzu, na začátku zimy 2018, jsem byl upřímně trochu nejistý, jestli si tato cesta tradingu najde na Finančníkovi dostatečný počet zájemců. Objem přípravy v systematickém obchodování je vyšší než u diskréčního obchodování, kde stačí klikat myší. Je potřeba investovat čas do překonání základních výzev se skriptováním testů, přemýšlení na úrovní portfolia a při obchodování akcií s žádnou nebo minimální pákou nelze u malých účtů očekávat žádné závratné výdělky. Je to ale samozřejmě velmi dobrá (a podle mě nejlepší možná) investice do budoucna. To samozřejmě vím já, ale co ostatní?

Nakonec mě realita naprosto přesvědčila, že mé obavy byly liché – jediného workshopu se zúčastnilo přes 400 obchodníků, se kterými jsme průběžně pracovali na implementaci několika strategií.

Celý program se skládal z různých fází. Základní vize byla nejprve předat know-how. Následně poskytovat základní obchodní signály pro paper trading a pomoci všem pochopit a implementovat na svých počítačích poskytnuté otevřené kódy pro vlastní obchodování a přechod na live trading. Práce bylo opravdu hodně.

S velkým očekáváním (a také trochou nervozity) jsem pak před přibližně dvěma týdny e-mailem kontaktoval každého z účastníků a zjišťoval zpětnou vazbu. Čekal jsem, že mi řada obchodníků napíše, že byli s výukou spokojeni (přeci jen jsem do všeho dal opravdu hodně času a práce), ale že raději zůstanou například u akčnějšího intradenního obchodování. Místo toho jsem dostal skoro 100 opravdu velmi podrobných e-mailů vesměs popisujících, jak mechanické swingové obchodování je přesně cesta, která vám sedla (abych byl přesný, tak dva z vás psali, že jim více sedne diskréční rozhodování, což je naprosto v pořádku). To je opravdu extrémně vysoká úroveň zpětné vazby a ještě jednou všem za e-maily děkuji (osobně jsem odpověděl na všechny poslané dotazy, pokud vám e-mail nedorazil, přepošlete mi jej prosím znovu).

A jaké obecnější závěry lze ze zpětných vazeb vyvodit?

Pozor na „chamtivost“. V dlouhodobých backtestech vidíme, že věci krásně fungují a máme tendence podceňovat risk. Někteří z vás mi psali, že jste začali s příliš vysokou pákou (nebo příliš vysokou pozicí vůči své psychice), abyste strategie museli měnit hned po prvním drawdownu, a dosáhli tak nakonec horších výsledků, než jsou u původní strategie. Skutečně na začátku tradingu ignorujte velikost profitů. Důležité je hlavně pracovat s co nejnižším riskem, rozjet obchodování na systematické bázi (tj. obchodovat alespoň rok podle pravidel), stabilizovat psychiku, a teprve následně si pozice zvyšovat.

Pozor na subjektivní dojmy. Někteří z vás si pro live trading z celého portfolia vybrali pouze short strategii, protože na začátku roku akciové trhy „vypadaly, že nemohou již dál růst a přijde ohromný sešup“. Nakonec byla short strategie lehce ve ztrátě, na rozdíl od long strategií. V systematickém obchodování je nejlepší nechat všechny subjektivní dojmy stranou a jen prostě obchodovat podle plánu. Nakonec je to i psychicky nejvíce osvobozující.

S mechanizací postupně. Systematické obchodování není třeba dělat plně automatizovaně. Příkazy je možné zadávat ručně (jednou denně) na základě analýz ze softwaru. A je to podle mě dobrý start. Někteří jste mi psali, že jste se ještě nedostali k implementaci autotraderu, ale to je naprosto v pořádku (a možná i lepší). Z počátku se mi osvědčilo exekvovat strategie ručně, protože člověk je s trhy v užším kontaktu a může přijít na další zajímavá vylepšení systémů. Trading je běh na delší trať. Není nutné zvládnout vše během pár měsíců. Důležité je postupně se posouvat dopředu – každý měsíc být o trochu dál.

Pozor na mechanické přejímání práce jiných. Většina z vás využila poskytnuté kódy systémů a použila je do vlastního obchodování. To je fajn pro start. Nicméně by zde práce neměla končit. Trading je velmi dynamický a konkurenční obor a sami byste se měli snažit systémy posouvat dopředu. To již nebývá o nějakých závratných inovacích. Často stačí jen nepatrně upravit logiku vstupu, výstupu nebo kontextového filtru a toto je oblast, o které doporučuji konstantě přemýšlet. Poskytnuté kódy jsou ve workshopu hlavně proto, aby bylo na čem stavět dále.

Naučte se strategie správně vyhodnocovat. Úspěch je v tradingu relativní. Každý jej může posuzovat jinak. Začátečníka uspokojí jen vysoký výnos s minimálním riskem (což reálně není dlouhodobě dosažitelné). Pokročilejší obchodník chápe, že úspěchem je to, že strategie funguje v nějakých parametrech očekávání – například v porovnání s indexem či jinými strategiemi. Způsob, jakým o vlastních výsledcích přemýšlíme, tak hodně předurčuje, jak úspěšní obchodníci jsme (což poté vede k posilování psychiky a tak k lepšímu tradingu).

V každém případě mě opravdu hodně těší, že ze zpětných vazeb bylo jednoznačně vidět, jak velký smysl vám systematické swingové obchodování dává a jak moc vás workshop posunul v live tradingu. Největším důkazem je pro mě fakt, že se vás více než 1/3 přihlásila do opakování workshopu. Moc se těším na to, že příští rok posuneme praxi zase o kousek dál.

Systém Mopull v průběhu roku 2019

V roce 2018 jsme na Finančníkovi poprvé začali zdarma vyučovat stavbu obchodního systému. Do detailů v ní popisuji obchodní strategii obchodování korekcí, kterému říkám Mopull. Jak se principu dařilo v průběhu roku 2019?

Uspět v obchodování vyžaduje několik zásadních ingrediencí:

Obchodovat otestovaný obchodní plán s pravděpodobnostmi dlouhodobě hrajícími v náš prospěch. Zejména na začátku bychom měli navíc dobře rozumět logice obchodního plánu, která by měla být jednoduchá a dlouhodobě funkční.

Obchodovat s riskem, který si skutečně můžeme dovolit akceptovat. To znamená, abychom se reálně dokázali dostat přes nezbytné ztráty bez toho, aniž bychom se v noci budili hrůzou a systém nakonec vypnuli v nejhorší možný okamžik – těsně předtím, než se začne šplhat k novým ziskům.

Obchodovat systematicky a dlouhodobě. Tj. přijmout pravidla systému, a pokud se neděje nic mimo plán, tak systém následovat.

Výše uvedené principy jsem již dvakrát vysvětloval zcela otevřeně a zdarma ve výukové sérii, ve které jsme si stavěli systém Mopull. Jde o systém, který obchoduje korekce do momenta. Myšlenka systému je velmi jednoduchá. Stručně se dá popsat takto:

Hledáme trhy, které trendují. Počkáme, až se cena pokusí prorazit dlouhodobou silnou S/R úroveň. Na té spousta obchodníků vybírá své profity a trh má tendenci krátkodobě poklesnout. V tomto poklesu nakupujeme. Se slušnou pravděpodobností se trh pokusí znovu podívat směrem k S/R úrovni.

Takto vypadal jeden z posledních obchodů:

Mopull obchoduje akcie na denním timeframe. Denní timeframe proto, že jde o tzv. swingovou strategii držící pozici několik dnů. Tyto bývají robustnější než intradenní systémy. Navíc pomalejší obchodování méně svádí k impulzivnímu přeobchodování – problému, kterému čelí většina začínajících obchodníků. Akcie proto, že v nich není vysoká páka a je možné je obchodovat s minimálním kapitálem. Mopull lze obchodovat s kapitálem od 2 000 dolarů.

Sám obchoduji Mopull ve vylepšené variantě Mopull limit. Ta představuje jeden ze systémů vyučovaných na workshopu swingového obchodování, kde se věnuji jak strategiím, tak konkrétní technické implementaci. Tedy tak, aby systémy dokázal reálně každý obchodovat v trzích (řada obchodníků na Finančníkovi již má navíc Mopull limit dnes plně zautomatizovaný pomocí autotraderu). Na workshopu jsem poprvé strategii vyučoval na konci roku 2018. Jak si strategie vedla zatím letos?

Equity křivka po odečtení komisí vypadá takto:

A co je ještě důležitější. Systém obchodoval s následujícím průběhem drawdownu:

Celkově sharpe ratio 1,61! s drawdownem 3 %. To vše v kontextu Trumpových tweatů, které v akciových indexech vytvářejí občas pěkné turbulence. Systém přitom obchodoval s úspěšností 72,84 %. Exponovanost kapitálu byla jen 6,28 %.

Je jasné, že podobné výsledky neuspokojí naivní začátečníky hledající v trzích pravidelné profity stovky procent ročně. Nicméně věřím, že seriózním obchodníkům ukazují cestu. Protože jakmile máte jednou podobně funkční systém, stane se několik extrémně důležitých věcí:

Hlava si začne zvykat na to, jak obchodování reálně funguje. Tedy že se skládají zisky a ztráty překonávající drawdowny.

Začnete přemýšlet, jak přístupy posouvat dál. Každý systém lze nepatrně vylepšovat a každé procento zisku navíc se počítá.

Můžete postupně navyšovat účet a obchodovaný princip přesunout například do futures. Zde se s vyšší pákou dají vytvářet vyšší zhodnocení (ale také s vyšším riskem).

Možná zjistíte jako já, že podobné přístupy lze plně automatizovat a začnete podobných systémů obchodovat více najednou bez toho, aniž byste se s jednotlivými obchody museli stresovat. Reálně získáte obchodováním časovou i finanční svobodu.

V tradingu je opravdu důležité začít co nejdříve s aplikací systematických pravidel do reálných trhů. Pokud jste ještě nezačali a účastnili jste se letošního bezplatného vysílání s popsanými pravidly Mopullu, pusťte se do práce. A pokud nevíte, jak konkrétně na to, může vám pomoci náš kurz výuky práce v Amibrokeru, kde podobné systémy vytvářím.

A ještě perlička na závěr.

Občas dostanu e-mailem dotaz na vývoj strategie, kterou jsem popisoval v článku Očekávání vs. realita obchodování. Jak se připravit?

Popravdě šlo nakonec o jednu z nejslabších strategií, kterou jsem letos obchodoval. A přesto se nakonec po pár měsících výkonnost probudila i v tomto systému a strategie opět tvoří nová high:

Ale abych se nových profitů dočkal, musel jsem „přetrpět“ drawdown. Ten je někdy menší, jindy větší. Jak konkrétně bude velký nikdo dopředu neví. Klíčové je ale obchodovat jen takové strategie, kde jsme opravdu připraveni na nejhorší. Osobně jsem tak přesvědčený, že je lepší nejprve zocelit psychiku na systémech typu Mopull využívající nižší páku, a teprve pak „přidávat pod kotel“.

Intradenní strategie popisovaná v předchozím odstavci byla vytvořená autonomním workflow (tedy vytvořil ji automaticky počítač) a obchoduje futures. Pro zkušenější obchodníky to tedy může být pomyslný další krok k obchodování s vyšší pákou. O tom, jaké mám s tímto způsobem vytváření systémů zkušenosti (a jak konkrétně systémy vytvářím), budu povídat na naší konferenci Trading forum, která je již tuto sobotu. Kapacita je naplněna a myslím, že akce bude opravdu stát zato. Těším se na všechna osobní setkání.

6

6

1

1