Začínáme s opcemi – risk graf

Opční obchodování spočívá většinou v současném nákupu nebo prodeji více opcí, tzn. vytváření komplexnějších opčních strategií. Takové strategie mohou mít různé oblasti profitu a ztráty vůči ceně podkladového aktiva. Aby bylo možné jednoduše takové oblasti identifikovat a pracovat s nimi, používají opční obchodníci tzv. risk grafy.

Risk graf tedy představuje dvojrozměrný popis zisků a ztrát dané pozice při různých cenách podkladového aktiva (komodity, akcie atd.). Na vodorovné ose je vždy uvedena cena podkladového aktiva, na svislé nejčastěji příslušný zisk/ztráta (není to však podmínkou, někdy se na svislé ose zobrazuje například zhodnocení pozice a podobně).

Vzhledem k tomu, že hodnota opční pozice je ovlivněna mj. i faktorem času, bývá v risk grafu často uvedeno i několik křivek, které vyjadřují zisk/ztrátu v příslušném čase.

Risk grafy umí zobrazovat snad všechny programy, které se dotýkají obchodování opcí. Sám opční pozice nejčastěji analyzuji v bezplatné platformě ThinkOrSwim, ve které si sami můžete zobrazit podobné příklady, jakými se budeme zabývat dále. Níže uvedené příklady pocházejí z programu OptionVue z důvodu, že screenshoty pořízené v tomto programu jsou velmi kontrastní a dobře reprodukovatelné.

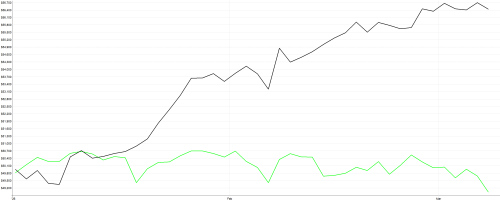

Na obrázku 1 vidíme zcela základní risk graf reprezentující vývoj zisku/ztráty v případě nákupu jedné opce – konkrétně květnové Call opce na strike cenu 45 v akciovém trhu Coca-Cola (KO).

Trh KO se aktuálně obchoduje za cenu 44,33 (svislá osa v grafu), květnovou opci Call 45 můžeme nakoupit za cenu 1,12. Červená linka, kterou máme na screenshotu zobrazenou, udává profit/ztrátu pozice v době expirace opce. Z risk grafu pak můžeme vyčíst, jak bude vypadat profit/ztráta pozice v době expirace při různých cenách podkladového aktiva. Vidíme například, že pokud se cena akcie nehne, pozice prodělá 112 dolarů, tj. celou cenu, kterou jsme na nákup opce vynaložili. B/E pozice je na hodnotě 46,12, což je situace, kdy červená linka risk grafu potíná horizontální nulovou linku grafu. Hodnotu 46,12 pochopitelně nemusíme odečítat u takto jednoduchého příkladu z grafu, ale dopředu ji známe ze vstupních hodnot našeho nákupu (strike opce 45 + cena za kterou jsme opci pořídili, tj. 1,12), nicméně především u komplexnějších opčních strategií pomáhá i prosté vizuální prohlížení grafu.

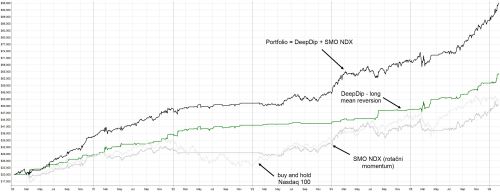

V risk grafu většinou budeme mít zobrazené více, než jednu linku. V takové situace dostáváme přehled o zisku/risku pozice v různém čase. Jak víme, opce v průběhu času ztrácí svoji časovou hodnotu. Pro řadu obchodních strategií nás proto bude zajímat nejen profit/ztráta opční pozice v době expirace, ale například i týden po otevření pozice. Může to být z důvodu, že s opcí plánujeme spekulovat na krátkodobější pohyb v trhu a nebudeme jí chtít držet až do expirace.

V obrázku 2 je risk graf doplněn o další dvě křivky. Tečkovaná udává hodnotu pozice (tedy námi nakoupené Call opce) v aktuální okamžik, čárkovaná křivka udává hodnotu pozice v čase za 13 dnů. Krokování času lze pochopitelně ve všech platformách nastavit.

Zobrazení risk graf v libovolném čase před expirací může být velkým pomocníkem, současně si však obchodník musí být vědom, že křivky jsou vždy pouze velmi orientační. Výpočet teoretické hodnoty v čase v takovém případě pracuje s fixní volatilitou, jejíž změna dokáže výrazně ovlivnit časovou hodnotu opce a tudíž i vzhled příslušné křivky. Nicméně i tak může být takový graf silným pomocníkem – může nám pomoci například odhadnout, jaká bude přibližná teoretická hodnota pozice v čase v případě, že se trh hne určitým směrem, což se hodí jak pro plánování použití konkrétních strategií.

Jak jsem předeslal, význam risk grafu roste s komplexností strategií. U opcí se často obchodují strategie pracující se třemi až čtyřmi „nohami“ a risk graf je nejsnazší cestou, jak si vizuálně pozici zkontrolovat, nebo naplánovat.

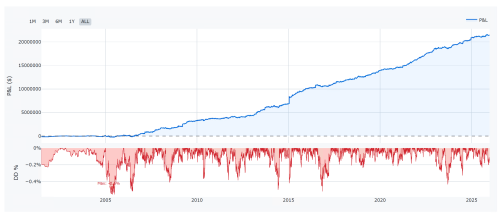

Vraťme se zpět k našemu trhu KO a řekněme, že budeme chtít vytvořit pozici, které se běžně říká „butterfly“ (na Finančníkovi naleznete často i Mplayovo označení straddle/strangle, což je popis téže situace) – jde o výpis 2 opcí a současný nákup dvou ochranných opcí, coby křídel. Samotné strategii se budeme věnovat v našem seriálu později, pojďme se podívat, jak vypadá a jak se interpretuje risk graf takové pozice:

Graf 3 ukazuje risk graf pozice, kdy jsme: vypsali 2x Call 45, nakoupili 1xCall 42,5 a nakoupili 1xCall 47,5, vše v květnovém expiračním měsíci a v okamžiku, kdy se akcie Coca Coly obchodovala za cenu 44,33.

Přestože pozice může vypadat na první pohled složitě, pohled na risk graf nám ji dokáže celkem dobře rozklíčovat. Pokud trh uzavře v době expirace mezi spodním a horním B/E, pak pozice skončí v profitu. Kolik přesně záleží na ceně, kde trh uzavře - profit/ztrátu je možné odečíst z levé svislé osy risk grafu. Pokud trh skončí pod spodním nebo nad horním B/E pak je pozice ve ztrátě. Ztráta je jasně limitovaná.

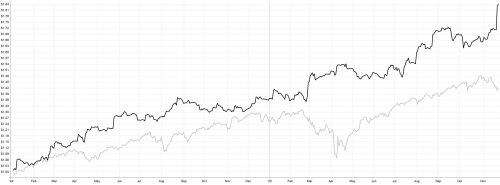

Samozřejmě i pro podobné komplexnější strategie si můžeme zobrazit nejen zisk/ztrátu v době expirace, ale také kdykoliv předtím (zde se opět začínáme pohybovat na poli teoretických výpočtů, které nezohledňují změnu volatility). Takový risk graf pak bude vypadat následovně:

Risk graf je samozřejmě pouze nástroj pro vizualizaci opčních obchodních přístupů, nejde o žádnou strategii samu o sobě. Pokud si však již umíme spočítat/zobrazit, kde daná strategie v čase vydělá či prodělá, je to první bod k tomu, abychom se postupně mohli s komplexnějšími strategiemi začít seznamovat.

K tomuto článku není navázána obecná diskuze. Účastníci opční akademie mohou jednotlivé díly opčního seriálu s námi diskutovat v uzavřeném vláknu, které mají k dispozici zde.

Petr Podhajský

Fulltime obchodník věnující se tradingu více než 20 let. Specializace na systematické strategie obchodované na futures a akciích. Oblíbený styl obchodování: stavba automatizovaných portfolio systémů, které využívá i při správě většího externího kapitálu.

-

1

1