Krach účtu i přes 83% úspěšnost strategie. Jak to?

"Petře, objevil jsem systém, který obchoduje s více než 80% pravděpodobností úspěchu“ psal mi před časem obchodník Karel a pokračoval „Jeho majitel přes rok prokazatelně s touto úspěšností obchoduje a je ochotný mě celý systém za nemalý poplatek naučit.. Může být na takové nabídce nějaký háček?“.

Může a Karel se, i přes mé varování, o háčku přesvědčil za několik měsíců sám. Bohužel i tím, že zbytečně vyhodil peníze jak za samotný systém, tak za ztráty několika tisíc dolarů, které mu systém vygeneroval.

A jelikož toto není vůbec ojedinělá situace, pojďme si nyní vysvětlit, proč některé metriky v tradingu vůbec nic neznamenají.

A pojďme na to přes další příklad z praxe. Jde o jiný systém, než který si koupil Karel.

Podstata je ale velmi podobná. Systém vytvořil a pronajímal (za nemalé peníze – 350 USD/měsíc) na serveru collective2.com trader Brian. V prosinci 2019 jej v tamní diskuzi propagoval podobnými příspěvky:

Tedy ve smyslu „Můj systém BR FUTURES krásně vydělává – zobchodoval již 42 obchodů s 88% úspěšností“.

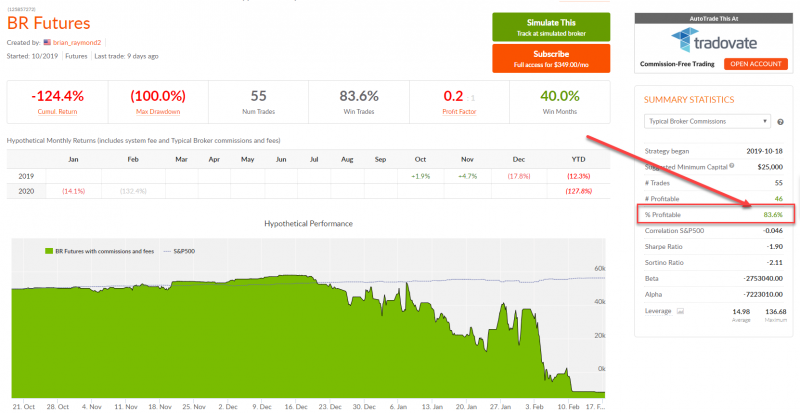

V únoru 2020 ale systém vygeneroval za jediný měsíc ztrátu 134 % a celý účet najednou skončil v hlubokém záporu. Tedy pokud by někdo systém následoval, musel by reálně brokerovi ještě poslat na účet peníze pokrývající vygenerovanou ztrátu. A to i přesto, že za celou dobu fungování systém obchodoval s úspěšností 83,60 %. Tedy 44 z celkového počtu 55 obchodů skončilo v zisku. A přesto je výsledkem brutální ztráta:

Jak je to možné?

Jednoduše proto, že některé metriky v obchodování nemají sami o sobě žádnou vypovídající schopnost. Jsou to například výnosy (tj. kolik strategie vydělala) nebo právě zmíněná úspěšnost obchodování. Vše je vždy třeba posuzovat v kontextu risku.

Strategie BR FUTURES s riskem pracovala velmi nešťastně. Její autor používal naivní risk management v podobě tzv. ředění ztrátových obchodů. Taktika spočívá v tom, že pokud se otevřený obchod dostane do ztráty, otevře se nová pozice na „lepší ceně“. Tím se nám zlepšuje průměrná vstupní cena a následně stačí, aby trh poskočil jen trochu našim původně směrem a výsledným obchodem je zisk. Pokud trh jde stále proti naší pozici, otevírá se další obchod na ještě „lepší“ ceně, průměrná vstupní cena se opět posouvá blíže aktuální ceně trhu a čeká se na moment, kdy bude možné celou pozici uzavřít v zisku. Problém podobných přístupů je ale ten, že fungují do doby, než jednou fungovat přestanou. Prostě přijde tak vysoký protipohyb, že na účtu už není dostatek prostředků, abychom mohli pozici dál „ředit“. A to je přesně to, co se stalo u systému BR FUTURES. Tomu stačilo v trhu jen opravdu malý pokles, aby vyzmizíkoval celý účet (a díky použitému pákovému efektu jej dostal do záporu).

Možná se usmíváte, že byste nikdy podobnou chybu neudělali a takto riskantně neobchodovali. Bohužel ale opravdu hodně traderů si podobné systémy pronajímá nebo kupuje, protože některé mohou fungovat i delší dobu a pouze na základě historických statistik vypadá vše růžově. Tedy pokud se člověk nezačne pídit po detailních principech použitého risk managementu – což je bohužel většinou mimo možnosti běžných začínajících a méně zkušených obchodníků. Podobné příběhy jako výše uvedené se tak opakují stále dokola. A to i na úrovni fondů řízenými údajně zkušenými obchodníky – viz příběh Jamese Cordiera a jeho 290 klientů, kterým spravoval peníze. Ti přitom patřili do skupiny bohatších investorů – minimálně do jeho správy svěřovali 500 000 USD. Během jediného dne pak přišli o úplně celý zůstatek účtu a byli nuceni brokerovi uhradit ohromné dlužné částky na pokrytí marginu.

Některé metriky typu úspěšnost nebo historické výnosy skutečně nemají sami o sobě absolutně žádnou vypovídající schopnost. Na výše uvedeném příkladu vidíte, že můžete mít systém s úspěšností 83 % a stejně velmi rychle přijít na burze o celý účet. Klíčem je poměřovat vše v kontextu risku.

Petr Podhajský

Fulltime obchodník věnující se tradingu více než 20 let. Specializace na systematické strategie obchodované na futures a akciích. Oblíbený styl obchodování: stavba automatizovaných portfolio systémů, které využívá i při správě většího externího kapitálu.

-

3

3