Nakolik reverzním strategiím pomůže zajištění prodejem indexu?

Rychlé propady akciových indexů se pochopitelně promítly i do výsledků řady obchodních strategií. Nakolik pomůže, pokud bychom obchodovali strategii zajištěně? Tj. při otevírání dlouhých pozic v akciích bychom pozice jistili prodejem indexu?

V tradingu je úžasné, že samotnou strategií vesměs obchodování jen začíná. Konečné výsledky jsou do velké míry ovlivněny především tím, jaký money management na jednotlivé vstupní a výstupní logiky aplikujeme. Tedy jak s pomocí velikosti pozice ovlivňujeme celkový risk profil strategie.

V tradingu je úžasné, že samotnou strategií vesměs obchodování jen začíná. Konečné výsledky jsou do velké míry ovlivněny především tím, jaký money management na jednotlivé vstupní a výstupní logiky aplikujeme. Tedy jak s pomocí velikosti pozice ovlivňujeme celkový risk profil strategie.

V minulém článku Klíčová role money managementu na cestě k úspěchu v tradingu jsme si ukázali jeden možný přístup řízení risku. Dnes se chci podívat na další, který se ještě více blíží oblastem, ve které sám vnímám největší svatý grál – zajišťování pomocí long/short diverzifikace v rámci portfolia.

Řekněme, že budeme obchodovat některou z tradičních reverzních strategií nakupující akcie. Ty spočívají v tom, že nakupujeme trhy po výrazném krátkodobém poklesu a držíme je pár dnů do doby, než se jejich cena vrátí do běžné hodnoty. Tedy princip využívající neefektivitu trhu vznikající díky krátkodobé panice – obchodníci se často iracionálně zbavují pozic, které proti nim prudce klesnou.

Reverzní strategie fungují dobře a dlouhodobě. Slabé chvilky mají ale v momentě, kdy prudce poklesne celý trh (jako například nyní v reakci na koronavirus). Cena slabé akcie se nevrací k běžné hodnotě, ale dál klesá s celým trhem a strategie se propadá do drawdownu.

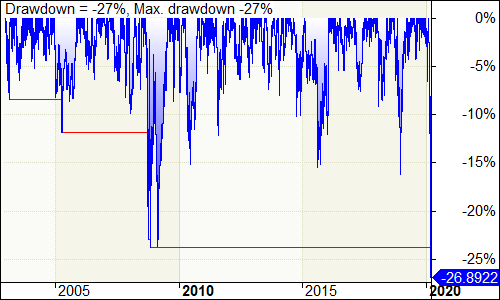

Takto to může vypadat konkrétně. Jde o hypotetickou strategii nakupující bez páky 5 pozic v akciovém indexu SP100:

Strategie dlouhodobě krásně vydělává, ale pochopitelně rychlé propady celého trhu se promítají do drawdownů. Bez použití páky se drawdowny u podobných strategií vesměs pohybují v aktuálním kontextu kolem 30 %:

Jak by vypadaly výsledky, pokud bychom strategii obchodovali se zajištěním?

Tedy na každých 1 000 dolarů otevřených v dlouhé akciové pozici bychom otevřeli short pozici v akciovém indexu v hodnotě stejných 1 000 dolarů?

Pokud má naše strategie dlouhodobý edge, měla by i se zajištěním vydělávat (protože by měla bez hedge index překonávat). Jaké ale budou konkrétní výsledky napoví až konkrétní backtest. Ten jsem provedl za vás a výsledky jsou tyto:

Výnosová křivka podle předpokladu nemá tak hluboké propady, protože když prodělává samotná strategie nakupující akcie, vydělává short pozice v indexu.

Z tohoto pohledu vypadá podobný hedge (zajištění) jako dobrý nápad.

Bohužel každá ochrana v trhu stojí peníze. A stejné je to se zajištěním pomocí indexu. Je potřeba si uvědomit, že zajištění je v trhu permanentně a v dobách růstu indexu „ztrácí peníze“. Prostě stejně, jako klasické pojištění – to nás stojí spoustu peněz a využijeme jej jen ve výjimečných případech.

Konkrétně se výkonnost strategie snížila s využitím zajištění z ročního zhodnocení 20,15 % (bez páky) na 14,24 %. Současně se nám ale o polovinu snížil historický drawdown.

Vyplatí se tak obchodovat reverzní strategie se zajištěním pomocí indexu?

Na uvedeném příkladu je vidět, že to nemusí být špatný nápad. Hodně bude záležet i na konkrétních strategiích a doporučuji s principem experimentovat. Je možné testovat i to, že nezajišťujeme plnou pozici, ale jen částečnou atd.

Samozřejmě v praxi hedging přináší další výzvy například v technické implementaci. Otevíráme další extra pozice a z pohledu EU traderů musíme řešit i to, jakým trhem se zajistit. Protože klasické americké ETF nemusí být na malých účtech k dispozici. Použít jdou ale například mikrokontrakty na akciové indexy, což je prakticky řešení, které sám používám. Hedge nevytvářím úplně mechanický, ale zajišťuji se pomocí strategií – viz +93 % za 3 měsíce – breakout systém na ES, kdy v této výjimečně volatilní době velmi dobře fungují trendové obchody (i do shortu). A díky možnosti využívat mikrokontrakty lze podobné strategie jemně škálovat tak, aby se vhodně doplňovaly se zbytkem portfolia.

Je ale pochopitelné, že vše chce v obchodování svůj čas a je dobré postupovat krok za krokem. Pro mnoho obchodníků tak může být výhodné jistit se v trzích zcela mechanicky – třeba short pozicí v indexu nebo nakoupením put opce. Ale vždy je dobré si konkrétní dopad hedgingu na strategii nasimulovat. Třeba tak, jak jsem to udělal v tomto článku.

K praktické stránce: Výše uvedené simulace jsem připravil v Amibrokeru pomocí low level CBT. V něm lze sledovat například velikost otevíraných pozic a podle toho upravovat velikost potřebného zajištění v indexu. Není to ale úplně triviální. A tak pro všechny, kdo chtějí s principem experimentovat a chtějí ušetřit dny, které jsem se skriptem sám strávil, připravím do archivu návodů Techlabu v tomto týdnu tutoriál včetně kompletního kódu, se kterým můžete hned začít pracovat bez potřeby vlastního programování.

Petr Podhajský

Fulltime obchodník věnující se tradingu více než 20 let. Specializace na systematické strategie obchodované na futures a akciích. Oblíbený styl obchodování: stavba automatizovaných portfolio systémů, které využívá i při správě většího externího kapitálu.

-

2

2