Obchodujeme FOREX II.

V druhém díle Sidova seriálu o forexu si rozebereme pojmy spread, bod, pip value, lot, margin, rollover a poplatky, které přímo nebo nepřímo ovlivňují váš zisk nebo ztrátu při obchodování na trhu Forex (FX).

SPREAD

Spread (čti spred) neboli rozpětí je rozdíl mezi nákupní a prodejní cenou. Podobně, jako když kupujete euro nebo dolar v bance či směnárně. Na tabuli jsou uvedeny nákupní a prodejní ceny. Rozdíl mezi těmito cenami (což je profit banky nebo směnárny) tvoří výše uvedený spread. Ten je u jednotlivých brokerů většinou pevně dán a především na spreadu společnosti profitují. U FX (zkratka pro forex) platí jedna obecná zásada - spread je přímo úměrný likviditě měny. Proto nejvíce obchodované páry EUR/USD a USD/JPY mají nízké spready, neboť jejich likvidita (zájem o koupi nebo prodej) je vysoká. Naproti tomu hůře likvidní měnové páry mají vysoké spready. Například britská libra (GBP) a švýcarský frank (CHF) jsou poměrně likvidní dílčí měny, ale spread u měnového páru (neboli kotace) GBP/CHF je 10-12 bodů. Tento pár není zkrátka významně obchodovaný.

Spread má na Forexu pro investora klíčový význam. Významně se podílí na obchodníkově zisku nebo ztrátě. Proto každý investor volí brokera, který nabízí nejmenší spready. U výše uvedených hlavních měnových párů, tedy EUR/USD a USD/JPY, je obvyklý spread u větších brokerských společností 3 body. Další velmi likvidní páry jako GBP/USD, USD/CHF, EUR/JPY, USD/CAD a AUD/USD mají obvykle spready mezi 4 - 5 body. Dílčí jeden bod (někdy označováno jako pips či point) je matematicky 0,0001 nějaké jednotky. Pokud je kurz např. EUR/USD 1,2340, je pak kurz 1,2339 o jeden bod nižší a třeba kurz 1,2343 o tři body vyšší. Na čtyři desetinná místa se kotují všechny měnové páry mimo japonského jenu (JPY), který je kotován ve všech párech na dvě desetinná místa (0,01), a kdy pohyb jednoho bodu má stejný význam.

PIP VALUE

Hodnota každého bodu je u jednotlivých měnových párů vyjádřena tzv. Pip Value (PV). PV je u dílčích párů rozdílný. U standardního jednoho lotu (jedné nákupní či prodejní jednotky) v hodnotě 100 tisíc dané měny má PV hodnotu 10 USD za jeden bod pro páry EUR/USD, GBP/USD a AUD/USD, kdy je kotována daná měna k dolaru. Opačná kotace, např. USD/CHF, tedy dolar k jiné měně, se už liší, a je proměnná podle vzorce, kterým tady nebudu zatěžovat. Jiné hlavní páry mají proto hodnoty PV různé. USD/CHF, USD/CAD, EUR/CHF zhruba kolem 8 USD za bod, USD/JPY a EUR/JPY něco přes 9 USD za bod. EUR/GBP pak asi 18 USD/bod. Znamená to, že pokud zadáte obchodní příkaz na nákup měny EUR/USD v objemu 1 lot při hodnotě 1,2340 nákup, je obvyklá prodejní cena 1,2337 (viz spread 3 body), a jste ihned při vstupu v mínusu 30 USD (3 body x 10 USD). Pokud se cena přehoupne na hodnotu 1,2348 a svou pozici uzavřete, je zisk 80 USD (8 x 10 USD za jeden bod). Pokud jste obchodovali s více loty, např. se třemi, zisk je logicky 3 loty x 8 bodů x 10 USD, tedy 240 USD.

Některé firmy nabízejí v různé ceně (minimálně nutný počáteční vklad) i tzv mini účty v hodnotě 10 000 jednotek dané měny. Spread pak tvoří 10 % hodnoty standardního lotu (0,1 lot) a jeden bod má hodnotu jednoho dolaru např. pro pár EUR/USD nebo GBP/USD. Tato hodnota (10 %) platí i pro rollovery.

MARGIN

Margin (čti mádžin) neboli záloha či záruka je základním nástrojem při obchodování investorů přes banky nebo brokerské společnosti. Margin má obvykle přímou souvislost s dalším pojmem leverage (čti liveridž) neboli pákovým nástrojem – zkráceně pákou.

O co tedy jde? Již dříve bylo zmíněno, že standardní jednotkou obchodovanou na trhu Forex je lot. Hodnota každého lotu je vyjádřena číslem 100 000 (sto tisíc). Např. u páru EUR/USD kupujete (prodáváte) 100 tis. EUR, u GBP/USD 100 tis. liber, u USD/JPY 100 tis. dolarů atd. První uvedená měna páru se kupuje (Buy) nebo prodává (Sell). Druhá měna se v opačné pozici prodává nebo kupuje. Občas se může v termínech objevit výraz Ask (požadavek ve smyslu nákupu) a Bid (nabídka ve smyslu prodeje). Protože ne každý má k dispozici takovou sumu peněz, vznikl geniální nápad poměrového zálohového systému, tzv. leverage neboli páky. Broker vám poskytne celou částku (100 tisíc) a Vy na základě velikosti poměru jeho leverage k původní častce (tedy u standardního lotu vždy 100 000 jednotek) dané měny, složíte margin neboli zálohu (respektive je Vám automaticky blokována na účtu při zadání pokynu). Velikost páky (leverage) je tak obvykle přímo úměrná složené záloze (marginu).

Pokud nabízí broker páku 200:1, je nutný margin 500 USD/lot. (200x500). Když broker požaduje složení zálohy 1000 USD za jeden lot, pak je jeho páka 100:1 (1000x100). Leverage se pohybuje od hodnoty 400:1 až po třeba jen 1:1. Výše poskytnuté páky nám do jisté míry odráží i kapitálovou a poziční sílu brokerské společnosti neboli to, jak vysoké páky a rozsahy si může subjekt dovolit. Záleží jen na vás, jakého brokera a s jak vysokou pákou si vyberete. Pro individuální menší investory je výhodná co největší páka, a tím i co nejmenší záloha (především pro svou variabilitu). U většiny brokerů je výše marginu tabulkově navýšená podle počtu lotů, který v jednom obchodním příkaze zadáváte. Např. pokud obchodujete v jednom pokynu 2 loty při marginu 250 USD/lot, bude Vám blokována záloha ve výši 500 (2x250) USD. Když budete ale obchodovat v jednom pokynu řekněme 6 lotů, může se margin zvýšit např. na 500 USD/lot, a bude Vám tak blokována záloha ve výši 3000 USD. Pokud někde u piva mezi kamarády pronesete: „Tak jsem pánové dnes obchodoval s miliónem dolarů!“, budou Vás mít sice neznalí věci za blázna, lháře či chlubila, ale pravdu máte vy. Ten den jste obchodovali např. s pěti příkazy po dvou lotech a při páce 400:1 jste složili celkovou zálohu jen 2500 USD, a „zakoupili“ tak možnost obchodování s miliónem dolarů. A když jste chytří nebo řekněme dobře připravení a všechny příkazy měly pohyb jen o 25 bodů (plus spread) ve vámi předpokládaném směru, je váš zisk právě oněch 2500 USD - tedy 100 %. Když ale máte páku jen 100:1, je nutná záloha již ve výši 10 000 USD pro stejný obchod a pro totožný objem prostředků (v našem případě milión dolarů). To může někdy znamenat, a mnohdy taky znamená, problém. Pokud máte např. na účtu zůstatek 1800 USD a okamžitou a jedinečnou příležitost na prodej nebo koupi, dovolí Vám nižší páka 100:1 otevřít jen jeden jediný lot. Při páce 200:1 už ale loty tři a u leverage 400:1 dokonce sedm lotů, což otvírá i možnost obchodu více různých měnových párů, řekněme s jedním až třemi loty. Nevyužité marginy pravidelně obchodujícím investorům některé velké společnosti dokonce úročí až 2 % ročně (p.a.). Zkuste porovnat váš roční úrok na účtech u tuzemských bank…

ROLLOVER

Rollover – převrácení (překlopení) je vlastně provedení výměny pozice, která je držena s pozicí následujícího dne vyrovnání. Přeneseně můžeme říct, že rollover nám úročí otevřené pozice pro ten který den. Na spotovém FX trhu musí být všechny obchody uzavřené do dvou pracovních dnů a podle mezinárodních bankovních praktik se toto mění v 22,00 hod. GMT (Greenwich času). Na rolloveru je důležité, zda námi zvolenou měnu v páru kupujeme nebo prodáváme, a jaké jsou úrokové sazby mezi dvěma měnami. Například základní úrokové sazby ve Velké Británii (GBP) jsou aktuálně mnohem vyšší než v Tokiu (JPY). Pokud zadáme pokyn na nákup pro pár GBP/JPY v 18,00 hod. GMT a pozici držíme i po 22,00 hod. GMT, je nám připsáno na účet nyní asi 23-24 USD/lot. Pokud však uvedený pár prodáváme, je nám přibližně stejná částka odepsána. Hodnotu úrokové míry v USD/lot (podle vývoje úroků se mění) pro nákup nebo prodej vždy nalezneme na stránkách každé brokerské společnosti.

POPLATKY

Před čtyřmi, pěti roky byly poplatky při obchodování na FX považovány za nutné zlo, které musí individuální investor nějak „překousnout“, a hlavně si na ně vydělat. Nyní všechny skutečně renomované brokerské společnosti obchodují zásadně bez poplatků při spreadech, které byly uvedeny výše. Jenom pro zopakování - u párů EUR/USD a USD/JPY na 3 spread body (někteří průběžně už jen na dva body) a u dalších hlavních párů, jako jsou GBP/USD, USD/CHF, EUR/JPY, USD/CAD, AUD/USD na spread 4-5 bodů. Poplatky v různé výši si účtují většinou už jen zprostředkovatelé. Buď tak, že jsou poplatky skrytě promítnuty do spreadu (firma vám nabídne např. spread na EUR/USD 5 bodů a řekněme na pár EUR/JPY 6 bodů) anebo mají stanovenou pevnou částku za 1 lot v rozsahu od 3 do 35 USD. Těch 35 USD není překlep, opravdu existují i takoví „zprostředkovatelé“. Tento postup znamená jediné: při vyšším spreadu, než je obvyklé, jdou navýšené spready do kapsy zprostředkovatelů, stejně jako pevné částky za lot, a vy se musíte hodně snažit, abyste pokryli rozdíl mezi nákupní a prodejní cenou (spread), někomu vydělali na poplatky, a ještě měli vlastní zisk. Různé poplatky, a hlavně jejich výši, zdůvodňují samotní zprostředkovatelé nejčastěji kvalitním servisem, „zaručenými“ výdělky klienta, softwarovou podporou a analýzami trhu zdarma, zasíláním mailových zpráv o trhu atp. Servis je však mnohdy omezen jen na hromadné rozesílání mailu ve formě stavu S/R (Support/Resistance neboli podpora a odpor – o této technické analýze někdy příště), kopírovaným komentářem z jiných serverů, a někdy jsou snad u těch lepších připojeny očekávané ekonomické události a jejich data nebo vlastní www stránky s obdobnými údaji. Všechny tyto informace a údaje jsou normálně dostupné na serverech každé solidní brokerské společnosti, a mnohdy samozřejmě ještě daleko více. Na dalších speciálních serverech FX nebo finančních webech jsou další desítky různých analýz, hodnotící vývoj kurzů, předpoklady trendu atd.

Jenom pro zajímavost - trochu matematiky: pokud jste průměrně obchodující trader např. s výše zmíněnými pěti pokyny po dvou lotech denně (10 lotů v hodnotě 1 mil. USD při páce 400:1), je to týdně přibližně 50 lotů, což odpovídá roční aktivitě cca 2500 lotů. Rozdíl jen pouhých dvou bodů ve spreadu oproti standardu prezentuje ročně částku 5 000 USD (při aktuálním kurzu dolaru asi 125 tis. Kč). U poplatku 10 USD/lot je to přes 600 tis. korun ročně. Zaplatit týdně za „servis“ 2 500 Kč, resp. 12 tisíc Kč, to by ten servis musel být doslova a do písmene zlatý a hlavně zaručovat vám výdělky přesahující tyto poplatky a samotný spread (což vám pochopitelně nikdo nikdy ani garantovat nemůže). Je jen a jen na vás a na vašem rozhodnutí, zda budete ochotni platit nějaké poplatky (ať už ve formě navýšeného spreadu oproti standardu nebo nějakou pevnou částku). Osobně se domnívám, že poplatky jsou už přežitek minulosti, a pokud si je někdo účtuje, měl by poskytovat výjimečný servis. Tj. denní rozbory trhů, trendy vývoje, investiční doporučení, měsíční technická analýza, měsíční statistika atd. a vše samozřejmě v češtině. O Forex má nyní velký zájem i skupina lidí ve věku 40-60 let, kteří chtějí nějak zhodnotit své úspory nebo jen pokusit štěstí, a byli v době svých školních let bohužel odkázáni jen na povinnou ruštinu a jiná jazyková vybavenost jim schází. Platit přemrštěné poplatky v jakékoliv formě vychází hlavně z neznalosti trhu a podmínek, ale mnohdy i z lidské hlouposti. Pokud někde někoho přeplácíte, neváhejte a najděte si jiného brokera se standardními spready a žádnými poplatky. Jsou to přece vaše peníze a mnohdy těžce vydělané. Nemalý ušetřený rozdíl vám významně posílí další investiční možnosti nebo domácí rozpočet.

Příště: Jak dobře zvolit brokerskou společnost, rizika obchodování na Forexu a první vstupy na pozice.

Sidův koutek o FOREXU

Pro všechny zájemce o forex a způsobu, jak na forexových trzích efektivně obchodovat, je k dispozici zlváštní Sidovo vlákno v naší diskusi. Diskutovat se Sidem o forexu můžete zde.

Obchodujeme Forex VII: Jak na fundamentální analýzu (4)

V dalším díle seriálu o fundamentech se zaměříme na jedny z nejdůležitějších fundamentů peněžních trhů vůbec – politiku a funkci klíčových centrálních národních bank.

USA

Centrální banka USA, správněji Federální rezervní banka (FED), má úplnou nezávislost v udávání směru monetární politiky USA. Politika se zaměřuje především na maximální neinflační růst. Vrcholným orgánem je Federální komise otevřeného trhu (Federal Open Market Committe – FOMC), která je zodpovědná za všechna rozhodnutí, včetně nejdůležitějších vyhlášení o úrokových mírách, zpravidla 8x ročně. Dvanáctičlenná komise se skládá ze sedmi členů Rady guvernérů, prezidenta FEDu (nesmírně populární Alan Greenspan) a čtyř míst pro další prezidenty rezervních bank, pro jedno období každý.

Úroková míra (Fed Funds sazba) je nejdůležitější úrokovou mírou vyhlašovanou FEDem. Změny úrokových mír vysílají jasné signály monetární politiky USA a mají široký dopad na všechny druhy akcií, cenné papíry, a především na devizové trhy.

Diskontní sazba je úroková sazba, kterou FED přenáší na komerční banky za účelem mimořádné likvidity. Je to spíše symbolická sazba, která je menší než úrokové míry, ale změna generuje strategické signály.

Desetileté Treasure Notes (vládní dluhopisy) jsou měřítkem pro dlouhodobé úrokové sazby a tvoří nejdůležitější indikátor možné inflace.

Tříměsíční Eurodolarové depozity – Eurodolarové depozity jsou bankovní účty uložené v jiné zemi, než je země dané měny. Název nemá nic společného s měnou euro. Například účty v jenech (JPY) uložené mimo Japonsko se nazývají Euroyen a euro účty mimo země eurozóny EuroEuros. Tříměsíční úroková sazba na dolarových vkladech mimo USA slouží i jako měřítko při stanovení měnových kurzů.

Desetileté Yields jsou další dluhopisy, které jsou obvykle porovnávány s obdobnými dluhopisy ve světě (německy 10letý Bund, japonský JBG a britský Gilt). Vyšší kurz USA 10letého yeildu obvykle prospívá USD proti zahraničním měnám. Dalším klíčovým fundamentem jsou i tři hlavní USA burzovní indexy Dow Jones Industrial Index, S&P 500 a NASDAQ. Největší vliv na kurz dolaru má Dow Jones.

Další informace: http://www.federalreserve.gov/

Evropa

Evropská centrální banka (ECB) byla založena 1. července 1998. Její základní jmění činí 5 miliard euro. Jako součást Evropského systému ústředních bank (ESCB) je hlavním úkolem ECB dbát o udržení cenové stability v rámci Evropského měnového systému a podporovat všeobecnou hospodářskou politiku EU. Výkonný výbor se skládá z prezidenta ECB, viceprezidenta a čtyř dalších členů. Všichni členové jsou jmenováni jednomyslným rozhodnutím vlád členských států na doporučení Rady po konzultaci s Evropským parlamentem a Řídící radou. Jejich funkční období je osmileté. Prezidentem ECB je nyní Jean-Claude Trichet (Francie), bývalý guvernér francouzské centrální banky. Prezident provádí měnovou politiku v souladu s instrukcemi a rozhodnutími Řídící rady. Připravuje zasedání Řídící rady. Generální rada se skládá z prezidenta a viceprezidenta ECB a guvernérů centrálních bank členských států. Vykonává řadu úkolů, mj. se podílí na sběru statistických informací, na zprávách o aktivitách ESCB a o měnové politice a na vytváření pravidel pro standardizaci operací prováděných národními centrálními bankami. Sídlem Evropské centrální banky je Frankfurt nad Mohanem. Vytýčeným cílem ECB je především zmíněná cenová stabilita. Úrokovou sazbou je tzv. Refinanční sazba EU, jejíž rozdíl mezi ní a sazbou USA FEDu je silným signálem pro pár EUR/USD. Podobně jako v USA jsou důležité tříměsíční Eurodepozity (Euribor) a 10leté státní obligace. Klíčovými ukazateli jsou tradičně HDP, ale i německý průzkum spotřebitelské nálady (tzv. IFO) a míra inflace (CPI a HICP), která by se měla pohybovat do 3 % HDP jednotlivé členské země.

Další informace: http://www.ecb.int/ecb/html/index.cs.html

Japonsko

V Japonsku je nejdůležitější politickou a monetární institucí Ministerstvo financí (MF). Vliv MF na řízení měny je daleko vyšší než v USA nebo v Evropě. Představitelé MF velmi často vystupují veřejně s ekonomickými prohlášeními s velkým vlivem na kurz jenu, kterou je možno označit za intervevční prohlášení k nákupu/prodeji JPY. V roce 1998 byl sice přijat zákon o nezávislosti Japonské centrální banky (BoJ) na vládní měnové politice, ale ta pouze kontroluje monetární poltiku státu. MF si nadále drží rozhodující vliv na zahraniční měnovou politiku. Klíčovou úrokovou mezibankovní sazbou je OCR (Overnight Call Rate). Podobně jako v USA a v Evropě hrají důležitou roli 10leté a 20leté vládní dluhopisy, které Japonská centrální banka vykupuje každý měsíc kvůli likviditě monetárního systému. Nejdůležitějším indikátorem trhu je HDP, průzkumy TANKAN, stav zaměstnanosti a mezinárodní obchod.

Hlavním burzovním indexem je NIKKEI 225, který na pokles/vzestup jenu reaguje velmi intenzivně. Specifický je vývoj kurzu EUR/JPY, který v efektu křížových kurzů hraje často spíše roli zhodnocovacího faktoru mezi USD/JPY a EUR/USD.

Další informace: http://www.boj.or.jp/en/

Velká Británie

Podle zákona o Bank of England (BoE) z roku 1997 získala BoE nezávislost na určování monetární politiky s cílem cenové stability, podpoře růstu ekonomiky a zaměstnanosti.

Hlavní úrokovou sazbou je minimální úroková míra, jako základní sazba. Její změny mají tradičně velký dopad na britskou libru. Britské 10leté vládní obligace (tzv. Gilt) jsou známy jako tzv. „pozlacená jistina“. Eurosterlingové tříměsíční depozity hrají v systému především ve vazbě na podobné Euroeuros depozity významnou roli. Vzhledem k členství Velké Británie v EU mají všechny projevy o přiblížení GBP nebo náznaky přijetí eura významně klesající dopad na kurz GBP. Nejdůležitějšími ekonomickými indikátory jsou stav nezaměstnanosti, index RPI – X a maloobchodní prodej. Britský burzovní index FTSE 100 má jen malý vliv na vývoj britské libry, ale pozitivní souběžný vývoj tohoto indexu a indexu Dow Jones v USA má velmi kladný vliv na britskou libru.

Další informace: http://www.bankofengland.co.uk/

Švýcarsko

Švýcarská národní banka má nejvyšší míru nezávislosti a na rozdíl od jiných centrálních bank nepoužívá specifické sazby. Ještě kolem roku 1999 používala jako hlavní nástroj měnové politiky výměnu cenných papírů. Řízená likvidita se provádí pomocí Foreign Exchange Swaps, kdy centrální banka přešla koncem roku 1999 na jiný přístup deklarovaný maximálně 2% roční inflací a použitím tříměsíční sazby podle Londýnské mezibankovní sazby (LIBOR). Nejdůležitější sazbou je diskontní sazba se značným dopadem na švýcarský frank (CHF) při změně. Tříměsíční Euroswissfrank depozity, stejně jako CHF samotný, jsou mnohdy velmi žádané především proto, že CHF je tradičně považován za bezpečný přístav v době celosvětových ekonomických výkyvů. Vyplývá to z tradice monetární politiky Švýcarska, diskrétnosti bankovního systému a neutrality země. Nejdůležitějším ekonomickým údajem je tradičně index M3 (míra nabídky peněžních prostředků), inflační index a HDP. Důležitým faktorem pro FX trhy je vysoce negativní vztah mezi párem USD/CHF a EUR/USD (pokud jeden pár stoupá nebo klesá, druhý pár reaguje většinou přesně opačně), který je považován za vůbec nejsilnější na devizovém trhu.

Další informace: http://www.snb.ch/d/index3.html

Aktuální úrokové sazby ve světě

Major Central Banks Overview

Central Bank

Next Meeting

Likely Decision

Last Change

Current Interest Rate

FED (Federal Reserve)

09 August 2005

25 bps rate hike expected

30-Jun-05

3.25%

BOJ (Bank of Japan)

8/9 August 2005

No rate change expected

19-Mar-01

0.00

ECB (European Central Bank)

04 Ag 2005

Hold interest rate

05-Jun-03

2.00%

BOE (Bank of England)

03/04 August 2005

Probable rate cut

05-Aug-04

4.75%

BOC (Bank of Canada)

07 September 2005

Eventual increase

19-Oct-04

2,50%

SNB (Swiss National Bank)

15 September 2005

No rate hike before December 2005

16-Sep-04

0.25/1.25%

Riksbank (Sweden Central Bank)

23/24 August 2005

No rate change

21-June-05

1,50%

RBA (Reserve Bank of Australia)

2/3 August 2005

No rate hike expected

02-Mar-05

5.50%

Asia

Country

Current Interest Rate

Previous

Last Change

Key Rate

Hong Kong

3,50%

3,25%

31-Aug-04

Base Rate

India

6.00%

6.50%

29-Apr-03

Bank Rate

Japan

0.00

0.15

19-Mar-01

O/N Call Rate

Philippines

7,0%

6.75%

07-Apr-05

Reverse Repo Rate

Singapore

1,375%

1.06%

Aug-04

3M Interbank Rate

South Korea

3.25%

3.50%

11-Nov-04

O/N Call Rate

Taiwan

2.00%

1.875%

30-Jun-05

Rediscount Rate

Thailand

2.50%

2.25%

09-Jun-05

14 Day Repo

Europe

Country

Current Interest Rate

Previous

Last Change

Key Rate

Bulgaria

3,00%

2,36%

28-Feb-05

Base Rate

Czech Republic

1.75%

2.00%

28-Apr-05

2 Week Repo

Denmark

2.15%

2.65

06-Jun-03

2 Week Repo Rate

EMU

2.00%

2.50%

05-Jun-03

Minimum Bid Rate

Hungary

6.75%

7.00%

18-July-05

2W Deposit Rate

Israel

3,9%

4.1%

Dec-04

Short Term Lending Rate

Norway

2,00%

1.75%

30-June-05

Deposit Rate

Poland

5.00%

5.50%

29- June -05

28 Day Intervention Rate

Russia

13%

14%

11-Jun-04

Refinance Rate

Slovakia

3.00%

4.00%

28-Feb-05

2 Week Repo

Sweden

1,50%

2,00%

21-June-05

Repo Rate

Switzerland

0.25/1.25%

0.00/1.00%

16-Sep-04

3M Libor Target Band

Turkey

14.25%

14.50%

09-June-05

O/N Rate

Ukraine

9%

8%

9-Nov-04

Discount Rate

United Kingdom

4.75%

4.50%

05-Aug-04

Repo Rate

Latin America

Country

Current Interest Rate

Previous

Last Change

Key Rate

Brazil

19.75%

19.50%

18-May-05

SELIC O/N Rate

Chile

3,25%

3,00%

13-May-2005

Overnight Rate

Colombia

7.73%

7,05%

Dec-04

90-day Certificate of Deposit

Mexico - rates by raising or lowering liquidity

-79

-77

23-Mar-05

Daily Corto (mln peso)

Peru

3.0%

2.0%

Oct-04

Reference Rate

Venezuela

14.18%

13,26%

21-Dec-04

3M Bill Rate

Middle East & Africa

Country

Current Interest Rate

Previous

Last Change

Key Rate

Egypt

10,17%

10.605%

26-Aug-04

182-day Treasury Bill

South Africa

7.00%

7.50%

14-Apr-05

Repo Rate

North America

Country

Current Interest Rate

Previous

Last Change

Key Rate

Canada

2,50%

2.25%

19-Oct-04

O/N Lending Rate

United States

3.25%

3.00%

30-Jun-05

Fed Funds Rate

Oceania

Country

Current Interest Rate

Previous

Last Change

Key Rate

Australia

5.50%

5.25%

02-Mar-05

O/N Cash Rate

Indonesia

7.25%

7.00%

06-Apr-04

O/N Intervention Rate

New Zealand

6.75%

6.50%

10-Mar-05

Official Cash Rate

Zdroj: FX Street.com

Příště: Trendy

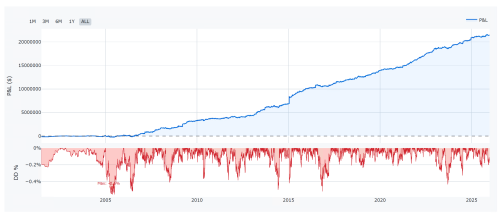

Obchodování s využitím COT reportu

Řada obchodníků hledá způsoby, jak pomocí nezávislých dat filtrovat obchodní systémy. Ať již diskréční či ty automatizované. V případě obchodování komodit a měn je jedním z nejvyužitelnějších nástrojů Commitments of Traders report. Pojďme se podívat mj. na aktuální možnosti zapojení COT reportu do vlastních strategií.

COT report patří k nástrojům, který dlouhodobě vnímám jako velmi užitečný zejména pro poziční obchodování. Na Finančníkovi jsem jej popisoval v článku Commitments of Traders již v roce 2006, což už je tedy pěkná řádka let. Od té doby se COT report jen trochu změnil (je publikován v podrobnější podobě), ale zejména začal být výrazně dostupnější. Tedy COT byl vždy dostupný zdarma na webu http://www.cftc.gov/MarketReports/CommitmentsofTraders/index.htm. Nicméně v textové podobě, jejíž zpracování nebylo pro každého. Pamatuji si, že jsem byl snad první, kdo na fóru TradeStation řešil import txt dat reportu do Tradestation a jejich grafické znázornění. To již delší dobu není třeba – COT je v Tradestation k dispozici zdarma coby automaticky updatovaný indikátor. A to z něj dělá o to snáze použitelnou pomůcku. Jak si ukážeme dále, COT je dnes navíc poskytován například i prostřednictvím služby Quandl, a je tak možné přes jejich API zpracovávat data rychle nejrůznějšími způsoby (například Pythonem).

Co je COT?

Commitments of Traders report je publikován komisí Commodity Futures Trading Commission (CFTC) a obsahuje informace o pozicích držených v daném trhu několika různými skupinami. Nejzákladnější je dělení do tří kategorií:

1) Komerční subjekty – zajišťovatelé (angl. Commercials), což jsou subjekty, které používají komoditní trhy z důvodu zajištění komerční produkce (jde například o farmáře prodávající svoji produkci, různé producenty atd.) a k fyzickému nákupu komodit (mlýny nakupující zrniny atd.). Tyto subjekty nakupují/prodávají komodity za účelem jejich skutečného fyzického dodání.

2) Velcí spekulanti (angl. Large speculators) – velcí profesionálové z řad bank, fondů atd.

3) Malí spekulanti (angl. small speculators) – malí obchodníci obchodující příležitostně nebo pravidelně, ale v malém množství kontraktů.

V řadě trhů dokáží velké změny v objemech držených pozic, hlavně ve skupině komerčních subjektů a velkých spekulantů, solidně avizovat změnu směru vývoje trhu. A ještě aby ne, když například komerční subjekty (commercials) mají k danému trhu často úplně nejblíže. S danou komoditou pracují na každodenní bázi a jsou si velmi vědomi aktuálních vlivů, které mohou působit na budoucí vývoj ceny.

Na druhou stranu připomínám, že COT report vychází jednou týdně a je publikován zpožděně. Většinou je report publikován v pátek, přičemž obsahuje data z úterý. Přesný kalendář naleznete zde.

COT report tedy není možné používat pro nějaké jemné časování vstupů. Pro to je dobré mít nějaký další nástroj – například z arzenálu klasické technické nebo statistické analýzy. Ovšem velmi dobře může posloužit jako určitý „nezávislý filtr vyššího timeframe“. Tedy například jako základní filtr zvyšující pravděpodobnosti obchodování na určitou stranu. A takto jej lze dnes snadno implementovat například i do automatizovaných systémů.

COT prakticky

Řada obchodníků disponuje na Finančníkovi programem TradeStation, kde je práce s COT reportem dnes již opravdu jednoduchá. Byť jsou z reportu k dispozici jen základní údaje.

K dispozici jsou zde tři základní COT indikátory:

Začít pracovat můžeme například s COT Net Position zobrazujícím celkové pozice držené v trhu jednotlivými zmíněnými skupinami. Takto vypadá například indikátor aplikovaný na trh ropy:

Zelená linka jsou čisté pozice velkých spekulantů, modrá linka komerčních subjektů (zajišťovatelů). V reportu je dobré sledovat vztah a vývoj především těchto dvou skupin. Velmi často platí, že spekulanti bývají v trhu na špatné straně a velmi zajímavé jsou momenty, kdy jejich množství je v jasně patrném extrému. V poslední době je to v ropě dobře vidět v bodě, který jsem označil jako „1“. Týdenní graf se pohyboval do strany a ropa se obchodovala u silné resistence. Spekulanti byli velmi bullish – aby rychle přišla korekce v podobě poklesu.

Jak už jsem uvedl, sám vnímám COT především jako indikátor kontextu. A pochopitelně lze základní informace rozvádět do vlastních indikátorů a studií.

Můžeme vyjít například z indikátoru COT Total Position a podrobněji se podívat na pozice velkých spekulantů. Například z pohledu poměru jejich long a short pozic. To je indikátor, který nám může ještě podrobněji napovědět o extrémech v pozicích této skupiny, které mě zajímají:

Pokud budete swingově obchodovat například opční spready, tak podobný kontext výrazně posouvá pravděpodobnosti, s jakými lze odhadovat vývoj trhu. Sami se v TradeStation podívejte, jak trh reagoval například v momentě, kdy byl poměr long/short pozic extrémní za určité období.

A podobných indikátorů si můžeme vytvářet celou řadu.

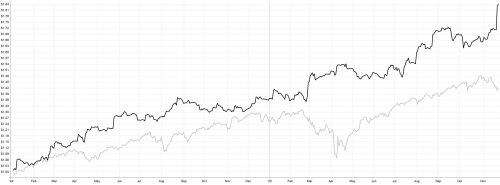

Navíc COT funguje nejen u běžných komodit, ale i dalších trhů. Zde je příklad situace na měnovém trhu z poslední doby. Konkrétně jde o britskou libru, kde COT nedávno signalizoval long:

Na první pohled je na týdenním grafu vidět pohyb ceny v definovaném pásmu, extrémní short pozice spekulantů a rostoucí zájem zajišťovatelů. To jsou situace, které nabízejí solidní pravděpodobnosti. Ostatně sami je můžete v grafech zkoumat blíže.

Pochopitelně, že používám následně pro časování vstupů nižší timeframe (například denní pro swingové obchodování).

COT coby mechanický filtr

S COTem se určitě vyplatí experimentovat i v případě vytváření AOS systémů, ve kterých lze COT použít jako vyšší filtr například pro vstupy do momenta na nižším timeframe.

Pro výzkum v takovém případě doporučuji data ze služby quandl.com, která je nabízí přes své API zdarma a v podobě, kterou lze okamžitě použít. Jednotlivé COT databáze naleznete na Quandlu zde: https://www.quandl.com/data/CFTC-Commodity-Futures-Trading-Commission-Reports .

V Pythonu je pak práce s daty triviální. Máte-li nainstalován Quandl modul, pak lze COT data načíst jediným příkazem. Takto se například načtou COT data britské libry:

Symbol „BP_F_L_ALL“ naleznete na Quandl.com, token použijete ten, který získáte při bezplatné registraci. „cot“ pak může být Pandas tabulka:

ve které lze s čísly provádět cokoliv.

Sám například hodně pracuji s COT reportem u vyvíjeného swingového komoditního portfolia a výsledky se jeví hodně slibně. COT data používám jako základní filtr pro obchodování na long nebo short stranu. Tedy na denním timeframe obchoduje AOS jen v souladu s COT filtrem. Ten může vycházet z řady aplikací. Zajímavé jsou například různé úrovně na výše zobrazeném indikátoru ratio spekulativních pozic.

Shrnutí

Jak vidíte, práce s COT daty je dnes velmi snadná. A zejména při swingovém obchodování měn a futures jde přitom o nástroj, který může poskytnout vysokou přidanou hodnotu. A to jak při diskréčním obchodování, tak automatizovaném.