Prohledat Finančník.cz

Zobrazeny výsledky pro vyhledání 'margin'.

-

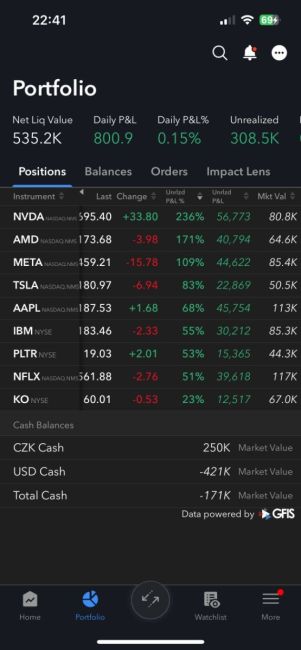

Ahoj, nevím, jestli to ještě žije, ale Finačník před spoustou let zapříčinil můj zájem o trading, tak zde zkusím požádat o pomoc. Long story short, přes zájem o intraday trading, knížky, studium, kurzy, paper trading jsem skončil "jen" u akcií. Otevřel jsem tehdy účet u IBKR, složil základní kapitál 10K USD - 250K CZK. Mojí chybou, nedorozuměním nebo už nevím, je to x let zpátky, mám marginový účet, který mi umožnil nakoupit portfolio převyšující moji cash balance. Dnes vypadá - viz screenshot níže a tady přichází můj dotaz. Přežil jsem, nebo spíš vyseděl, náročná léta s Trumpem, všechny COVIDy, Ukrajinu, stavy, kdy mělo portfolio zápornou hodnotu kolem 180K CZK a dnes si myslím - doufám, že na tom nejsem zle. Z původních 250K CZK jsem na více než dvojnásobku. Plně si uvědomuju svůj nerozum a zahrávání si s marginem a rád bych riziko dostal více pod kontrolu, tzn. rád bych odprodal část porfolia tak, abych byl +/- na svých 250K a ideálně switchnul margin účet na cash. Bohužel se nějak nedokážu dopočítat, jaký objem vlastně odprodat. Matou mě především položky USD cash - 421K a Total cash -171K. Můžete mi někdo poradit, jak se v tom zorientovat? Moje vnímání reality je takové, že jsem, se svojí cashí a nerealizovaným ziskem na hodnotě 535K CZK. Nerealizovaný zisk je těch 308,5KCZK. Mkt value všech pozic je 708K CZK. Pokud od toho odečtu původních 250K CZK a dříve realizovaný zisk 70K CZK, tak jsem zase na 388K CZK. Pokud se dívám na hodnotu nákupu, v době realizace, nakoupil jsem akcie cca za 365K CZK. Ať se snažím dopočítat jakkoliv, vzájemně mi ty částky a zobrazované zůstatky úplně neladí. 😞 Dotazy jsou: 1.) Co přesně znamená -421K USD Cash a Total cash? 2.) Jaký objem odprodat, abych byl zhruba na svém, tj. hodnoty v akciích 250K CZK? 3.) Co by se stalo, kdybych účet z marginu, zkusil převést na cash v současném stavu? Šlo by to vůbec? 4.) Jak dobře nebo špatně na tom vlastně jsem? 🙂 5.) Nebo co jiného byste mi poradili? Pokud by byl někdo ochotný pomoci, vysvětlit, můžeme se spojit i soukromě. Díky za případnou radu.

-

Margin je v kontextu obchodování částka peněz, kterou obchodník musí vložit na svůj obchodní účet jako zálohu pro otevření obchodní pozice s pákovým efektem. Margin umožňuje obchodníkům otevírat větší pozice, než by mohli na základě svých vlastních kapitálových prostředků, což zvyšuje jak potenciální zisky, tak potenciální ztráty. Obchodování na margin s akciemi: Když obchodník chce obchodovat akcie na margin, musí mít tzv. marginový účet u svého brokera. Broker stanoví minimální požadavky na margin, který obvykle odpovídá určitému procentu celkové hodnoty obchodní pozice. Pokud hodnota vašeho portfolia klesne pod tento minimální margin, broker vás může vyzvat k doplnění účtu (tzv. margin call). Na marginovém účtu můžete také půjčovat peníze od brokera k nákupu akcií, za což platíte úrok. Obchodování na margin s futures: Obchodování futures kontraktů vždy vyžaduje margin. Margin pro futures se obvykle nazývá "počáteční margin" a je to částka, kterou obchodník musí vložit, aby otevřel pozici. Během životnosti futures kontraktu, pokud hodnota kontraktu klesá, můžete být vyzváni k doplnění marginu. Po uzavření obchodu je margin obvykle vrácen obchodníkovi, s přihlédnutím k eventuálním ztrátám nebo ziskům. Příklad: Představte si, že máte na svém obchodním účtu 10 000 dolarů a chcete koupit akcie společnosti MNO, jejichž cena je aktuálně 100 dolarů za akcii. Pokud váš broker nabízí 50% margin, můžete koupit akcie v hodnotě až 20 000 dolarů, tedy 200 akcií. Pokud cena akcie vzroste na 110 dolarů, váš zisk je 2 000 dolarů. Na druhou stranu, pokud cena klesne na 90 dolarů, váš účet bude v minusu o 2 000 dolarů.

-

Margin Call je výzva od brokera k doplnění marginového účtu, když hodnota aktiva (nebo aktiv) na tomto účtu klesne pod minimální úroveň marginu stanovenou brokerem. Pokud obchodník nereaguje na margin call a nedoplní svůj účet, broker má právo uzavřít jednu nebo více pozic obchodníka, aby se úroveň marginu dostala zpět nad minimální požadavek. Margin call je ochranným mechanismem brokera, který zabezpečuje, aby obchodník měl vždy dostatek peněz na účtu k pokrytí potenciálních ztrát z jeho obchodních pozic. Příklad: Mějme obchodníka s marginovým účtem u brokera, na kterém má 20 000 dolarů. Rozhodne se otevřít pozici v akciích společnosti XYZ za celkovou hodnotu 40 000 dolarů, využívaje páku 2:1 (což znamená, že si od brokera půjčuje polovinu potřebné částky). Pokud broker stanoví minimální úroveň marginu na 25% z celkové hodnoty obchodní pozice, znamená to, že hodnota účtu obchodníka nesmí klesnout pod 10 000 dolarů (25% z 40 000 dolarů). Představme si, že trh se obrátí proti obchodníkovi a hodnota jeho pozice klesne na 30 000 dolarů. Jeho ztráta je tedy 10 000 dolarů a zbytková hodnota na jeho účtu je nyní 10 000 dolarů. Pokud hodnota pozice klesne ještě o dalších 5%, což je 1 500 dolarů, celková hodnota na jeho účtu klesne na 8 500 dolarů, což je pod minimálním marginem 10 000 dolarů. V této chvíli dostane od brokera margin call. Aby vyhověl požadavku margin call, musí obchodník buď doplnit svůj účet o chybějících 1 500 dolarů, nebo uzavřít část své pozice.

-

Nakup akcii pri otevreni burzy prikazem OPG a margin

příspěvkem: publikoval/-a svopex v rubrice Interactive Brokers

Rád bych se zeptal, pri pouziti nakupu akcii na americke burze pri otevreni burzy prikazem OPG (time in force) a zaroven pri prodeji akcii, jaky je potreba margin. Pokud nakupuji a zaroven prodavam akcie, jak je to s marginem. Potrebuji jako margin pouze rozdil mezi marginem, ktery je potreba pro nakoupeni akcii a uvolnenym marginem, ktery se uvolni pri prodeji akcii nebo potrebuji plny margin, ktery je treba pro nakoupeni akcii? - To znamena, ze margin uvolneny prodejem akcii se nezapocte. -

V článku Day trading breakoutů s 0TDE opcemi – extra páka s limitovaným riskem jsem ukazoval, jakým směrem se ubírám při vývoji systému obchodujícího intradenní breakouty na akciových indexech, které budou probíhat skrz exekuce 0TDE opce. Motivace pro můj trading je zřejmá: Toto je backtestovaná equity křivka breakout systému obchodujícího opce na dvou trzích QQQ/SPY. V minulém článku jsme si ukazovali, že počáteční účet 10 000 dolarů by byl za necelé dva roky na úrovni 82 833 dolarů! To je brutálního zhodnocení o 728,33 % a něco, z čehož si chci určitě část ukousnout i na svých účtech. Zde je update k progresu: V Trading Room jsem postupně ladil základní logiku breakout systému, která bude vycházet ze silné a jasně obhajitelné „idea first“ myšlenky. To se nám myslím povedlo a TradeStation kódy k hlavnímu modelu, ze kterého vycházím, naleznete v Trading Room zde. Model jsem osobně nasadil na svůj živý účet, ve kterém nyní riskuji počátečních 300 dolarů/obchod. Minule jsem ukazoval výpisy z IB s prvními výsledky, další obchody následují – viz níže. Breakout model obchoduji zatím na akciích (QQQ, SPY, DIA atd.), protože je to pro mě nejjednodušší – vzal jsem náš autotrader a prostě do něj přidal další strategii. Samozřejmě, že model by bylo možné exekvovat s futures. Nechtěl jsem ale zbytečně podstupovat úpravy a testování autotraderu, protože mým cílem je obchodovat model s 0TDE opcemi. Máme hotovou první verzi python opčního autotraderu! Autotrader v plně otevřené podobě budu v Trading Room sdílet na konci příštího týdne. Zatím jde o první verzi, se kterou koncept osahávám a budeme jej dotahovat dál. Mám jej v tuto chvíli nasazen na paper účtu a obchoduji ETF SPY. A získávám tak první srovnání mezi exekucemi akcie vs. 0TDE. Takto vypadala například situace včera, ze které je myslím jasně patrné, proč je pro mě tento směr zajímavý: V trhu S&P 500 breakout model indikoval včera 16. 4. 2024 cca 30 minut po otevření volatility breakout na úrovni cca 512,88. Na živém účtu jsem vstup zobchodoval skrz akcie SPY. Riskuji podle volatility 300 dolarů, a autotrader proto shortoval 135 shares. Bez využití marginu tak šlo o investici cca 69 050 USD (v praxi mi IB zablokovalo cca 17 tisíc dolarů – byl využit intradenní margin). Na demo účtu nakoupil v okamžiku breakoutu autotrader 0TDE PUT opci na strike cenu 513 a při stejném risku 300 dolarů na obchod nakoupil 2 opce, každou za cenu 1,54 USD. Na účtu bylo zablokováno 300 dolarů, více nebylo pro obchod třeba. Obchod nemohl ztratit více. A podívejte se, jak dopadl obchod večer. Nejprve výsledky z živého obchodování (kde exekuce probíhala pomocí ETF - breakout systém má Order Ref ETFBRK1_S): Na živém účtu mi breakout model skrz short SPY vydělal 1 105,60 dolarů. Na paper účtu stejný obchod skrz nákup 0TDE PUT opce vydělal 1 248,31 dolarů: V obou obchodech jsem riskoval 300 dolarů. Ovšem skrz opce byl tento risk ještě zajímavý v tom, že jsem nemusel použít žádný pevný SL – pokud by trh šel proti mně, opce by expirovala bezcenná. V obchodu skrz akcii jsem měl vázáno s marginem cca 17 000 dolarů a získal 1 105,60 dolarů, v paper obchodu skrz opci jsem měl vázáno 300 dolarů a získal 1 248,31 dolarů. Tedy zhodnocení 316 % zisk na obchodu. Poznámka – zisk 316 % na obchod je třeba pochopitelně brát s rezervou. Rozumnější je zhodnocení vztahovat k výši účtu. Ten by mohl být například 10 000 dolarů, abychom si mohli rozumně dovolit celých 300 dolarů na obchod ztratit. A i tak šlo o zhodnocení +12,5 % účtu během jednoho obchodu. V každém případě představují exekuce skrz 0TDE opce myslím velmi zajímavou cestu, jak účet hodnotit. A myslím, že už jsem velmi blízko, abychom několikaměsíční vývoj a bádání v oblasti 0TDE opcí začali hodnotit na živém účtu. Tady je taktický plán pro nejbližší období: Osobně začnu 0TDE opce sám autotraderem exekvovat v nejbližších dnech živě na účtu s 10 000 dolary tak, abych mohl v Trading Room dokumentovat zkušenosti s live tradingem v prostředí, které je podobné tomu, se kterým pracuje běžný obchodník. O víkendu publikuji do Trading Room minikurz shrnující práci s opcemi a návodem, jak 0TDE opce backtestuji. Měli bychom se tak všichni sladit v základních znalostech práce s opcemi. Příští týden publikuji do Trading Room svou aktuální verzi Python 0TDE opčního autotraderu, abyste mohli také začít provádět první testy. A ještě k nejčastějšímu dotazu, jestli plánuji vytvořit na toto téma komplexní kurz: Netuším, ale spíše ne. Práce na kurzu je obrovská a 80 % času člověk přitom vydává zbytečně (editace videí atd.). Tento čas mi přijde rozumnější investovat do vývoje strategií. Proto sdílím know-how v Trading Room ve formě pracovních zápisků a kódů, kde mají všichni šanci pokládat dotazy a posouvat se společně. Jakmile téma dotáhneme do produkční fáze, patrně se vrhnu na vylepšování dalších způsobů tradingu a breakouty 0TDE přenechám autotraderům bez toho, aniž bych se dokola vracel k základům. Ideální čas pro naskočení do společného studia systematického obchodování 0TDE opcí je tak v Trading Room nyní. Přihlásit se můžete zde: https://tri.financnik.cz/tradingroom

-

Petře, díky za reakci. Mezitím už jsem na to, přišel, jak moc velkou botu jsem udělal 🙈, směnil částečně CZK za USD (právě včas tento týden), abych zkrotil narůstající úrok. Nejradši bych příspěvek smazal, jak se stydím ;-), ale nechám to tu jako výstrahu pro budoucí generace. 🙂Zkrátka mě nenapadlo, že se pozice budou otevírat za z margin, když je dostupná cash - čekal jsem aut.konverzi v okamžiku obchodu - moje chyba a poučení.

-

Z našeho bezplatného on-line kurzu Vyděláváme na burzovních trzích, který se zaměřuje na vysvětlení principů krátkodobých obchodů v akciových trzích, jsem tento týden dostal hned několik dotazů, jestli lze podobně obchodovat komodity. Akcie a futures kontrakty (komodity) mají sice drobná vlastní specifika, v zásadě jde ale o technicky velmi podobně obchodovatelné trhy. Systematické strategie, se kterými na Finančníkovi pracujeme, lze aplikovat jak na akcie, tak na futures. Některé strategie (například breakouty na akciových indexech) sám obchoduji s použitím akcií (resp. ETF, což je zjednodušeně řečeno akcie kopírující nějaký segment trhu či index) i využitím futures. Akcie se dají obchodovat s poměrně malou pákou. Při intradenním obchodování musíme mít u brokera alespoň 25 % hodnoty nakoupených akcií. Futures kontrakty (komodity) pracují s vysokou pákou. Pro kontrolu kontraktu o vysoké finanční hodnotě nám broker blokuje jen nepatrný margin. S komoditami tak lze na první pohled dělat teoreticky s malým kapitálem mnohem vyšší zhodnocení. Ale upřímně tomu tak není. Přílišné využívání vysoké páky vede matematicky k vysoké pravděpodobnosti neúspěchu (podrobněji to rozebírám v knize Od myšlenky k reálným obchodům). Rozumné obchodování futures kontraktů tak vyžaduje na startu mnohem vyšší kapitál než obchodování akcií. Což je mimo jiné i důvod, proč se na Finančníkovi více věnujeme právě systematickému obchodování akciových trhů. Pojďme si to ukázat na příkladu. Použiji akciový index S&P 500, který všichni známe a na kterém se dobře obchodují například různé intradenní breakout strategie. Index jako takový obchodovat napřímo nelze. Musíme použít buď futures kontrakt, opce nebo ETF (akcie). Nejmenší futures kontrakt pro obchodování S&P 500 je micro S&P 500 (zkratka MES), kde jeden bod má hodnotu 5 USD. Tj. tento kontrakt je 10x menší, než e-mini S&P 500 (zkratka ES), který mnoho začínajících traderů zkouší používat na malém účtu. Aktuálně se MES obchoduje za cenu cca 4 280. Jeden kontrakt má tak hodnotu 21 400 USD. Pro intradenní obchodování u Interactive Brokers stačí margin cca 900 USD – tedy na účtu nám stačí cca tisíc dolarů, abychom mohli otevřít kontrakt v hodnotě 21 400 USD. Samozřejmě lákavá propozice pro začínajícího obchodníka. Protože pokud trh povyroste o 1 % - tj. z 4 280 na 4 322,80, vydělali bychom na účtu 42,80 * 5 = 214 USD, pokud bychom měli na účtu původně tisíc dolarů, jde o zhodnocení 21,4 %, třeba za hodinu práce! (protože pohyb o 1 % v S&P 500 není vůbec neobvyklý). Denní graf trh S&P 500 s vyjádřenými procentuálními denními pohyby (High-Low). Trh se běžně hýbe o 1 % denně a více. Ale samozřejmě každá mince má dvě strany – v tomto případě je druhou stranou risk. Ten budeme chtít u aktivnějších strategií kontrolovat stop-lossem. Je otázkou, jak vysoký musí být. Někdo může tvrdit, že v trzích typu S&P 500 stačí stop-loss „pár ticků“. Podle mě to v dnešních trzích reálné není. Sám využívám většinou stop-lossy na základě volatility – čím vyšší volatilita, tím vyšší stop-loss. Například pracuji se stop-lossy typu 0,5*ATR (polovina běžného rozkmitu trhu). Pro zjednodušení článku řekněme, že stop-loss budeme odvozovat z procentuálního pohybu trhu a budeme pracovat s 0,5 % pohybu trhu. Při MES ceně 4 280 a stop-lossu 0,5 % bychom riskovali 21,4 bodu. Jeden bod má v MES hodnotu 5 dolarů, celkový risk je tedy 107 dolarů. A zde se dostáváme k tomu, že tolik nezáleží na tom, jak velkou páku nám broker dovolí využít. Ale jak vysoký risk je rozumný vůči stavu našeho účtu. Jak velký účet potřebujeme pro to, aby pro nás ztráta 107 USD byla přijatelná? Osobně u intradenních breakout strategií risku cca 0,2 % kapitálu na obchod, tj. sám bych potřeboval mít na účtu 53 500 dolarů (to může vypadat na první pohled jako vysoká částka na jeden kontrakt, ale pointa mého obchodování spočívá v tom, že kapitál využívá najednou více strategií obchodujících např. v jiném čase). Dokáži si představit hodně agresivní obchodníky, kteří budou riskovat 2 % na obchod, pak je potřeba na účtu 5 350 USD. To už je z mého pohledu pro intradenní obchodování extrémní risk, ale budiž. Tedy pro otevření obchodu nejmenšího obchodu v S&P 500 skrz futures potřebujeme 5 350 USD. Ovšem co se stane, pokud ztratíme například pětkrát po sobě naší hypotetickou částku 107 dolarů? Stav účtu by byl 4815 a další obchod s riskem 107 USD již představuje risk 2,2 % účtu. Jistě tušíte, kam mířím – s malý účtem ve futures nemáme skoro žádné možnosti v reálné škálovatelnosti kontraktů. Nemůžeme obchodovat 0,5 kontraktů MES. Musíme obchodovat jeden nebo dva atd. Alternativou může být obchodování akcií. V případě S&P 500 (ticker SPY) se aktuálně nabízí za cenu 423,50 USD/akcii. Opět bychom riskovali stejný stop-loss 0,5 % a tedy pohyb 2,12 bodů. Aby byl risk srovnatelný s výpočtem MES, tedy risk ve výši 107 dolarů na obchod odpovídající 0,5 % trhu S&P 500, mohli bychom otevřít 50 shares tickeru SPY. Hodnota nakoupených akcií by byla 50 * 423,50 = 21 175 USD. Což je stále objem, který technicky půjde u Interactive Brokers intradenně s kapitálem 5 350 USD otevřít (pro intradenní obchodování akcií je poskytována čtyřnásobná páka). A jsme v zásadě u hlavního rozdílu práce s akciemi vs. futures u malých účtů. Tam, kde si obchodníci mohou dovolit otevřít 1 MES kontrakt, mohou pracovat s 50 shares v ETF (akcii). A práce s 50 shares, je z pohledu risk managementu, mnohem, mnohem flexibilnější. Při poklesu účtu mohu shares snižovat – obchodovat 49, 48 nebo 47 akcií. Při růstu účtu mohu pozice o drobné jednotky zvyšovat. Tento princip o to více vynikne při práci v portfoliích (tj. obchodování více trhů najednou), což je z mého pohledu základ úspěšného burzovního obchodování. Pokud s trhy začínáte, je z mé zkušenosti rozumnější dívat se kvůli efektivnějšímu risk managementu spíše na akciové trhy. Tak, jak to na Finančníkovi děláme. P.S.: V článku jsem použil pro obchodování S&P 500 ticker SPY, který je v EU regulován a běžní retailoví obchodníci jej nemohou obchodovat. Nicméně vysvětlovaný princip je univerzální – jde o to, že s pozicemi v akciích je možné kapitál efektivněji dělit do menších dílků, rozkládat riziko do více systémů a riskovat stále přiměřenou část kapitálu.

-

Breakout trading a řízení rizik (komodity vs. ETF vs. CFD)

článek: publikoval/-a petr v rubrice Money-management

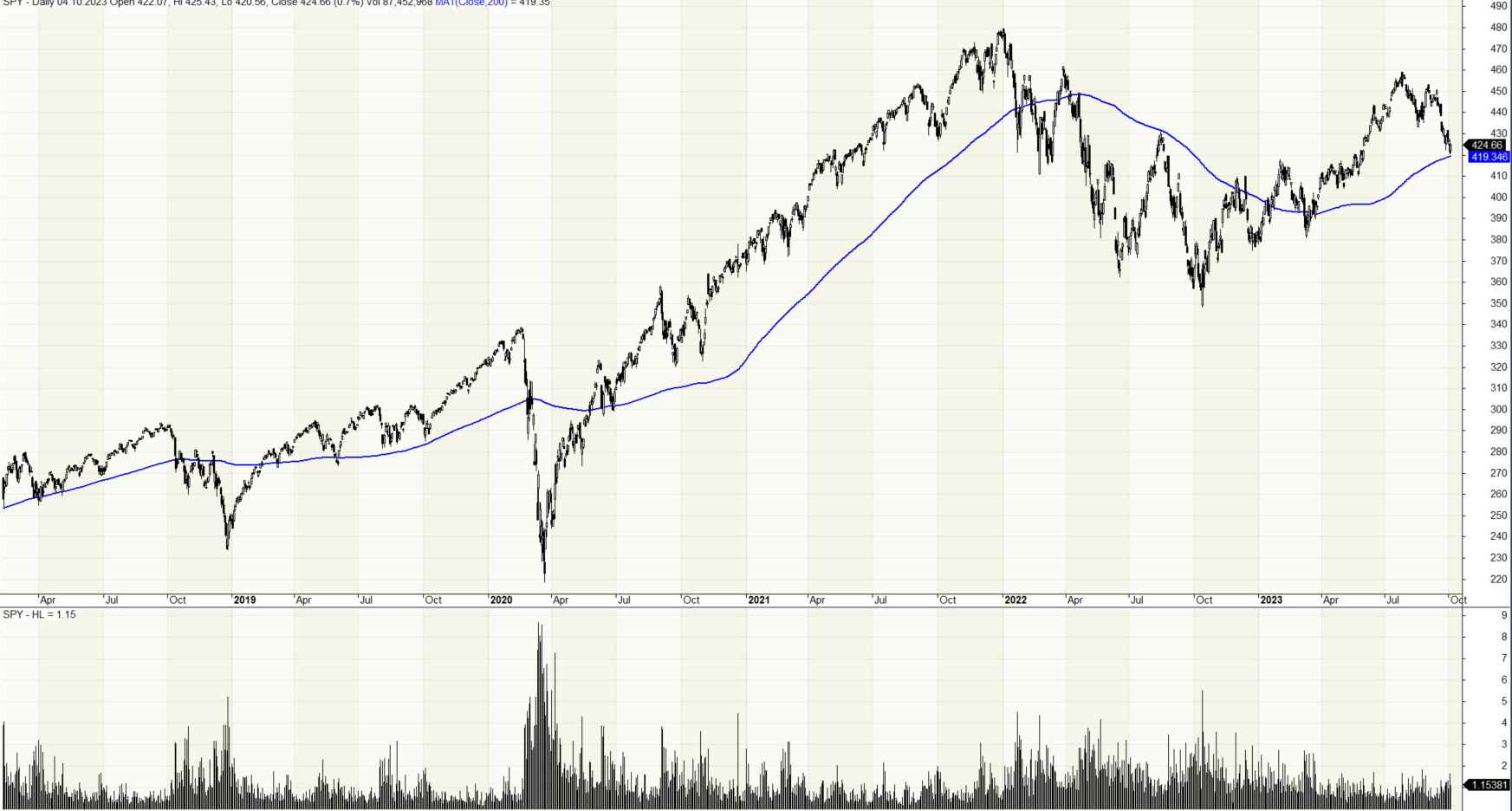

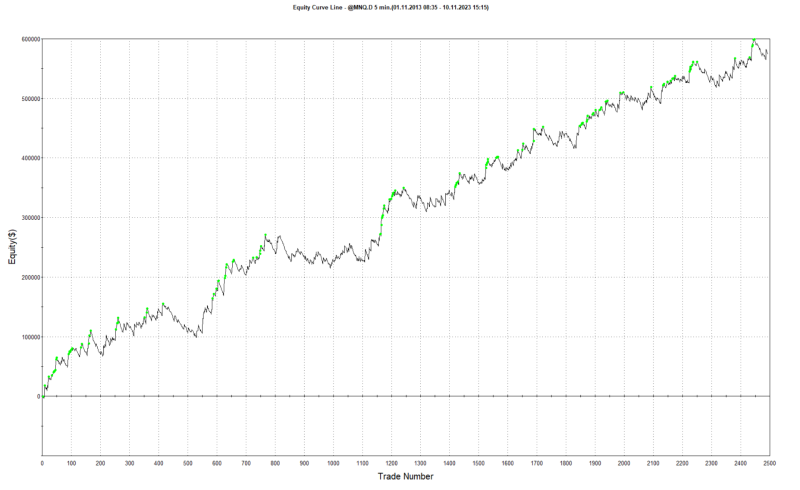

V článku Jak na první daytrading autotrader jsme si popsali pravidla obchodního plánu intradenního breakoutu strategie pro intradenní obchodování akciových indexů. Článek obsahoval i hotový kód pro mechanické intradenní breakout strategie a jediné, co chybělo, bylo dotažení money managementu. Na to se zaměříme dnes. Obsah článku: Co je money management a risk management? Řízení rizik při intradenním obchodování breakoutů Position sizing podle volatility Jaké trhy pro intradenní breakout strategie? Futures kontrakty pro intradenní obchodování (komodity) ETF a CFD pro menší účty Intradenní obchodování a snižování risku nižší volatilitou Diverzifikace strategie na více trzích Intradenní breakout AOS strategie – shrnutí Co je money management a risk management? Money management a risk management jsou dvě základní komponenty, které jsou pro úspěšný trading nezbytné a představují různé, ale vzájemně se doplňující aspekty správy obchodního kapitálu. Money management se zaměřuje na celkové řízení kapitálu a jeho alokaci mezi různé investiční příležitosti, v našem případě mezi různé obchodní systémy. To zahrnuje strategie pro určení velikosti pozic, vah systémů, diverzifikaci obchodů z pohledů korelací trhů, délky držení pozice a podobně. Na druhé straně, risk management se více soustředí na identifikaci, analýzu a minimalizaci rizik spojených s jednotlivými obchody nebo tržními podmínkami. Jde například o proces nastavení stop-loss příkazů, sledování volatility a podobně. Oba přístupy nám pomáhají chránit kapitál a současně rozumně riskovat proto, abychom mohli realizovat v trhu ziskové obchody. Strategie bez zasazení do kontextu money managementu a bez správného definování risk managementu nedává smysl. Což si ukážeme na příkladu obchodního plánu představeného v minulém článku. Řízení rizik při intradenním obchodování breakoutů Intradenní breakout systémy obchodují průlom určité historické cenové úrovně. Systém diskutovaný v minulém článku obchoduje průlom velmi krátkého pětiminutového otevíracího rozpětí. Každý průlom může vést k trendovému pohybu, nebo může jít o falešné proražení, kdy se cena vrátí zpět odkud přišla, a breakout pozice bude v tu chvíli prodělávat. Úspěšné obchodování breakoutů spočívá v tom, že budeme limitovat ztráty a ziskové pozice necháme růst. Breakout strategie mívají nižší pravděpodobnost úspěchu, ale pozitivní poměr risku a zisku (tzv. RRR). Tedy cílem je inkasovat více menších ztrát a občas větší profit. K intradenním breakout strategiím proto patří stop-lossy. Strategie z minulého článku umisťuje stop-loss na druhou stranu otevíracího rozpětí. Ovšem finanční vyjádření takového stop-lossu se bude měnit podle zvoleného trhu a podle jeho aktuální volatility. Pokud bude strategie obchodovat konstantně například 1 kontrakt trhu Micro e-mini Nasdaq 100 (MNQ) a stop-loss budeme umisťovat na druhou stranu otevíracího pětiminutového rozpětí, může to znamenat, že podle velikosti první úsečky bude někdy stop-loss třeba jen několik dolarů a jindy ve vysoké volatilitě například stovky dolarů. Mnohem lepší je risk normalizovat. Používat pro obchodování takový počet kontraktů, aby náš dolarový risk byl na obchod pořád více méně stejný. Pokud je volatilita nízká a otevírací rozpětí malé, použijeme více kontraktů. Pokud je volatilita vysoká a otevírací rozpětí vysoké, budeme obchodovat s menším počtem kontraktů. Na první pohled se to nemusí zdát jako zásadní věc, ale má to ohromný dopad na celkovou profitabilitu. Podrobně jsem již o normalizaci risku psal před lety na Finančníkovi v článku Praktické tipy z money managementu – síla normalizace risku v ID obchodování. Znovu si to můžeme demonstrovat na mechanickém backtestu diskutovaných pravidlech obchodního plánu intradenního breakoutu. Takto vypadá mechanický backtest pravidel z minulého článku na futures trhu Micro e-mini Nasdaq 100 s použitím jediného kontraktu: A takto vypadá stejný systém, pokud budu v každém obchodu riskovat fixních 500 dolarů: Rozdíl je patrný na první pohled – jak ve vzhledu výkonnostní křivky, tak v absolutním výnosu (výsledky neobsahují komise). Position sizing podle volatility Normalizování risku je snadné. Vezmeme vzdálenost stop-lossu v bodech pro daný obchod, vynásobíme jej hodnotou bodu obchodovaného trhu. Výsledným číslem vydělíme částku, kterou chceme na obchod riskovat. Příklad ztrátového obchodu v MNQ 9.11.2023: Otevírací rozpětí podle definovaného plánu bylo 15419,25 – 15385,75 = 33,5. Jeden bod v Micro e-mini Nasdaq 100 má hodnotu 2 dolary. Konečný počet kontraktů pak při risku 500 dolarů na obchod vypočítáme jako 500 / (33,5 * 2) = 7 kontraktů (číslo zaokrouhlujeme vždy dolů na celé kontrakty). Jaké trhy pro intradenní breakout strategie? Studie citovaná v minulém článku výslovně zmiňuje akciový index Nasdaq 100. A z mé zkušenosti jsou akciové indexy pro intradenní breakouty nejvhodnější. Z diskuzí s ostatními tradery vím, že mnoho obchodníků má pocit, že když bude něco fungovat na akciovém indexu, bude to fungovat na individuálních akciích. Ale není tomu tak. Akciové indexy mají jinou charakteristiku pohybů a je mnohem snazší na nich funkční breakout strategii nalézt. Osobně podobnou breakout strategii obchoduji na akciovém indexu Nasdaq 100 a S&P 500. Jaký konkrétní produkt pro obchodování indexů použít, bude vycházet právě z money managementu. Tedy z toho, jaký produkt si můžete dovolit s ohledem na velikost vašeho účtu. Preferencí by měly být co nejlikvidnější a především co nejlevněji obchodované produkty z pohledu poplatků a spreadu. Vybírat lze mezi futures, ETF a CFD. Futures kontrakty pro intradenní obchodování (komodity) Jsou pro intradenní obchodování breakoutů na indexech patrně nejvhodnější. Trhy jako Nasdaq 100 nebo S&P 500 lze obchodovat pomocí několika futures derivátů, přičemž pro menší účty lze použít i zmiňované mikro kontrakty. I tak je ale dobré si spočítat, jak velký účet budeme potřebovat, abychom mohli flexibilně pracovat s různým počtem pozic v různé volatilitě. Určitě je důležité riskovat na obchod dostatečně vysokou částku, abyste si ve zvýšené volatilitě mohli dovolit obchodovat alespoň jeden kontrakt. Pokud byste riskovali 500 dolarů na obchod, jako ve výše uvedeném příkladu, pak je potřeba zvážit především jaké procento účtu těchto 500 dolarů představuje. Tedy kolik ztratíme v jediném obchodě. Jako rozumné se mi jeví pracovat s částkou maximálně 2 %. Tedy riskovat 2 % účtu na jeden obchod (osobně riskuji mnohem méně). Jednoduchou matematikou pak vychází, že potřebný účet by měl mít velikost 25 000 dolarů. Při podobném money managementu by neměl být problém ani s marginy. Margin bývá u jednoho futures mikro kontraktu několik set dolarů. ETF a CFD pro menší účty Pro menší účty bych použil buď ETF, nebo CFD. ETF jako QQQ (kopíruje Nasdaq 100) nebo SPY (kopíruje S&P 500) se mi jeví jako ideální, neboť věrně kopírují pohyb indexu, lze je obchodovat jako akcie a mají vysokou likviditu (a tudíž mají malý spread). Viz co je etf. Můžeme je tak nakupovat od 1 share, velmi dobře strategii škálovat s ohledem na volatilitu a pracovat s opravdu malými účty. Jak je vidět na mém screenshotu, co jsem dával na profil Finančníka na síť X, své breakout obchody nyní dělám právě s použitím trhů QQQ, SPY. Důvodem pro mě není velikost účtu, ale především co nejlineárnější škálování pozic s ohledem na volatilitu a také to, že vše obchoduji automatizovaně a můj autotrader je více přizpůsoben na akcie. Bohužel díky regulacím EU je třeba mít pro obchodování většiny amerických ETF status profesionála a na běžném retailovém účtu tyto tickery obchodovat nepůjdou. Zbývají pak ještě CFD kontrakty, které lze obchodovat u různých brokerů za různých podmínek. Sám obchoduji CFD pouze Interactive Brokers a pouze na měnách (používám je na účtu k zajištění kurzových rozdílů). U Interactive Brokers lze obchodovat CFD s tickery IBUS500 a IBUST100, které kopírují S&P 500 a Nasdaq 100. Při krátkodobém držení pozic by měly být komise u menších pozic 1 dolar (tedy 2 dolary nákup/prodej) (viz https://www.interactivebrokers.ie/en/pricing/commissions-cfd-index.php). V případě CFD by pak podobně jako u ETF bylo možné obchodovat bez páky a o to menší obchodní účet může být. Intradenní obchodování a snižování risku nižší volatilitou Snižovat nároky na kapitál lze i volbou trhů. Breakouty obecně fungují dobře na volatilních trzích, jako je například právě zmiňovaný Nasdaq 100. Volatilita trhu ale s sebou prostě nese určité nároky na minimální kapitál. Pokud vám výpočty podle výše publikovaného návodu budou vycházet stále příliš vysoké, můžete zkusit strategii stavět na méně volatilním trhu. Příkladem je akciový index S&P 500 skrz Micro e-mini futures MES. Když backtestuji stejnou logiku, jako jsem použil výše na Nasdaq 100, dostanu při risku 200 dolarů na obchod následující výkonnostní křivku: Je vidět, že zde strategie v principu funguje také a z mé zkušenosti je potřeba na tento trh výrazně menší risk než v případě obchodování Nasdaqu. Diverzifikace strategie na více trzích V případě, že máte dostatečně vysoký účet, lze strategii obchodovat i na více trzích. Tak to přesně dělám v rámci portfolia já. Obchoduji intradenní breakout na Nasdaqu 100 a S&P 500. Poslední breakout obchod v těchto trzích jsem měl v pátek 10.11.2023 a včetně screenshotu z brokerské platformy jsem jej publikoval na svém profilu Finančník sítě X, kam dávám poslední dobou komentáře ke svému systematickému obchodování. Breakouty obchoduji na vzdálenějších úrovních, než je pětiminutové rozpětí. A velmi často se tak stává, že breakout nastává jen v jednom z trhů. V pátek byl breakout výrazně dříve na Nasdaq 100. A tak přestože v obou trzích (Nasdaq 100 i S&P 500) riskuji stejně (používám diskutované normalizovaný risk), vydělal breakout na Nasdaqu výrazně více. V Nasdaqu byl zisk po 3,5 hodinách v pozici +1 448,98 USD/obchod, v S&P 500 + 900,59 USD/obchod. Rozhodně obchodování stejné strategie na podobných akciových indexech určitý stupeň diverzifikace přináší a mohu jej doporučit ke studiu. Intradenní breakout AOS strategie – shrnutí Ve dvou článcích jsme si ukázali konkrétní edge, který v trhu existuje a který můžete zařadit do svého portfolia. Zmiňovanou studii bych ale v každém případě vzal jen jako základ, ze kterého se můžete odrazit. Osobně se mi zdá například stop-loss umístěný podle pětiminutového otevíracího rozpětí jako velmi blízký a sám pracuji se vzdálenějšími hodnotami vycházejícími tradičně z výpočtu ATR. Dnes jsme si ukázali, že u strategie je třeba dobře propočítat money management. Je to jednoznačně klíčové téma, protože strategie bude obchodovat s nižší úspěšnosti (ale vyšším RRR), a pokud budete pracovat s neadekvátně vysokým riskem, může strategie nakonec skončit se ztrátami i když v principu představuje breakout všeobecně velmi robustně fungující princip. V minulém článku sdílím i hotový kód pro testování strategie určený pro TradeStation, což je patrně nejjednodušší cesta, jak s podobným typem strategií začít pracovat. Sám strategie obchoduji skrz svůj autotrader v Interactive Brokers, ale s jeho stavbou jsem strávil nemálo času a stále má své limity (a jak už jsem uvedl, i to je důvod, proč pozice obchoduji skrz ETF a ne skrz futures).-

- 4

-

-

- intradenní obchodování

- breakout

- a 3 další

-

CFD představuje zkratku pro Contracts for Differences, známé jako rozdílové smlouvy. Jsou to derivátové nástroje umožňující spekulovat na rostoucí nebo klesající ceny nejrůznějších trhů. S CFD se obchoduje proto, abychom profitovali ze změn ceny aktiva, aniž bychom samotné aktivum vlastnili nebo fyzicky dodali. Obsah: Co je to CFD podrobně Trhy obchodované jako CFD Náklady a poplatky spojené s CFD Spready Komise Poplatky za držení pozice přes noc (swapy) Výhody CFD Nevýhody CFD Příklad živého obchodování akciových indexů s CFD Co je to CFD podrobně Rozdílový kontrakt neboli CFD je finanční derivát, který nám umožňuje spekulovat na pohyb ceny finančního nástroje v čase. Jedná se o dohodu o výměně rozdílu v hodnotě podkladového aktiva od okamžiku otevření kontraktu do okamžiku jeho uzavření. Jednou z významných výhod je nabízená finanční páka, což znamená, že můžeme ovládat velkou pozici s relativně malým kapitálem. CFD vytváří broker, jinými slovy je to rozdílová smlouva mezi brokerem a jeho klientem. Ceny a podmínky CFD produktů se tak mezi CFD brokery mohou lišit. To je hlavní rozdíl oproti finančním produktům obchodovaným skrz burzy. Řekněme, že se rozhodnete obchodovat zlato. Můžete využít futures kontrakt na zlato (GC) obchodovaný na burze CME. Tento kontrakt je standardizovaný a všichni obchodníci na světě jej obchodují centrálně. Cena tohoto futures kontraktu vzniká nabídkou a poptávkou jednotlivých obchodníků na centralizované burze. Zlato lze ale obchodovat i ve formě CFD kontraktu. Takový kontrakt vzniká jako kotace brokera na cenu zlata. Systémy brokera sledují globální cenu zlata (například zmíněný futures kontrakt) a vytvářejí svůj vlastní produkt, který je od dané ceny odvozený. Výhodou je, že produkt může mít například velmi nízkou hodnotu bodu a na rozdíl od futures kontraktu lze výsledné CFD obchodovat s velmi malým kapitálem. Broker si nastavuje také vlastní marginová pravidla obchodování svého CFD. To, že CFD vytváří broker, má ale i svá rizika – viz níže. Trhy obchodované jako CFD CFD jsou univerzální a lze je používat pro trading široké škály aktiv. To může tyto instrumenty dělat zajímavé např. pro diverzifikaci malých účtů. Mezi běžná aktiva CFD patří: Akcie a indexy: CFD vytvářejí brokeři jak na celé tržní indexy (např. S&P 500), tak jednotlivé nejznámější akcie. Komodity: Běžně lze skrz CFD obchodovat drahé kovy, energie a zemědělské produkty. Měnové páry - Forex: Pomocí CFD lze spekulovat na změny hodnot měn. Kryptoměny: Někteří brokeři vytvářejí CFD i na kryptoměny. Dluhopisy a úrokové sazby: Skrz CFD lze spekulovat na kolísání úrokových sazeb nebo různých dluhopisů. Tím, že CFD kontrakty vytvářejí brokeři, se může u jednotlivých subjektů nabídka obchodovaných titulů různě lišit. Náklady a poplatky spojené s CFD CFD patří spíše k dražším produktům. Důležité je také rozumět tomu, že CFD nejsou příliš regulovány a podmínky u jednotlivých brokerů se mohou výrazně lišit. Mezi hlavní náklady na obchodování patří spready (rozpětí mezi nabídkou a poptávkou), komise a poplatky za držení pozice přes noc. Spready CFD vytváří broker, který je tak tzv. market maker. Vytváří bid/ask ceny, za které je možné daný instrument zobchodovat. Čím širší je rozpětí mezi bid/ask cenou, tím dražší bude obchodování. Realitou také je, že spready se mohou u instrumentů lišit podle aktuální volatility trhů. Komise Někteří brokeři účtuji za obchodování CFD komise – poplatky odvozené od množství zobchodovaných kontraktů. Pokud brokeři komise neúčtují, nemusí to automaticky znamenat, že bude obchodování levnější. Poplatky mohou brokeři snadno schovat do širších spreadů. Poplatky za držení pozice přes noc (swapy) Jde o úrok placený za držení pozice přes noc. Tento úrok je obvykle vázán na referenční sazbu plus určité procento. Výhody CFD Hlavní výhodou CFD je dostupnost. CFD lze obchodovat s velmi malými obchodními účty a obchodníci mají přitom k dispozici ohromnou škálu trhů. Pro CFD bývají dostupná bezplatná data a k dispozici jsou i bezplatné kvalitní obchodní platformy (nejčastěji se obchoduje s platformou MetaTrader). CFD bývají obchodovány u prop firem typu FTMO, u kterých lze při úspěšném obchodování získat pro své strategie další kapitál. Podrobněji viz článek Jak získat kapitál pro obchodování? U CFD tak patrně platí ze všech finančních instrumentů asi nejvíce, že velmi malý kapitál lze zhodnocovat nejvíce agresivně. Pomáhá k tomu i vysoká páka, která bývá u CFD nabízena. Mezi další výhody CFD patří obchodování trhů, které nemusí být v dané zemi kvůli legislativě k dispozici. V Evropě jsou to typicky americké akciové indexy obchodované skrz ETF. Světově velmi aktivně obchodované trhy typu SPY (ETF na S&P 500) nebo QQQ (ETF na Nasdaq 100) nelze kvůli regulaci na běžných retailových účtech obchodovat. Lze to ovšem přes CFD vytvářené brokery na tyto ETF (viz příklad níže). U komoditních trhů je výhodou, že CFD nemají expiraci – obchodujeme stále jeden a tentýž kontrakt. U akcií a akciových indexů je výhodou shortování, které nemá žádná omezení. Nevýhody CFD Hlavní nevýhodou CFD je, že obchodování je dražší než u srovnatelných burzovních produktů. Pro začínající obchodníky je pak velkým rizikem fakt, že CFD nejsou silně regulovány a pod podobným označením se mohou u různých brokerů skrývat produkty s různými poplatky a kvalitou spreadů. V některých zemích jsou dokonce CFD zakázány (např. v USA). Rizikem pro méně zkušené obchodníky je i vysoká páka, která je u CFD nabízena. Ta může sice zprostředkovat rychlejší zisky, častěji ale vede k rychlým ztrátám. Příklad živého obchodování akciových indexů s CFD Na Finančníkovi se věnujeme automatizovanému obchodování systematických strategií. Jedním ze slibných edge pro generování profitů jsou intradenní breakout strategie obchodující americké akciové indexy. Takové strategie dobře fungují na akciových indexech jako jsou S&P 500, Nasdaq 100, Dow Jones či Russell 2000. Strategie je vhodné kombinovat na více trzích najednou a dosahovat tak diverzifikace. Efektivně je lze obchodovat s využitím futures kontraktů, ovšem obchodní účet obchodující skrz futures několik akciových indexů (tzv. portfolio obchodování) musí být o velikosti nejméně několika desítek tisíc dolarů. Levněji by to šlo skrz klasické akciové ETF typu SPY, QQQ, DIA či IWM. Ty se ovšem v Evropě nedají na běžných účtech kvůli regulaci obchodovat. Lze tak sáhnout k CFD. Na Finančníkovi jsme například v Trading Room sdíleli v tomto komentáři „breakout edge 1“ systém, se kterým sami obchodujeme po uplatnění dodatečných nuancí živě. Využíváme větších účtů u Interactive Brokers, ale pro zajímavost jsme stejné portfolio otevřeli u CFD brokera s kapitálem pouhých 1 000 euro. Konkrétně u brokera Darwinex, kde je pro strategie možné získávat další kapitál poté, co se osvědčí jejich živé obchodování. Podmínky pro obchodování CFD na ETF jsou u tohoto brokera vypsány v sekci Forex & CFD Overview. Lze obchodovat například CFD „SPY“, které věrně kopíruje americké ETF SPY a to včetně hodnoty bodu. Margin je vyžadován 20 % z hodnoty kontraktu. SPY se nyní například obchoduje kolem hodnoty 500. Pokud otevřeme dva kontrakty SPY, je hodnota obchodu 1 000 dolarů. Broker nám na účtu pak zablokuje 20 % z této částky, tj. 200 dolarů. Za obchod se platí 0,01 USD/kontrakt, tedy komise bude 0,02 za vstup a 0,02 za výstup z takové pozice. Spread bývá u SPY na úrovni 0,01–0,02 bodu. Jelikož obchodovaná strategie spadá do kategorie intradenního obchodování (pozici nedržíme přes noc), neplatí se z pozic swapy. Reálně tak lze s 1 000 eury obchodovat portfolio složené z několika indexů a například zlata. Což je přesně to, co u brokera děláme a zde můžete v reálném čase vidět, jak se účet vyvíjí (strategie byla spuštěna 23.4.2024): Výkonnost bude oproti burzovním trhům horší, protože náklady jsou vyšší. Ovšem výhodou je, že lze začít s malým účtem (např. 1 000 euro pro celé portfolio) a navíc lze s rozumně vydělávajícími strategiemi přes brokera využívat externí kapitál. Nejlepší strategie na Darwinexu mají alokovány miliony dolarů externího kapitálu a přitom autoři mohou strategii obchodovat s minimálním kapitálem - to je v praxi demonstrace jedné z výhod, kterou CFD nabízejí.

-

Swing trading – co to je a jak s ním vydělat peníze?

článek: publikoval/-a petr v rubrice Jak na obchodní plán

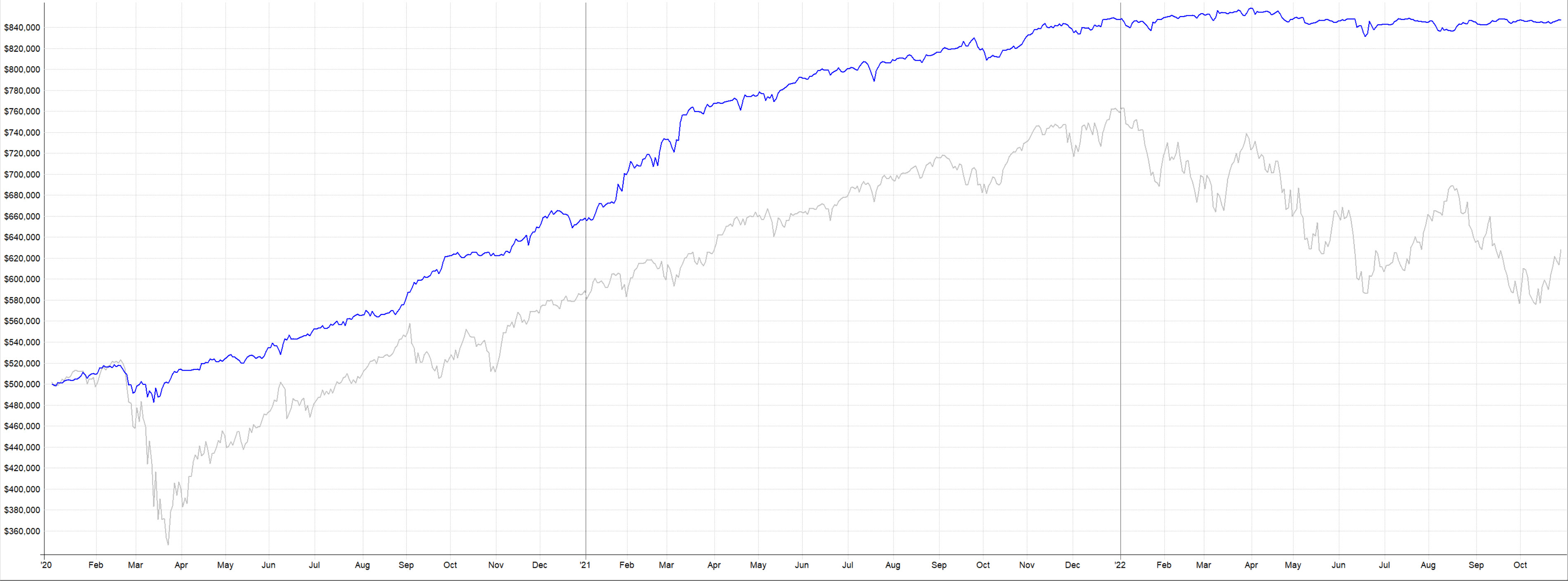

Swing trading, v češtině také jako swingové obchodování, je obchodní strategie, která se zaměřuje na využití krátkodobých cenových pohybů neboli "swingů" na trhu. Typická délka držení pozice v rámci swing tradingu jsou dny, maximálně několik málo týdnů. Obchodníci využívají toho, že i trendující trhy se pohybují v určitých „vlnkách“, pohupují se (angl. swing) kolem určité průměrné ceny. Pokud se obchodník naučí využívat těchto vlnek ke vstupu, může vydělat více, než když drží pozici dlouhodobě. Podívejme se například na trh S&P 500 a jeho postcovidový býčí trend v roce 2021: Na denním grafu je zřejmé, že trh prakticky nepřetržitě trendoval vzhůru (rostl). Současně se ale „pohupoval“, swingoval, okolo modré linky. Konkrétně v šedě vyznačené pásmu. Modrá linka představuje klouzavý průměr počítaný z posledních 20 denních uzavíracích cen (tedy průměrnou dvacetidenní cenu), šedé oblasti jsou pak definovány indikátorem Bollinger Bands. Tento indikátor počítá horní a spodní část šedého pásma jako rozdíl dvou standardních odchylek cenového pohybu od středové průměrné ceny. Na první pohled je patrné, že se jeví jako potenciálně výhodné nakupovat trh v momentě, kdy se cena pohybuje u spodní hrany pásma a prodávat např. u horní hrany pásma. A to je již potenciální dobrý základ swing trading strategie. Podobné situace se pak dají dále rozvádět do konkrétních swingových obchodních plánů, které budou obchodované situace popisovat jednoznačně. Například se můžeme zaměřit na trh v momentě, kdy cena uzavírá pod spodním bollingerovým pásmem a zde nakupovat (vstoupit do dlouhé pozice). A prodávat, když trh uzavírá nad horním bollingerovým pásmem (pro ilustraci jsem jednu takovou situaci vyznačil v screenshotu šipkami). Takový swingový plán dává smysl i statisticky. Jak jsme si řekli, bolingerovo pásmo vyjadřuje druhou standardní odchylku cenového pohybu okolo průměrné ceny. Druhá standardní odchylka říká, že existuje 95% pravděpodobnost (v případě normálního rozložení dat), že ceny budou ležet v tomto pásmu. Ceny trhu sice většinu času normální rozložení nenásledují, nicméně indikátory využívající např. právě standardní odchylky stále poskytují užitečný rámec pro analýzu relativního umístění aktuální ceny vůči nedávným cenám a pomáhají nám definovat „extrémní“ situace. A pokud do podobně extrémního poklesu nakupujeme, existuje ohromně vysoká pravděpodobnost, že trh bude vyčerpán a cena začne korigovat výše ke svému cenovému průměru. Swing trading se zaměřuje na extrémní situace Swingový obchodník není tedy v trhu neustále jako například investor, ale zaměřuje svou obchodní aktivitu jen na pečlivě vybrané obchodní situace. Vesměs takové, které vycházejí z určitého extrémního typu chování ceny. Extrémní situace jsou vesměs ty, kdy se trhy stávají méně efektivní a nabízejí vyšší příležitosti k výdělkům. To s sebou přináší další velké pozitivum swingového tradingu. Kapitál je využíván efektivněji než při investování. A kapitál, který není ve swingové strategii využíván, lze využít v jiné strategii… Síla swingového tradingu vyniká při kombinaci systémů Budete-li hledat jediný swingový systém pracující na jednom trhu, se kterým dlouhodobě porazíte například výkonnost S&P 500, bude to dost náročné a určitě méně jisté, než držet samotný index. Podívejme se ovšem na situaci z jiného úhlu pohledu. Dlouhodobý průměrný výnos z držení indexu S&P 500 je cca 10 % ročně. Abychom tento výnos realizovali, musíme mít v trhu zainvestován veškerý náš kapitál. Pokud ale postavíte 8 swingových systémů, kdy každý bude vydělávat průměrně například 6 % ročně, budou v trhu například jen 10 % času (tj. budou využívat kapitál jen na 10 %), přičemž tyto systémy budou obchodovat v různou dobu, a mohou tak sdílet stejný kapitál, lze výkonnost držení indexu swingovým tradingem pravidelně porážet. To je přesně princip, se kterým na Finančníkovi obchodujeme. Vytváříme jednoduché obchodní přístupy, které sami o sobě nemají ambice výnosy z držení indexů výrazně překonat. Ovšem tyto swingové systémy skládáme do portfolií tak, aby se systémy doplňovaly a vhodně využívaly stejný kapitál. Výkonnost celku pak má vysokou šanci samotný index překonat, a vydělat tak mnohem více (a to i s přihlédnutím na fakt, že výnosy z držení indexu jsou v ČR po určité době držení osvobozeny od 15% daně z příjmu). Zde je konkrétní ukázka síly swingového tradingu s využitím jediné swingové strategie, kterou obchodujeme long a short (jde o tzv. mean reversion strategii, kterou na Finančníkovi sdílíme jednak v Trading Roomu a současně i v podobě mean reversion otevřených kódů). V grafu pocházejícím z dashboardu Trading Room, kde strategii následujeme den po dni, je vidět výkonnostní křivka swingové strategie SMR long (červená linka) a swingové strategie SMR short (zelená linka). Ani jedna z těchto samostatných strategií index v podobě S&P 500 (šedá linka) výrazně nepřekonává. Jinak je to u celkového portfolia složeného ze SMR long a SMR short (černá linka). Celkem index (S&P 500) překonává výrazně. Další podstatný ukazatel je kapitál, který bylo potřeba pro obchodování strategie vynaložit. Takto to např. sledujeme v Trading Roomu: Vidíme, že přestože nastavené „portfolio“ (long a short strategie SMR) překonává index, stačí mu pro to průměrně využívat stále jen cca 50 % kapitálu (v grafu je vidět, že hodnota využití kapitálu nejde přes 100 % a není tak využíván ani margin). A je tedy prostor pro zapojení dalších swingových strategií. Což je přesně to, co v praxi dělám. Obchoduji různé swingové strategie, na různých trzích a třeba s různou délkou držení pozic. Swing trading – jak začít? Výhodou swingových strategií je jejich jednoduchost. Pro prvotní testování je možné využívat bezplatná data např. z finance Yahoo. Swingové strategie lze testovat ručně, i když myslím, že dobrou cestou je od začátku zkoušet pravidla definovat systematicky tak, aby bylo možné systémy efektivně testovat na počítači. Což nemusí být složité. Např. pro otestování principu zmíněného v úvodu článku (nakupujeme pod bolingerovým pásmem, prodáváme nad ním) stačí v Amibrokeru následující kód: Buy = C < BBandBot(C,20,2); Sell =C > BBandTop(C,20,2); Swing trading – na co nezapomínat U swingového obchodování je třeba myslet na to, že jediným parametrem pro posuzování „dobré strategie“ by neměl být jen absolutní či průměrný roční profit strategie. Důležité je přihlížet jednak k risk metrikám, ale také sledovat míru využití kapitálu strategií a korelace využití kapitálu s dalšími strategiemi v portfoliu. Protože právě princip, kdy swingové strategie využívají kapitál jen občas (pro obchodování extrémních situací), ale v portfoliu kombinujeme nad stejným kapitálem více swingových strategií dohromady, je vzorec k úspěchu. -

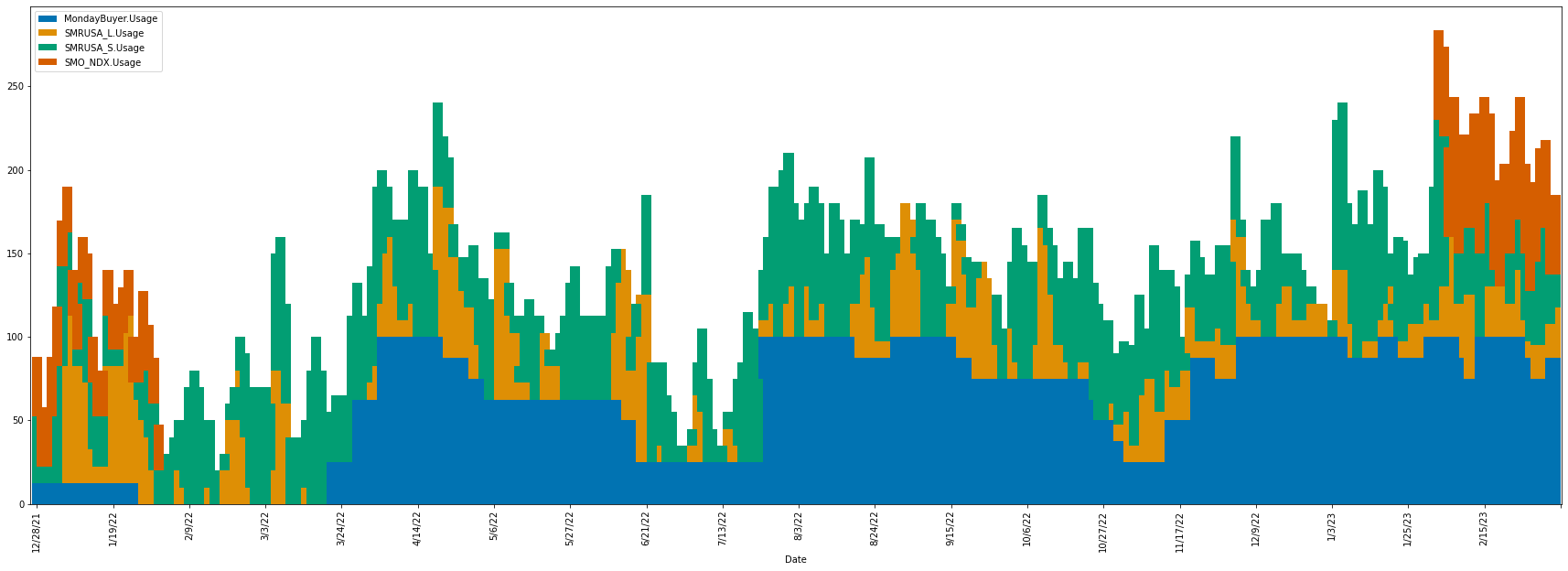

Portfolio v kontextu investování a obchodování odkazuje na kolekci různých investičních nástrojů, které jednotlivec či instituce drží. Může obsahovat akcie, dluhopisy, hotovost, nemovitosti a mnoho dalších typů aktiv. Myšlenka vytváření portfolia spočívá v tom, že rozprostření investic přes různá aktiva může snížit riziko ztráty, pokud některé z těchto aktiv podává slabý výkon. V aktivním tradingu mnoho obchodníků využívá v portfoliu obchodní strategie, což jsou plány nebo pravidla, která určují, kdy a jak obchodovat. Tyto strategie mohou být buď diskreční, kdy obchodník rozhoduje na základě své intuice a zkušeností, nebo systematické, což jsou strategie založené na pevně stanovených pravidlech a často jsou prováděny algoritmy. Používáním více obchodních strategií v portfoliu se snažíme dosáhnout diverzifikace nejen v aktivech, ale také v obchodních přístupech a technikách. Cílem je snížení celkového rizika portfolia. Pokud jedna strategie selže v důsledku neočekávaných tržních podmínek, jiná strategie může dosáhnout zisku, což může vykompenzovat ztráty a stabilizovat výkon portfolia. V praxi se tedy portfolio systematických strategií stává nástrojem pro maximalizaci zisku a minimalizaci rizika. Toto přístupné kombinování různých strategií nám umožňuje reagovat na různé tržní podmínky a situace s větší flexibilitou a odolností. Příklad portfolia systematických strategií V rámci trading praxe kombinujeme různé obchodní styly, čímž vytváříme portfolia. V portfoliu míváme více než 6 strategií, ale pro příklad vezměme tři strategie, které na Finančníkovi každý den sledujeme v rámci Trading Room: Short swingovou mean reverison strategii (SMR USA Short) Long swingovou mean reversion strategii (SMR USA Long) Momentum rotační strategii (SMO NDX) Každé strategii přiřadíme v portfoliu váhu 50 %. Jelikož ale strategie neobchodují ve stejný čas, prakticky pořád budeme do trhu exponovat méně než 100 % kapitálu a nevyužívat ani obchodování na margin. V níže uvedené tabulce je vidět, že jednotlivé strategie mají ve sledovaném období posledních let průměrné roční zhodnocení v pásmu 16–30 %. Jejich drawdowny jsou od 10–23 %. Pokud strategie spojíme dohromady, pak získáme průměrné roční zhodnocení 32 % při drawdownu 8,53 % (souhrnná statistika je ve sloupci portfolio). Tedy vyděláme více, při nižším risku. To je v principu důvod, proč obchodovat na účtu více strategií v portfoliu a nevkládat veškerý risk a úsilí do jediné strategie. Stejná informace interpretovaná graficky v podobě výkonnostních křivek:

-

Futures jsou termínové kontrakty, které se obchodují na burze. Jsou to smlouvy o nákupu nebo prodeji určitého množství podkladového aktiva v určitém čase v budoucnosti za předem stanovenou cenu. Pro profesionální obchodníky jsou futures cenným nástrojem, který jim umožňuje spekulovat na budoucí ceně podkladového aktiva. Futures mohou být použity k tomu, aby obchodníci mohli: Udělat sázku na růst nebo pokles ceny podkladového aktiva: Pokud obchodník očekává, že cena podkladového aktiva vzroste, může koupit futures kontrakt. Pokud obchodník očekává, že cena podkladového aktiva poklesne, může prodat futures kontrakt. Ochránit se před rizikem změny ceny podkladového aktiva: Obchodníci mohou použít futures kontrakty k ochraně svých investic před rizikem změny ceny podkladového aktiva. Obchodovat s vysokou pákou: Při obchodování futures se blokuje jen malá část celkové hodnoty kontraktu (tzv. margin). Podrobný výklad futures kontraktů naleznete v našem seriálu komoditního manuálu. Konkrétně v lekci 3. Futures kontrakty podrobněji

-

Volatilita vypovídá o risku. V tradingu je práce s riskem klíčová, a proto je důležité naučit se měřit a vyhodnocovat volatilitu. Technicky jde o statistický pojem vypočítaný jako míra rozptylu výnosů určitého trhu, indexu nebo třeba obchodního systému. Volatilita tak vyjadřuje, jak velké jsou výkyvy cen aktiva kolem střední ceny. Například když akciový trh po delší dobu roste a klesá o více než jedno procento denně, jedná se o volatilní trh. Ve většině případů platí, že čím vyšší je volatilita, tím rizikovější je cenný papír. Naopak nižší volatilita znamená, že hodnota cenného papíru dramaticky nekolísá a bývá stabilnější. Můžeme ji používat také pro vyjádření rozkolísanosti našich obchodních výsledků a z toho odvodit, s jakým riskem obchodujeme. Viz anualizovaná průměrná volatilita. Jak konkrétně se volatilita počítá? Volatilita se většinou počítá pomocí směrodatné odchylky. Volatilita je pak mírou rozptylu ohraničeného určitým časovým obdobím. Můžeme tedy vykazovat například denní volatilitu, týdenní, nebo měsíční volatilitu. Abychom volatilitu standardizovali, je v tradingu užitečné uvažovat o volatilitě jako o anualizované směrodatné odchylce. Tu vypočítáme tak, že jednoduše vezmeme směrodatnou odchylku denních procentuálních změn trhu nebo obchodního systému a vynásobíme ji druhou odmocninou počtu daných období. Příklad analýzy risku skrz výpočet volatility obchodního systému Představte si, že naše výsledky obchodování budou mít standardní odchylku denních výnosů 2 %. Abychom získali anualizovanou průměrnou volatilitu, vynásobíme tuto hodnotu kořenem z počtu obchodních dnů v roce (předpokládejme 252 dnů), což nám dá: 2 % krát odmocnina z 252 ≈ 31,68 %. To nám říká, že můžeme očekávat, že obchodní výsledky takového systému mohou v průběhu roku kolísat o zhruba 31,68 % kolem svého průměru. Pokud náš obchodní systém průměrně vydělává 20 % ročně, můžeme očekávat výsledky v pásmu ztráta -11,68 % až zisk +51,68 %. To je poměrně široký rozptyl a pro většinu obchodníků bude lepší začít obchodovat s nižší volatilitou a konzistentnějšími výsledky. Skrz anualizovanou volatilitu můžeme posuzovat i risk držení jednotlivých trhů. U držení akcií můžeme risk posuzovat i podle dalšího měření volatility. A to v podobě indexu volatility VIX. Jak využít volatilitu Volatilita je v určité podobě podstatná pro naprostou většinu obchodníků. Obchodníci a investoři pracující s akciemi sledují volatilitu akciových trhů. Ta se nejčastěji analyzuje pomocí indexu volatility VIX, což je index sestavovaný burzou Chicago Board Options Exchange (CBOE), který odráží očekávanou volatilitu na americkém trhu S&P 500 v horizontu cca 30 dnů. Pokud je v trzích strach z poklesu cen, VIX index letí vzhůru. Pokud akciové trhy poklidně rostou, bývá VIX index nízký. Volatilitu tak lze používat jako indikátor pro zajištění portfolií. Například VIX na hodnotě 20 říká, že trh očekává, že hodnota akcií v indexu S&P 500 se bude v průběhu následujícího roku pohybovat v rozmezí +/-20 % a to s pravděpodobností 68 %. Jak jsme již zmínili, systematičtí obchodníci sledují volatilitu výnosů v rámci svého portfolia. Příliš vysoká volatilita povede k příliš vysokým drawdownům. Pokud se ty dostanou za rozumnou mez, obchodníci začínají jednat ve stresu a neracionálně, což vede ke ztrátám. Volatilitu portfolia lze přitom dobře kontrolovat přes money management. Volatilita představuje také dobrý nástroj pro aktivní trading. Můžeme ji jak prodávat, tak nakupovat. Volatilita jako nástroj pro zajištění portfolia Typickým příkladem zajištění portfolia pracujícího s dlouhými pozicemi v akciích, je sledování akcelerace indexu VIX. Akceleraci VIX je možné měřit různými nástroji technické analýzy. Můžeme například sledovat poměr ceny indexu vůči jeho krátkodobému klouzavému průměru. Jakmile se poměr začne zvyšovat, značí tento stav rostoucí strach obchodníků z dalšího vývoje trhu a možné propady. Držíme-li dlouhé pozice - ať již coby investici či například v long swingových strategiích, hrozí takovým pozicím vyšší ztráty. Ty lze kompenzovat například nakoupením některého ETF, které je z volatility odvozeno. Například VIXY (ProShares VIX Short-Term Futures ETF). Pokud volatilita v trzích skutečně začne prudce růst, dlouhé akciové pozice mohou ztrácet, ale pozice ve VIXY bude vydělávat. Pochopitelně je potřeba podobný přístup podrobně backtestovat a zvolit mj. adekvátní position sizing. Ukázka indikátoru "VIX akcelerace", počítaného jako uzavírací hodnota VIX/klouzavý průměr VIX za posledních 20 dnů. Indikátor je zobrazen pod cenovým grafem trhu SPY (ETF následující index S&P 500). Volatilita coby nástroj pro trading Profitovat lze na volatilitě jako takové. Zejména proto, že volatilita má tendenci vracet se z extrémních hodnot zpět k průměru. Pokud v trhu vypukne chaos, index VIX vyletí vzhůru. S ním celá řada finančních instrumentů, které jsou od volatility odvozeny - lze obchodovat nejrůznější ETF cílící na volatilitu počítanou z různě vzdálených opcí, lze obchodovat futures kontrakty a opce. Shortování volatility je tak hodně často citovaný způsob, jak obchodovat s extrémně vysokou úspěšností. Ovšem s ohromným riskem toho, že jednou volatilita vylétne do výšin, ve kterých nikdy nebyla, a obchodníci využívající páku skončí s margin callem. Taková situace nastala v produktech volatility naposledy relativně nedávno - v únoru 2018 (viz Lekce z aktuálních trhů (propady v indexech únor/2018). Shortování volatility je opravdu velmi riskantní a určitě to není přístup vhodný pro začínající tradery. Nicméně nástroje volatility nabízejí mnoho příležitostí, jak vytvářet obchodní strategie. V nich pak můžeme volatilitu nakupovat, prodávat nebo logiku práce s volatilitou používat pro obchodování akcií. Jednou z unikátních vlastností, kterou lze skrz volatilitu analyzovat, je strach v trzích s různým výhledem. Použít lze futures kontrakty VIX nebo indexy volatility. Například poměr indexu VIX (počítaného z 30denní implicitní volatility opcí) vůči indexu VIX3M (počítaného z 3 měsíční implicitní volatility opcí) poskytuje indikátor, který bude mít hodnotu 1 v momentě, kdy obchodníci vnímají vysoké riziko propadů akciových trhů v delším časovém horizontu (a nejde tak o náhlou paniku). Takto indikátor VIX/VIX3M vypadá v porovnání s trhem SPY (ETF následující index S&P 500. Všimněte si, jak indikátor složený z indexů volatility sledující různé časové horizonty vytváří jiné obchodní příležitosti než výše uvedený indikátor "VIX akcelarace" počítaný pouze z ceny samotného indexu VIX.

-

Tento článek se vztahuje k účtu u Interactive Brokers s pobočkou v Maďarsku, kde se automaticky zakládají nové účty z České republiky a Slovenska. Zda máte účet u maďarské pobočky Interactive Brokers poznáte například na výpisu z účtu – je na něm uvedeno Interactive Brokers Central Europe Zrt., Madach Imre ut 13-14, Floor 5, Budapest, 1075, Hungary. Zasílání peněz na účet Pokud chcete na svůj účet u Interactive Brokers zaslat peníze, je potřeba se nejprve přihlásit do webové administrace na www.interactivebrokers.com. Webové rozhraní IB prochází průběžnými úpravami. Je třeba nalézt položku Transfer&Pay. Rozbaluji menu sbalené v levém horním rohu: A vybírám položku „Transfer&Pay > Transfer Funds". Pro vklad prostředků vybírám volbu Make Deposit (vytvořit vklad). Zobrazí se stránka, na které zvolíme „Use a new deposit method“, která založí nový profil banky, nebo zvolíme některý dříve založený: Při vytváření nové platební metody se zvolí jen měna (currency) a následně stačí vyplnit pouze jméno banky. Číslo účtu je nepovinné (ale osobně mám vyplněno): Po kliknutí na Get Transfer Instruction se zobrazí informace kam peníze posílat. Interactive Brokers má sběrný účet v České republice (u Raiffeisen banky), tedy největší smysl dává posílat české koruny. Převod je zadarmo. IB nepracuje s variabilním symbolem. Vždy je třeba do poznámky převodu přepsat to, co je v instrukcích v položce „Payment Reference/For Further Credit to“. Tedy číslo účtu / jméno účtu. Vždy převádím peníze z účtu, který nese stejné jméno, na které je vedený účet u InteractiveBrokers. Samozřejmě v rámci EU je možné zadarmo převádět i euro. Určitě bych se vyhnul převodu dolarů, protože u těch si berou české banky nehorázné poplatky. Oznámený převod je dohledatelný opět skrz menu Transfer & Pay > Transaction Status & History. V přehledu je převod možné i zrušit. Oznámení samozřejmě nevyvolá převod v bance, je to jen informace pro IB, že má platbu očekávat. V naší bance musíme zadat tradiční bankovní převod. Výběry peněz probíhají podobně. Zvolíme Transfer & Pay > Transfer Funds a zde vybereme Make a Withdrawal (výběr). Osobně převádím Kč, které přijdou z účtu z Raiffeisen banky. Tedy vklady i výběry jsou bezplatné a vše se posílá přes sběrný účet u české banky. Konverze a měna účtu Poslání Kč na účet Interactive Brokers znamená, že nám přijdou české koruny. Bez ohledu na měnu, kterou máme nastavenou jako základní. Měna účtu se nastavuje skrz nastavení účtu (Settings): Jde o položku s názvem Base Currency: Já mám nastavenou měnu účtu v českých korunách. Toto nastavení má vliv prakticky jen na to, v jaké měně jsou zobrazovány zůstatky účtu (například na výpisech) a v jaké měně jsou účtovány poplatky. Na účtu stále můžeme mít různé měny – sám mám například Kč, USD a EUR. Jakou měnu mít na účtu bude vycházet hlavně z toho, co obchodujete. Pokud budete například obchodovat s americkými akciemi, je patrně výhodnější převést si část účtu do USD. Jinak se vám bude margin strhávat z korunového zůstatku, což s sebou přináší různé forexové konverze. Z důvodu nějakých zákonných omezení v Maďarsku nelze na tomto účtu dělat volně konverze měn (de facto forexové obchody), jak to šlo dříve například v IB UK. Převody lze dělat jen do základní měny nebo v případě, že máme v dané měně záporný zůstatek. Jak tedy převést poslané české koruny na dolary? Cesty jsou prakticky dvě: Změníme si na chvíli základní měnu na USD. Změna se projeví na účtu druhý den. A jakmile máme Base Currency USD, můžeme prodat poslané CZK a nakoupit USD. Jak na to jsme popisovali v těchto dřívějších článcích: Praxe – levná směna korun na eura (a opačně) skrz IB a Praxe – levná směna korun na eura (a opačně) skrz IB. Dokončení. Jakmile máme převod dokončený, můžeme základní měnu změnit zpět na CZK. Pozor: asi existují různá omezení, jak často jde měnu účtu měnit. Na účtu vedeném na společnost s.r.o. žádné omezení nevidím, ale na osobním účtu mám informaci, že změnu mohu dělat jen několikrát za rok. Počkáme, až budeme mít na účtu negativní zůstatek v USD a následně nám IB směnu povolí. Tedy můžeme například nakoupit americké akcie s tím, že máme na účtu pouze české koruny. IB automaticky převede část Kč na USD, které jsou potřeba na margin. Prakticky uvidíme na účtu negativní zůstatek v dolarech. A v tento okamžik nám opět dovolí IB dolary nakoupit. Stejným způsobem lze postupovat s dalšími měnami.

-

V tradingu nezáleží na jednotlivých obchodech a do velké míry ani na samostatných systémech (byť musí mít funkční logiku). To nejpodstatnější se odehrává na úrovni portfolia, na které je dobré zaměřit pozornost už od samotného začátku. Aneb jak s jednoduchými strategiemi dosáhnout ročního zhodnocení +57%. Začínajícím obchodníkům se může zdát, že vytváření portfolií je až určitá nadstavba nad samotným zvládnutým profitabilním tradingem. Z mé zkušenosti je opak pravdou. Zaměření na portfolio je klíčové a pár jednoduchých „triků“ posune obchodníky často tam, kde by chtěli být – se stávajícími, často jednoduchými strategiemi. Skládání strategií do portfolií není jen o tom, že se obchoduje několik strategií najednou na stejném účtu. Můžeme ovlivňovat neuvěřitelné množství souvislostí – například to, jak strategie mezi sebou sdílí kapitál, jak se strategie budou doplňovat, jak se budou chovat při možném obchodování stejného trhu atd. V rámci portfolia se také lépe zajišťuje risk – můžeme do něj zapojit strategii, která by sama o sobě nedávala smysl (strategie ani nemusí dlouhodobě vydělávat), ale bude pomáhat vyhlazovat výkonnostní křivku portfolia v momentech, kdy budou hlavní strategie v drawdownu. Pojďme si sílu portfolia ukázat na příkladu strategií, které dnes sám používám v živém obchodování (jsou to mechanické strategie, se kterými obchoduji svůj osmiciferný korunový účet, tedy mám k nim opravdu velkou důvěru). Používám strategie, které jsou jednoduché a nejsou optimalizované. Rozumím tomu, že strategie mají období, kdy fungují lépe a kdy hůře. Všechny strategie sdílím na Finančníkovi, jednak v Trading Roomu coby „výukové signály“, ale často také v plně otevřeném kódu, který si může každý osvojit pro své vlastní obchodování. Obchoduji 4 long/short swingové mean reversion strategie (ty sdílím skrz kód nazvaný SMR), 2 long/short intradenní mean reversion strategie (ty sdílím s kompletními kódy v kurzu Stavba intradenní mean reversion strategie a to včetně mého Python autotraderu, plus živě publikuji výsledky na web Finwin.cz) a 2 momentum strategie držící pozice delší dobu (lehce upravené SMO z Workshopu swingového obchodování, plus MicroBreakout). V tuto chvíli tak obchoduji 8 strategií, které jsou sice velmi jednoduché, ale míří na různě dlouhé obchody (intraday vs. několik dnů vs. několik týdnů), různé tržní pohyby (3 strategie obchodují short, 5 long) a různé trhy (jedna strategie obchoduje kanadské akcie). Řekněme, že bychom každé z 8 strategií přiřadili v portfoliu váhu 50 %. Pokud bych měl účet 100 000 dolarů a strategie by otevírala 5 obchodů, pak bych tedy jednomu obchodu přiřadil kapitál 10 000. Na první pohled to vypadá, že pro obchodování 8 strategií s takovou portfolio alokací budu potřebovat obchodovat hodně na páku, což v akciích často není vůbec možné (běžně brokeři přes noc vyžadují, abychom měli pozice pokryté z 50 % vlastního kapitálu) a bylo by to hodně riskantní. Jenže realita je jiná. Zde je backtest diskutovaného portfolia od roku 2010, ve kterém by každá strategie měla váhu 50 %. Backtest je proveden s počátečním kapitálem 50 000 dolarů a komise jsou samozřejmě započítány. A takto vypadá využití kapitálu: Průměrná noční expozice všech systémů dohromady je jen 74,71 %! Tedy celé portfolio průměrně nevyužívá v noci margin. Maximální noční expozice je 167,60 % kapitálu (tedy v rámci běžného marginu). Maximální intradenní expozice kapitálu je 207,60 % (tedy opět v rámci běžných marginů, neboť intradenně můžeme u brokerů obchodovat akcie s až čtyřnásobným kapitálem, než který máme na účtu). Toto je patrně překvapivé a přitom velmi zásadní zjištění. Do portfolií se nám většinou vejde mnohem více systémů, než jak to na první pohled vypadá (mimochodem tématu vytváření podobných základních grafů vytížení portfolia se budeme věnovat v nejbližším minikurzu TechLabu, který budeme spouštět 31.3. Podrobnosti jsme popisovali zde). Pochopitelně kombinace několika aktivnějších systémů umožňuje generovat statisticky zajímavé vzorky obchodů. Výše diskutované portfolio by od roku 2010 uskutečnilo přes 14 000 obchodů! Osobně mám tak poměrně vysokou důvěru v to, že jako celek bude portfolio s vyšší pravděpodobností vydělávat i v budoucnosti (byť v trzích si člověk nemůže být nikdy jist ničím). Mimochodem takto vypadá equity křivka portfolia v porovnání s držením trhu SPY (graf je v logaritmickém měřítku): Důvodem stability výnosů je diverzifikace. Jednotlivé systémy nemají příliš vysokou korelaci výnosů: Což je důležité u portfolií sledovat – nechceme skládat do portfolií systémy, které jsou hodně podobné. Korelaci sleduji i za kratší období. Takto vypadá korelace u diskutovaného portfolia například za poslední rok: Opět se mi líbí, že si systémy drží svoji diverzitu. A to například i long swingové mean reversion TDMR1L a MR3000_1L, které mají stejný kód (ten, co sdílím jako SMR) a liší se jen délkou držení pozice a tím, že jedna strategie je aplikovaná na US trhy a druhá na kanadské. Překvapivé, ale velmi poučné může být, že přestože výkonnost portfolia je solidně stabilní, výkonnost jednotlivých systémů v čase velmi kolísá. Částečně je to vidět na tomto grafu, kde jsou zobrazeny výkonnostní křivky portfolia i jednotlivých systémů: Možná přehlednější je pohled na tabulku s metrikami: Jednotlivé systémy nemají „výkonnost nic moc“ (výkonnost je počítána vůči kapitálu celého portfolia, ovšem jak jsem zmínil výše, každá strategie pracuje jen s polovičním kapitálem) a občas si procházejí svými nepěknými drawdowny. Dalo by se říci, že jednotlivé strategie mají výkonost „pár procent ročně“. Ovšem podívejte se do posledního sloupce se souhrnnými statistikami portfolia. Ve zvýrazněném boxu je celková výkonnost: 56,85% při drawdownu -16,52 %. To je velmi solidní! Určitě je potřeba zdůraznit, že jde pouze o backtest, který má svá úskalí, nedostatky a jen orientační vypovídající hodnotu pro budoucí obchodování (nicméně vzorek 14 000 obchodů má svoji statistickou váhu). Podstatou článku nebylo slibovat vysoké výnosy, ale ukázat, jak důležité je zaměřit svůj pohled na samotné portfolio a nikoliv na jednotlivé strategie. Jinak co se výše uvedených strategií týče, tak ano, všechny obchoduji ve zmiňované podobě živě na svém velkém účtu jen s tím rozdílem, že používám jiné váhy v portfoliu. Jste-li účastníky Trading Roomu (pokud nejste, tak se případně můžete přihlásit na čekací seznam, postupně skupinu občas rozšiřujeme), pak aktuální váhy včetně zdůvodnění rozebírám v tomto vlákně Stavby portfolia. Tím, že v Trading Roomu otevřeně sdílím všechny své strategie (tj. včetně toho, že ukazuji vstupy/výstupy plánované dopředu před otevřením burzy), můžeme nyní společně velmi transparentně stavbu a přínos portfolií diskutovat a posouvat se kupředu. Portfolio by skutečně nemělo být v tradingu až někde na konci úvah, ale paradoxně právě na samotném začátku… ---------------------------------------------------------------------------------------------------------------- Jak se na Finančníkovi naučit obchodovat systematické strategie v portfoliích? Ideální je zapojit se do Trading Room. Nepotřebujete žádný software, data, know-how. Můžete pro výukové potřeby pracovat s mými vlastními signály, následovat mé portfolio, sledovat mé poznámky, portfolio výuku a postupně si z dalších systémů vytvářet vlastní systémy a posouvat se vpřed. Pokud chcete zvládnout vlastní vytváření systémů a automatizovaných portfolií, pak začněte Workshopem swingového obchodování a následně se zapojte do TechLabu, kde se postupně naučíte zvládnout všechny potřebné technikálie.

-

V TechLabu, skupině technické podpory, připravujeme průběžně interaktivní minikurzy, jejichž cílem je propojit teoretickou výuku přípravy systematického obchodování s praxí. Nový minikurz se zaměří na základy portfolio analýzy. Minikurz bude rozdělen do šesti lekcí s následujícím obsahem: Lekce 1 – Ukážeme si různé alternativy zpracování exportovaných dat. Lekce 2 – Naučíme se do grafu přidat benchmark a také porovnávat BT s výsledky skutečných obchodů z automatizovaného deníku. Lekce 3 – Vysvětlíme si, proč je dobré spojovat systémy do portfolií. Lekce 4 – Přizpůsobíme původní kód CBT k získání dalších dat pro pokročilejší analýzu. Lekce 5 – Naučíme se zpracovat získaná data na úrovni jednotlivých strategií. Lekce 6 – Analyzujeme data na úrovni portfolia. Pracovat budeme s Amibrokerem a základními funkcemi Pythonu. Cílem minikurzu je upravit kódy strategií tak, abychom mohli exportovat informace o využití kapitálu v čase. Tyto informace pak budeme spojovat a sledovat, jak je při různých váhách systémů využíván celkový kapitál portfolia – jestli je využíván margin, případně jestli máme v portfoliu „místo“ pro další systém. Cílová analýza bude mít podobnou formu: V grafu je vidět procentuální využití kapitálu při obchodování čtyř systémů. Jednotlivé lekce minikurzu mají vždy domácí úkoly, které účastníky motivují k aktivnímu zapojení se do práce a osvojení probíraných informací. V průběhu konání minikurzu je k dispozici lektor, který pomůže překonat jakýkoliv technický problém. Minikurzu se může automaticky bezplatně účastnit každý účastník TechLabu. Pokud nejste v TechLabu zapojeni, doporučujeme toto důležité téma nezmeškat. Registrovat se do TechLabu můžete na této adrese: https://tri.financnik.cz/techlab V TechLabu lze využít různé formy předplatného. Doporučujeme „TechLab AUTOMATIZACE – 12 měsíců“, kde kromě všech informací TechLabu získáte ještě otevřený kód našeho Autotraderu (s výkladem), plus přístup k archivu již proběhlých minikurzů. Ten v tuto chvíli již obsahuje následující minikurzy:

-

Pohyby posledních měsíců mohou obchodníkům přinášet zajímavé profity. Ať již z poklesu trhů, nebo jejich rychlých krátkodobých růstových korekcí. Vyplatí se pro podobné pohyby nakoupit opce, které neváží příliš kapitálu a umožňují obchodovat s pákou? Pojďme se na to podívat ze systematického pohledu. Nákupy opcí s krátkou dobou expirace jsou lákavé zejména pro obchodníky s malými účty. Opci s blízkou dobou expirace lze pořídit levně, kontrolujeme přitom velkou akciovou pozici. Problém je, že máme omezený čas. Investice se tak zhodnotí jen v případě, že trh, na který máme opci nakoupenou, se musí pohnout opravu hodně. Jak konkrétně nákup opcí funguje? Řekněme, že spekulujeme na pokles S&P 500 a naše analýza nám říká, že trh začne klesat v průběhu několika málo dnů. Mohli bychom shortovat trh SPY, což je de facto akcie sledující index S&P 500. Jenže SPY se aktuálně obchoduje na ceně cca 380. Pokud bychom chtěli nakoupit 100 shares, potřebujeme kapitál 38 000 USD. Část si sice můžeme půjčit od brokera na margin, ale stále půjde o velké peníze. Řada obchodníků tak může uvažovat o opcích, tzv. „At The Money“ PUT opce. Tedy se strike nejblíže úrovni, na které se obchoduje SPY, se dá v současné volatilitě a expiraci 10 dnů koupit za cca 6 dolarů. Opce kontroluje 100 akcií, takže za ní zaplatíme cca 600 dolarů. To je opravdu podstatně méně než 38 000 dolarů, pokud bychom shortovali samotné akcie. Přitom nákupem PUT opce spekulujeme na short podobně jako shortem samotné akcie. Hlavní rozdíl je ovšem ve dvou zásadních bodech: Opce za určitý čas „vyprší“, čímž přicházíme o kupní cenu a obchod končí. V našem případě se pokles musí odehrát do 10 dnů. Oproti shortu akcie jsme v nevýhodě o zaplacenou cenu opce. Věci jsou trochu složitější, protože časová cena opce se rozpadá postupně, ale s určitým zjednodušením můžeme říci, že vydělávat na takovém shortu budeme až poté, co trh klesne o 6 dolarů (cena zaplacená za opci). 6 bodů v SPY se nezdá jako moc (vůči ceně 380 je to 1,57 %), ale realita je taková, že trhy se nehýbou tolik, jak to na první pohled může vypadat. Většina opcí tak nakonec vyprší jako bezcenné. Pojďme si udělat systematické testy. Protože v roce 2022 trhy převážně padaly, pracovat budu s PUT opcemi. Nejprve použiji trh SPY a vytvořím simulaci, která bude poslední dva roky nakupoval PUT ATM opci s expirací nejblíže 10 dnům. První nákup proběhl 3.1.2021. Jakmile opce expiruje, systém nakoupí druhý den novou. Backtest vychází z reálných cen opcí, pro simulaci používám plnění za průměrnou denní cenu (O+H+L)/3. Obchod končí zpětným odkupem opce v den expirace opět za průměrnou denní cenu. Takto vypadá výsledná equity křivka popsaného přístupu: V roce 2021 by byla strategie nákupu krátkodobých PUT opcí v SPY naprosto ztrátová, situace se moc nezlepšila ani v roce 2022, přestože index klesal. Lepší situace je u opcí, které mají delší expiraci. Zde jsou výsledky testu, kdy systém vybíral nejbližší expiraci s alespoň 20 dny života opce: Na první pohled je patrné, že expirace delší o 10 dnů udělala již výrazný rozdíl a i takto mechanické nákupy PUT opcí by byly v roce 2022 v SPY ziskové. Pojďme se podívat na opce obchodované na Nasdaqu 100, který v roce 2022 padal mnohem výrazněji než S&P 500. Backtester nakupuje opce na ticker QQQ. Takto vypadala situace nákupu PUT opce na ticker QQQ s expirací nejblíže 10 dnům: Strategie by v roce 2022 vydělala, ale na to, jak Nasdaq 100 padal, to skutečně není nic závratného. Trochu lepší je opět situace u opcí s expirací 20 dnů: Podobné testy pochopitelně neposkytují jednoznačnou univerzální odpověď, ale naznačují, že pokud obchodovat poklesy (nebo i růst trhů) skrz nákupy opcí, je určitě výhodnější volit opce se vzdálenější dobou expirace. Osobně používám expirace vzdálené několik měsíců a jakmile se začne blížit poslední cca měsíc životnosti opce, tak je odprodávám zpět. A samozřejmě bývá výhodné nákupy opcí kombinovat s nějakým výpisem vzdálenější OTM opce (vytváření spreadů), skrz které si snižujeme náklady na pořízení opce. A co mi na této dávce testů přijde nejzajímavější? I přes výrazné pohyby roku 2022 by bylo stále velmi profitabilní opce vypisovat – tedy prodáváme opce a inkasujeme prémium. Zde jsou testy, kdy bychom najednou vypsali „AT The Money“ CALL a PUT opci na aktuálně obchodované strike ceně. Test výpisu PUT a CALL opcí „At The Money“ 10 dnů do expirace v trhu QQQ: Stejný test v trhu SPY: Samozřejmě výpis naked PUT a CALL má svá specifika. Pozice váže vyšší kapitál než nákup opce, teoreticky se otevíráme „neomezené ztrátě“. Ale pochopitelně s přístupem jde dál pracovat – risk můžeme omezit nákupem ochranných opcí, nebo se lze jistit například v non-stop obchodovaných futures v momentě, kdy se dají trhy do nějakého výrazného pohybu (de facto kombinovat výpis naked opcí s breakout strategií). Pointa této analýzy je ukázat, že věci se v trzích často mají jinak, než si podvědomě myslíme. Hodně začínajících obchodníků si například myslí, že v aktuálně klesajících trzích vydělají ohromné peníze tím, že budou pracovat s vysokou pákou a levnými krátkodobými opcemi. Populární se stávají „Zero Days to Expiration“ opce – jednodenní opce, což je z mého pohledu opravdový extrém. Jak naznačují i výše uvedené testy, čím kratší doba do expirace, tím nižší šance, že opce vydělá peníze. Pokud opce nakupovat, volil bych vzdálené expirační měsíce. Z pohledu systematického obchodování jsou myslím velmi inspirující grafy výnosů výpisů opcí s krátkou dobou do expirace. Protože jak je vidět, přístup může dobře fungovat jak v klidných růstových letech, tak i v době vyšší turbulence. Zejména, pokud se k němu přidá nějaká logika ochrany pro případ, že trhy vytvoří skutečně rychlý a extrémní pohyb v krátkém čase.

-